Bond-Anleger werden bei ihrer Rendite-Jagd in der zweiten Reihe fündig

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Anleger am Bondmarkt gehen derzeit sehr selektiv vor. Während das Zinsniveau insgesamt immer noch auf einem historisch niedrigen Niveau verharrt, sind die Investoren auf Schnäppchenjagd nach Anleihen mit einer höheren Rendite bei vertretbarem Risiko. Dabei wählen sie vor allem Bonds aus, die in der Regel gerade noch über ein Investment Grade Rating verfügen. Besonders gefragt sind unter diesen Gesichtspunkten an den Börsen Frankfurt, Düsseldorf und München, wo die Baader Bank diese Anleihen handelt, Bonds aus der zweiten Reihe. So finden derzeit die Unternehmensanleihen von Gerresheimer (A1H3VP, Rendite 4,8 %, S&P-Rating BBB-), von Lanxess (A1GRKN, Rendite 4,1%, S&P-Rating BBB) und der GFK (WKN: A1H3Q9, Rendite 4,15%, kein Rating) ihre Käufer. Ebenso auf der Kaufliste stehen -mit Blick auf die Kapitalerhöhung des Geldinstituts- Commerzbank Subordinated Bonds, die eine Rendite von rund 6,75% abwerfen und von Standard & Poor’s ebenfalls mit BBB- geratet werden.

Wie sehr der Bondmarkt auch an der aktuellen Meldungslage hängt, zeigen derzeit die Unternehmensanleihen der Automobilhersteller. Aufgrund der guten Auftragslage in der Branche sind für viele Anleger die Bonds aus der Branche ein Kauf. Im Fokus des Interesses stehen eine Anleihe von Peugeot (A0VSYT) mit Laufzeit 28.10.2013, die mit rund 3,25% rentiert, und ein Bond der VW Bank (A0S73H) mit Laufzeit 11.4.2014 und einer Rendite von rund 2,78%.

Allerdings bleibt der Markt für Corporate Bonds von der Euro-Schuldenkrise nicht unbehelligt. Sobald es etwa negative Nachrichten zur Bonität von Euro-Staaten gibt, werden auch die Investoren von Unternehmensanleihen nervös.

Rekordrenditen aus Athen lassen die Anleger kalt

Ist das schon der befürchtete Dominoeffekt? Nach der in Aussicht gestellten Herabstufung der Bonität Italiens droht nun auch Belgien dasselbe Schicksal. So hat die Ratingagentur Fitch den Ausblick für das Benelux-Land auf „negativ“ gesenkt. Einen Tag später hat Moody’s vor einer Umschuldung Griechenlands gewarnt. Eine Umschuldung, zu der auch eine Laufzeitenverlängerung zählt, könnte eine verführerische Wirkung auf Portugal und Irland haben, die dem Beispiel aus Athen folgen könnten. Dies wiederum hätte eine weitere Herabstufung der Kreditwürdigkeit dieser Länder auf Ramschniveau zur Folge.

Die Wirkung der von Athen avisierten Privatisierungen über rund 50 Mrd. Euro und Steuererhöhungen in Höhe von bis zu 22 Mrd. Euro ist indessen am Markt weitgehend verpufft. Entsprechend hält die Verkaufswelle von griechischen Staatsanleihen an. Auch die auf Rekordniveau gestiegenen Renditen können die Anleger kaum dazu verleiten, sich in Hellas-Bonds zu engagieren. So liegt beispielsweise die Rendite für eine bis 2020 laufende griechische Staatsanleihe (A1AUMV) mit einem Kupon von 6,25% bei derzeit 16,8%, nachdem sie in dieser Woche bereits die Rekordmarke von 17% durchstoßen hatte.

Donnerstags auf Baader Markets TV: Klaus Stopp mit "Anleihen im Fokus"

Die aktuelle Sendung können Sie etwa 2 Stunden nach Ausstrahlung [Link "hier in der Mediathek auf Bondboard. de" auf news.baaderbank.de/... nicht mehr verfügbar] abrufen.

Aktuelle Marktentwicklung

Der richtungsweisende Euro-Bund-Future schloss am gestrigen Abend mit einem gehandelten Volumen von 1,119Mio. Kontrakten bei 125,01% (Vw.: 124,31%).

Die Tradingrange lag in der Berichtswoche zwischen 125,33% und 123,73% (Vw.: 124,63% und 123,82% ).

Der Euro-Buxl-Future (Range: 106,64% und 104,16%) schloss bei 106,10% (Vw.: 105,04%), der Euro-Bobl-Future (Range: 116,80% und 115,64%) bei 116,67% (Vw.: 115,98%) und der Euro-Schatz-Future (Range: 107,775% und 107,305%) bei 107,735% (Vw.: 107,435%). Die Rendite der zehnjährigen Bundesanleihe (Bundesbankfixing) lag bei 3,035% (Vw.: 3,104%).

Zweijährige US-Treasuries rentierten bei 0,56% (Vw.: 0,57%), fünfjährige Anleihen bei 1,84% (Vw.: 1,86%), die richtungsweisenden zehnjährigen Anleihen bei 3,16% (Vw.: 3,18%) und Longbonds mit 30 Jahren Laufzeit bei 4,31% (Vw.: 4,30%).

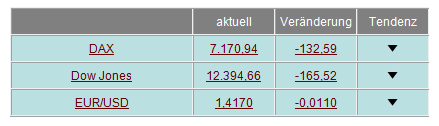

Am Aktien- und Devisenmarkt waren ggü. der letzten Ausgabe/Vorwoche folgende Änderungen zu registrieren:

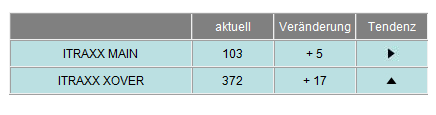

Im Vergleich zur Vorwoche zogen die I-Traxx-Indizes weiter an. Der I-Traxx Main stieg um 5 auf 103 Punkte, was auf eine gestiegene Risikoeinschätzung der Anleger hinweist. Der I-Traxx-Cross-over kletterte um 17 Punkte, woran abzulesen ist, dass die Anleger ihre Risiken, die sie mit einem Engagement eingehen, höher als in der Vorwoche beurteilen. Die I-Traxx-Indizes messen den Abstand ihrer Mitgliedsemissionen zu Anleihen mit erstklassiger Bonität. Der I-Traxx-Cross-over spiegelt Absicherungen für Anleihen von 50 europäischen Unternehmen mit schwacher Bonität wider.

I-Traxx Entwicklung seit der letzten Ausgabe/Vorwoche:

Primärmarkt für Corporates trotzt der Schuldenkrise

Trotz der Euro-Schuldenkrise und der drohenden Herabstufung von Italien und Belgien zeigte sich der Markt für Unternehmensanleihen sehr aufnahmefähig. Auch Unternehmen, die bisher noch nicht am Bondmarkt aktiv waren, konnten problemlos Investoren finden.

Der französische Mischkonzern Bollore wurde erstmals am Anleihemarkt aktiv. Obwohl Bollore nicht geratet ist konnte das Unternehmen 350 Mio. Euro zu einem Zinssatz von 5,375% einsammeln. Die Mindeststückelung beträgt 100.000,- Euro und ist damit eher an Großinvestoren adressiert.

Casino Guichard refinanzierte sich mit 850 Mio. Euro über den Kapitalmarkt. Der Bond wird in 2021 zurückbezahlt und wirft aktuell eine jährliche Rendite von ca. 4,75% ab. Mit BBB- ist der Bond im unteren Investmentgrade-Bereich bewertet.

Mit Rexel S.A. wurde ein weiteres französisches Unternehmen am Kapitalmarkt aktiv. Der High – Yield Bond (Ba3/BB-) zahlt einen Kupon von 7,00% und läuft in 2018 aus. Das Pariser Unternehmen ist im Bereich Elektrogroßhandel tätig.

Auch die Deutsche Bahn hat erfolgreich eine neue Anleihe am Markt untergebracht. Die 10-jährige Anleihe hat ein Volumen von 500 Mio. Euro und wird mit 3,75% verzinst. Für konservative Privatanleger kann dies durchaus eine Alternative zu Bundesanleihen sein. Das privatrechtliche Staatsunternehmen rentiert ca. plus 0,75% höher als vergleichbare Bundesanleihen.

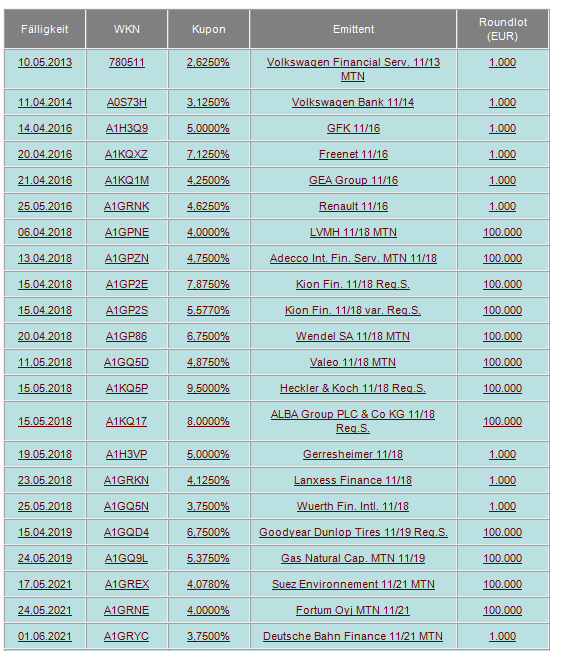

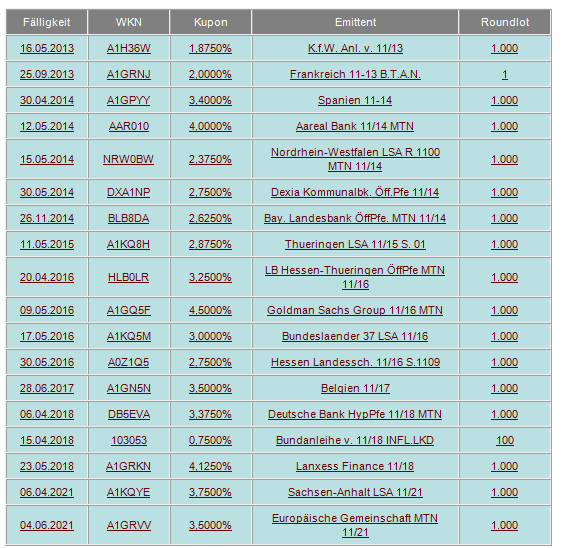

Ausgewählte Unternehmensanleihen

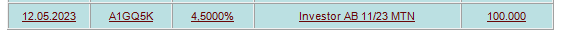

Euro-Bond-Neuemissionen

Auch in dieser Woche konnte die Europäische Zentralbank (EZB) dem Geldmarkt im Rahmen eines siebentägigen Refinanzierungsgeschäfts wieder die angestrebten 75,0 Mrd. € (Vw: 76,0 Mrd. €) entziehen. Dieser Betrag entspricht der Summe der bis zum 20. Mai abgewickelten Transaktionen, die im Rahmen des Ankaufprogramms durchgeführt wurden. Die Reduzierung erklärt sich aus nicht getätigten Neukäufen und Endfälligkeiten i.H.v. 1,227 Mrd. €.

In den USA wurden in dieser Woche neben Geldmarktpapieren auch länger laufende Anleihen zum Kauf angeboten. Dabei handelte es sich um 28 Mrd. US-Dollar als 4-Wochen-, 27 Mrd. US-Dollar als 3-Monat-, 24 Mrd. US-Dollar als 6-Monat-T-Bills, 35 Mrd. US-Dollar als 2-jährige-, 29 Mrd. US-Dollar als 5-jährige- und 29 Mrd. US-Dollar als 7-jährige T-Bonds.

In Euroland wurden in dieser Berichtswoche diverse Staatsanleihen aufgestockt. Unter anderem waren Frankreich (A0E7DY / 2015 , A0GMSM / 2016), Italien ( A1GPFZ / 2014 , A1GM1G / 2021) und Belgien (589667 / 2013 , A1GN5N / 2017 , A1GLKR / 2021 , A1GSPZ / 2022) aktiv geworden. In Deutschland wurde entsprechend dem Emissionskalender die neue zehnjährige Bundesanleihe im Tenderverfahren angeboten. Die Zuteilung der 1,7-fach überzeichneten Anleihe erfolgte bei einer Durchschnittsrendite von 3,04%. Das Gesamtvolumen beträgt nach der Aufstockung um 5 Milliarden Euro nun 11 Milliarden Euro.

Mit viel Spannung werden die Konditionen der für die nächsten Wochen geplanten Anleihen der EU und des Euro-Rettungsfonds EFSF erwartet. Diese beiden Institutionen wollen bis Juli für die Hilfskredite an Portugal und Irland insgesamt 15,3 Milliarden Euro am Kapitalmarkt aufnehmen. Als Laufzeiten sind fünf bis zehn Jahre im Gespräch. Bis zum Jahresende ist geplant, dass die EU noch zwei Anleihen und der EFSF noch vier weitere Anleihen emittieren wird.

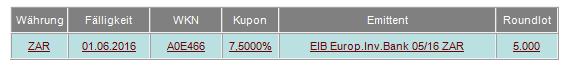

Ausgewählte Währungsanleihen

In der letzten Berichtswoche musste der Euro weitere Verluste hinnehmen. Kurzfristig fiel er sogar unter die Marke von 1,40 EUR/USD. Seit dem 4. Mai 2011 mit einem Stand von 1,4939 ist der Euro um mehr als 6 % eingebrochen und verzeichnete am 23. Mai ein 2-Monatstief von 1,3994 EUR/USD. Davon profitieren konnte aktuell die Goldpreisentwicklung. Der Preis für eine Feinunze kletterte auf ein neues Rekordhoch von 1.079,50 Euro. Sollte sich die Talfahrt des Euros fortsetzen, sehen wir sicherlich bald die Marke von 1.100 Euro. Gründe für die Abwertung der Gemeinschaftswährung sind zum einen weiterhin in der Finanzkrise zu sehen und zum anderen machen schwache Konjunkturdaten aus dem Euroland dem Euro zu schaffen. Insbesondere der PMI Index fiel im Berichtsmonat Mai auf 58,2 Punkte nach einer Prognose von 61,1 Punkten.

Weiterhin im Fokus der Anleger standen in dieser Woche Anleihen in norwegischen Kronen, türkischen Lira, neuseeländischen und australischen Dollar sowie südafrikanischen Rand.

[Link auf news.baaderbank.de/... nicht mehr verfügbar]

Euro-Bund-Future

Kurz vor dem anstehenden Roll-Over des Juni-Kontrakts ist der Aufwärtstrend des Euro-Bund-Future weiterhin intakt. Mit dem Übersteigen der psychologisch wichtigen Marke von 125,00% hat sich das Rentenbarometer wieder in nicht erwartetes Terrain vorgewagt. Die anhaltende Diskussion um die Schuldenkrise in Euroland und die damit verbundene Unsicherheit hat ein Hoch bei 125,33% erreichen lassen. Dass nach diesem unerwarteten Anstieg eine kleine Konsolidierung einsetzte, war aber nicht verwunderlich. Erst ein Unterschreiten des alten Höchstkurses (13.05.2011) von 124,63% würde zu einer neuen Betrachtung führen. Die Gretchenfrage bleibt aber weiterhin, was aus Griechenland wird. Dieses Thema und die entsprechenden Kommentare auf dem anstehenden G-8-Gipfel können jederzeit größere Volatilitäten bei den Zinsfutures erzeugen. Somit gilt es die neuesten Entwicklungen abzuwarten und die Worte der Notenbanker und Politiker weiterhin auf die Goldwaage zu legen.

Ausgewählte Wirtschaftsdaten

Daten aus den USA:

Erstanträge Arbeitslosenhilfe 409t nach 438t

Registrierte Arbeitslose 3711t nach 3792t

Zahlungsverzug Hypotheken 1.Q. 8,32% nach 8,25%

Wiederverkäufe Häuser April 5,05 Mio. nach 5,09 Mio., -0,8% nach +3,5% (MoM)

Frühindikatoren April -0,3% nach +0,7%

Philadelphia-Fed-Index Mai 3,9 nach 18,5

Neubauverkäufe April 323t nach 301t, +7,3% nach +8,3% (MoM)

Richmond Fed Herstellerindex Mai -6 nach +10

MHB Hypothekenanträge +1,1% nach +7,8%

Auftragseingang langl. Güter April -3,6% nach +4,4%

Langl. Güter ohne Transport April -1,5% nach +2,5%

Hauspreisindex März -0,3% nach -1,5% (MoM)

Daten aus Euroland:

Leistungsbilanz März -3,8 Mrd. € nach -8,9 Mrd. € nsb

Leistungsbilanz März -4,7 Mrd. € nach -6,5 Mrd. € sb

Verbrauchervertrauen Mai -9,7 nach -11,6

PMI Composite Mai 55,4 nach 57,8

PMI Verarb. Gewerbe Mai 54,8 nach 58,0

PMI Dienste Mai 55,4 nach 56,7

Industrie neue Aufträge -1,8% nach +0,5% (MoM) sb, +14,1% nach +21,5% (YoY) nsb

Daten aus Deutschland:

Erzeugerpreise April +1,0% nach +0,4% (MoM), +6,4% nach +6,2% (YoY)

PMI Verarb. Gewerbe Mai 58,2 nach 62,0

PMI Dienste Mai 54,9 nach 56,8

BIP 1.Q. final unv. +5,2% (YoY) nsb

Binennachfrage 1.Q. +1,1% nach -0,2%

Exporte 1.Q. +2,3% nach +1,8%

Kapitalanlage 1.Q. +5,0% nach -0,1%

Staatskonsum 1.Q. +1,3% nach -0,2%

Investitionen im Baugewerbe 1.Q. +6,2% nach -2,6%

Importe 1.Q. +1,5% nach +0,8%

Privater Konsum 1.Q. +0,4% nach +0,6%

BIP 1.Q. final unv. +1,5% (QoQ) sb, unv. +4,9% (YoY) wda

Ifo-Geschäftsklima Mai unv. 114,2

Ifo-Aktuelle Geschäftslage Mai 121,4 nach 121,0

Ifo-Geschäftserwartungen Mai 107,4 nach 107,7

GfK Verbrauchervertrauen Umfrage Juni +5,5 nach +5,7

Klaus Stopp, stv. Leiter Rentenhandel der Baader Bank

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.