Bond-Anleger aus Euro-Land gehen fremd

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Anleger am Rentenmarkt gehen zunehmend auf die Suche nach Alternativen zu Euro-Staatsanleihen. Besonders gefragt sind Anleihen in den sehr stabilen Währungen Norwegische Kronen (NOK) und Australische Dollar (AUD). Auch der Trend, die Bonds unsicherer Schuldenländer durch Corporate Bonds solider Unternehmen auszutauschen, setzt sich fort.

Ganz vorne auf den Kauflisten stehen eine norwegische Staatsanleihe (WKN A0BC8F) mit Laufzeit 5/2015, die mit ca. 2,50% rentiert, und eine ebenfalls in NOK emittierte Anleihe der Rabobank (WKN A1AGZP) mit Laufzeit 5/2013 und ca. 3,26% Rendite. Besser rentieren in der Regel die ebenfalls gesuchten Bonds in AUD, etwa ein Kurzläufer der Rabobank (A0GDU4, bis 8/2012), der 5,5% abwirft, oder ein Bond der australischen Regierung mit ähnlicher Laufzeit (A1AT2P, 11/2012) mit einer Rendite von 4,73%. In den Fokus der Anleger rücken auch immer wieder die in einer stabilen Währung emittierten Unternehmensanleihen. Besonders gefragt ist hier eine VW-Anleihe in NOK, die bis 7/2012 läuft und mit 3,45% rentiert (WKN A1GTAK). Ebenso findet ein Bond von Mercedes-Benz Australia in AUD (A1GPR3) mit Laufzeit 4/2014 und einer respektablen Rendite von 5,6% seine Käufer.

Wie viel Substanz in den einzelnen Unternehmen steckt, entgeht auch nicht den zuletzt viel gescholtenen Ratingagenturen. So hat etwa Standard & Poor’s vergangene Woche den Ausblick für die Daimler AG von „stabil“ auf „positiv“ angehoben.

Insgesamt steht der Rentenmarkt im Banne des heute beginnenden EU-Sondergipfels in Brüssel, weshalb der Handel in vielen Bereichen wie gelähmt erscheint. Bemerkenswert ist allerdings die Wiederentdeckung von Unternehmensanleihen der Telefon-Gesellschaften in Portugal und Griechenland. Verstärkte Handelsaktivitäten beobachten wir z.B. in Portugal Telekom (WKN A1GLZ3) mit Laufzeit 2/2016 und einer Rendite von ca. 9,8% sowie der griechischen Telekom (WKN 970681), die 8/2013 fällig wird und eine Rendite von ca. 14,8% aufweist.

Staatsanleihen der Euro-Schuldensünder aber werden von den meisten Anlegern nicht mal mehr mit der Kneifzange angefasst. Umgekehrt ist eine Flucht in die Sicherheit in Form von Bundesanleihen festzustellen. So pendelt der wegweisende Bund-Future um die Marke 129. Die starke Volatilität dieses Barometers für den Rentenmarkt zeugt von der hohen Nervosität der Märkte.

Die Finanzmärkte spielen Katz und Maus

Im Vorfeld des heute beginnenden EU-Sondergipfels gilt es, die hochgesteckten Erwartungen zu dämpfen. Wer wirklich glaubt, nach über 15 Monaten den Stein der Weisen zu finden, wird enttäuscht sein. Die Krise hat eine Dimension angenommen, die den Euro gefährdet und schon fast nicht mehr beherrschbar ist. Unsere Politiker versuchen sich zusammen mit den Notenbankern der Eurozone schon seit langer Zeit daran und sind kläglich gescheitert. Die Finanzmärkte spielen Katz und Maus und die Aufsicht schaut zu. Waren in der ersten Finanzkrise noch verschiedene Banken zu systemrelevanten Elementen erkoren worden, so ist kein Politiker, aber auch kein Banker, auf die Idee gekommen, den Eurostaaten den gleichen Status zu gewähren. Durch diese Versäumnisse sind die Refinanzierungskosten für die gesamte Gemeinschaft so hoch geworden, dass man jetzt noch nicht sagen kann, was dieses Fehlverhalten kosten wird.

Wenn Politiker jetzt anmahnen, dass die Probleme bei der Wurzel gepackt werden müssen und man nicht nur mit zusätzlichen Geldern die Feuer löschen kann, dann drängt sich die Frage auf: Was haben die denn die ganze Zeit gemacht? Da also keine spektakulären Beschlüsse zu erwarten sind, ist die nächste Welle bereits hiermit angekündigt, denn die Finanzmärkte verhalten sich wie Kleinkinder. Das Austesten von Grenzen ist deren schönste und liebste Beschäftigung.

Investoren fühlen sich wie in der Schrottpresse

Euroland auf der einen Seite und Amerika auf der anderen Seite. Die Investoren kommen sich vor wie in einer Schrottpresse. In Amerika wird gepokert und jede Seite zeigt sich unbeugsam. Inzwischen läuft man aber Gefahr, den Kredit bei den Anlegern zu verspielen. Die neben den USA größten Schuldner China und Japan blicken aufmerksam auf die Ereignisse bezüglich der Erhöhung der Defizitgrenze. Die Zeit wird knapp und es kann auch nicht ausgeschlossen werden, dass für eine kurze Zeitspanne sich der „GAU“ einer US-amerikanischen Zahlungsunfähigkeit ereignen wird. Dies hätte verheerende Folgen für die Glaubwürdigkeit der amerikanischen Regierung. Würden erst einmal die Schecks für die Kriegsveteranen nicht ausgestellt werden können, die Zinszahlung ausgesetzt werden und den Behörden das Geld ausgehen, dann müsste die US-Notenbank entgegen anderer Verlautbarungen intervenieren. Das ist aber seit dem 30. Juni offiziell nur noch in sehr kleinem Rahmen (bei Refinanzierung) möglich.

Die US-Amerikaner spielen 235 Jahre nach der Unabhängigkeits-Erklärung mit dem Feuer und sind als größte Volkswirtschaft in der Lage, für „verbrannte Erde“ zu sorgen. In solchen Zeiten ist es nicht verwunderlich, wenn die Investoren vor dem Nachrichtenticker sitzen wie das Kaninchen vor der Schlange.

Aktuelle Marktentwicklung

Der richtungsweisende Euro-Bund-Future schloss am gestrigen Abend mit einem gehandelten Volumen von lediglich 0,924 Mio. Kontrakten bei 128,14% (Vw.: 128,35%).

Die Tradingrange lag in der Berichtswoche zwischen 129,74% und 128,08% (Vw.: 130,91% und 125,79% ).

Der Euro-Buxl-Future (Range: 110,88% und 107,56%) schloss bei 107,62% (Vw.: 108,54%), der Euro-Bobl-Future (Range: 119,26% und 118,32%) bei 118,36% (Vw.: 118,52%) und der Euro-Schatz-Future (Range: 108,495% und 108,135%) bei 108,155% (Vw.: 108,24%). Die Rendite der zehnjährigen Bundesanleihe (Bundesbankfixing) lag bei 2,716% (Vw.: 2,718%).

Zweijährige US-Treasuries rentierten bei 0,39% (Vw.: 0,37%), fünfjährige Anleihen bei 1,49% (Vw.: 1,45%), die richtungsweisenden zehnjährigen Anleihen bei 2,95% (Vw.: 2,89%) und Longbonds mit 30 Jahren Laufzeit bei 4,27% (Vw.: 4,19%).

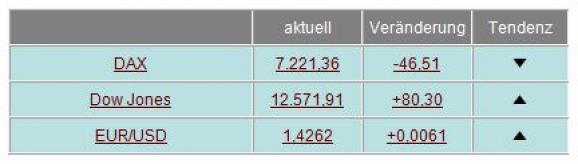

Am Aktien- und Devisenmarkt waren ggü. der letzten Ausgabe/Vorwoche folgende Änderungen zu registrieren:

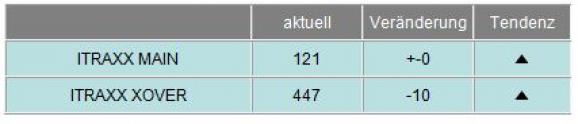

Im Vergleich zur Vorwoche haben sich die I-Traxx-Indizes uneinheitlich entwickelt. Der I-Traxx Main blieb unverändert bei 121 Punkten, was auf eine konstante Risikoeinschätzung der Anleger hinweist. Der I-Traxx-Cross-over ging um 10 Punkte zurück, woran abzulesen ist, dass die Anleger ihre Risiken, die sie mit einem Engagement eingehen, im Wochenvergleich als niedriger einschätzen. Die I-Traxx-Indizes messen den Abstand ihrer Mitgliedsemissionen zu Anleihen mit erstklassiger Bonität. Der I-Traxx-Cross-over spiegelt Absicherungen für Anleihen von 50 europäischen Unternehmen mit schwacher Bonität wider.

I-Traxx Entwicklung seit der letzten Ausgabe/Vorwoche:

Robert Halver wöchentlich in Ihrem Postfach:

Halvers Kapitalmarkt-Monitor

Robert Halver schreibt seinen eigenen Newsletter zum Kapitalmarkt mit dem Schwerpunkt Aktien. Darin nimmt der Baader-Experte die aktuelle Börsensituation in sachlicher Analyse unter die Lupe. Darüber hinaus spießt er hintergründige Themen auf, die über den Tag hinaus ihre Gültigkeit haben. Außerdem darf die klassische Kolumne des wortgewaltigen Autors im typisch Halverschen Stil ("Halvers Börsenwoche") nicht fehlen.

Wenn Sie die nächste Ausgabe nicht verpassen möchten, können Sie sich [Link "wie gewohnt hier auf Baadermarkets. de anmelden" auf news.baaderbank.de/... nicht mehr verfügbar] oder den Newsletter sogar gleich an Ihre uns bekannte Adresse [Link "per 1-Klick-Sofortbestellung" auf news.baaderbank.de/... nicht mehr verfügbar] abonnieren. Sie erhalten dann automatisch die nächste Ausgabe in Ihr Postfach, die Abmeldung ist wie immer jederzeit ganz einfach durch Verwendung des Abmelde-Links im Newsletter möglich.

Die hier wiedergegebenen Publikationen, Kommentare oder sonstigen Beiträge wurden von den im Namen der Baader Bank AG Stellung nehmenden Autoren oder Kommentatoren sorgfältig zusammengestellt und beruhen zum Teil auf allgemein zugänglichen Quellen und Daten Dritter, für deren Richtigkeit und Vollständigkeit wir keine Gewähr übernehmen können. Sie stellen eine Übersicht und Zusammenfassung ausgewählter Meldungen und Zahlen dar. Die Informationen stellen keine Anlageberatung, keine Anlageempfehlung und keine Aufforderung zum Erwerb oder zur Veräußerung dar.

Die Informationen wurden einzig zu Informations- und Marketingzwecken zur Verwendung durch den Empfänger erstellt. Sie stellen keine Finanzanalyse i.S. des § 34b WpHG dar und genügen deshalb nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unterliegen nicht dem Verbot des Handelns vor der Veröffentlichung von Finanzanalysen.

Es wird keine Gewähr für die Geeignetheit und Angemessenheit der dargestellten Finanzinstrumente sowie für die wirtschaftlichen und steuerlichen Konsequenzen einer Anlage in den dargestellten Finanzinstrumenten und für deren zukünftige Wertentwicklung übernommen. Die in der Vergangenheit erzielte Performance ist kein Indikator für zukünftige Wertentwicklungen. Bitte beachten Sie, dass Aussagen über zukünftige wirtschaftliche Entwicklungen grundsätzlich auf Annahmen und Einschätzungen basieren, die sich im Zeitablauf als nicht zutreffend erweisen können. Es wird daher dringend geraten, unabhängigen Rat von Anlage- und Steuerberatern einzuholen.

Durch das Zurverfügungstellen dieser Informationen wird der Empfänger weder zum Kunden der Baader Bank AG, noch entstehen der Baader Bank AG dadurch irgendwelche Verpflichtungen und Verantwortlichkeiten dem Empfänger gegenüber, insbesondere kommt kein Auskunftsvertrag zwischen der Baader Bank AG und dem Empfänger dieser Informationen zustande.

Es wird darauf hingewiesen, dass die Baader Bank an fünf deutschen Börsen als Skontroführer tätig ist und es möglich ist, dass das Institut in den beschriebenen Anlageinstrumenten eigene Positionen hält. Dieser Aspekt kann Einfluss auf die Informationen haben. Bitte beachten Sie auch die Ausführungen in dem Dokument "Umgang mit Interessenkonflikten bei der Baader Bank Aktiengesellschaft" das Sie unter www.baaderbank.de abrufen können.

Der Versand oder die Vervielfältigung dieses Dokuments ist ohne die vorherige schriftliche Zustimmung der Baader Bank AG nicht gestattet. Dieses Dokument enthält möglicherweise Links oder Hinweise auf die Webseiten von Dritten, welche von der Baader Bank AG nicht kontrolliert werden können und daher kann die Baader Bank AG keine Verantwortung für den Inhalt von solchen Webseiten Dritter oder darin enthaltenen weiteren Links übernehmen.

Copyright © 2011: Veröffentlicht von Baader Bank AG, Weihenstephaner Straße 4, 85716 Unterschleißheim, Deutschland.

Baader Bank AG ist eine Aktiengesellschaft nach dem Recht der Bundesrepublik Deutschland mit Hauptgeschäftssitz in München. Baader Bank AG ist beim Amtsgericht in München unter der Nummer HRB 121537 eingetragen und wird beaufsichtigt von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), Lurgiallee 12, 60439 Frankfurt am Main und Graurheindorfer Straße 108, 53117 Bonn. Die Umsatzsteueridentifikationsnummer von Baader Bank AG ist DE 114123893.

Der Vorsitzende des Aufsichtsrats ist Dr. Horst Schiessl. Die Mitglieder des Vorstands sind Uto Baader (Vorsitzender), Nico Baader, Dieter Brichmann und Dieter Silmen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.