Billionen gehen verloren

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Freud ist derzeit auf Seiten der Aktienanleger. Von einem Tag auf den anderen hat sich das globale Sentiment verschoben. Vor einem halben Jahr wollte niemand etwas von Inflation und Wachstum wissen. Heute wird so getan, als hätte es die Deflationsängste niemals gegeben.

Anleger glauben wieder an Inflation und Wachstum. Das ermuntert die Depots mit Aktien vollzuladen. Bisher hat sich diese Strategie gelohnt. Mit Aktien war zuletzt viel Geld zu verdienen.

Das Leid ist derzeit auf Seiten der Anleiheinvestoren. Das, was Aktien treibt (Hoffnung auf mehr Wachstum), drückt Anleihen. Mehr Wachstum und Inflation bedeuten höhere Zinsen. Steigen die Zinsen, dann sinken die Anleihekurse.

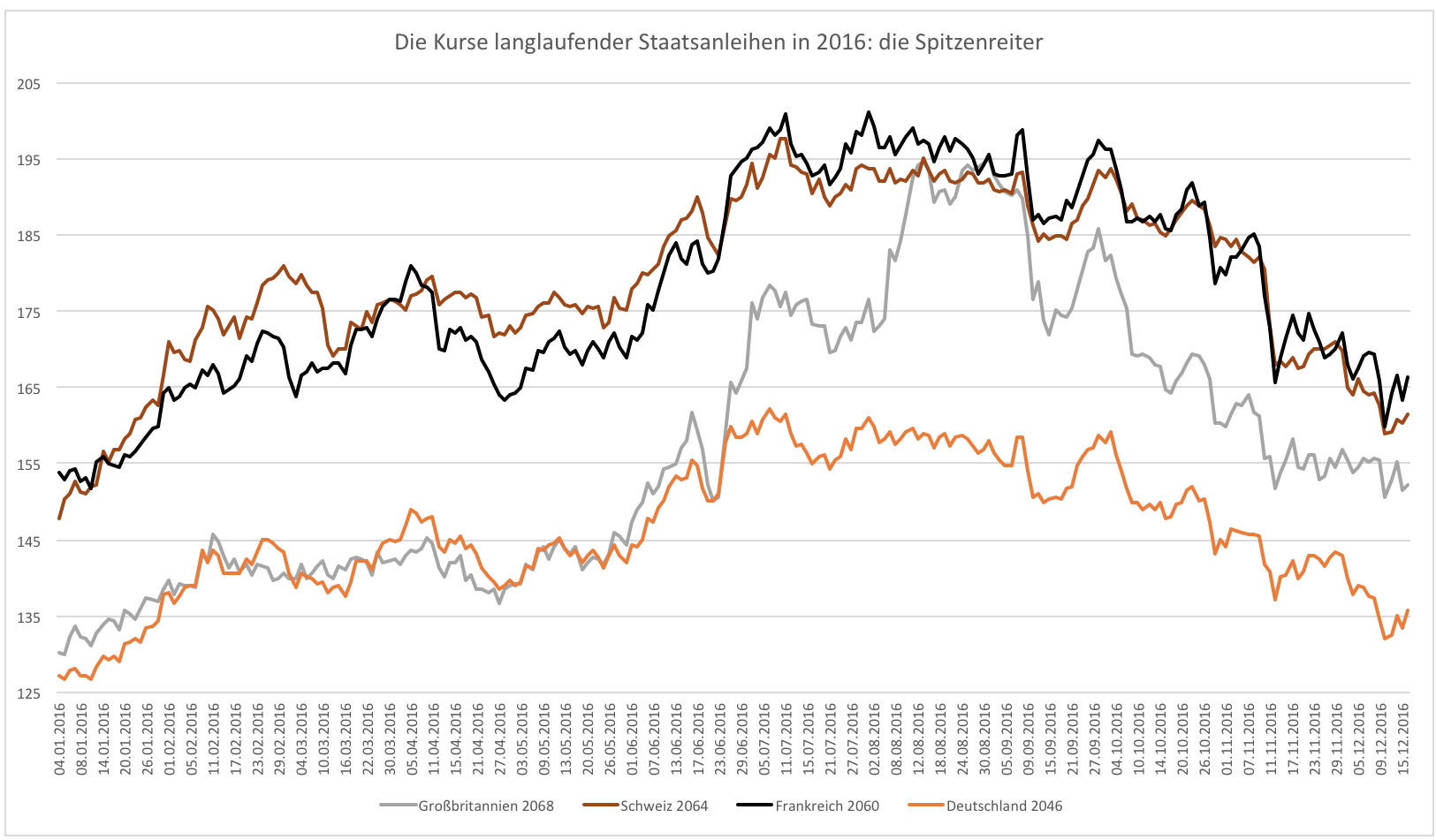

Von Anfang 2016 bis Anfang Juli kurz nach dem Brexit-Votum war das alles noch anders. Grafik 1 zeigt die Preisentwicklung einiger langlaufender Anleihen. Der Preis einer französischen Anleihe mit Laufzeit bis 2060 stieg von 155 auf 201. Das war ein sattes Plus von 30 %. Noch mehr Kursgewinn konnte man in Großbritannien erzielen. Eine Anleihe mit Laufzeit bis 2068 gewann gleich 50 %.

Mit Anleihen ließ sich in der ersten Jahreshälfte sehr viel Geld verdienen. Kursgewinne von teils 50 % und mehr waren innerhalb weniger Monate möglich. So etwas sieht man selten. Aktien, die als volatiler gelten, sind dagegen lahme Enten gewesen. Um mit Aktienindizes 50 % zu gewinnen, braucht man meistens sehr viel mehr Zeit.

Kurssprünge von annualisiert mehr als 100 % sieht man bei Aktienindizes kaum. Bei Einzelwerten kann es vorkommen, wenn sich eine massive Verkaufspanik umkehrt. Zu sehen war dies etwa bei den Aktien von Glencore, die sich nach dem Ende des Rohstoffcrashs fast verdreifachten.

„Seriösen“ Aktien gelingen solche Sprünge selten. Eigentlich sind sie Pennystocks vorbehalten. Nun kann man die Anleihen von Frankreich nicht ernsthaft mit Pennystocks vergleichen, doch inzwischen sind langlaufende Staatsanleihen fast ebenso riskant.

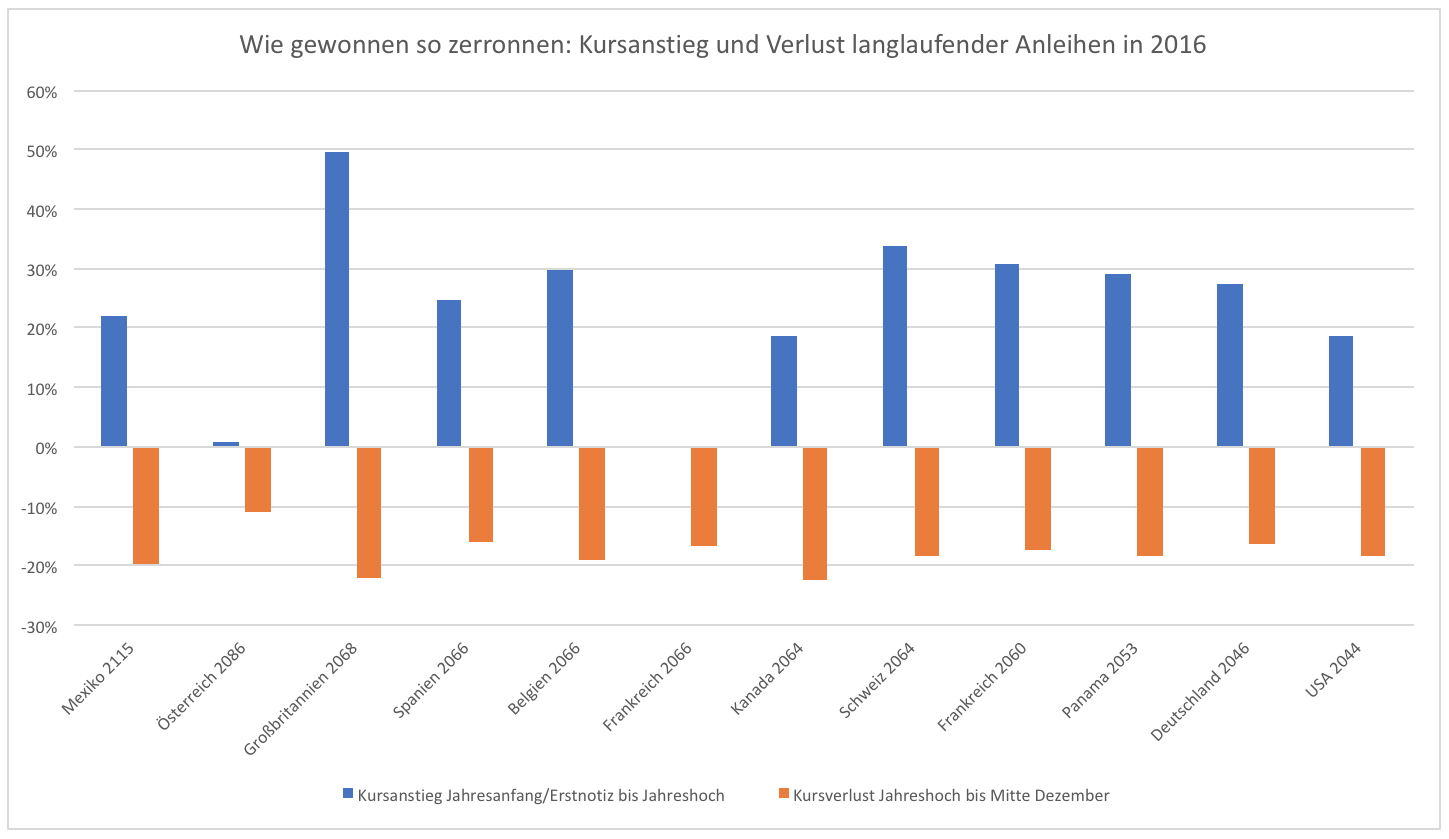

Grafik 2 zeigt die Kursgewinne von Staatsanleihen zwischen Jahresbeginn und Jahreshoch. Man darf dabei nicht vergessen, dass diese Performance innerhalb eines halben Jahres entstand und bereits 2015 ein ausgesprochen gutes Jahr für Anleihen war. Nun, da die Zinserhöhungsfantasien Realität zu werden scheinen, fallen die Kurse schnell und tief. In vielen Ländern ist der Verlust vom Jahreshoch inzwischen fast so groß wie der Gewinn in der ersten Jahreshälfte.

Die Kursverluste von teils 20 % und mehr zeigen wie riskant Anleihen inzwischen als Investment sind. Wer im Mai oder Juni solche Anleihen zu Renditen von 0,5 % oder sogar -0,5 % gekauft hat, sitzt jetzt auf einem Kursverlust von 20 % und muss praktisch bis Laufzeitende warten, um wieder eine positive Performance ausweisen zu können. In den Fällen, in denen die Rendite bei Kauf negativ war, kann man den Verlust lediglich auf die negative Rendite begrenzen, wenn man die Anleihen bis Laufzeitende hält.

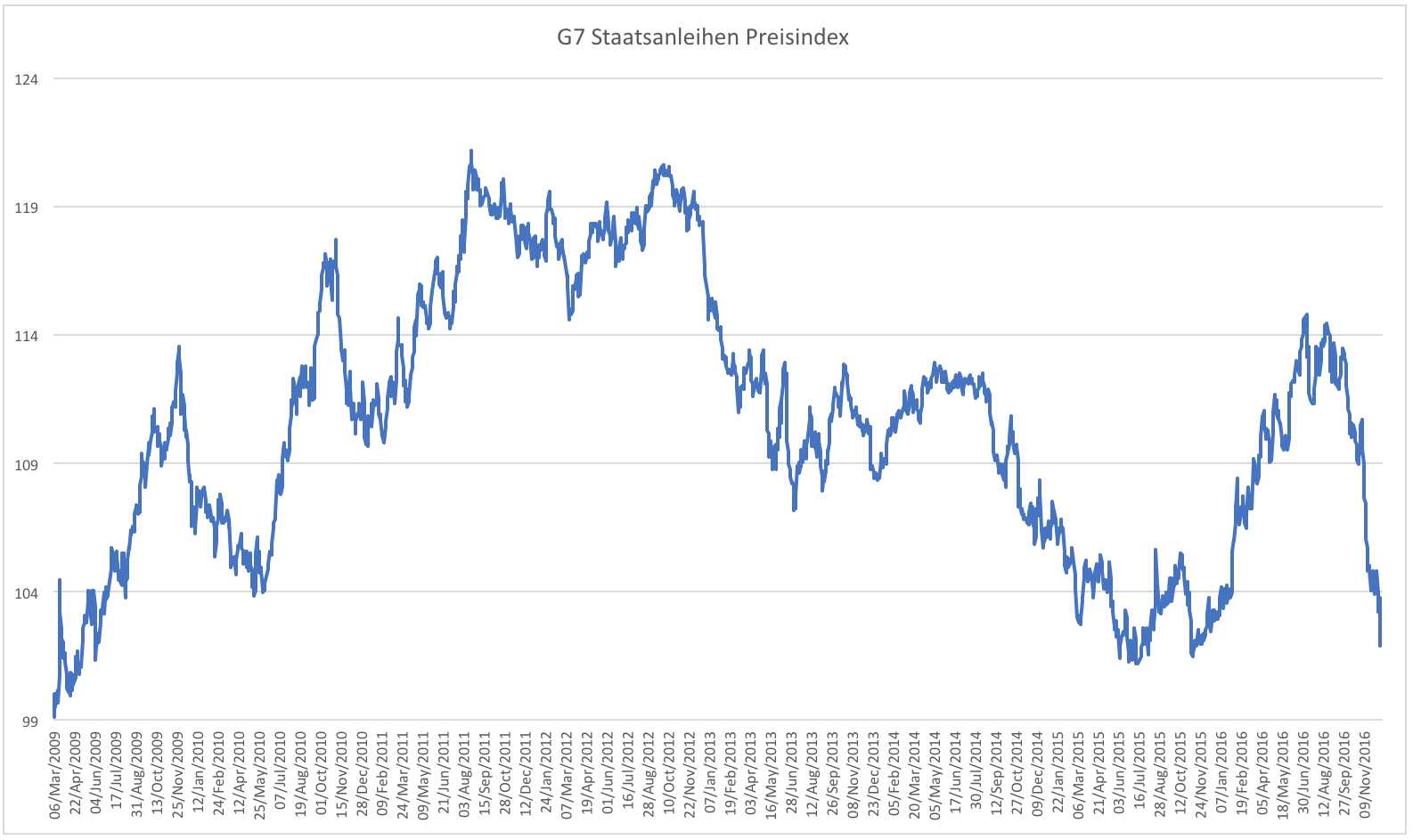

Die meisten Anleihen haben nun keine Laufzeiten von 40 oder 50 Jahren. Trotzdem ist der Selloff einzigartig. Grafik 3 zeigt den iShares G7 Staatsanleihen ETF. Der Selloff in den letzten Wochen war noch sehr viel dramatischer als der Selloff 2013 mitten im Taper Tantrum – und das galt schon als schlimm.

Mit diesen wilden Kursschwankungen und Kursverlusten gehen gerade Billionen verloren. Es ist schwierig den Marktwert aller Staatsanleihen zu erfassen und entsprechend die Wertschwankungen auszuweisen. Man kann sich allerdings ungefähre Werte mit verfügbaren Informationen herleiten. So dürften allein die Anleihen der G20 Staaten im Dezember über 300 Mrd. Dollar an Wert eingebüßt haben. Seit Beginn des Selloffs sind es vermutlich mehr als 2 Billionen Dollar.

Das sind unvorstellbare Größen, die gerade verloren gehen – zumindest auf dem Papier. Ein Großteil der Anleihen wurde bereits vor dem Anstieg von Langfristinvestoren gehalten. Sie haben durch die Kursgewinne zwar schöne Buchgewinne ausweisen können, doch wirklich real wurde kaum etwas gewonnen. Nun schrumpfen die Buchgewinne größtenteils einfach wieder zusammen. Einige Investoren fahren natürlich auch reale Verluste ein, so z.B. die Anleger, die eine 70-jährige Anleihe aus Österreich vor zwei Monaten erworben haben.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 25 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

an herr schmale

sie sollten eigentlich wissen, dass die ultralangläufer unter den anleihen die papiere mit dem geringsten ausgabevolumen sind.

jeder käufer solcher papiere, solange sie nicht ein spekulationskauf sind, hält diese papiere bis zum ablaufdatum.

also sind wertverluste des kurses nicht aktiv wirksam, da sich der kaufwert des titels nicht verringert.

wenn der kurs einer 1000€ anleihe fällt bleibt der wert trotzdem immer 1000€ unabhängig vom kurs.

also entstehen auch keine billionen verluste.

außerdem sind alle 10 jährigen titel schon wieder in richtung ihrer höchstwerte unterwegs.

es ist nur eine frage der zeit dann erreichen die kurse wieder neue hochs, der schuldendurst der welt sorgt automatisch dafür.

Nachdem die EZB über ihr Anleihenprogramm Unsummen investiert hat, dürfte auch klar sein, wer im Moment das Anleihenrisiko trägt.