Bericht: Fed könnte frühere Zinserhöhungen signalisieren

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Bisher hatten die meisten Mitglieder des Offenmarktausschusses Zinserhöhungen erst ab 2023 signalisiert. In dem sogenannten Dot-Plot, in dem die regionalen Notenbankgouverneure und Mitglieder des Fed-Boards ihre individuellen Erwartungen abbilden, hatten bisher alle 18 Befragten erwartet, dass der Leitzins im Jahr 2021 nicht verändert wird. Vier FOMC-Mitglieder hatten mit einer ersten Zinserhöhung im Jahr 2022 und drei weitere mit einer ersten Zinserhöhung bis Ende 2023 gerechnet. Insgesamt elf Befragte hatten bis Ende 2023 keine Anhebung beim Leitzins erwartet.

Wie das "Wall Street Journal" nun aber berichtet, könnten die Prognosen, die am kommenden Mittwoch zusammen mit dem Zinsentscheid veröffentlicht werden, nicht nur ein deutlich höheres Wachstum und eine höhere Inflation signalisieren, sondern auch frühere Zinserhöhungen. Im neuen Dot-Plot könnten nach Einschätzungen von Analysten mehr FOMC-Mitglieder eine Zinserhöhung bereits im Jahr 2022 oder 2023 erwarten, heißt es.

Wahrscheinlich dürften die Fed-Offiziellen bei ihrer Sitzung morgen und übermorgen auch mit der Diskussion beginnen, wann und wie das laufende QE-Programm zurückgefahren werden soll, schreibt das "Wall Street Journal". Die Reduzierung der Wertpapierkäufe wird auch als "Tapering" bezeichnet. Derzeit pumpt die Fed noch jeden Monat rund 120 Milliarden Dollar über den Kauf von Staatsanleihen und Hypothekenanleihen in den Markt. Nach der Finanzkrise hatten Diskussionen über ein Tapering mehrfach zu Marktturbulenzen geführt ("Taper Tantrum").

Im April hatte es im Statement der Fed geheißen, dass weitere "substanzielle Fortschritte" in Richtung der Ziele der Fed (Vollbeschäftigung und nachhaltige Inflation von zwei Prozent) nötig seien, bevor die Anleihenkäufe reduziert würden. Viele Ökonomen erwarten, dass die Fed ab Ende 2021 mit dem Tapering beginnen könnte. Angesichts der stark gestiegenen Inflation wäre ein früherer Beginn, beispielsweise im September, aber wohl auch nicht ausgeschlossen.

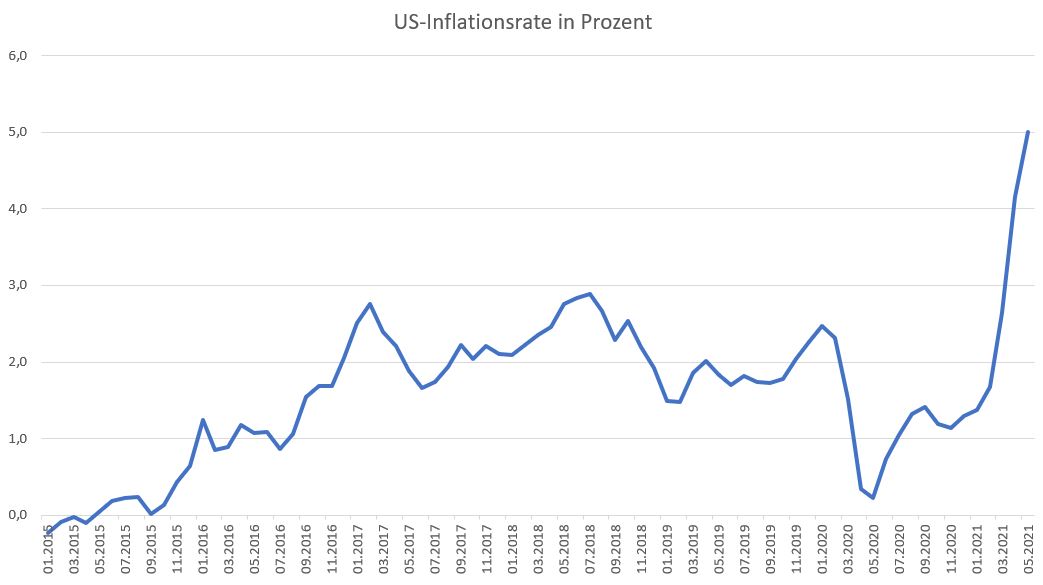

Verantwortlich für den Sinneswandel dürfte vor allem sein, dass sich die Inflation zuletzt deutlich dynamischer als erwartet entwickelt hat. So hatten die FOMC-Mitglieder noch im März erwartet, dass die Verbraucherpreise im vierten Quartal 2021 nur 2,4 Prozent über dem Vorjahr liegen würden. Zuletzt hatte die Inflationsrate aber bei 5,0 Prozent gelegen, so dass die Prognosen der Fed immer weniger realistisch erscheinen.

An den Terminmärkten wird ebenfalls erst ab 2022 mit einer Zinserhöhung durch die Fed gerechnet. Das FedWatch Tool der Terminbörse CME Group zeigt aktuell eine Wahrscheinlichkeit von mehr als 95 Prozent, dass der Leitzins bis Ende 2021 nicht erhöht wird.

Spekulationen über ein früheres Tapering sowie frühere Zinserhöhungen könnten die Stimmung am Aktienmarkt belasten, wie erste Marktreaktionen nach Veröffentlichung des Berichts des "Wall Street Journal" andeuten. Am Mittwochabend um 20.00 Uhr MESZ wird der Fed-Zinsentscheid zusammen mit den ökonomischen Projektionen der FOMC-Mitglieder veröffentlicht. Um 20.30 Uhr beginnt die Pressekonferenz.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Vontobel - der StarPartner der Consorsbank.

Handelt Derivate von Vontobel außerbörslich ab 0 Euro Ordergebühr (zzgl. marktüblicher Spreads).

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.