Beendet der US-Dollar die Aktien-Party?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- US Dollar Index FuturesAktueller Kursstand:

Für US Unternehmen ist die derzeitige Lage alles andere als einfach. Einerseits ist der boomende Arbeitsmarkt positiv zu werten. Denn je mehr Menschen arbeiten, desto mehr kann auch konsumiert werden. Andererseits lastet der starke Dollar auf den Gewinnen, die im Ausland erwirtschaftet werden, und die Arbeitskosten beginnen in den USA zu steigen.

Der starke Arbeitsmarkt hatte lange Zeit kaum einen Effekt auf Löhne und Gehälter. Das scheint sich ganz langsam zu ändern und zeigt, dass es für Unternehmen immer schwieriger wird freie Stellen zu besetzen. In der laufenden Quartalssaison führen immer mehr Unternehmen steigende Arbeitskosten als Grund für sinkende Gewinne an. McDonald’s ging soweit zu sagen, dass Lohnsteigerungen die Marge im dritten Quartal um 4 % gesenkt haben. Ob man das für bare Münze nehmen kann, sei dahingestellt. Unternehmen sind durchaus erfinderisch, wenn es darum geht Gründe aufzuführen, weshalb das Geschäft nicht so läuft wie erwartet.

Unbestritten ist der Einfluss des Dollars auf die Umsätze und Gewinne. Je höher der Dollar gegenüber anderen Währungen steigt, desto geringer werden Umsatz und Gewinn, wenn sie z.B. von Euro in Dollar umgerechnet werden. Sinkende Gewinne durch einen starken Dollar sind jedoch – so überraschend das ist – kein Grund für sinkende Aktienkurse.

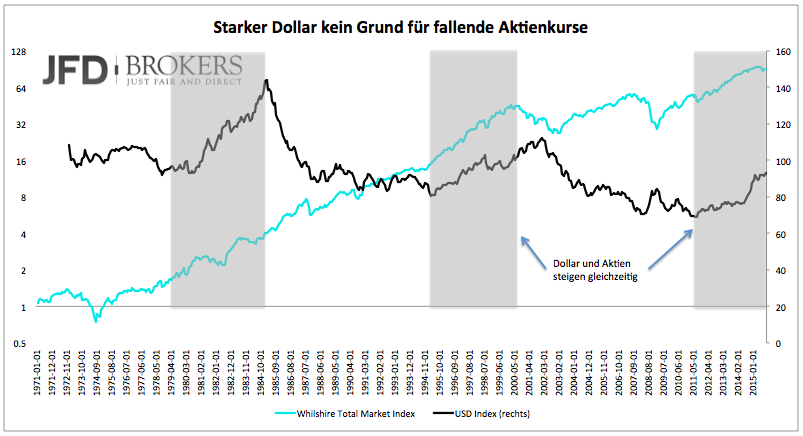

Grafik 1 zeigt den Dollar-Index und den Whilshire Total Market Index. Der Dollar hat seit Ende des Bretton-Woods Systems im Jahr 2011 den dritten großen Aufwertungszyklus begonnen. Der Dollar wertete zwischen 1980 und 1985 gut 50 % auf. Im gleichen Zeitraum stiegen Aktien um 140 %. Als der Dollar das zweite Mal von 1995 bis 2001 aufwertete (ca. 30 %), stiegen Aktien um 160 %. Seit 2011 hat der Dollar gut 20 % gewonnen. Im gleichen Zeitraum stiegen Aktien um fast 100 %.

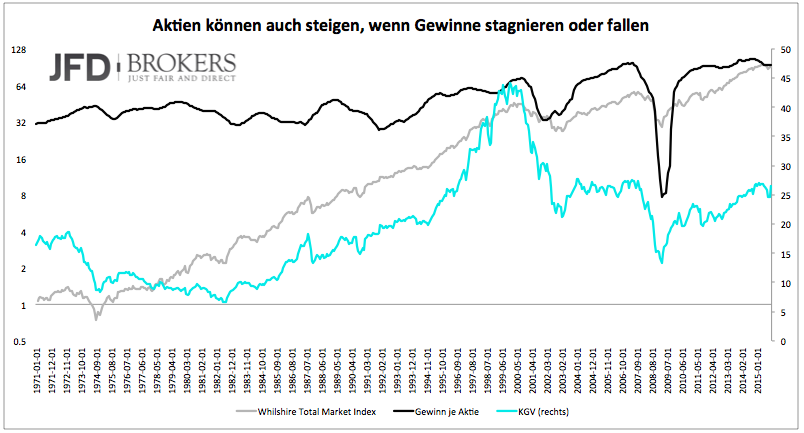

Der Dollar lastet auf Umsatz und Gewinn von Unternehmen. Sinkende Gewinne sind jedoch nicht gleich ein Grund für einen Bärenmarkt. Grafik 2 zeigt die Entwicklung der Gewinne je Aktie (im Durchschnitt für den S&P 500), das KGV und den Aktienmarkt. Von 1980 bis 1985 sanken die Gewinne um ein Drittel während der Dollar 50 % an Wert gewann und Aktien um 140 % stiegen.

Was fast unmöglich klingt ist tatsächlich so geschehen. Aktien begannen die größte Rallye aller Zeiten mit einer Gewinnrezession. Möglich hat dies die Ausweitung des KGV gemacht. Aktien wurden von Anlegern einfach höher bewertet. Statt Unternehmen mit einem KGV von 10 zu bewerten wurde die Bewertung einfach auf ein KGV von 20 angepasst.

Die Ausweitung des KGV wurde vor allem durch sinkende Zinsen möglich gemacht. Unternehmenswerte bestimmen sich daraus, was die Unternehmen in Zukunft verdienen. Diese zukünftigen Gewinne werden auf den heutigen Barwert diskontiert. Je niedriger die Zinsen, desto geringer ist auch der Zinssatz, mit dem zukünftige Gewinne abgezinst werden. Der Unternehmenswert steigt dadurch.

Momentan haben wir die Situation, dass die Bewertung aufgrund der niedrigen Zinsen der letzten Jahre bereits hoch ist. Die Zinsen werden steigen und das spricht zumindest theoretisch für sinkende Bewertungen. Gleichzeitig brechen vielen Unternehmen die Gewinne weg. Seit zwei Jahren stagnieren die Gewinne aller US-Unternehmen zusammengenommen.

Wer nun beruhigt ist und den Zeitraum von 1995 bis 2001 als Referenz benutzt (steigende Zinsen, steigender Dollar, steigende Kurse), muss diesen Vergleich kritisch hinterfragen. Der Leitzins stieg in dieser Periode, die langfristigen Zinsen, die für die Unternehmensbewertung ausschlaggebend sind, blieben jedoch stabil. Ebenso stiegen die Gewinne trotz des starken Dollars. Heute sinken die Gewinne, die langfristigen Zinsen dürften ansteigen und der Dollar könnte noch einmal 10 % aufwerten. Weiter steigende Kurse können nur erzielt werden, wenn sich das KGV erhöht. Bei einem KGV von über 20 sind wir jedoch bereits auf einen Niveau, welches der Zeit vor 2008 entspricht. Mit anderen Worten: die Luft ist dünn.

Sollten Sie in diesem Kontext auch Interesse am aktiven Trading und Handeln haben, so findet morgen bei JFD-Inside ein kostenfreies Themenwebinar zum Schwerpunkt: "Erfolgreich HANDELN aber wie?" statt. Sie sind herzlich eingeladen - hier finden Sie weitere Informationen!

Aktien können entgegen aller Vernunft weiter steigen. Das haben sie auch in der Vergangenheit immer wieder bewiesen. Steigen sie nun jedoch weiter, ohne dass die Gewinne mitziehen, dann bewegen wir uns auf eine handfeste Aktienblase zu. Diese muss nicht jeden Sektor treffen. Einzelne Branchen haben noch viel Luft nach oben. Dazu gehören Bankaktien, die in den vergangenen Jahren im Durchschnitt vernachlässigt wurden.

Der Gesamtmarkt ist hoch bewertet. Ein Bärenmarkt ist dennoch eher unwahrscheinlich. Einige Sektoren, vor allem Dividendentitel, werden verlieren, andere – wie Banken – gewinnen. Für Anleger macht eine Selektion von Branchen Sinn. Der Gesamtmarkt dürfte es schwer haben, im kommenden Jahr im zweistelligen Bereich zu steigen.

Lars Gottwik

Partner & COO JFD Brokers

JFD Brokers – Just FAIR and DIRECT

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

ÜBER JFD BROKERS:

WER WIR SIND:

JFD Brokers ist eine einzigartige Mischung aus herausragenden Finanzmarktanalysten und erfahrenen Brokerage-Profis, welche einen revolutionären, zukunftsorientierten Ansatz bei der Entwicklung von Online- Trading Technologien und Lösungen beschreitet. Unser Angebot umfasst Margin Trading, Vermögensverwaltung, HFT & quantitative Systeme, physische Devisen (FX) Zahlungen, Prime und IT-Lösungen und ist perfekt auf erfahrene Privatinvestoren und institutionelle Partner zugeschnitten.

WAS WIR MACHEN:

Wir sind der einzige Retail-Broker, der ALLEN KUNDEN (ab einer Mindesteinlage von 500 Euro) den Handel von bis zu 9 Anlageklassen (mit mehr als 800 Finanzinstrumenten) innerhalb einer einzigen Handelsplattform, mit einem einheitlichen institutionellen Pricing (börsenechte Spreads / Core Spreads) und einer einheitlichen STP/DMA Ausführungsart bietet. Sie profitieren mit JFD Brokers von Interbank-Core Spreads, niedrigen Tradingkosten, kompletter Anonymität, vollständiger Transparenz, hoher Liquidität und einem 100 % DMA/STP Konto. Dieses bietet Ihnen einen extrem latenzarmen Zugang zu mehr als 15 Tier1 Liquiditätsanbietern, sowie zu mehr als 80 Primärbörsen, MTFs bzw. sekundär Derivate- & Warenbörsen, bzw. Dark- & Lightpools.

RISK-DISCLAIMER:

JFD Brokers bietet ausschließlich beratungsfreie Dienstleistungen an. Der Inhalt dieser Analyse enthält keine Anlageberatung bzw. Anlageempfehlung (und darf auch nicht als solche verstanden werden) und stellt keinesfalls eine Aufforderung zum Erwerb von jeglichen Finanzinstrumenten oder -produkten dar. JFD Brokers haftet nicht für Schäden, welche auf einzelne Kommentare und Aussagen auf Analysen von JFD Brokers zurückzuführen wären / sind und übernimmt keine Gewähr in Bezug auf Vollständigkeit und Richtigkeit des dargestellten Inhaltes. Somit trägt der Anleger ausschließlich alleinverantwortlich das Risiko für seine Anlageentscheidungen.

Die dargestellten Analysen und Kommentare enthalten keine Berücksichtigung Ihrer persönlichen Investitionsziele, Ihrer finanziellen Verhältnisse oder Bedürfnisse. Der Inhalt wurde nicht gemäß der gesetzlichen Vorschriften für Finanzanalysen erstellt und muss daher vom Leser als Marketinginformation angesehen werden. JFD Brokers untersagt die Vervielfältigung oder Veröffentlichung ohne ausdrückliche Genehmigung.

FX und CFDs sind gehebelte Produkte. Sie sind nicht für jeden Anleger geeignet, da sie ein hohes Maß an Risiko für Ihr Kapital bergen und Sie mehr verlieren können als Ihre ursprüngliche Einzahlung. Bitte vergewissern Sie sich, dass Sie alle Risiken verstehen.

Disclaimer: https://www.jfdbrokers.com/legal-info/legal-information.html

Mal eine volkswirtschaftliche Frage zur "starken" Währung. Dass es für exportlastige Nationen günstig ist, wenn sie die eigene Währung abwerten, leuchtet ein. Aber in den USA herrscht doch seit Jahrzehnten ein Handelsbilanzdefizit. Ist es da nicht logisch, an einem starken US-Dollar interessiert zu sein - bzw. von einem steigenden Dollar zu profitieren?

was ist der Unterschied zwischen Dividentitel und Banken ???

. Einige Sektoren, vor allem Dividendentitel, werden verlieren, andere – wie Banken – gewinnen