Bankentitel im Epizentrum

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die erhoffte Lösung und mögliche Zugeständnisse der Europäischen Zentralbank bei den Verhandlungen um einen Schuldenschnitt haben bei den Kursen europäischer Banken für Rückenwind gesorgt. Vor diesem Hintergrund haben insbesondere Bonds von stark in Hellas engagierten Banken wieder Boden gut machen können. Notierte die Anleihe der Commerzbank (CZ226Y / 22.3.2017) im November letzten Jahres noch bei ca. 93%, so konnte sich der Kurs im Februar dieses Jahres auf über 102% erholen. Auch andere Titel der Commerzbank (CB83CE / 22.3.2019 und CB83CF / 16.3.2021) konnten sich ebenfalls von ihren Tiefstständen im November von ca. 65% auf ca. 85% bzw. ca. 89,00% erholen.

Aber auch aus anderen Gründen standen Anleihen von Banken im Fokus der Anleger. Eine besondere Art der Entschuldung wurde von der Unicredit initiiert. Nicht zum Wohle des Altinvestors, aber als Möglichkeit günstig die Eigenkapitaldecke zu stärken, hat man sich entschieden, diverse Wertpapiere ohne festes Rückzahlungsdatum (Perpetual Bonds) zu den aktuell günstigen Kursen zurückzukaufen. Ein entsprechendes Rückkaufsangebot wurde u.a. für Bonds im Wert von nominal ca. 3,4 Mrd. € und ca. 1,1 Mrd. GBP zu Kursen zwischen 50% und 87% gestartet. Die Akzeptanz der Investoren war sehr unterschiedlich. Die Vorgehensweise der Banken, die die Marktsituation für sich nutzen, führte vielen Anlegern deutlich vor Augen, dass sie mit ihren Investments in unbesicherten Anleihen und unendlicher Laufzeit mit dem Feuer gespielt hatten.

Klaus Stopp, stv. Leiter Rentenhandel der Baader Bank

Griechenlandblase kurz vor dem Platzen?

Die Krise in Griechenland will einfach nicht enden. Ultimatum um Ultimatum verstreicht und man kommt der Lösung nicht näher. Oft drängt sich der Eindruck auf, dass die Verschärfung der Rahmenbedingungen die einzige und letzte Möglichkeit der Politik ist, die Sache zu beenden. Manches erinnert an die Finanzkrise 2008, als man Lehman opferte, um Stärke zu demonstrieren. Dies kann auch im Falle Griechenlands passieren. Die bisher bereit gestellten Gelder könnten dann zur Sicherung der Altschulden verwendet werden. Ich möchte diese Lösung nicht herbei reden, aber es wäre eine Warnung an die anderen Wackelkandidaten und das Vertrauen in die Politik würde gestärkt. Allerdings müsste man erreichen, dass Griechenland selbst und eigenverantwortlich das Handtuch wirft. Denn die Uneinigkeit der hellenischen Parteien ist auch unter dem Aspekt des Wahlkampfes nicht förderlich für eine tragfähige Lösung.

Banken = Hedgefonds?

Momentan ist der Unterschied zwischen Banken und Hedgefonds fast fließend, denn Banken leihen sich in großem Stil Geld von der Europäischen Zentralbank (EZB), kaufen davon Wertpapiere und hinterlegen diese wieder als Sicherheit, nehmen Geld auf, kaufen Wertpapiere usw. Eigentlich könnte man sagen: „Das war doch von der EZB so gewünscht.“ Das ist aber nur zum Teil richtig. Die EZB lagert über die Bereitstellung des billigen Geldes über einen längeren Zeitraum die Risiken aus. Dies ist der große Unterschied zur Amerikanischen Notenbank, die inzwischen nominal über 2 Billionen US-Dollar als Anleihen in ihren Büchern hat. Die EZB ist aktuell mit ca. 500 Mrd. € dabei, aber mit den bisherigen und zukünftigen langfristigen Tendern greift sie in ähnlichem Maße in die Märkte ein. Dass die Banken nun den Hebel ansetzen, birgt unkalkulierbare Risiken in sich. Die Geschichte wird nur dann gut enden, wenn die Politik den Flächenbrand in Euroland verhindern kann. Aber sich darauf zu verlassen, kann schlimm enden.

Erste Herabstufung Deutschlands erfolgt

Man kann es zwar fast nicht mehr hören, aber dennoch ist es Fakt, dass die Ratingagenturen die Finanzmärkte weltweit beherrschen. Deutschland steht zwar aktuell noch mit einer sauberen Weste da, aber in Anbetracht der vielen Bürgschaften wird meines Erachtens auch Deutschland im Herbst nicht mehr mit AAA/stabil bewertet werden. Europa wird von den drei „Großen“ vorgeführt und hat bislang kein wirksames Mittel gefunden sich dagegen zu wehren. Ohne Widerstand unterwirft man sich demutsvoll den Bewertungen dieser „unabhängig handelnden“ Unternehmen. Die einzige Antwort seitens der Politik war bisher, sich schmollend in die Ecke zurückzuziehen und Pläne für eine eigene europäische Ratingagentur zu erstellen. Den Amerikanern muss klargemacht werden, dass man im gleichen Boot sitzt und lediglich eine vernünftige, gemeinsame Vorgehensweise noch verhindern kann, was die kleine Ratingagentur Sean Egan prophezeit. Nach deren Meinung haben Europa und die USA ihre Bonität eingebüßt und sind somit nicht mehr kreditwürdig. Es ist eine historisch einzigartige Situation, dass die wichtigen Industrienationen Japan und USA nicht mehr kreditwürdig sind. Erste Schlussfolgerungen wurden seitens Sean Egan bereits verkündet. Deutschland wurde herabgestuft und das wird auch in anderen Häusern die Denkweise verändern. Somit ist es nur eine Frage der Zeit, bis man warnend den Finger heben und anschließend den Daumen senken wird.

Gute oder schlechte Zeiten?

Was hat American Football mit der Börse zu tun? Eigentlich nichts. Doch findige Analysten haben einen statistischen Zusammenhang zwischen dem Ausgang des American Football Finales und dem Verlauf der Aktienmärkte hergestellt. Stammt das Siegerteam aus der National Football Conference (NFC) ist die Börse überdurchschnittlich deutlich gestiegen. Schlecht sieht es dagegen aus, wenn die Mannschaft des American Football Conference (AFC) siegt. Nach 29 von 45 Spielen seit 1967, in denen ein NFC-Gewinner vom Platz ging, schloss der Dow Jones mit einem Plus. Das entspricht einer Trefferquote von 64,4 Prozent. Nachdem am Sonntag die New Yorker Giants (NFC) die New England Patriots (AFC) geschlagen haben, hoffen die Aktienanleger nach dem Verlustjahr 2011 auf ein Prädikatsjahr. Steigende Aktienkurse sind nicht immer gut für die Rentenmärkte. Doch dem abergläubischen Anleger ist es nicht entgangen, dass diese Paarung im Jahr 2008 schon einmal auf dem Platz stand. Auch damals siegten die New York Giants. Doch hier griff die alte Regel nicht. Ganz im Gegenteil. Die Börsenturbulenzen nach der Insolvenz der US-Investmentbank Lehman Brothers kosteten den Aktienanleger viel Geld. So verlor der Dax in diesem Jahr mehr als 40 Prozent seines Wertes. Der Rex Performanceindex, der die Wertentwicklung deutscher Staatsanleihen misst, gewann dagegen 10,2 Prozent. Die Anleiheninvestoren dürfen also auf ein weiteres positives Rentenjahr hoffen.

Euro-Bund-Future

Es war schon immer so, dass mit gestiegenen Notierungen auch die Gefahr von Rückschlägen wächst. So ist es in der Woche der Wahrheit für die Rentenhändler auch nicht allzu verwunderlich, dass das Zinsbarometer den Rückwärtsgang eingelegt hat. Die Zitterpartie in Griechenland ist zwar noch lange nicht zu Ende, aber die Hoffnung, dass ein tragfähiger Kompromiss gefunden werden kann, lässt die Anleger ihre Positionen mittels Futures absichern oder sogar Gewinne mitnehmen. Das Geld kurzfristig zu parken, muss nicht die schlechteste Variante sein. Sollte es zu einer erneuten Flucht in deutsche Staatsanleihen kommen, so kann man sich wieder engagieren. Der zwischenzeitlich entgangene Gewinn ist verkraftbar. Sollte es aber zu einem Ausverkauf deutscher Staatsanleihen und einer entsprechenden Nachfrage nach höher verzinslichen europäischen Staatsanleihen kommen, so kann in Ruhe ein mögliches Einstiegsniveau bestimmt werden. Mittels der Chartanalyse ergibt sich als wichtige Unterstützungslinie der Bereich um 137,18% (Tief vom 24. Januar 2012). Bei einem Bruch dieser Marke ist eine Korrektur bis auf 134,20% möglich. Sollte sich die Lage in Euroland aber weiterhin zuspitzen, so ist das Allzeithoch bei 140,23% lediglich ein Etappenziel auf dem Weg zu 140,95%.

Aktuelle Marktentwicklung

Deutschland

Der richtungsweisende Euro-Bund-Future schloss am gestrigen Abend mit einem gehandelten Volumen von 0,623 Mio. Kontrakten bei 137,84% (Vw.: 139,24%).

Die Tradingrange lag in der Berichtswoche zwischen 139,79% und 137,50% (Vw.: 139,89% und 137,88%).

Der Euro-Buxl-Future (Range: 127,92% und 123,92%) schloss bei 124,36% (Vw.: 126,90%),

der Euro-Bobl-Future (Range: 125,65% und 124,56%) bei 124,76% (Vw.: 125,41%)

und der Euro-Schatz-Future (Range: 110,43% und 110,26%) bei 110,275% (Vw.: 110,40%).

Die Rendite der zehnjährigen Bundesanleihe (Bundesbankfixing) lag bei 1,981% (Vw.: 1,825%).

USA

Zweijährige US-Treasuries rentierten bei 0,26% (Vw.: 0,23%),

fünfjährige Anleihen bei 0,83% (Vw.: 0,74%),

die richtungsweisenden zehnjährigen Anleihen bei 2,02% (Vw.: 1,85%)

und Longbonds mit 30 Jahren Laufzeit bei 3,15% (Vw.: 3,01%).

Am Aktien- und Devisenmarkt waren ggü. der letzten Ausgabe/Vorwoche folgende Änderungen zu registrieren:

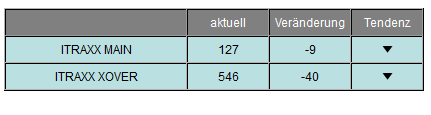

Im Vergleich zur Vorwoche notierten die I-Traxx-Indizes rückläufig. Der I-Traxx Main ermäßigte sich um 9 auf 127 Punkte, was auf eine geringere Risikoeinschätzung der Anleger hinweist. Der I-Traxx-Cross-over gab sogar um 40 Punkte nach, woran abzulesen ist, dass die Anleger ihre Risiken, die sie mit einem Engagement eingehen, deutlich geringer als in der Vorwoche beurteilen. Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen sich Investoren den Ausfall von Unternehmensanleihen absichern.

I-Traxx Entwicklung seit der letzten Ausgabe/Vorwoche:

Gute Unternehmensanleihen gesucht

In dieser Woche zeigte sich der Primärmarkt unbeeindruckt von der erneuten Unsicherheit über die Einigung eines neuen Sparprogramms in Griechenland. Neue Anleihen fanden reißenden Absatz und die Risikobereitschaft der Investoren hat deutlich zugenommen. Die erfolgreiche Platzierung zahlreicher High-Yield Emissionen untermauert dieses Anlegerverhalten.

So konnte die Unternehmensgruppe Haniel bereits in der vergangenen Woche problemlos 400 Mio. € am Kapitalmarkt aufnehmen. Die Anleihe hat eine Nominalverzinsung von 6,25% und eine Laufzeit von sechs Jahren. Die Nachfrage nach dieser Anleihe war so groß, dass bei Zeichnungsschluss Gebote über 5 Mrd. € vorlagen. Mit der Begebung dieser Anleihe wurde gleichzeitig ein öffentliches Rückkaufangebot für eine 2014 auslaufende Anleihe im Volumen von 300 Mio. € gestartet. Das Unternehmen wird mit Ba1/BB+ benotet.

Ebenso gut aufgenommen wurden die Neuemission des deutschen Maschinenbaukonzerns und Automobilzulieferers Schaeffler. Die Unternehmensgruppe platzierte zwei € -Tranchen mit einem Volumen von insgesamt 1,2 Mrd. €.

Die beiden Anleihen werden in 2017 bzw. 2019 zurückbezahlt und verzinsen sich mit 7,75% respektive 8,75%. Ebenso wie Haniel ist Schaeffler im „Junk Bereich“ bewertet. Das aktuelle Rating liegt bei B1.

Aber auch im Investmentgradebereich gab es zahlreiche Neuemissionen, vor allem im TMT-Sektor.

Der Telekommunikationskonzern TeliaSonera AB sammelte 750 Mio. € bei einer Laufzeit von zwölf Jahren ein. Das Unternehmen musste seinen Investoren einen Zinssatz von 3,625% bieten, um die Anleihe platzieren zu können. Das Rating fällt mit A2/A- solide aus.

Sehr guten Absatz fand auch die Neuemission der spanischen Telefonica. Obwohl das Unternehmen mit 1,5 Mrd. € einen überdurchschnittlich hohen Kapitalbedarf signalisierte, konnte sich die Anleihe sehr gut behaupten und sogar ein Kursplus verzeichnen. Die Anleihe hat einen Kupon von 4.797% und wird in 2018 zurückbezahlt. Das Rating beträgt Baa1/BBB+.

Und nicht zuletzt konnte der Versicherungskonzern Allianz AG eine 1,5 Mrd. € schwere Anleihe mit Laufzeit 2022 begeben. Der Bond wird mit 3,5% verzinst und wird mit A3 geratet. Für die meisten Privatanleger wird die Emission leider keine Alternative sein, da der Mindestanlagebetrag 100.000 € beträgt.

Klaus Stopp, stv. Leiter Rentenhandel der Baader Bank

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.