Antizyklischer geht es kaum

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- KSB SE & Co. KGaA Vz.Kursstand: 290,000 € (XETRA) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- KSB SE & Co. KGaA Vz. - WKN: 629203 - ISIN: DE0006292030 - Kurs: 290,000 € (XETRA)

Diese Aktie ist nur für Hartgesottene geeignet. Denn seit dem Jahr 2007 hat sie keine neuen Hochs mehr markiert. Nach einem rabenschwarzen Jahr 2018 blickt das Management nun aber wieder optimistisch in die Zukunft. Ein Auftragsbestand auf Mehrjahreshoch bildet eine solide Basis für Verbesserungen bei Umsatz und Ergebnis. GodmodeTrader stellt diese Aktie exklusiv schon heute vor. Es würde nicht überraschen, wenn das ein odere Anlegermagazin im zweiten Halbjahr die Story ebenfalls aufgreift.

Als Investor kauft man in der Regel antizyklisch. Wenn die Kurse am Boden liegen, weil es fundamental hakt und die Börse eventuell wieder einmal negativ übertreibt, schlägt die Stunde des Bottom Fishers. Vor der großen Masse eine Restrukturierungsstory aufzugreifen und zu begleiten und sich im Idealfall an steigenden Kursen zu erfreuen, kann man als Jackpot eines fundamentalen Antizyklikers bezeichnen. Oftmals wird der Markt mit seiner Skepsis Recht behalten. Bei der Aktie von KSB könnte die Wiederauferstehung aber durchaus gelingen. Alles hängt einmal mehr davon ab, ob das Management endlich einmal das liefern kann, was es verspricht.

Doch der Reihe nach. KSB ist ein weltweit agierender Pumpen -und Armaturenhersteller. Das Unternehmen hat über 15.000 Angestellte und erzielte im vergangenen Jahr einen Umsatz von 2,25 Mrd. EUR. KSB ist sehr breit aufgestellt. Ob in der Wasser- und Abwassertechnik, in der Chemiebranche, im Öl-/ und Gassektor, bei Kraftwerken, im Bereich Mining, oder auch bei Anwendungen in der Automatisierung: Es gibt kaum eine Branche, in denen nicht Produkte von KSB verbaut werden. Daneben weist KSB ein ausgeprägtes Servicegeschäft auf. 3.000 der 15.000 Mitarbeiter kümmern sich an 170 Standorten um die Wartung und Instandhaltung der Anlagen.

2018 - Ein Jahr zum Vergessen

Während sich Umsatz und Auftragseingang recht passabel entwickelten und leicht zulegten, verhagelten hohe Rückstellungen (v.a. in Großbritannien) und Abschreibungen (Korea, Frankreich, Iran) das Ergebnis. Der operative Gewinn brach von 116,4 auf 74,7 Mio. EUR ein, der Gewinn je Aktie implodierte auf 6,64 EUR. Damit setzte sich die Tendenz der letzten Jahre, in denen der Umsatz stagnierte und das Ergebnis stetig sank, fort. Doch das neue Management verspricht Besserung. Die Einmaleffekte sollen 2019 wegfallen, man will effizienter werden und die Qualität weiter verbessern. Es soll eine Konzentration auf die Segmente eingeleitet werden, die das beste Wachstumspotenzial versprechen. Mit Investitionen in die Infrastruktur will man auch bestehende Standorte auf Vordermann bringen und den Mitarbeitern so ein besseres Umfeld schaffen. Klingt alles gut, allerdings werden die nächsten Quartalszahlen zeigen müssen, inwieweit diese Schritte auch erfolgreich sind.

Nachfolgend sehen Sie die Schätzungen der Analysten:

Verpassen Sie keine meiner Analysen mehr! Folgen Sie mir auf der Investment- und Analyseplattform Guidants!

| Jahr | 2018 | 2019e* | 2020e* |

| Umsatz in Mrd. EUR | 2,25 | 2,38 | 2,47 |

| Ergebnis je Aktie in EUR | 6,64 | 21,37 | 27,15 |

| KGV | 44 | 14 | 11 |

| Dividende je Aktie in EUR | 3,38 | 7,76 | 10,26 |

| Dividendenrendite | 1,15 % | 2,63 % | 3,48 % |

| *e = erwartet |

Sollten die Prognosen für 2019 und 2020 erreicht werden, wäre die Bewertung der Aktie mit niedrigen zweistelligen KGVs und einer Dividendenrendite von 3 % auch im historischen Kontext günstig. Die offizielle Prognose des Managements lautet wie folgt:

| Jahr | 2018 | 2019 |

| Auftragseingang in Mrd. EUR |

2,30 | 2,35-2,50 |

| Umsatz in Mrd. EUR | 2,25 | 2,30-2,45 |

| EBIT in Mio. EUR |

74,7 | 95,0-115,0 |

Positiv anzumerken ist die Bilanz. Die Eigenkapitalquote beträgt 38,2 %, die Nettofinanzposition liegt bei 255 Mio. EUR. Das entspricht in etwa der Hälfte der aktuellen Marktkapitalisierung. In der Präsentation bei der Vorlage der Geschäftszahlen 2018 hat das Management von KSB auch angekündigt, die Pressearbeit intensivieren zu wollen. Einen Vorgeschmack gab es bereits gestern. Man vermeldete einen Großauftrag über 70 Mio. EUR aus China. Wird die PR-Abteilung, wie angekündigt, gerade auch im zweiten Halbjahr aktiver, könnte es die Aktie mitsamt der Restrukturierungsstory auch in das ein oder andere Anlegermagazin schaffen. Das könnte dem Kurs wiederum weiter auf die Sprünge helfen.

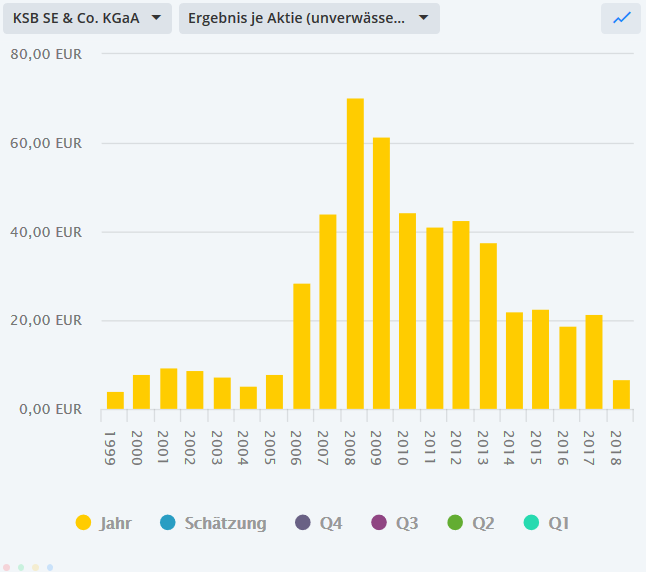

Um etwas Fantasie zu wecken, füge ich die Übersicht der Gewinnentwicklung über die letzten zwei Jahrzehnte bei. Solche Auswertungen können Sie wunderbar im Fundamentalcharts-Widget auf Guidants durchführen. Es gibt ja immer noch Marktteilnehmer, die der Meinung sind, der langfristige Kursverlauf einer Aktie hätte nichts mit der operativen Entwicklung des Unternehmens zu tun. Dieses Beispiel zeigt eindrucksvoll, dass der Gewinn von KSB seit dem Jahr 2009 fällt. Die Aktie hat seit dem Jahr 2008 ihre Hochs nicht mehr gesehen. Eine Rückkehr zu Gewinnniveaus um 20 EUR je Aktie sollte ohne Probleme möglich sein. Erreicht KSB wieder die Gewinnlevels der Jahre 2010 bis 2012, sprechen wir bei der Aktie von KGVs um die 7.

Trotz der Restrukturierungsbemühungen investiert KSB weiter intensiv. In den USA werden die Kapazitäten für die Herstellung von Feststoffpumpen im Werk in Grovetown im Bundesstaat Georgia deutlich erweitert. In Indien wird eine Produktionshalle für Kraftwerkspumpen in drei Stufen ausgebaut. In China, das bekanntermaßen ja seinen wachsenden Energiebedarf mit zusätzlichen Kernkraftwerken decken möchte, bietet KSB durch ein Joint-Venture das weltweit modernste Prüffeld für Nuklearkraftwerks-Pumpen. Im Bereich der Serviceleistungen entsteht in Moskau ein neuer Standort, der im Mai 2019 eröffnet wird. Es ist zugleich der größte Standort von KSB in Osteuropa. Die Liste ließe sich noch erweitern. "Der schlafende Riese wird geweckt." heißt es am Ende der Präsentation zu den Geschäftszahlen 2018. Es wäre dem Management, den Mitarbeitern, aber natürlich auch den Aktionären zu wünschen, dass dies ab dem Jahr 2019 nachhaltig gelingt.

Aus technischer Sicht gibt es bislang noch sehr wenig Positives zu vermelden. Ein Anfang scheint aber zumindest gemacht. Im Monatschart bildete die KSB-Vorzugsaktie eine schöne Umkehrkerze im Bereich einer mehrjährigen Abwärtstrendlinie aus. Damit könnte nun ein Rücklauf bis zum Widerstand bei 347 EUR eingeleitet werden. Ein Ausbruch über diese Marke würde mittelfristig wieder Kurse über 400 EUR ermöglichen. Für einen prozyklischen Befreiungsschlag müssten indes Kurse über 527 EUR erzielt werden. Davon ist der Titel aktuell noch meilenweit entfernt.

Fazit: Mit der Aktie von KSB setzen Investoren auf den erfolgreichen Turnaround des Unternehmens. Hält das Management sein Wort und werden langfristig die Gewinnlevels der Jahre 2010 bis 2012 wieder erreicht, besitzt der Wert sogar Verdopplungspotenzial. Strategisch könnte man bereits jetzt eine erste Position aufbauen und bei einer Besserung der fundamentalen Daten wie auch des Charts diese Position sukzessive weiter ausbauen. Aus technischer Sicht wiederum kann man Stand jetzt erst über 527 EUR von einem langfristigen Befreiungsschlag sprechen. Insofern muss von dieser Seite noch Erhebliches passieren. GodmodeTrader wird Sie wie gewohnt auf dem Laufenden halten.

Warum noch Ordergebühren zahlen? 💸

Bei uns: 0 € pro Trade (zzgl. marktüblicher Spreads). Dauerhaft.

Warum?

Weil du direkt an der Tradegate BSX handelst. Ohne Umwege.

Aktien, Mini Futures & mehr.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.