Aktien: Die fetten Jahre sind vorbei

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

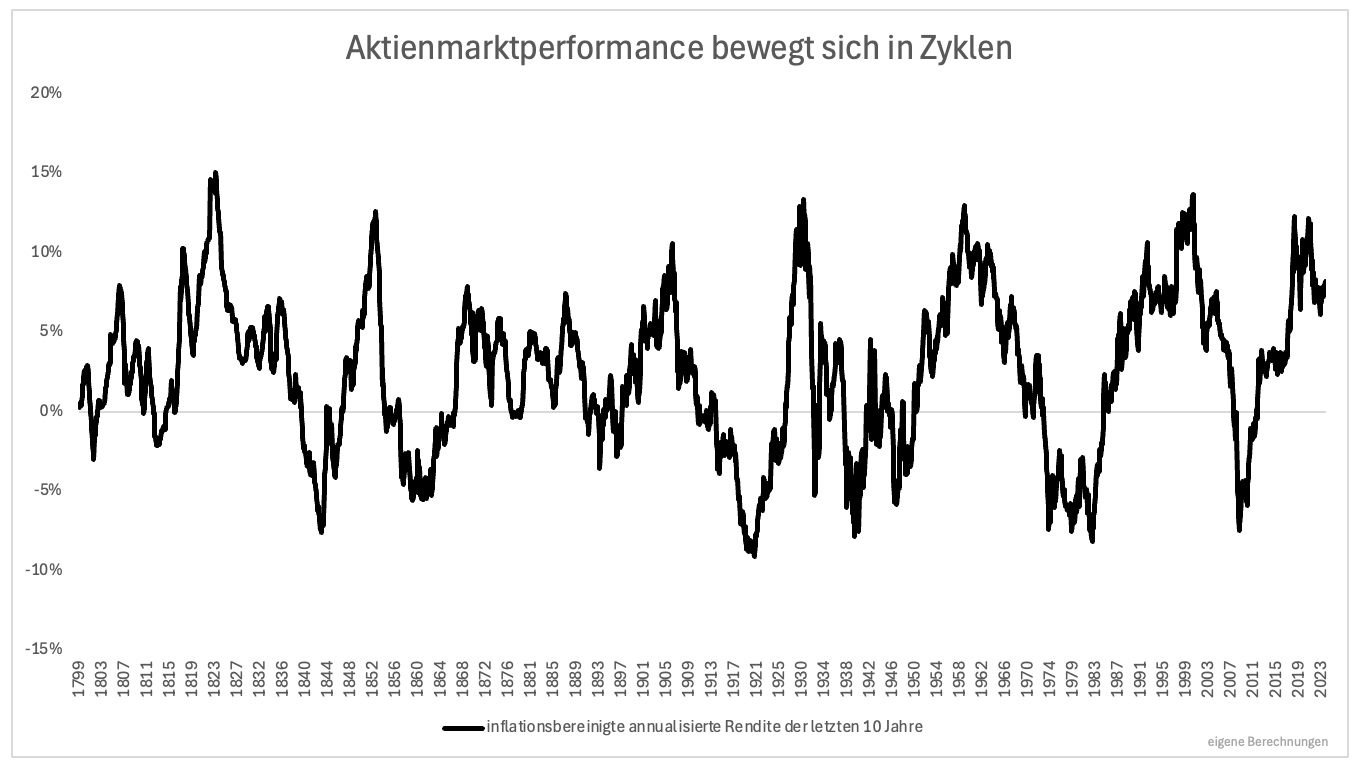

Der Aktienmarkt bewegt sich in langen Zyklen. Diese sind kaum zu übersehen, wenn man die Rendite über mehrere Jahre betrachtet. Die Rendite steigt über mehrere Jahre immer weiter an, erreicht ein Hoch und fällt dann viele Jahre bis in den negativen Bereich. Dieser Zyklus ist in Grafik 1 dargestellt und man erkennt, dass das Renditehoch meist bei 13 bis 15 % erreicht wird.

Der aktuelle Zyklus hat in den Jahren 2019 bis 2021 ein Top ausgebildet. Blickte man im Jahr 2021 ein Jahrzehnt zurück, so gewann der US-Markt jedes Jahr durchschnittlich 12,3 %. Die Regelmäßigkeit der Zyklen ist erschreckend offensichtlich. Weniger offensichtlich ist die Erklärung dafür.

Interessiert an weiteren Beiträgen von mir? Diese gibt es exklusiv in stock3 Plus. Mit dem Code STARTPLUS kannst Du das redaktionelle Premiumpaket von stock3 einen Monat lang kostenfrei testen.

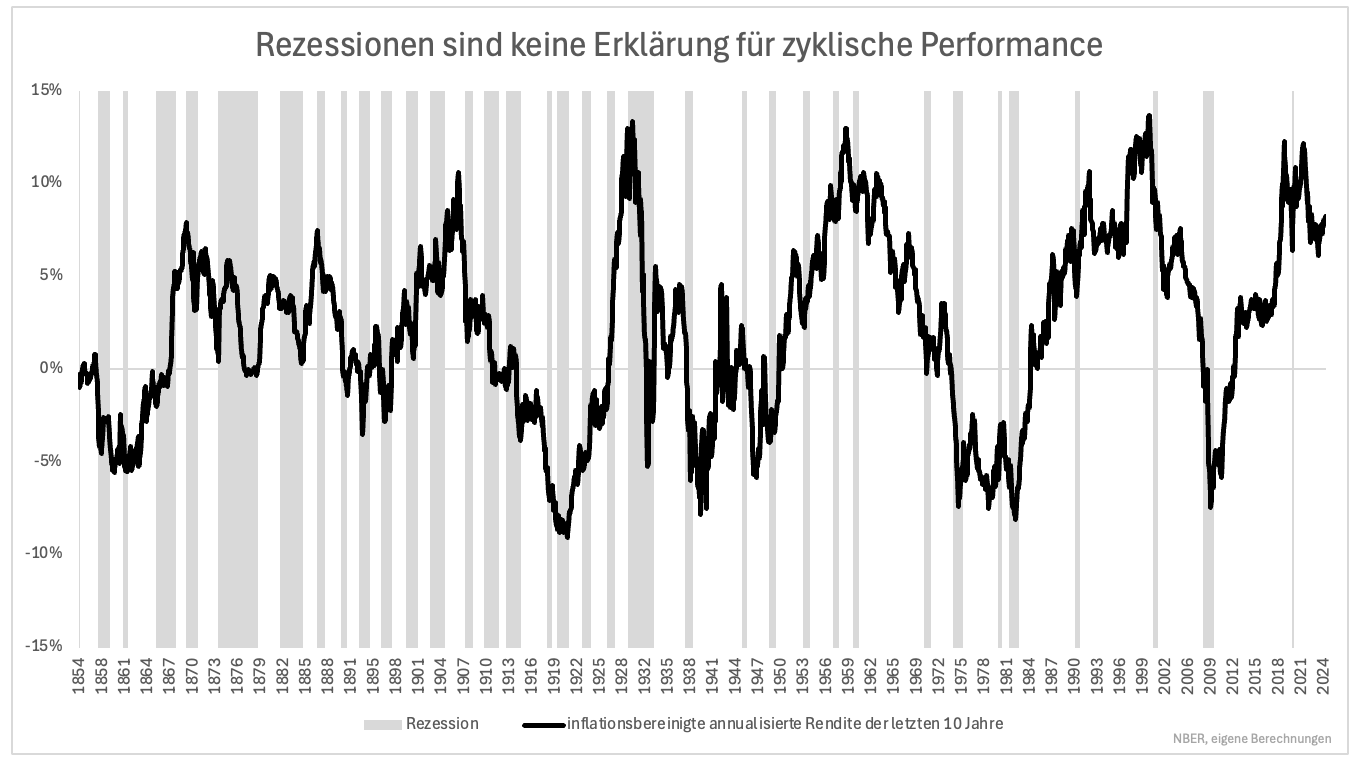

Wer einen wirtschaftlichen Grund sucht, wird enttäuscht. Renditezyklen haben mit dem Wechsel von Rezessionen und Expansionen wenig zu tun. Zwar sinkt die Rendite während Rezessionen kurzzeitig, doch den übergeordneten Trend bestimmen sie nicht (Grafik 2).

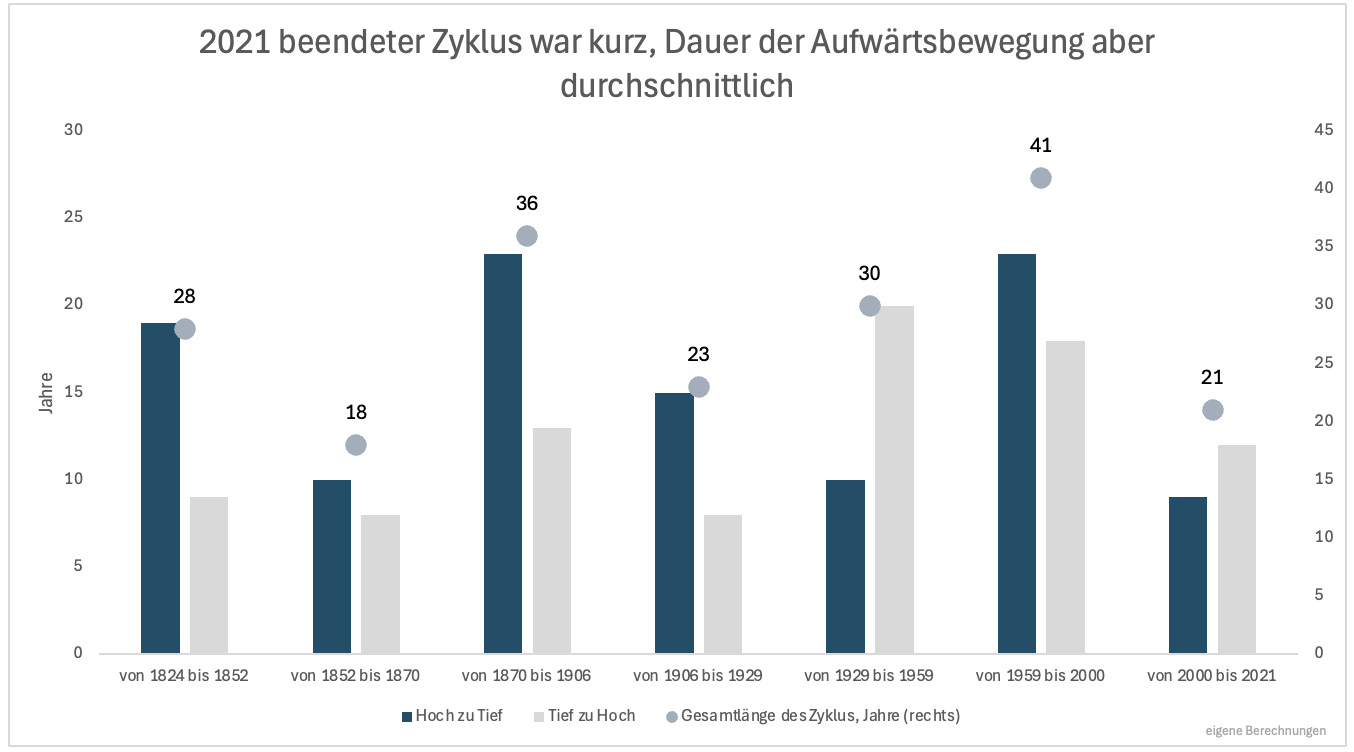

Die Rendite steigt für durchschnittlich zwölf Jahre. Das ist zufällig auch genau die Dauer, die der Markt von 2009 bis 2021 durchlief. Ist das Hoch erst erreicht, sinkt die Rendite für durchschnittlich 15,5 Jahre. Der kürzeste Abwärtstrend dauerte neun Jahre (Grafik 3).

Anleger stehen nicht nur vor einer Phase, in der die Rendite sinkt, sie befinden sich schon mittendrin. Bemerkt hat es bisher noch niemand. Der Markt konnte immerhin in den zurückliegenden zehn Jahren immer noch 10 % pro Jahr zulegen. Das sind Werte, die sehr hoch sind. Erst wenn die Rendite unter 5 % fällt, dürfte es für die meisten Anleger klar werden, dass sich etwas verändert hat.

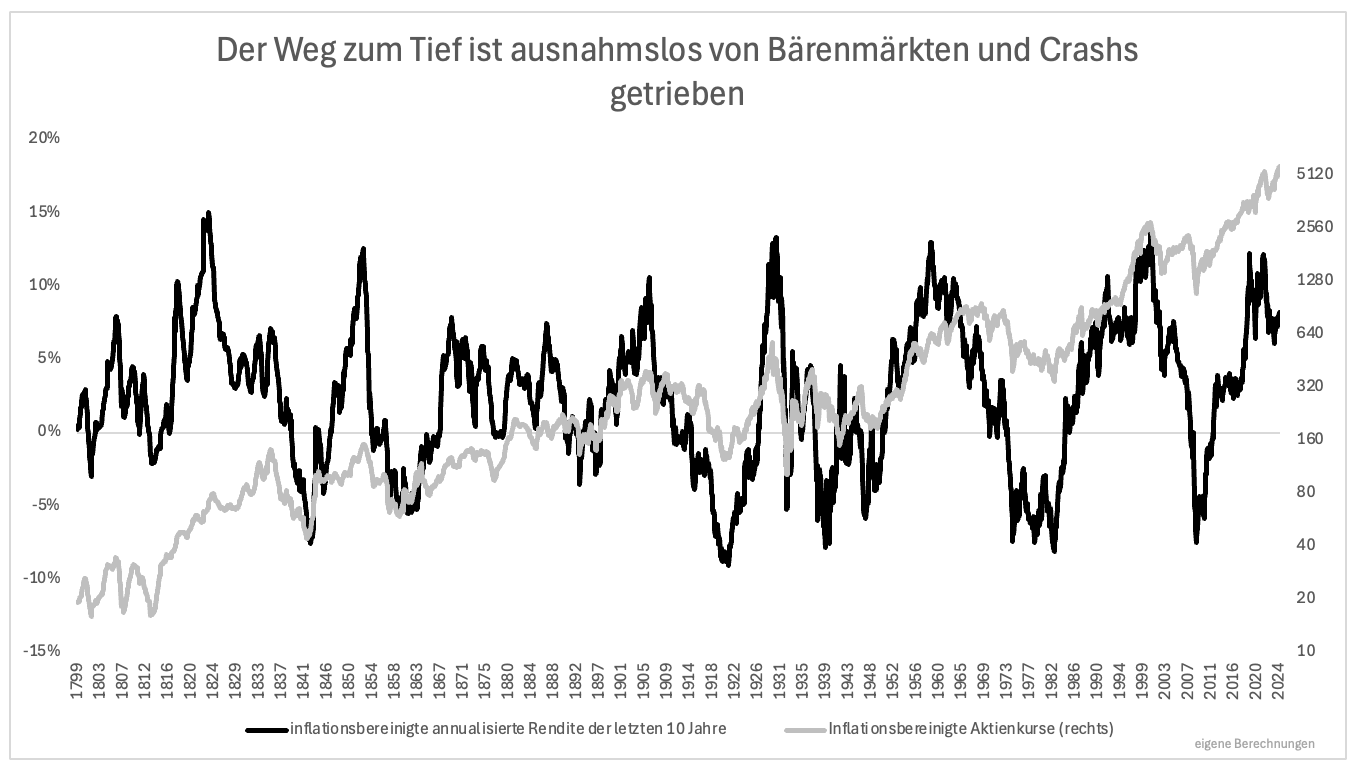

Besonders unangenehm sind die Umstände, unter denen ein Renditetief erreicht wird. Die Rendite könnte im besten Fall sinken, indem Kurse einfach nur stagnieren. Nach Abzug der Inflation ergibt sich eine negative Rendite. So läuft es leider nicht. Jedes Renditetief wurde von schmerzhaften Bärenmärkten und Crashs begleitet (Grafik 4). Das war 1929 nicht anders als 2008.

Was aber treibt diese Zyklen? Über den Aspekt der Bewertung habe ich bereits berichtet. Ist die Bewertung heute hoch, sind die Renditen zukünftig niedriger. Die Bewertung ist lediglich ein Symptom des Zyklus, nicht dessen Ursache. Diese ist an anderer Stelle zu suchen.

Ist die Rendite hoch, will jeder partizipieren. Immer mehr Anleger finden den Weg an die Börse. Kurse und Bewertung steigen. Irgendwann ist jeder hoch investiert. Es gibt keine Masse mehr, um die Kurse weiter zu treiben. Es folgen tiefere Renditen. Gewinne werden mitgenommen. Kurse und Bewertung sinken systematisch.

Viele realisieren es zu spät. Man bleibt auf Verlusten sitzen. Diese Verluste brennen sich in das kollektive Gedächtnis einer ganzen Anlegergeneration ein. Die meisten kehren der Börse mit Verlusten den Rücken. Sind die Kurse und die Bewertung erst tief genug und die alte Anlegergeneration von einer neuen abgelöst, geht der Zyklus von vorne los.

Man kann die Zyklen als Gier und Frustrationszyklen bzw. als risikoaffin und risikoavers bezeichnen. Aktuell sind wir noch in der Gierphase. Das Ende ist absehbar. Die fetten Jahre sind vorbei.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Einen Artikel über fallende Aktien-Renditen, Bear-Markets und Crashs an einem Tag zu schreiben an dem Dow Jones, S+P500 und DAX neue Allzeithochs markieren ist mutig. Auch RSI gibt kein einheitliches Bild her für einen bevorstehenden Abschwung. Natürlich kann sich etwas aus den Krisenherden der Welt entwickeln - aber es muss nicht. Genau so gibt es in den gezeigten Charts Phasen in denen nicht die Extrempunkte angelaufen wurden.

Danke für den interessanten Artikel! - Jeder Zyklus geht einmal zu Ende. Das wird auch bei diesem so sein...

Dann wird das in den kommenden Jahren halt eine SCHMALE Rendite. Entschuldigung, aber der musste sein :).

The bear is back. Nach vielen optimistischen/bullischen Artikeln wird es jetzt langsam wieder realistischer bis pessimistischer. Ob wir wirklich auch dieses Mal ein fieses Tief brauchen oder doch eher seitwärts laufen (dafür länger), man wird sehen. Neuerdings sind ja öfter mal Dinge anders als früher.

ach, diesmal ist alles anders... 🙈

?, ach, diesmal ist alles anders.

ach, diesmal ist alles anders.

ach, ... diesmal ist alles anders. 🙈🙉🙊