3 nützliche Tipps zum praktischen Risikomanagement

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Im Folgenden soll auf einige Grundlagen des Risikomanagements eingegangen werden.

Kostenloses Webinar zu diesem Thema am Dienstag, 05. März um 17:30 Uhr: Besseres Risikomanagement mit der Angriffsplan-Strategie (mit Andreas Plagge)

Die 1 % Regel

Es gibt verschiedene Konzepte, nach denen der maximale Verlust pro Trade festgelegt werden kann. Am bekanntesten ist der Fixed Ratio Ansatz, bei dem das Risiko als fester Prozentsatz der Kontogröße definiert wird. Sehr häufig wird hier eine Kennzahl von 1 % genannt.

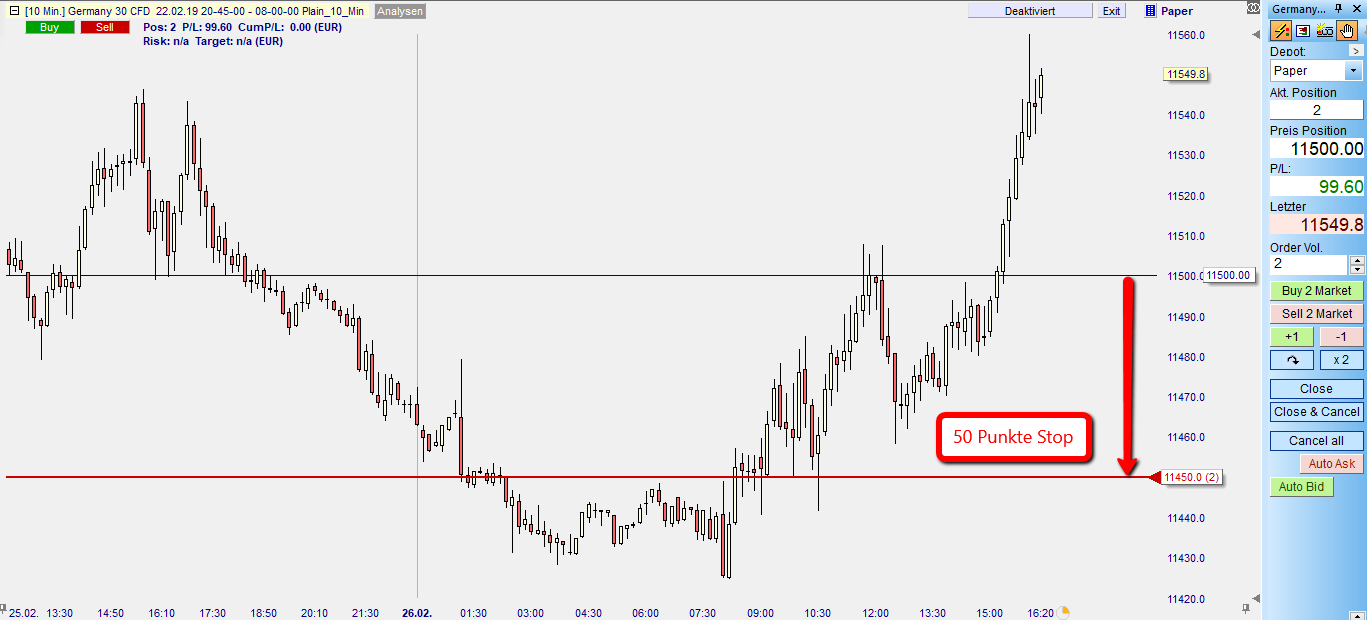

Am einfachsten lässt sich dies mit einem kleinen Bespiel erklären. Der folgende Screenshot zeigt einen Trade im DAX CFD. Der Trader hat einen derzeitigen Kontostand in Höhe von 10.000 € und ist bereit 1 % seines Kontoguthabens zu riskieren. Er geht long im DAX CFD bei 11.500 Punkten, seinen Stop möchte er bei 11.450 platzieren, 50 Punkte unterhalb des Einstiegspreises. Daraus ergibt sich:

Risiko pro CFD = 11.500 – 11.450 = 50 €

Aufgrund der 1 % Regel beträgt das monetäre Risiko auf das Konto bezogen:

1 % von 10.000 € = 100 €

Aus diesen beiden Größen lässt sich nun die Positionsgröße ermitteln:

100 €/50 € = 2 Stück.

Demzufolge ergibt sich für den Trader eine Positionsgröße von 2 DAX CFDs.

Quelle: WH SelfInvest NanoTrader

Da es keine perfekt für alle Trader passende Taktik gibt, sollte jedoch auch diese 1 % Regel nur als Maßstab dienen und individuell angepasst werden. Dazu muss der Trader insbesondere seine persönliche Risikoneigung analysieren als auch die Charakteristika seiner gewählten Trading-Strategie kennen.

Das Chance-Risiko-Verhältnis (CRV)

Erfahrene Trader wissen, dass erfolgreiches Trading viel mit einem richtigen Verständnis von Chance und Risiko zu tun hat. Zwar verspricht das Setzen auf Trends attraktive CRVs, die Wahrscheinlichkeit, dass das Kursziel tatsächlich erreicht wird, ist aber bei diesen Strategien längst nicht gegeben. Ganz im Gegenteil. Die potentiellen CRVs sehen zwar äußerst attraktiv aus, sie bleiben leider meist gegenüber den tatsächlich erreichten CRVs zurück (nach Abschluss des Trades). Entweder wurde der Trade zu früh ausgestoppt oder die erwartete Bewegung fand erst gar nicht statt.

Der gutgemeinte Rat „handle nur Trades, die ein hohes CRV versprechen“ könnte sich demnach als Trugschluss erweisen. Denn wenn der Trader in der Praxis nur in der Lage ist, lediglich einen Bruchteil der potentiellen Chancen zu verwerten, dann helfen ihm die hohen CRVs überhaupt nicht. Die Erfahrung zeigt eben, dass das Erreichen größerer Kursziele eben unwahrscheinlicher ist als das Erreichen kleinerer Kursziele. Anders gesagt je höher das anvisierte CRV, desto unwahrscheinlicher ist es, dass das Kursziel auch erreicht wird.

Desweiteren verändert sich das CRV permanent, während der Trade läuft. Ironischerweise verschlechtert sich das CRV gerade dann, wenn die Position in die gewünschte Richtung läuft. Da das CRV immer von der aktuellen Ausgangslage aus berechnet wird, entwickelt es sich bei zunehmendem Gewinn immer schlechter, vorausgesetzt der Trader lässt die gewählte Stop-Loss-Order an der ursprünglichen Stelle stehen. Es besteht immer die Gefahr, dass der Markt dreht und die Stop-Loss-Order ausgelöst wird. Das ist vor allem dann ärgerlich, wenn bereits beträchtliche Buchgewinne aufgelaufen waren.

Dynamische Stops zur Verbesserung des CRVs.

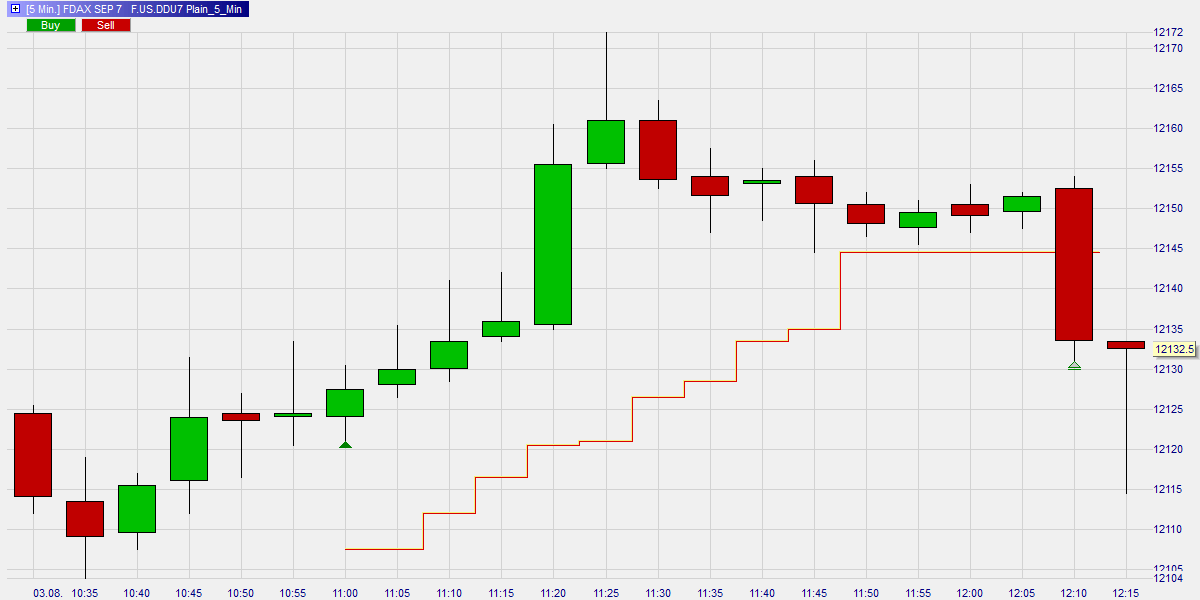

Um einem solchen Szenario vorzubeugen, kann der Trader über den Einsatz eines Trailing Stops oder anderer intelligenter Stops nachdenken. Diese automatisierten Stops haben den Vorteil, dass sie mit steigenden Kursen das Risiko ständig anpassen. Steigt der Markt, steigt z.B. der Trailing Stop automatisch mit. Auf dieser Weise wird eine ständige Justierung des CRV vorgenommen.

Ein intelligenter Stop, der dies leisten kann, ist beispielsweise der Period-High-Low Stop. Dieser basiert auf Hoch bzw. Tief einer bestimmten Spanne. Diese Spanne kann frei gewählt werden. So kann man zum Beispiel mit einer Spanne von 5 Perioden den Stop auf das Hoch oder Tief der letzten 5 Perioden legen. Sobald dieses ansteigt oder fällt, trailt auch der Stop automatisch nach. Damit passt sich dieser Trailing Stop der Marktbewegung an. In diesem Beispiel wurde der Stop auf das Tief der letzten 6 Perioden gesetzt. Sobald dieses ansteigt, wird auch das Stop-Level nachgezogen.

Quelle: WH SelfInvest NanoTrader

Dieser weniger bekannte Stop sorgt bei vielen Strategien für eine Verbesserung der Resultate. Von daher kann es lohnend sein, diesen Stop in einem Backtest genauer zu untersuchen.

Fazit

Risikomanagement ist einer der Schlüsselfaktoren, den Trader unbedingt berücksichtigen sollten. Die Wahl der richtigen Positionsgröße und das Managen des Chance-Risiko-Verhältnisses sind von entscheidender Bedeutung für den Erfolg eines jeden Traders. Wer zu diesem Thema etwas sehen möchte, das er bis jetzt noch nicht kennt und was jedes profitable System verbessern kann, sollte an folgendem Webinar am Dienstag, 05. März um 17:30 Uhr teilnehmen: Besseres Risikomanagement mit der Angriffsplan-Strategie (mit Andreas Plagge)

Testen Sie den CFD-Forex oder Futures-Handel: kostenlose NanoTrader Demo.

PS: Sie können jetzt auch direkt über Guidants handeln. Testen Sie hier die Demo mit Realtime Daten.

Risikohinweis:

Dieser Artikel ist die persönliche Meinung des Autors. Er dient lediglich als Information. Diese Analysen dürfen nicht als Anlage- oder Vermögensberatung interpretiert werden. Eine Investitionsentscheidung bezüglich irgendwelcher Wertpapiere oder sonstiger Finanzinstrumente benötigt das Hintergrundwissen Ihrer persönlichen Situation, welche der Autor nicht kennt. Dieser Inhalt veraltet und wird nach Veröffentlichung nicht aktualisiert.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.