Trading mit dem CCI

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Indikatoren gibt es wie Sand am Meer, selbst wenn man sich lediglich auf die bekannten und in vielen Chartingplattformen zum Standardprogramm gehörenden konzentriert. Da verliert man schnell den Überblick und schaut man sich die Beschreibungen einzelner Indikatoren an, schlägt das Traderherz bei jeder höher, immer in Erwartung, den heiligen Gral endlich gefunden zu haben. So wohl auch beim von Lambert entwickelten Commodity Channel Index, kurz CCI. Im Rahmen unserer Indikatorenserie wollen wir heute diesen ein wenig näher unter die Lupe nehmen und vielleicht haben wir endlich auch einmal Glück und werden vom Ergebnis positiv überrascht.

Die erste Entwarnung gibt es bereits für die englischkundigen unter Ihnen. Nein, der CCI findet nicht, wie der Name zunächst vermuten lässt, lediglich im Rohstoffmarkt Anwendung. Zwar hat der CCI dort seinen Ursprung, denn Lambert war in den 70iger und 80iger Jahren ein Rohstoffhändler, der Indikator fand aufgrund seiner Konstruktion und der dahinterliegenden Annahmen schnell auch in anderen Märkten seine Anhänger. Die Grundidee des CCI ist recht einfach und klingt zugegeben durchaus interessant. Ausgangspunkt des CCIs ist die Annahme, dass sich die Kurse größtenteils um ihren Schwerpunkt herum bewegen und dass die meisten Kursbewegungen natürliches Rauschen – um das an der Börse unbeliebte Wort: Zufall zu vermeiden – darstellen. Das Maß des Rauschens gilt es zu definieren und sofern dieser Schritt getan ist, lassen sich auch Impulse im Markt ausmachen. Impulse außerhalb des Rauschens wiederum stellen die möglichen Trendphasen im betrachteten Basiswert dar oder kurz: kommt es zu Kursbewegungen, die ungewöhnlich weit vom Kursschwerpunkt abweichen, besteht die Chance auf eine Trendbewegung.

Das Konzept klingt bestechend logisch, wie ich finde, aber was ist der Schwerpunktkurs? Wie groß muss die Abweichung von diesem Schwerpunkt sein, um nicht mehr als Rauschen durchzugehen? Fragen über Fragen, an dessen Spitze natürlich die alles entscheidende Frage steht, ob das Ganze dann auch profitabel ist? Aber der Reihe nach.

Berechnung des CCI

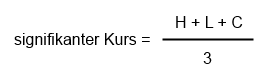

Zunächst einmal gilt es den Schwerpunkt oder signifikanten Kurs, wie ihn Lambert nennt, zu bestimmen. Dazu wird der arithmetische Durchschnitt von Kerzenhoch, -tief und Schlusskurs berechnet. Bewegen wir uns in einem Tageschart, werden Tageshoch (H), Tagestief (L) und Tagesschlusskurs (C) addiert und durch drei dividiert.

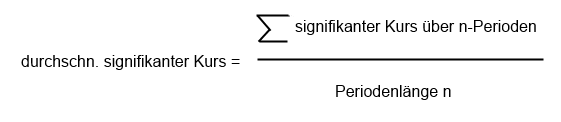

Im zweiten Schritt wird ein einfacher gleitender Durchschnitt des signifikanten Kurses gebildet, wobei die Periodenlänge vom Trader vorgegeben wird. Standardmäßig ist bei Guidants eine Periodenlänge von 20 für den CCI voreingestellt, die natürlich den eigenen Bedürfnissen entsprechend geändert werden kann.

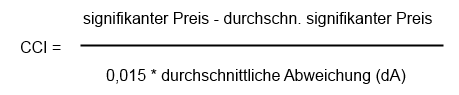

Dieser gleitende Durchschnitt stellt den Schwerpunktpreis des betrachteten Basiswertes dar. Von diesem aus ist nun die durchschnittliche Abweichung (dA) des signifikanten Kurses zu ermitteln. Auch bei diesem Schritt werden die Werte der letzten n-Perioden aufaddiert und anschließend ein Durchschnitt aus diesen gebildet. Beträgt der gestrige signifikante Kurs bspw. 65,00 Euro und der durchschnittlich signifikante Wert für gestern lag bei 63 Euro, dann erhalten wird für den gestrigen Tag eine Abweichung von 2 Euro (Anmerkung: es werden immer die Absolutbeträge der Differenz genommen). Diese Rechnung wird rückwirkend für die letzten n-Perioden durchgeführt, die Einzelergebnisse aufsummiert und anschließend das Ergebnis durch die Anzahl der Perioden n geteilt, um den Durchschnitt (dA) zu erhalten. Von hier aus ist es nur noch „ein kleiner Schritt“ zum fertigen CCI:

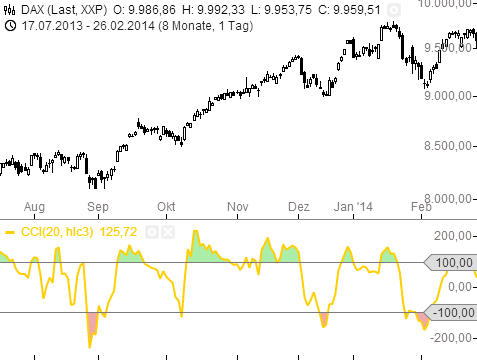

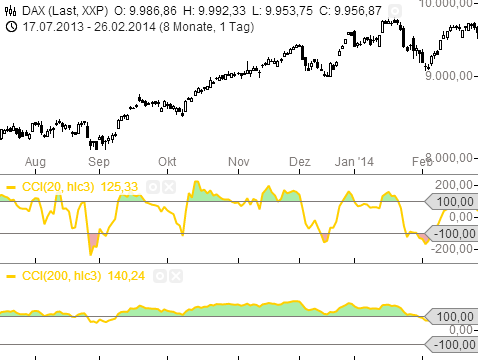

Der Faktor von 0,015 wurde von Lambert eingeführt, um einen Großteil der Indikatorenwerte zwischen 100 und -100 liegen zu lassen. Dies sind die von Lambert definierten Grenzen für das (zufällige/unbedeutende) Rauschen des Marktes. Erst wenn der Indikator Werte außerhalb dieser Zone annimmt, wäre der Markt für trendfolgende Trader interessant. Abbildung 1 zeigt den CCI Indikator in seiner Standardeinstellung von 20 Perioden im DAX Tageschart. Für eine einfachere Visualisierung färbt Guidants Bereiche oberhalb der 100er Marke grün ein und Bereiche unterhalb der -100er Grenze rot. Der weiße Bereich dazwischen markiert einen neutralen, trendtechnisch nichtssagenden Bereich.

Wie bei nahezu allen Indikatoren hat der Trader auch beim CCI eine Einstellmöglichkeit: die Periodenlänge n, mit der sowohl die Anzahl der berücksichtigten Kerzen als auch die Durchschnittsbildung beeinflusst wird. Beim Umgang mit dieser Einstellungsmöglichkeit bildet der CCI keine Ausnahme gegenüber den meisten anderen Indikatoren. Kürzere Zeiteinstellungen lassen den Indikator schneller auf Veränderungen reagieren und bringen Trader dementsprechend früher in einen beginnenden Trend nach der Standardinterpretation des CCIs hinein, sorgen aber auf der Gegenseite auch für häufige Fehlsignale. Wird auf eine längere Periodeneinstellung des CCIs zurückgegriffen, können ein Teil dieser Fehlsignale herausgefiltert werden, da der Indikator nicht mehr so sensibel auf einzelne Kursveränderungen reagiert. Gleichzeitig aber bedeutet dies auch, dass man in einem sich dann tatsächlich entwickelnden Trend erst später einsteigt, wie Abbildung 2 zeigt. Der 20iger CCI (oben) reagiert wesentlich aktiver und schneller als sein 200er Kollege (unten). Letzterer erreicht im gesamten dargestellten Zeitraum nicht einmal auch nur annähernd den Bereich von -100, sondern bleibt nahezu komplett im bullischen Bereich oberhalb der 100er Marke.

Interpretationsmöglichkeiten und Signalgenerierung

Breakout Trading

In der ursprünglichen Anwendung des CCIs stand der Breakout aus der neutralen Zone zwischen +100 und -100 im Mittelpunkt. Steigt der CCI über die +100er Marke, wird ein beginnender starker Aufwärtstrend angenommen, während bei einem Rückfall des CCIs unter die -100er Marke mit einem starken beginnenden Abwärtstrend gerechnet wird. Der Trend wird als beendet angesehen, wenn der Indikator wieder in die neutrale Zone zwischen -100 und +100 zurückkehrt.

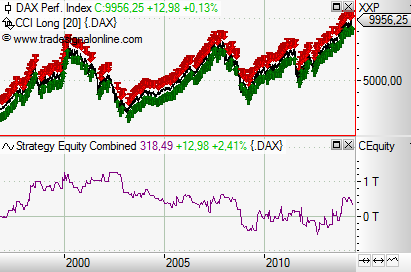

Dieser Ansatz schreit aufgrund seiner Einfachheit direkt nach einem Test. Für die Käuferseite zeigt der CCI eine Trefferquote von 40,35% im Dax seit Ende 1996. Insgesamt wurden 285 Trades abgespult und dabei ein Gewinn vor Kosten von 318,49 Punkten erzielt. Abbildung 3 zeigt den Verlauf der Performancekurve und des DAX und sowohl anhand der Zahlen als auch der Performancekurve wird deutlich, dass Trader mit diesem Ergebnis nicht zufrieden sein können. Setzen wir alleine für jeden Trade einen Punkt Kosten (Spread) an, reduziert sich der Gewinn auf nur noch 33,49 Punkte. Hierbei noch von einem Gewinn zu sprechen, fällt mehr als schwer, aber vielleicht kann der Indikator ja auf der Verkäuferseite besser abschneiden?

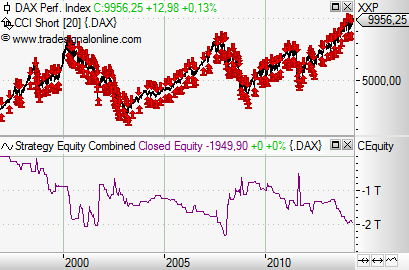

Die Ernüchterung folgt mit Abbildung 4, in der das Shortsystem im DAX gehandelt wird. Die Trefferquote fällt mit 36,41% noch magerer aus und die Performance ist selbst ohne Kosten negativ. Hier wird ein Verlust von fast 2.000 Punkten seit Ende 1996 angehäuft.

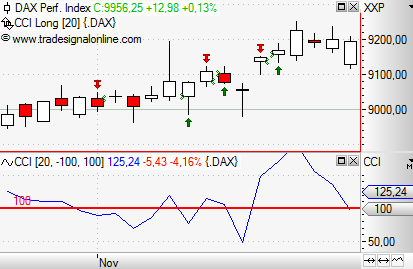

Ernüchterung macht sich breit, aber noch haben wir nicht zu Ende gespielt. Schauen wir uns die Schwierigkeiten etwas genauer an (siehe Abb. 5), dann wird offensichtlich, dass der CCI im Rahmen von Konsolidierungen innerhalb bestehender Trends einfach zu oft um die 100er Marke herum schwankt. Dies löst im Beispielfall ständige Kaufsignale und Ausstopper aus, was nicht nur über die Punktverluste, sondern auch über die erhöhte Tradeanzahl und die damit verbundenen Kosten Perfomance kostet.

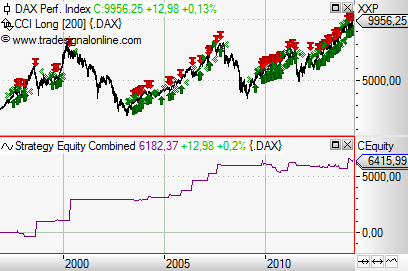

Eine Lösung für beide Probleme liegt auf der Hand: wir nutzen größere Periodenlängen des CCIs. In Abbildung 6 ist nun die Performancekurve eines 200er CCIs im DAX Tageschart zu sehen, wobei hier wiederum lediglich auf der Käuferseite agiert wurde.

Na damit ließe sich doch leben, oder? Das Ergebnis sieht mit einem Gewinn von 6.182,37 Punkten bei 76 Trades vor Kosten doch schon deutlich besser aus. Selbst Kosten von 2 oder 3 Punkten würde das System problemlos verkraften. Der Profitfaktor beträgt stolze 2,68 und das bei einer Trefferquote von 51,32%. Zu verdanken hat das System seine gute Performance den starken Trendphasen im DAX, während die Verluste dagegen sehr klein gehalten werden. Dies unterstreicht ein Blick auf beide Größen. Während der durchschnittliche Gewinn bei profitablen Trades 252,94 Punkte beträgt, liegt der durchschnittliche Verlust von Ausstoppern bei lediglich 99,52 Punkten. Das ist ein praktisches CRV von 2,5 zu 1. Die Schwankungen vor allem bei den Gewinnern ist jedoch enorm. So macht allein der größte Gewinnertrade ein Plus von 1.861,07 Punkten aus. Zwei oder drei dieser Trades zu verpassen, würde das Bild schon dramatisch verschlechtern – das kann sich der Trader eigentlich nicht leisten.

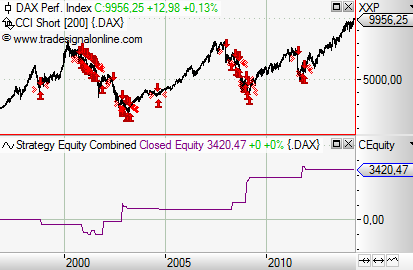

Das Ergebnis stimmt optimistisch, aber war das nur eine Eintagsfliege? War es Zufall? Nun, ausschließen können wir so etwas nie und für einen ergiebigen Test ist an dieser Stelle leider auch nicht genügend Platz, aber ein paar kleinere Überprüfungen wollen wir uns nicht nehmen lassen. Wenn wir auf der Verkäuferseite eine ähnliche Verbesserung erzielen würden, dürfte unser Vertrauen in die Systematik steigen. Abbildung 7 zeigt unser einfaches Verkaufssystem mit einem CCI von 200 und wie anhand der Performancekurve zu erkennen, fällt der Performanceunterschied hier noch drastischer aus. Wir erinnern uns. Beim 20iger CCI betrug der Verlust noch fast 2.000 Punkte. Diese wandelt der 200er CCI in einen Gewinn von 3.420,47 Punkte bei einer Trefferquote von 40% und einem Profitfaktor von 2,76 um.

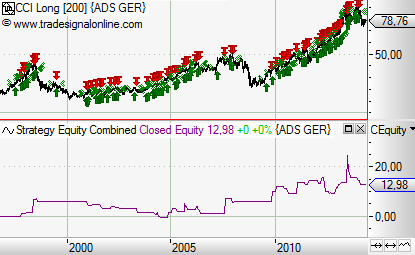

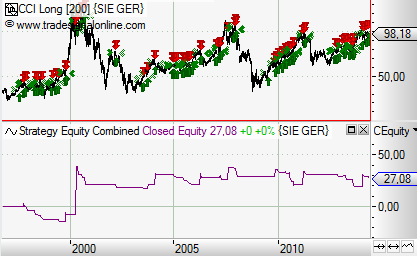

Abschließend nehmen wir noch ein willkürliches Aktienbeispiel. Wie performt unser „System“ beispielsweise in Adidas? Mit einem Gesamtgewinn von 12,98 Euro je gekaufter Aktie auf der Longseite, einer Trefferquote von 35,80% und einem Profitfaktor von 1,31 ist das Ergebnis nicht berauschend, aber immerhin im positiven Bereich (vor Kosten) (siehe Abb. 8). Ähnlich sieht es auch in Siemens (siehe Abb. 9) aus.

Fassen wir unsere Ergebnisse zusammen, dann scheint der CCI durchaus ein interessanter Ansatz zu sein. Vor allem bei längeren Periodenlängen konnten wir in einem ersten Test positive Renditen erzielen. Die Ergebnisse sind jedoch nicht überzubewerten. Es handelt sich bei diesen bisher lediglich um eine stichprobenartige Analyse, die jedoch von der allgemeinen Börsenweisheit unterstützt wird, Gewinne laufen zu lassen und Verluste zu begrenzen. Diesem Prinzip kommt das Basissystem sehr gut nach. Weitere Analysen unterschiedlicher Periodenlängen und natürlich weiterführender Regeln zum Trademanagement (Stoppsetzung, Trailingstopp) als auch zum Risiko & Moneymanagement sind nötig, um zu einer abschließenden Bewertung des CCIs in seiner Standardinterpretation zu gelangen. Die bisher gefundenen Ergebnisse stimmen jedoch optimistisch, so dass es sich lohnen könnte, den Ideen weiter nachzugehen. Dabei ließe sich der CCI natürlich auch mit anderen Konzepten kombinieren.

Überkauft/Überverkauft Trading

Wie bei jedem Indikator, der mit Grenzen arbeitet, kann die ursprünglich meist trendorientierte Idee auch umgedreht werden. Statt von einem Trendimpuls auszugehen, wenn der CCI die Schwellenwerte bei +100 und -100 durchbricht, könnte man einen solchen Ausbruch auch als Beginn eines überkauften bzw. überverkauften Marktes ansehen und so konträr zur ursprünglichen Idee des CCIs handeln. Greifen wir hierbei auf unsere schon gefundenen Testergebnisse zurück, in denen gerade der kurzfristige 20iger CCI im Trendansatz keine Erfolge erzielen konnte, scheint die konträre Vorgehensweise zu diesem verlockend. Ein Rücklauf aus dem +100er Bereich unter diese Grenze könnte bspw. ein kurzfristiges Shortsignal darstellen. Notierte der CCI hingegen unterhalb der -100er Marke und kehrt nun wieder über diese zurück, würde dies ein Kaufsignal bilden. Wie unsere bisherigen Tests aber schon zeigten, sollten diese Regeln entsprechenden Tests unterzogen werden. Nur weil etwas logisch / sinnvoll klingt, muss es uns nicht einen schönen Tradinggewinn bescheren.

Divergenzanalyse

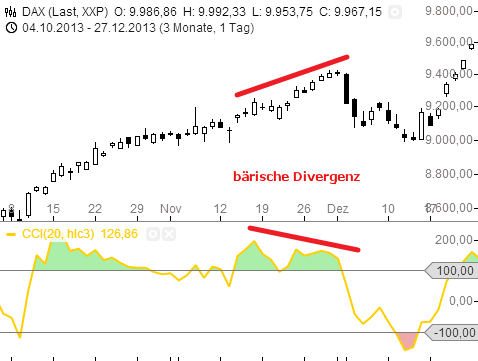

Typisch für nahezu jeden Indikator ist auch die Möglichkeit, diesem einer Divergenzanalyse zu unterwerfen. Eine bärische Divergenz liegt vor, wenn der Kurs des Basiswertes zwar noch auf neue Hochs steigt, der CCI diese aber nicht durch ebenfalls neu erreichte Hochs bestätigen kann. Eine bullische Divergenz herrscht vice versa, wenn der Kurs neue Tiefs markiert, der CCI diese aber nicht durch ebenfalls neue Tiefs bestätigt. Treten solche Divergenzen zudem außerhalb der Zonen von +100 bzw. -100 auf, könnte verstärkend das Argument des überkauften bzw. überverkauften Marktes zum Tragen kommen. Abbildung 10 zeigt exemplarisch eine bärische Divergenz, die im DAX eine mehrtägige Korrektur auslöst. Allgemein hat sich bei Divergenzen nicht nur im CCI, sondern auch in anderen Bereich gezeigt, dass diese eher vorsichtig zu betrachten sind und durch konkrete Signale bestätigt werden sollten. Gerade in starken Trends können Divergenzen lange anhalten, bevor es zu markanten Umkehrungen im Basiswert kommt.

Weitere Tradingkonzepte

Der Phantasie bei der Anwendung des CCIs sind letztlich nur Grenzen durch die eigene Vorstellungskraft gesetzt. Testen Sie Ihre Ideen ruhig aus, denn richtig ist, was Gewinne mit sich bringt. Neben den vorgestellten Ansätzen bieten sich viele weitere Möglichkeiten, den CCI zu nutzen, angefangen bei einer reinen Chartanalyse des CCIs mit Trendlinie, Formationen u.ä. bis hin zur Anwendung von Indikatoren wie gleitenden Durchschnitten & Co auf den CCI. So können durch Ausbrüche und Überkreuzungen weitere Signale abgeleitet werden.

Kritische Würdigung

Wie so oft schafft es auch der CCI nicht, von Natur aus mit seiner Performance zu überzeugen. Aber wie wir bei unserem kleinen Ausflug gesehen haben, steckt auch im CCI Potential, um aufbauend auf diesem zu einer erfolgreichen Tradingtaktik zu gelangen. Vertrauen in den CCI wird dabei durch seine logische Argumentationskette vor allem im trendtechnischen Ansatz aufgebaut. Ein Trend sollte eben Kursbewegungen mit sich bringen, die außerhalb des Rauschens liegen und der CCI versucht nun, dieses Rauschen einfach zu definieren und optisch zu erfassen. Das gelingt vor allem bei größeren Einstellungen recht passabel, während zu kurz gewählte Perioden eher kritisch zu werten sind. Möglichkeiten, die Schwachstellen des CCIs in seiner Standardinterpretation anzugehen, gibt es viele. Probieren Sie sich einfach aus. Hierbei wünsche ich Ihnen viel Erfolg.

Ihr Rene Berteit

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Guter Artikel. Einfach & verständlich erklärt. Danke