MACD - Ein Blick hinter die Kulissen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Indikatoren stellen für jeden Trader ein potentielles Werkzeug dar, um sinnvolle Entscheidungen zu treffen. Damit können sie durchaus einen Beitrag zum eigenen Erfolg leisten, sollten hinsichtlich ihrer Prognosefähigkeiten aber nicht überbewertet werden. Natürlich lassen sich auf Basis von Indikatoren zukünftige mögliche Verlaufsszenarien für den betrachteten Basiswert ableiten und vielleicht sogar noch in eine Rangfolge bringen, aber dies ist natürlich weit von dem Wunsch einen Blick in die Glaskugel zu werfen, entfernt. Wer diesen Gedanken beherzigt und zudem im Hinterkopf behält, dass Standardinterpretationen gängiger Indikatoren mit Vorsicht zu genießen sind, dem eröffnet sich mit Indikatoren eine durchaus interessante Welt. Grund genug, einige der klassischen Indikatoren einmal näher zu beleuchten – heute mit dem MACD.

Die Trader Ausbildung: Weil auch Trading erlernt werden muss! 16 Wochen Betreuung, Video-Coaching, selbstbestimmtes Lerntempo, 4-wöchige Trading-Phase und Abschlusstest. Nehmen Sie Ihre Trading-Ausbildung jetzt in die Hand! Jetzt abonnieren

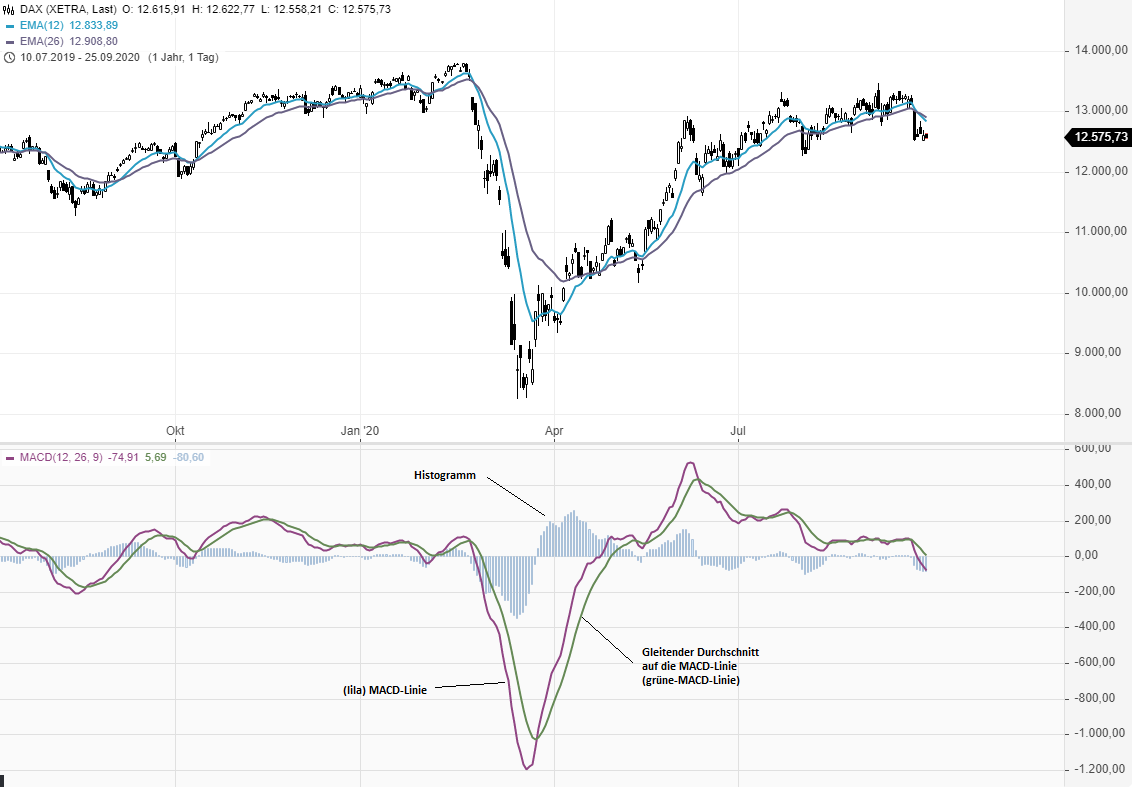

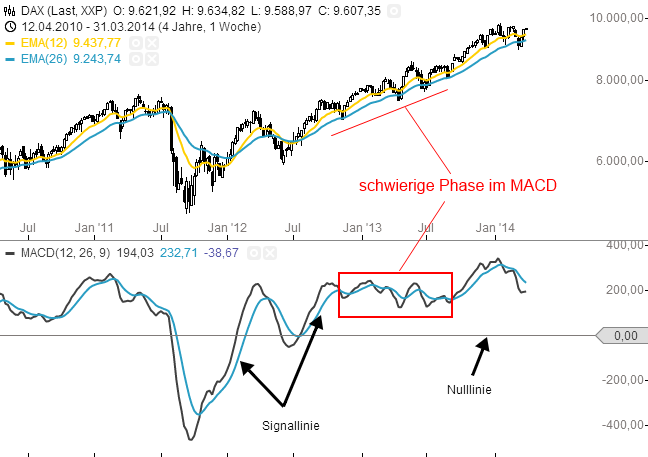

Typisch für Indikatoren ist deren englischer und deshalb nicht selten kompliziert klingender Name. Die Abkürzung MACD steht für Movering Average Convergence Divergenz und wurde von G. Appel in den 70iger Jahren des letzten Jahrtausends entwickelt. Der MACD basiert in seiner ursprünglichen Form auf zwei exponentiell geglätteten Durchschnitten, deren Differenz gemessen wird. Abbildung 1 zeigt den Kursverlauf des DAX zusammen mit einem 12er und 26iger exp. gleitendem Durchschnitt direkt im Chartfenster und unterhalb dessen den "vollständigen" MACD-Indikator aus der MACD-Linie (lila), der Glättung dieser mit einer Einstellung von 9 Perioden (grün) und dem sogenannten Histogramm (Balken) (ausführlich wird der Aufbau weiter unten erklärt).

In seiner Standardeinstellung verwendet der MACD den 12er und den 26iger exp. gleitenden Durchschnitt und wird berechnet, indem der längere Durchschnitt von dem kürzeren abgezogen wird:

(lila) MACD = exp.GD(12) – exp.GD(26)

Während die Formel recht simpel ist, müssen Anwender praktisch eine Kleinigkeit beachten. Die gleitenden Durchschnitte können sich im Laufe des heutigen Tages noch verändern und werden erst mit dem Schlusskurs einer jeden Kerze festgeschrieben. Diese kleine Banalität sollten Sie nicht vergessen, wenn es später darum geht, aus dem MACD heraus Signale abzuleiten. Schließlich kann es Ihnen so während der Entwicklung einer Kerze passieren, dass in der einen Sekunde ein gültiges Kaufsignal angezeigt wird, welches kurze Zeit später nicht mehr existiert. Erst wenn die Kerze „fertig“ ist, lässt sich der Indikator mit Gewissheit interpretieren.

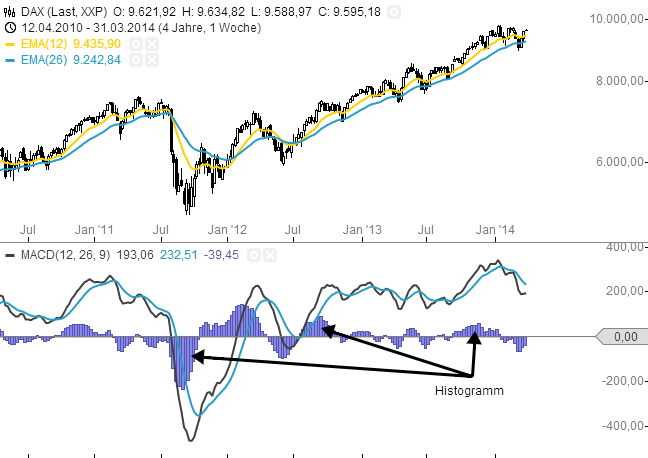

Der MACD ist in Abb. 1 die lila Linie. Auf diese Linie wird nun ein weiterer gleitender Durchschnitt gelegt. Die Standardeinstellung beträgt dabei 9 Perioden (Kerzen), wodurch wir die zweite, grüne MACD-Linie erhalten. Das Histogramm wiederum (Balken) misst den Abstand zwischen der lila und grünen MACD Linie.

Interpretation des MACD

Indikatoren können wir in Trendfolger, Oszillatoren und Momentumindikatoren unterscheiden. Diese Einteilung hat jedoch keine scharfen Grenzen und die Übergänge sind fließend. Der MACD ist hierfür ein gutes Beispiel.

Als Trendfolgender kann er die Trendrichtung als auch die Trendstärke anzeigen. Wie so oft, lässt auch der MACD unterschiedliche Interpretationen zu, von denen einige hier aufgezeigt werden sollen.

- Grundsätzliche Lage der lila-MACD zu seiner Nulllinie

Theoretisch kann die lila-MACD-Linie unendlich große positive wie negative Werte annehmen, in der Praxis wird die Differenz der beiden gleitenden Durchschnitte, also der Wert des MACDs jedoch durch die Volatilität des zugrundeliegenden Marktes beschränkt. Ein MACD im positiven Bereich (größer Null) zeigt ein bullisches Marktumfeld an, während ein im negativen Bereich verharrender MACD ein Bärenmarkt bedeutet. Steigt der MACD im positiven Bereich bzw. fällt er im negativen, beschleunigt sich der Trend, während ein fallender MACD oberhalb der Nulllinie eine nachlassende Aufwärtstrenddynamik suggeriert. Vice Versa lässt ein steigender MACD unterhalb der Nulllinie auf ein Nachlassen des Abwärtsmomentums schließen.

Beide Interpretationen – die der Trendrichtung als auch der Trendstärke – ergeben sich direkt aus der Berechnung des MACDs. Schließlich zeigt der MACD lediglich die Lage zweier gleitender Durchschnitte zueinander an. Daraus lässt sich direkt auch ein erstes Signal für den MACD ableiten, der Schnittpunkt der lila-MACD-Linie mit der Nulllinie, was mit dem Kreuzen der beiden gleitenden Durchschnitte einhergeht. Kommt der Indikator aus dem bärischen Bereich und steigt über die Nulllinie an, liegt ein Kaufsignal vor (die beiden gleitenden Durchschnitte durchkreuzen sich bullisch), während ein Unterschreiten der Nulllinie aus dem bullischen Bereich heraus einem Verkaufssignal gleichkommt. Dies wird in Abbildung 2 gezeigt.

Chart wurde mit Tradesignal erstellt

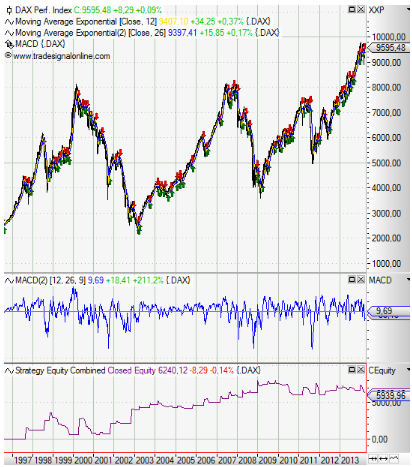

Wenden wir dieses einfache Handelssystem auf den DAX ab Juli 1996 - Ende 2013 an und berücksichtigen ca. 2 Punkte Kosten pro Trade und kaufen/shorten immer 1 CFD, ergibt sich ein Gewinn von knapp 5.940 Punkten (Abb. 3).

Chart wurde mit Tradesignal erstellt

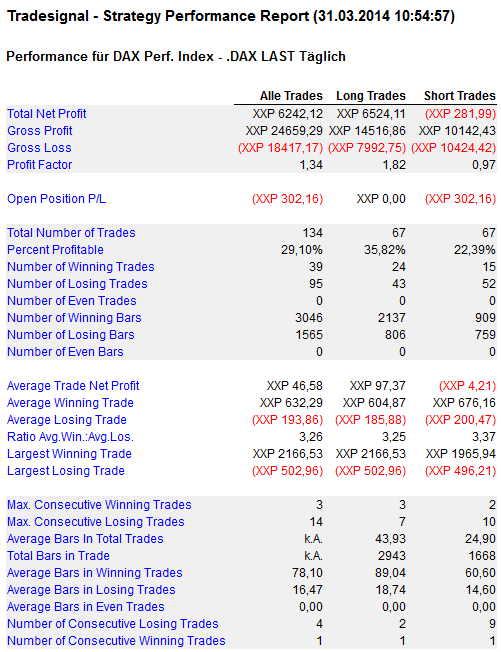

Der Trader ist dabei immer im Markt und für sich genommen, schaut die Performance zunächst gar nicht so schlecht aus. Dies relativiert sich jedoch spürbar, denn der DAX konnte im gleichen Zeitraum mit einer Buy&Hold Strategie ca. 7.100 Punkte Gewinn einfahren. Zudem produziert das System relativ lange Durststrecken. Das System im Jahr 2009 gestartet, würde der Trader heute immer noch im Minus agieren. Zudem zeigt der Performancereport in Abbildung 4 die typischen Merkmale einer Trendstrategie.

Chart wurde mit Tradesignal erstellt

So muss der Trader bspw. in der Lage sein, mit einer Trefferquote von weniger als 30 % umgehen zu können. Auf der Shortseite lag diese sogar bei nur 22,39 % und die Taktik selbst war nicht profitabel (Minus 281,99 Punkte). Ein erster Filter in der Praxis legt folglich nahe, bezogen auf den DAX den MACD in seiner Standardeinstellung lediglich auf der Longseite zu berücksichtigen.

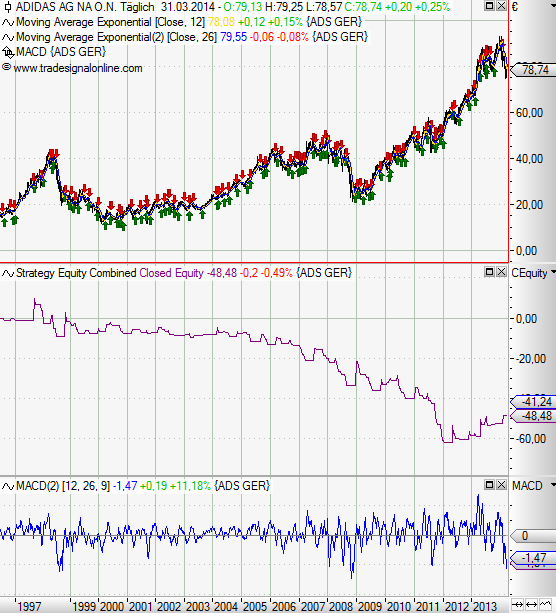

Ernüchterung hingegen schleicht sich ein, wenn wir den MACD auf einen eher schwierigen Kandidaten wie die Adidas Aktie anwenden. Selbst ohne Kosten haben Trader hier keine Chance. Die Taktik arbeitete in den letzten Jahren ausschließlich im negativen Bereich (siehe Abb. 5). Verantwortlich ist hierfür die starke Tendenz zu größeren und kleineren Seitwärtsbewegungen, in denen der MACD die Nulllinie ständig kreuzt, ohne dass sich anschließend ein ausreichend großer Trend etablieren kann.

Chart wurde mit Tradesignal erstellt

In beiden Fällen kann der Trader versuchen, über die Wahl der Periodenlängen das Ergebnis zu verbessern. Je größer die eingestellte Periode, desto größere Trends werden berücksichtigt, wobei die Tradingfrequenz tendenziell abnehmen dürfte. Je kleiner die gewählte Periodenlänge, desto kürzere Trends werden vom MACD erfasst und die Tradingfrequenz wird tendenziell zunehmen.

2. MACD und Signallinie

Wenden Sie den MACD Indikator in Ihrem Chartingtool wie Guidants an, werden Sie nicht nur mit einer Linie (der ursprünglichen MACD Linie) konfrontiert, sondern sehen sich mdst. einer weiteren Linie, der Signallinie gegenüber. Diese mitlaufende Signallinie ist nichts anderes, als eine Glättung der MACD Linie. Auf den MACD wird ein weiterer gleitender Durchschnitt gelegt, wobei in der Standardeinstellung eine Periodenlänge von 9 gewählt wird (siehe Abb. 6).

Aus dieser heraus lässt sich nun die gleiche Ein- und Ausstiegslogik wie im ersten Fall ableiten. Kreuzt der MACD die Signallinie von unten nach oben, liegt ein Kaufsignal vor und vice versa. Zudem kann nun auch die Lage des Signals in Relation zur Nulllinie berücksichtigt werden. Allgemein gelten Kaufsignale aus MACD und Signallinie als „besser“, wenn diese unterhalb der Nulllinie entstehen (Verkaufssignale vice versa). Der kurze Abschnitt des DAX zeigt jedoch auch ohne größeren Test, dass die Signalqualität aus MACD und Signallinie zu wünschen übrig lässt. Hier kommt es im Wochenchart des DAX von Ende 2012 bis Sommer 2013 zu ständigen Überkreuzungen von MACD und Signallinie, während der DAX in der Zeit offensichtlich in einem schönen Aufwärtstrend blieb.

3. MACD Histogramm

Fassen wir die ersten beiden „Tradingmöglichkeiten“ zusammen, dürfte sich die Freude hinsichtlich des Abschneidens des MACD-Indikators in Grenzen halten. Man könnte die Schwierigkeiten simpel zusammenfassen: es kommt einfach zu zu vielen Überschneidungen. Dies dachten sich auch findige Trader und versuchten den MACD weiter zu verbessern. Heraus kam das MACD Histogramm. Mit der ursprünglichen MACD Linie und der neu hinzugefügten Signallinie (Abb. 6) haben wir wieder ein System mit zwei gleitenden Durchschnitten. Da die grundlegende Logik des MACDs stimmig klingt, lag der nächste Schritt nahe: wir wenden den MACD auf den MACD an. Fertig ist das Histogramm, welches wiederum nichts anderes als die Differenz aus ursprünglicher MACD und seiner Signallinie darstellt. Abbildung 7 zeigt nun den vollständigen MACD Indikator in seiner heutigen Form.

4. Divergenzen

Allein mit Blick auf klare Kreuzungspunkte ist aus dem ursprünglichen MACD mit seiner Einfachheit und Klarheit ein vielschichtiger Indikator geworden. Dies aber spiegelt noch nicht die gesamten Anwendungsmöglichkeiten des MACDs wieder – nicht zuletzt wohl auch deshalb, weil die Performance der generierten Signale zu wünschen ließ. Oft begegnet dem Trader der MACD heutzutage vor allem mit Blick auf Divergenzbildungen sowohl bei der ursprünglichen MACD-Linie als auch beim Histogramm. Eine bullische Divergenz liegt dabei vor, wenn der Kurs des Basiswerts fällt, während der MACD bzw. das Histogramm schon steigt. Dies deutet auf nachlassende Dynamik in der Abwärtsbewegung und damit auf eine mögliche Trendwende hin. Gleiches gilt für bärische Divergenzen, natürlich jedoch auf der Gegenseite. Während der Kurs weiter steigt, beginnt der MACD bzw. das Histogramm bereits zu fallen. Divergenzen können dabei für jede der betrachteten Linien separat als auch in Kombination untereinander gesucht werden und haben dabei eher filternden Charakter. Als reines Ein- bzw. Ausstiegssignal sind diese weniger geeignet. Abbildung 8 zeigt sowohl eine bullische als auch bärische Divergenz im Histogramm, bei der das grundlegende Prinzip deutlich, gleichzeitig aber auch die Notwendigkeit eines zusätzlichen Signals unterstrichen wird. Wie zu sehen, zieht sich die bärische Divergenz lange hin, bevor es zu einer ersten größeren Abwärtsbewegung im DAX kommt.

Chart wurde mit Tradesignal erstellt, Tradesignal® ist eine eingetragene Marke der Tradesignal GmbH. Nicht autorisierte Nutzung oder Missbrauch ist ausdrücklich verboten.

5. Wer noch nicht genug hat…

Wie bereits bis hier zu sehen, ist der MACD All ein extrem umfassender Indikator mit massiven Möglichkeiten. Diese hören bei den beschriebenen Aspekten aber noch nicht auf. Trader können darüber hinaus auch das Histogramm sehr detailliert auswerten (Balken werden einzeln betrachtet und die Lage des aktuellen mit denen der letzten Kerzen verglichen) oder aber sich auf die MACD Linie und deren Verlauf (Divergenzen) konzentrieren. Zudem ergibt sich die Möglichkeit, unendlich lange mit den gewählten Periodenlängen herumzuspielen und/oder die einzelnen Signale des MACD untereinander und mit anderen Signalen zu kombinieren. Natürlich können Sie auch in einer Eigenentwicklung einen weiteren MACD auf den MACD auf den MACD legen. Lediglich Ihrer Phantasie sind hierbei Grenzen gesetzt – schließlich sind auch der klassische MACD und alle anderen Indikatoren genau so entstanden.

Fazit: Mit dem MACD wurde in unserer Reihe zu Indikatoren gleich einer der komplexeren vorgestellt. Das Grundkonstrukt des MACDs ist simpel – aber auch einleuchtend: aus der Differenz zweier Durchschnitte lässt sich etwas über die Trendrichtung und –stärke aussagen. Die praktische Anwendung hat jedoch gezeigt, dass auch dieser Indikator keine Glaskugel bereitstellt und so waren seine Weiterentwicklungen nicht verwunderlich. Inwieweit diese für den Trader Fluch oder Segen sind, müssen Sie selbst entscheiden, schließlich wird der Indikator durch diese unheimlich komplex. Der erste hier gemachte Test des MACDs auf den DAX zeigt, dass der Indikator eine durchaus interessante Basis besitzt, aber eben nicht blind angewendet werden sollte (siehe Performance in Adidas). Erweiterungsmöglichkeiten gibt es zur Genüge, womit der Trader sich jedoch einem zunehmend komplexeren System gegenübersieht, welches zudem an Interpretationsspielräumen gewinnt. War das Kreuzen der MACD Linie mit der Nulllinie selbst für ein Kind ein schnell zu erkennendes Muster, nimmt die Komplexität und damit auch der Interpretationsspielraum bei der Divergenzanalyse massiv zu. Eine blinde Anwendung des MACDs in seiner Standardinterpretation kann an dieser Stelle jedoch nicht empfohlen werden.

Viel Erfolg

Rene Berteit

PS: Schauen Sie sich unbedingt auch unseren kostenfreien Ratgeber zum Thema Charttechnik und Chartanalyse an. Hier geht's zum kostenfreien Download.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.