Einstiegsmethode Ausbruch-Pullback: Zurücklehnen und genießen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ein Klassiker unter den Einstiegsmethoden ist das Prinzip des Ausbruchs-Pullbacks.

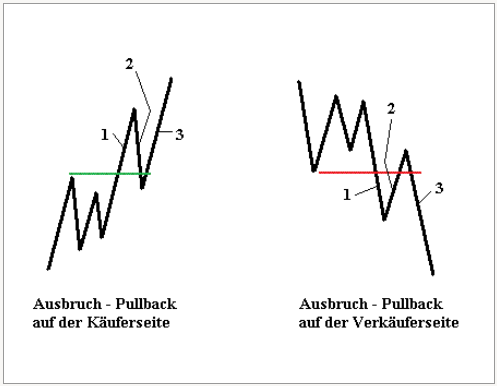

Das Prinzip ist relativ einfach. Zunächst einmal wird eine charttechnisch relevante Marke, bspw. ein lokales Hoch nach oben durchbrochen. Diesem Ausbruch folgen weitere Kursgewinne, bis das Angebot überwiegt und der Wert etwas zurückkommt. Oft wird dabei das Ausbruchsniveau noch einmal von oben getestet. Dieses Zurückkommen wird in der Charttechnik als Pullbackbewegung bezeichnet und diese bieten eine gute Möglichkeit, sich in Spekulation darauf, dass die ursprüngliche Richtung wieder aufgenommen wird, zu positionieren. Abbildung 1 veranschaulicht das Prinzip eines Ausbruchs mit anschließendem Pullback und Wiederaufnahme der Anfangsbewegung schematisch sowohl für eine Kaufgelegenheit, als auch für eine Verkaufsgelegenheit. Phase (1) beschreibt dabei den Ausbruch, während Phase (2) den Pullback darstellt. Diesem Pullback folgt anschließend in Phase (3) die Wiederaufnahme der Bewegung in Ausbruchsrichtung.

Die Logik dieses Prinzips

Bei diesem Prinzip handelt es sich natürlich nicht um ein zwingendes Gesetz, an das sich der Kurs zu halten hat, jedoch steckt eine gewisse Logik hinter diesem. Betrachten wir hierzu das Kursgeschehen aus Sicht der verschiedenen Marktteilnehmer, exemplarisch am Beispiel des Ausbruchs auf der Käuferseite.

Vor dem Ausbruch gibt es drei Gruppen von Marktteilnehmern. Zum einen wären dort die, die bereits gekauft haben und im Ausbruch eine Bestätigung ihrer Annahme weiter steigender Kurse sehen. Die zweite Gruppe von Marktteilnehmern ist die, die gerade Short positioniert war und auf fallende Kurse spekulierte. Diese sehen im Ausbruch nach oben ein klares Anzeichen dafür, dass sie falsch positioniert gewesen sind und werden nun ihre Shortpositionen glattstellen müssen und sich eventuell sogar auf die Käuferseite stellen. Die dritte Gruppe sind die, die Flat sind, also keine Positionen innehaben und nun im Ausbruch ein Kaufsignal sehen. Zusammengefasst erzeugt der Ausbruch idealerweise einen Nachfrageüberhang, der für steigende Notierungen in Phase 1 sorgt.

Irgendwann ist dieser Nachfrageüberhang abgearbeitet und die Situation kippt in Richtung des Angebots. Der Pullback beginnt. So werden viele der bereits vor dem Ausbruch positionierten Marktteilnehmer beginnen, Gewinne mitzunehmen. Dies kann die Stopploss kurzfristig positionierter Trader auslösen, wodurch sich der Angebotsdruck verstärkt und die Kurse weiter nachgeben. Vielleicht befindet sich die Aktie auch an einem Widerstand, der von kurzfristigen Marktteilnehmern zum Shorten der Aktie genutzt und so weiterer Abgabedruck erzeugt wird. Die Kurse gehen in die Pullbackphase über.

Je dichter die Kurse nun an das Ausbruchsniveau laufen, desto mehr werden sich bisher an der Außenlinie wartende Trader freuen, noch einmal zu einem so günstigen Preis einsteigen zu können. Auch die bereits investierten Käufer könnten den Pullback zum Ausbau ihrer Positionen nutzen. Diejenigen, die die Aktie kurzfristig geshortet haben, beginnen ihre im Gewinn liegenden Positionen zu schließen. Zusammengefasst entsteht neuer Kaufdruck, der das Angebot überwiegt und so zu einer Wideraufnahme der ursprünglichen Bewegung führt. Bricht der Markt anschließend auf ein neues Hoch aus, war der Pullback erfolgreich und das Spiel beginnt von vorne.

Was kann als Ausbruchstrigger genutzt werden?

Als Ausbruchstrigger kann praktisch jede Chartformation, angefangen von einem lokalen Hoch oder Tief bis hin zu komplexen Formationen wie Schulter-Kopf-Schulter, Dreiecken, Wimpel und Doppelhochs/tiefs genutzt werden. Auch der Ausbruch aus Trendlinien ist als Ausbruchstrigger geeignet und kann in dieses Prinzip involviert werden. Die nachfolgenden Charts zeigen Ihnen einige Beispiele, wobei absichtlich nicht die perfekten Pullbacks ausgesucht wurden. Diese finden Sie in der Realität eher selten (meist in starken Trendbewegungen), so dass es nur wenig Sinn macht, ausschließlich diese hier zu präsentieren.

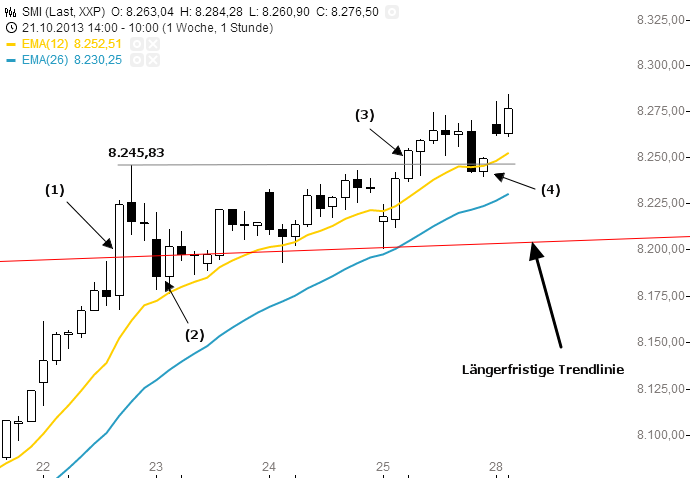

In Abbildung 2 kommt es im kurzfristigen Stundenchart des SMI zu einem Ausbruch über eine längerfristig deckelnde Trendlinie (1). Dieses Kaufsignal wird nach einem Zwischenhoch bei 8.245,83 Punkten durch einen Pullback (2) bestätigt, bevor die Kurse wieder zu steigen beginnen. Dabei taten sich die Käufer zunächst noch schwer und das alte Hoch entpuppte sich als Widerstand. Erst einige Tage später wurde auch diese Hürde geknackt (3) und anschließend das neue Kaufsignal durch einen klassischen Pullback (4) bestätigt.

Im EUR/USD aus Abb. 4 haben wird eine horizontale Widerstandsmarke bei 1,34 – 1,3452 USD genutzt, um ein Ausbruchslevel zu definieren. Hier haben wir auch gleich den bullishsten Fall von Pullbacks, bei denen es nach dem Ausbruch selbst nicht mehr zu einem direkten Test der alten Preisniveaus kommt. Leicht oberhalb dessen konnte sich das Währungspaar schnell stabilisieren und dann weiter durchstarten.

Wie lässt sich ein Pullback nun handeln?

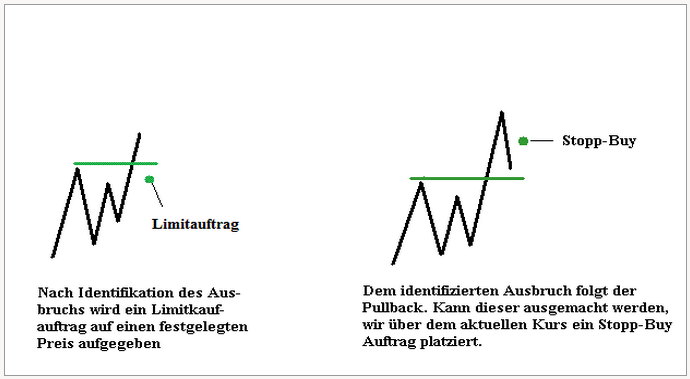

Um einen Pullback zu handeln, gibt es zwei grundlegenden Möglichkeiten. Zum einen können Sie einen Limitauftrag zu einem von Ihnen festgelegten Preis vorgeben, um an diesem eine Position einzugehen. Erreicht der Pullback Ihren Preis, wird eine Position eröffnet.

Die zweite Möglichkeit eine Position zu eröffnen ergibt sich durch die Aufgabe von Stopp-Ordern. Im Rahmen dieser Taktik müssen sich die Kurse innerhalb des laufenden Pullbacks erst wieder in Richtung des ursprünglichen Ausbruchs bewegen, um eine Position zu eröffnen. Können Sie einen Limitauftrag folglich unmittelbar nachdem Sie den Ausbruch identifiziert haben, in den Markt legen, so muss die Aktie bei Stoppaufträgen bereits in der Pullbackbewegung sein. Erst dann können Sie einen Auftrag platzieren. Abbildung 6 soll die Prinzipien verdeutlichen. Beide Varianten ermöglichen es Ihnen, in Kombination mit einem vernünftigen Risk- & Moneymanagement und in Verbindung mit einer passenden Exitstrategie Gewinne aus den Märkten zu ziehen.

Limit- vs. Stoppauftrag

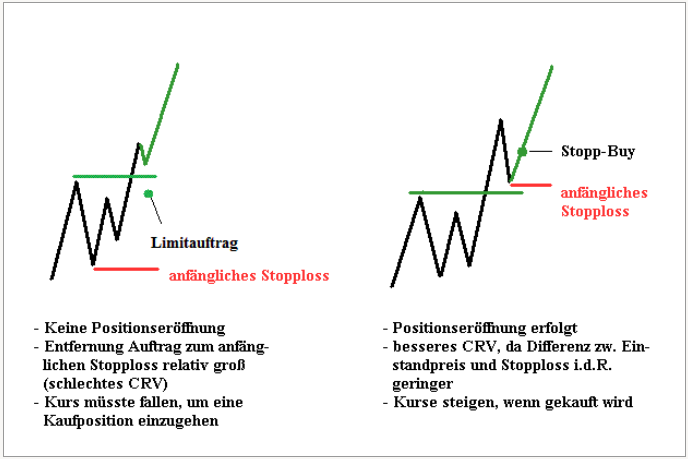

Einer der Nachteile von Limitorders innerhalb des Pullbacks ist der, dass das gesetzte Limit einfach nicht erreicht wird. Trotz korrekter Erwartungshaltung wird in diesem Fall keine Position eröffnet und Sie können dem Trade lediglich zuschauen. Dies ist gerade vor dem Hintergrund von Dynamik und Momentum skeptisch zu bewerten, denn im Allgemeinen gilt: je stärker der Ausbruch ist, desto geringer fallen Pullbacks aus. Mit einem relativ tiefen Limitpreis kann zwar ein „günstiger“ Einstiegspreis erzielt werden, jedoch läuft der Trader Gefahr, bei dynamischen Bewegungen nicht dabei zu sein. Den zweiten kritischen Punkt beim Limitauftrag kann der Stopploss bilden. Da Sie heute noch nicht wissen, wie der Chartverlauf aussehen wird, wenn Ihr Limitpreis erreicht wird, müssen Sie sich bei der Stoppplatzierung an die Punkte im Chart halten, die Sie schon jetzt sehen können. Liegen diese sehr weit vom Limit entfernt, ist der Stopp entsprechend groß, die Positionsgröße und das Chance-Risiko-Verhältnis jedoch relativ klein. Zudem handeln Sie mit Limitaufträgen zumindest ansatzweise antizyklisch. Schließlich muss der Kurs im Rahmen eines Kaufsetups fallen, um Ihr Limit zu erreichen. Sie gehen also Long in einen fallenden Markt, was nicht ohne Risiko ist.

Diese "Probleme" können Sie mit einer Stopp-Order zum größten Teil umgehen. Sie werden bei diesen nur dann eine Position eröffnen, wenn sich der Markt in „Ihre“ Richtung bewegt. Mit der potentiellen Wiederaufnahme der ursprünglichen Bewegung hinterlässt der Kursverlauf zudem ein neues Zwischentief/-hoch, das als Stopplevel genutzt werden kann. Dies ist oftmals enger am aktuellen Kursgeschehen, so dass Ihr Stopp kleiner und damit Ihr Chance-Risiko-Verhältnis größer wird. Letztlich kann es Ihnen auch nicht mehr passieren, dass Sie einer Bewegung hinterherlaufen müssen, denn wenn Ihre Erwartungshaltung richtig ist, sind Sie auf alle Fälle dabei. In Abbildung 7 sind beide Vorgehensweisen noch einmal gegenübergestellt.

Fazit

Das Ausbruch-Pullback-Szenario bietet eine interessante Möglichkeit, Positionen zu eröffnen. Das Prinzip ist auf die verschiedenen klassischen Chartformationen genauso anwendbar, wie auf unterschiedliche Zeitebenen (Wochenchart, Tageschart, Intraday) und überzeugt durch seine Einfachheit. Natürlich handelt es sich auch beim diesem Einstiegsprinzip nicht um ein Wundermittel, jedoch bildet es in Kombination mit einer passenden Ausstiegsstrategie und einem vernünftigen Risiko- & Moneymanagement eine solide Basis für eine erfolgreiche Tradingstrategie.

Autor: René Berteit

Sie sind neu an der Börse und wollen gleich die richtigen Schritte gehen? Oder haben Sie vielleicht schon Dutzende von Büchern gelesen, Seminare besucht und trotzdem wollte sich der Erfolg nicht einstellen? Dies wäre nicht überraschend, denn Trading ist zwar einfach, aber immer höchst individuell.

Rene Berteit begleitet Sie mit seiner langjährigen Erfahrung als Trader und Coach auf Ihrem ganz persönlichen Weg zum Erfolg. In seinem Ausbildungs- und Seminarpaket auf GodmodeTrader bildet Berteit Sie zum Trader aus. Verschaffen Sie sich einen ersten Eindruck zu seiner einfühlsamen Ausbildungsstrategie auf Guidants!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.