Das Glück liegt in den Wolken - Ichimoku auf dem Prüfstand

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Im Trading geht es um Entscheidungen. Und Hand auf´s Herz, welcher Trader möchte seine Tradingentscheidungen wirklich dem Zufall überlassen? Also begibt sich jeder Trader auf die Suche nach Möglichkeiten, eine sinnvolle und hoffentlich lukrative Entscheidung fällen zu können. Die Möglichkeiten dazu sind heute auch dank des technischen Fortschritts größer denn je und wer die Wahl hat, hat auch die Qual. Meist greift der private Trader dabei auf das zurück, was in den Medien gerade heiß diskutiert oder bei vielen anderen Tradern genutzt wird. Dazu zählt auch der bereits in den späten Sechzigern entwickelte Ichimoku Kinko Hyo, kurz IKH, der Ihnen als Indikator natürlich auch in Guidants zur Verfügung steht. Vor fast genau drei Jahren widmete ich diesem einen Beitrag im CFD Report, den Sie hier nachlesen können (unten das PDF downloaden). Damals wie heute soll es um die systematische Leistungsfähigkeit dieses Indikators gehen, wobei wir uns an dieser Stelle gänzlich der Wolke widmen wollen.

Auf eine ausführliche Beschreibung des Indikators wird an dieser Stelle verzichtet. Die Grundlagen dessen können Sie jedoch hier nachlesen: Ichimoku erklärt….

Gebildet wird die Wolke aus den beiden vorauseilenden Linien SenkouSpanA und SenkouSpanB. Technisch wird dieser Preisbereich als Unterstützung bzw. Widerstand angesehen, womit aus dem Durchbrechen der Wolke eine „Trendwende“ abgeleitet werden kann. Durchstößt der Kurs die Wolke von unten nach oben, könnte ein neuer Aufwärtstrend folgen. Der Basiswert ist von nun an bullisch zu sehen und die Wolke fungiert als Unterstützung. Vice Versa verhält es sich beim Bruch der Wolke von oben nach unten. In diesem Fall muss mit einem Ende des vorangegangenen Trends und einem neuen Abwärtstrend gerechnet werden. Parallel dazu ließe sich ein Eintauchen in die Wolke – egal von welcher Seite – als Trendende und Übergang in einen Rangemarkt werten. Auf diese letzte Interpretation der Wolke wird hier jedoch zunächst verzichtet.

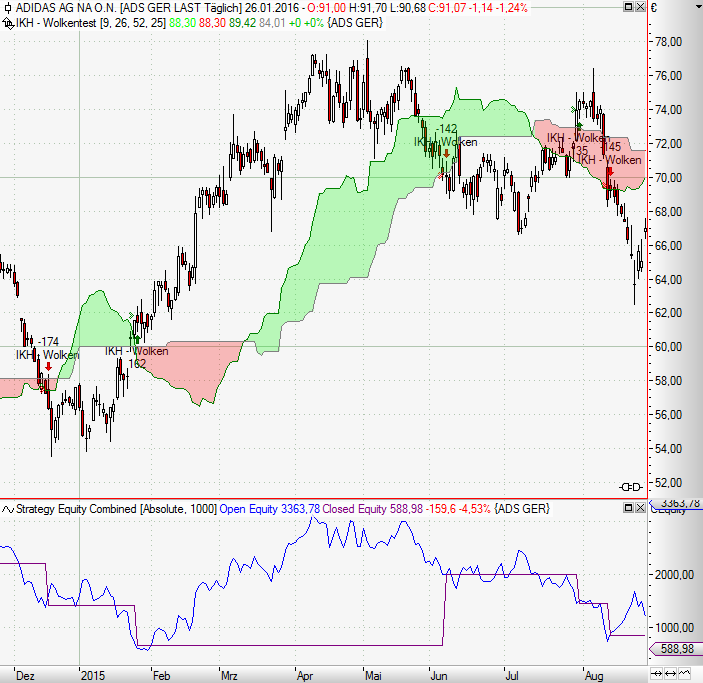

Das Schöne an Indikatoren ist, dass man die mit Ihnen verbundenen Regeln so leicht testen kann. Welche Performance hätten Sie erzielt, wenn Sie die oben beschriebenen Ausbrüche aus der Wolke jeweils in Ausbruchsrichtung trendfolgend gehandelt hätten? Gehandelt werden alle DAX 30 Aktien (heutige Zusammensetzung), wobei in jeden Trade 10.000 EUR investiert werden. Von preislich günstigeren Aktien werden folglich mehr gekauft, als von preislich teureren, was die Ergebnisse vergleichbarer und auch realistischer macht. Anwendung finden dabei die Standardeinstellungen des IKH 9, 26, 52, 26 im Tageschart. Abbildung 1 zeigt einige Signale innerhalb der Adidas Aktie, um das Prinzip zu veranschaulichen.

Chart wurde mit Tradesignal erstellt

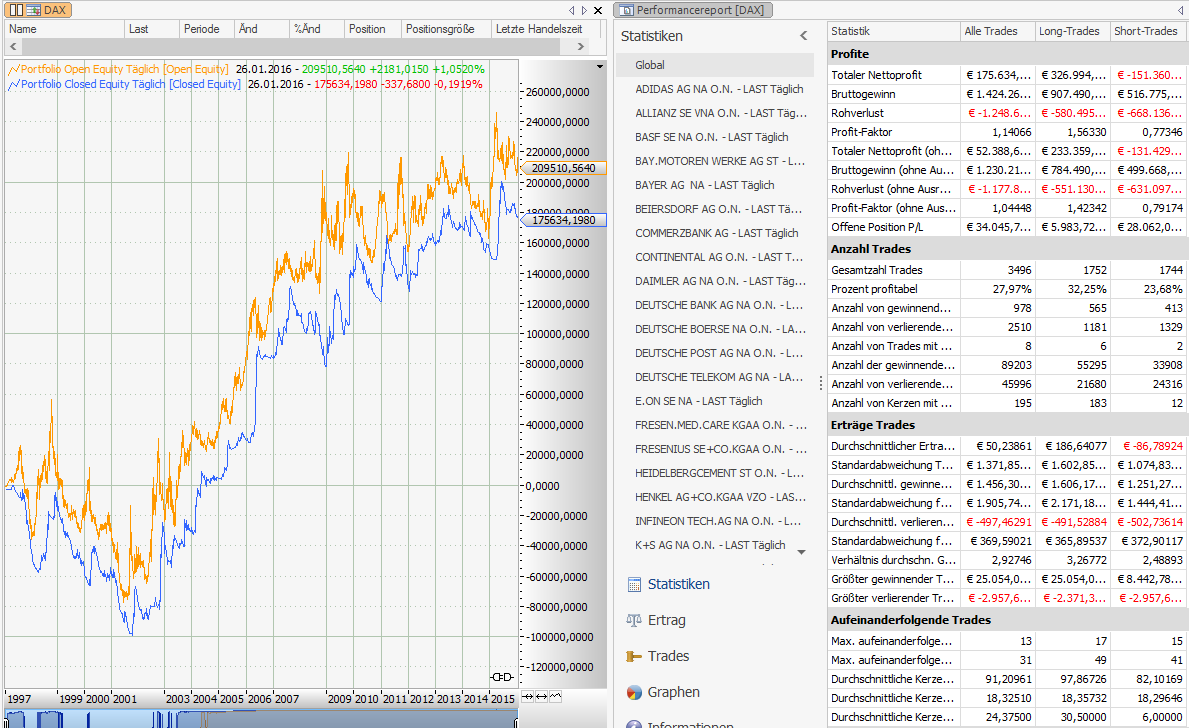

Starteten wir unser IKH-Wolkentrading im Jahr 1997, hätten wir heute bei 3.469 Trades einen Gewinn vor Kosten von 175.634 EUR realisiert. Inklusive offener Positionen läge dieser aktuell bei knapp 210.000 EUR. Abbildung 2 zeigt den zusammenfassenden Performancereport als auch die Performanceentwicklung über die letzten knapp 20 Jahre.

Chart wurde mit Tradesignal erstellt, Tradesignal® ist eine eingetragene Marke der Tradesignal GmbH. Nicht autorisierte Nutzung oder Missbrauch ist ausdrücklich verboten.

Zwischenfazit

Betrachten wir lediglich das Ende der Performancekurve, könnte man den Wolken des IKH einiges Positives abgewinnen, aber überzeugen können diese in Summe nicht. Wir dürfen nicht vergessen, dass vom derzeitigen Gewinn von 175 bzw. 210 Tsd. EUR noch für knapp 3.500 Trades Gebühren abzuziehen sind. Da kommen schnell Gesamtkosten jenseits von 35.000 EUR zustande, wodurch unser Ergebnis empfindlich getroffen wird.

Wer weiter in die Materie eintaucht, dem wird auch die relativ volatile Kontoentwicklung auffallen, genauso wie die Tatsache, dass das System auch im großen Bärenmarkt 2000 – 2003 nicht überzeugen konnte. Der zwischenzeitliche maximale Drawdown betrug 99.000 EUR. Stellen wir diesem die aktuellen Gewinne gegenüber, ergibt sich ein eher bescheidenes CRV. Spätestens wenn der Blick auf die Trefferquote fällt, kommen Zweifel auf. Für ein Trendfolgesystem sind kleine Trefferquoten zwar absolut nichts ungewöhnliches, aber unter 30 % ist schon ein schwerer Brocken – vor allem auf psychologischer Ebene. Man muss schon sehr diszipliniert und überzeugt sein, um den Signalen unter diesen Bedingungen folgen zu können.

Bei all der Kritik darf aber eines nicht vergessen werden: Der Ansatz ist bereits in seiner Grundeinstellung profitabel. Angeblich tradet die Masse der Börsianer mit Verlusten, womit unser System bereits in seiner Grundeinstellung die Masse der Börsianer outperformet. Aber es geht noch besser, oder?

Der Blick über den Standard hinaus

Natürlich, und dazu müssen wir uns gar nicht groß anstrengen. Wem es bis jetzt noch nicht aufgefallen ist, der möge sich bitte noch einmal den Performancereport aus Abb. 2 anschauen. Werfen Sie einen Blick auf die Verteilung der Profite bei Long- und Shorttrades. Wir können unser Ergebnis mit einem einfachen Trick fast verdoppeln: wir lassen alle Shortsignale weg! Bärische Ausbrüche aus der Wolke hinterlassen vielleicht einen faden Beigeschmack, aber der Test zeigt, dass diese trendfolgend so nicht profitabel gehandelt werden können. In der Summe entstand auf der Shortseite ein Verlust von 151.000 EUR. Verzichten wir auf Shorttrades, steigt unsere Performance von 171 Tsd. EUR auf stolze 326 Tsd. EUR. Auch alle anderen Kennzahlen verbessern sich, wenn auch nicht so deutlich wie die Performance selbst.

Eine weitere Option bestünde darin, mit den Periodenlängen von SenkouSpanA und SenkouSpanB zu experimentieren, worauf ich an dieser Stelle jedoch verzichten möchte. Auch die Idee, bei bärischen Ausbrüchen aus der Wolke Long zu gehen, soll hier nicht weiter verfolgt werden. Da Shorttrades in Summe verlustig waren, dürfte das Ergebnis einer inversen Vorgehensweise ebenfalls auf der gegenüberliegenden Seite liegen. Letztlich stehen interessierten Tradern mit weiteren Filtermaßnahmen & Co noch eine ganze Reihe von Optionen zur Verfügung, den Wolken weiter auf die Sprünge zu helfen. Mehr dazu vielleicht in einem späteren Beitrag.

Fazit: Liegt des Traders Glück nun in den Wolken oder nicht?

Dies ist eine Frage der Perspektive. In einer systematischen Anwendung der Wolken können diese nicht vollends überzeugen. Sie haben einen Vorteil, vor allem auf der Longseite, aber sowohl aus Performancegesichtspunkten als auch CRV-Gesichtspunkten gibt es Bedenken. Gegenüber einem aktuell verlustig agierenden Anleger/Trader sind die Wolken ohne Zweifel ein Fortschritt, aber andererseits wohl nicht das, was man sich unter einem guten System vorstellt.

Ich jedenfalls hätte meine Schwierigkeiten, diesen Ansatz systematisch zu handeln. Die Wolken haben jedoch mehr als nur eine Stelle, um mit Hilfe von Optimierungen den Hebel ansetzen zu können. Aber dies ist oftmals gar nicht das Ziel der Trader, die den IKH mit seinen Wolken nutzen. Vielmehr handelt es sich bei den meisten Tradern um sogenannte diskretionäre Trader/Anleger. Diese nutzen einerseits systematische Logiken wie die unserer Wolken als grundlegende Orientierung, ergänzen diese aber interpretativ. Hier spielen Erfahrungswerte im Umgang mit dem Indikator & Co eine wichtige Rolle, so dass diese Trader ein Gespür dafür haben, wann Signale bedeutend sein könnten und wann nicht. Dieses Gespür muss natürlich erst einmal entwickelt werden, aber zusammen mit einer vorteilhaften Basis wie den Wolken (vor allem auf der Longseite), kann daraus Großes entstehen. Trader wie bspw. Bastian Galuschka zeigen es ja immer wieder. Um dies zu erreichen, muss man sich nur von seinem bestehenden Wunschdenken eines systematischen heiligen Grals verabschieden. In diesem Sinne wünsche ich Ihnen viel Erfolg

Ihr Rene Berteit

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Hallo Herr Berteit, sehr schöner informativer Artikel. Aber haben Sie nicht einen Aspekt vergessen zu erwähnen? Seit vielen Jahren herrscht ein Aufwärtstrend an den Märkten vor. Da ist es doch logisch, dass die Longsignale profitabler als die shorts sind. Und somit der "Trick" irreführend ist ? Viele Grüße!

Hi, spiele im Ninja Trader auch mit einigen "Systemen" rum - habe aber nur Kursdaten bis 2012. Sind die historischen Kurse die Sie hier verwenden frei zugänglich, oder nur kommerziell erwerblich? (Auch Minutenkurse?)

Würder mich sehr interessieren.

Allgemein wäre es cool ein bisschen mehr über Ihre Backtests zu erfahren - Einstellungsvarianten, Optimimierungen etc.

Ein Webinar dazu wäre Weltklasse :D

@dato Rechts neben WMA auf den Pfeil -> Sonstige -> IKH

Lagging Turning Standard ausblenden - dann bleiben die Wolken übrig

Allgemein: der IKH lässt neben dem hier getesten viele viele weitere Ansätze zu. Einen davon hatte ich ja bereits getestet (siehe Link oben) und wer mir auf Guidants folgt, hat sogar noch eine Bachelor Arbeit als Gimmick zu diesem heutigen Artikel dazubekommen :). Ab und an lohnt es sich, mir zu folgen :): hier klicken

Gute Analyse, aber mal ein anderer Vergleichs-Maßstab:

ggü 1997 steht der DAX mit 240% im Plus (reiner Kurswert) :))

Sehr interessanter Beitrag! Ich hätte mir dennoch mehr Tiefgang gewünscht, was vermutlich aber nicht Ziel des Artikels war. Mich würde interessieren welches Programm Sie für das Backtesting verwendet haben und ob dieses Spielereien erlaubt wie z.B. den Kijun als Stop Signal bei einem Leerverkauf zu verwenden.

LG

Hallo Rene!

Mal wieder ein sehr schön geschriebener Artikel! Ich finde diese Serie absolut spitze!!

Schade, dass es bei Guidants keinen Wolkenchart gibt...