Bollinger Bänder in der Praxis (Teil 3)

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

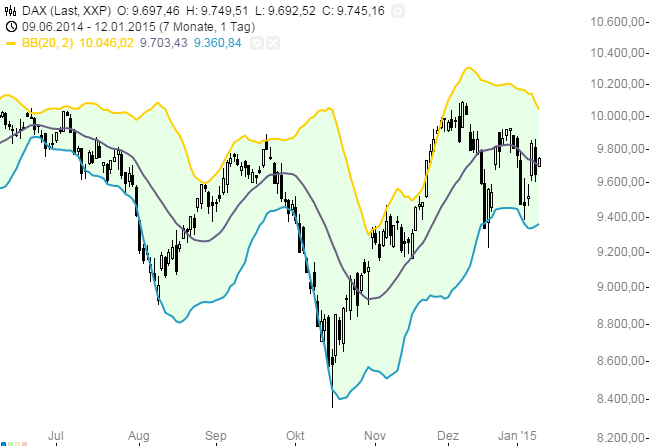

Mit der Technologisierung der Börsen und des Tradings versuchten in den 70iger und 80iger Jahren viele Trader, dem Chaos der Kursbewegungen mittels Indikatoren auf die Schliche zu kommen. Zu diesen zählte auch Bollinger, der sich unter anderem auf die Suche nach einem Konzept machte, welches sowohl die Richtung des aktuellen Trends als auch die Schwankungen innerhalb dessen erfassen konnte. Heraus kamen die Bollinger Bänder. Während der Trend mittels eines gleitenden Durchschnitts erfasst werden sollte, nutzte Bollinger die Standardabweichung, um die Schwankungsbreite innerhalb des Trends abzubilden. Indem diese nach oben und unten an den Durchschnitt abgetragen wird, erhält der Trader einen Hinweis darauf, in welchen Größenordnungen sich die Kurse bewegen können. Sofern die Renditen im Markt normalverteilt sind, liegen ca. 70 % aller Kurse innerhalb der einfachen Standardabweichung, während nur ca. 5 % der Kurse das Bollinger Band mit seiner zweifachen Standardabweichung verlassen dürften. Abbildung 1 zeigt die Bollinger Bänder in ihrer Standardeinstellung von 20 Perioden und einer zweifachen Standardabweichung im DAX Tageschart.

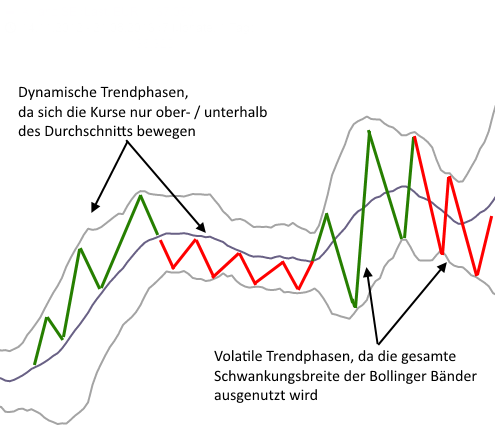

Das Konzept der Bollinger Bänder haben wir bereits in einem früheren Artikel ausführlich hergeleitet (Bollinger Bänder – Der maximale Bewegungsspielraum für die Kurse), so dass wir uns in diesem Beitrag der Anwendung der Bollinger Bänder etwas detaillierter zuwenden wollen. Klassisch wird der gleitende Durchschnitt genutzt, um den Trend im Markt zu erkennen. Steigt der Durchschnitt an, befindet sich der Markt in einem Aufwärtstrend. Dabei sollte es gemäß der Normalverteilungsannahme eher selten zu Kursen außerhalb des Bollinger Bands kommen. Wir können die Bänder folglich als Widerstände und Unterstützungen definieren. Parallel dazu lässt sich der Aufwärtstrend auch hinsichtlich seiner Dynamik differenzieren. Ein dynamischer Aufwärtstrend liegt vor, wenn die Kurse größtenteils oberhalb des gleitenden Durchschnitts bleiben. Schwanken die Kurse hingegen in der kompletten Breite zwischen den Bollinger Bändern, liegt ein volatiler Aufwärtstrend vor. Für die Shortseite gilt analog, dass der Durchschnitt fallen sollte, während die Kurse entweder größtenteils unterhalb des gleitenden Durchschnitts liegen oder aber die gesamte Breite der Bänder für interne Schwankungen nutzen. Eine schematische Darstellung der unterschiedlichen Möglichkeiten sehen Sie in Abbildung 2.

Was ist dran an diesen Interpretationen?

Starten wir hierfür mit dem programmtechnisch einfacher umzusetzenden Ansatz, dem volatilen Trendgeschehen. Dafür definieren wir folgende Logik:

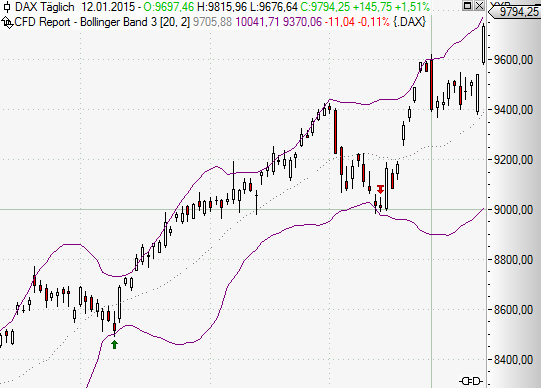

- Anwendung finden die Bollinger Bänder in ihrer Standardeinstellung von 20 Kerzen und der 2-fachen Standardabweichung im DAX Tageschart

- Liegt der heutige gleitende Durchschnitt über dem vor 5 Kerzen, liegt ein Aufwärtstrend vor (der gleitende Durchschnitt beginnt zu steigen bzw. steigt)

- Im Rahmen eines volatilen Aufwärtstrends ist das untere Bollinger Band als Unterstützung ein idealer Einstiegskurs. Wird das untere Bollinger Band berührt, wird zum Schlusskurs der entsprechenden Kerze eine Longposition eröffnet

- Die Longposition wird geschlossen, wenn der Trend zu drehen beginnt, der gleitende Durchschnitt heute also unter dem vor 5 Kerzen notiert. Um Anschließend Short gehen zu können, muss ein Test des oberen Bollinger Bands abgewartet werden.

Exemplarisch zeigt Abbildung 3 ein sehr schönes Kaufsignal. Der gleitende Durchschnitt steigt und im Rahmen des Aufwärtstrends wird das untere Bollinger Band berührt. Dies ist der Zeitpunkt unseres Kaufes und wir halten die Position, bis der gleitende Durchschnitt „fällt“. Dies tritt im Beispiel nahezu zeitgleich mit dem nächsten Berühren des unteren Bollinger Bandes auf.

Chart wurde mit Tradesignal erstellt

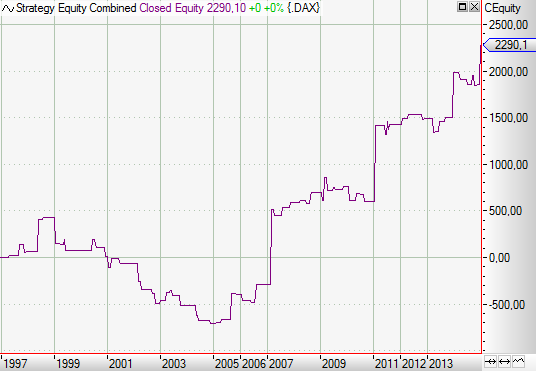

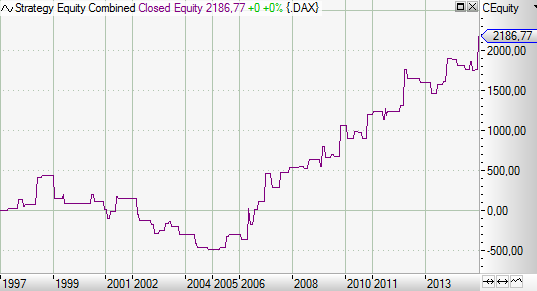

Wie die Performancekurve unseres Ansatzes in Abbildung 4 aber zeigt, muss es sich um eines der eher seltenen Signale handeln.

Chart wurde mit Tradesignal erstellt

Wie zu sehen, gab es im DAX seit Ende 1996 nur 2.290 Punkte vor Kosten bei 76 Trades mit diesem Ansatz zu verdienen. Die Trefferquote liegt bei 51 % und die Taktik hat einen Profitfaktor von 1,77. Auffällig ist auch die immens lange Dursttrecke von 1999 bis Anfang 2005. Solch eine lange Durststrecke wohl kaum ein Trader unbeschadet durchstehen, selbst wenn dann im Anschluss eine solch gute Performance lockt. Die Performance ab 2005 beeindruckt und auch wenn in Summe pro gehandeltem CFD nur 2.290 Punkte vor Kosten erzielt werden konnten, so stellte der Ansatz ab 2005 eine risikoadjustierte Outperformance gegenüber einer Buy & Hold Taktik dar. Das Manko der Strategie bis 2005 kann jedoch nicht wegdiskutiert werden und schließlich wissen wir nicht im Vorfeld, wann die gute bzw. schlechte Phase beginnt, so dass wir nur die eine handeln.

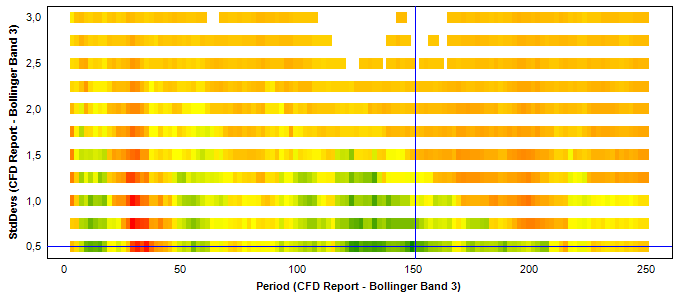

Bei diesem Ergebnis liegt der Gedanke nahe, dass die Standardeinstellung von 20 Perioden vielleicht nicht die richtige Wahl ist. Also lassen wir in einem zweiten Schritt den Computer seine Optimierungsarbeit machen und diverse Periodenlängen des gleitenden Durchschnitts durchspielen. Parallel dazu haben wir mit der Standardabweichung ein weiteres Maß, welches wir verändern können. Lassen wir alle gleitenden Durchschnitt von 5 bis 250 (in 2er Schritten) mit einer Standardabweichung von 0,5 bis 3 (in 0,25er Schritten) testen, erhalten wir die in Abbildung 5 gezeigte Profitverteilung.

Chart wurde mit Tradesignal erstellt

Auffällig ist, dass die meisten Felder nicht grün aufleuchten und damit die meisten Kombinationen vor Kosten wenig bis gar nicht profitabel arbeiten. Das beste Ergebnis von 13.133 Daxpunkten pro gehandeltem CFD erhalten wir bei einer Einstellung von 151 Kerzen und einer Standardabweichung von 0,50. Leider ergaben sich im Testzeitraum nur 24 Signale, womit die statistische Signifikanz des Ergebnisses in Frage zu stellen ist. Zudem wird mit Blick auf Abbildung 6 schnell deutlich, dass bei diesen Einstellungen das gesamte Konzept der Bollinger Bänder (die Kurse bewegen sich größtenteils innerhalb des Bandes) komplett ausgehebelt wird. In dieser Form hat der Tradingansatz nichts mehr mit der ursprünglichen Logik zu tun.

Chart wurde mit Tradesignal erstellt

Wen dies nicht stört, wird sich den Bereich von einer Periodenlänge zwischen 120 und 150 Kerzen kombiniert mit einer Standardabweichung von 0,5 bis 1,25 etwas genauer anschauen. Dies ist wie in Abbildung 5 zu sehen, der einzig grüne und damit halbwegs profitable Bereich. Dieser ist für weitere Analysen sicher nicht uninteressant.

Im zweiten Test sollen die Bänder weiter involviert werden. In der vorherigen Variante haben wir das Band lediglich für den Einstieg genutzt und wollten den Trend solange reiten, wie er dauert. Der Ausstieg erfolgte über den gleitenden Durchschnitt, der einen Trendwechsel anzeigen musste. Nun jedoch wollen wir in einem Aufwärtstrend zusätzlich das obere Bollinger Band für den Ausstieg nutzen, während wir im Abwärtstrend das untere Band als Ziel nehmen. Unser Ausstiegssystem ist damit komplexer, denn nun kann ein Drehen des gleitenden Durchschnitts als auch ein Erreichen des gegenteiligen Bandes zum Exit führen – je nachdem, was früher eintritt. Wie in der Performancekurve aus Abbildung 7 zu entnehmen ist, führt dies kaum zu Veränderungen gegenüber unserem Ursprungssystem. Mit einer Trefferquote von 53 % und einem Profitfaktor von 1,65 sind auch die anderen Kennzahlen relativ ähnlich.

Chart wurde mit Tradesignal erstellt

Abschließend soll im Rahmen dieser Testreihe noch ein prozyklischer Ansatz untersucht werden, der ausschließlich auf den Bändern basiert. Hierfür gelten folgende Regeln:

- Ausgangsbasis sind die Bollinger Bänder in der Standardeinstellung 20, 2

- Gekauft wird, wenn der Kerzenschlusskurs oberhalb des Bollinger Bandes liegt

- Short wird bei einem Schlusskurs unterhalb des Bollinger Bandes gegangen

- Das System ist immer im Markt und verwendet keine weiteren Stopps etc.

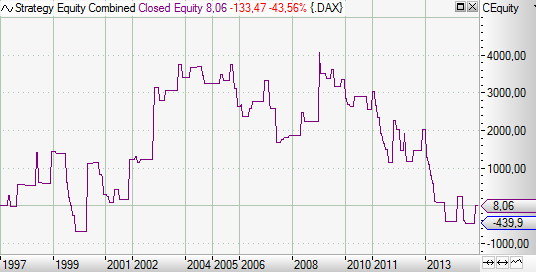

Im Falle der vorliegenden Regeln könnte argumentiert werden, dass beim Über-/Unterschreiten des Bollinger Bandes per Schlusskurs ein hochdynamischer Trend vorliegen könnte und sich deshalb eine entsprechende Position lohnen würde. Die Performancekurve aus Abbildung 8 holt uns jedoch schnell auf den Boden der Realität zurück.

Chart wurde mit Tradesignal erstellt

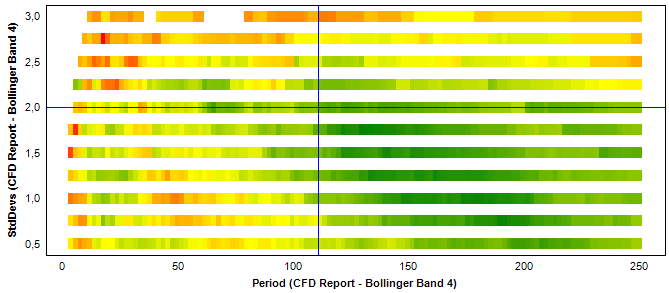

In der Standardeinstellung der Bollinger Bänder kann der Ansatz selbst vor Kosten nicht überzeugen. Ein Optimierungsdurchlauf hingegen offenbart gerade im Bereich längerer gleitender Durchschnitte eine gute Stabilität. Ab einer Periodenlänge von ca. 110 bis hin zu einer Standardabweichung bis 2 ergibt sich unten rechts in Abbildung 9 ein breites Feld vor Kosten profitabler Kombinationen. Den größten Gewinn im Rahmen des prozyklischen Ansatzes erhielten wir bei einer Periodenlänge von 131 und einer Standardabweichung von 1,75. Aber auch hier muss das Manko angeführt werden, dass lediglich eine geringe Anzahl an Trades zustande gekommen ist.

Chart wurde mit Tradesignal erstellt, Tradesignal® ist eine eingetragene Marke der Tradesignal GmbH. Nicht autorisierte Nutzung oder Missbrauch ist ausdrücklich verboten.

Fazit: Die Bollinger Bänder sind nicht nur ein bekanntes, sondern in Ihrer Anwendung auch sehr vielschichtiges Konzept. Einige der Anwendungsmöglichkeiten wurden in diesem Beitrag untersucht und in der Summe bleiben gemischte Gefühle zurück. Große Begeisterungsstürme blieben in den hier durchgeführten Tests aus. Zudem fiel wieder einmal auf, dass die Standardeinstellungen des Indikators inklusive seiner Standardinterpretationen nicht zu gebrauchen sind. Lange Durststrecken verhageln Tradern/Investoren genauso die gute Laune, wie eine teilweise negative Performance über den gesamten Betrachtungszeitraum hinweg. Nichts desto trotz gab es auch Lichtblicke. So haben vor allem längerfristige Durchschnitte Verbesserungen mit sich gebracht. Zudem sollte deutlich geworden sein, wie viel Spielraum der Indikator selbst besitzt. Diesen mit weiteren Elementen zu kombinieren, könnte zu einem zunehmend „besseren“ Handelsansatz führen. Möglichkeiten hierfür gibt es viele. Long- und Shortsignale könnten getrennt analysiert und optimiert werden. Mithilfe eines „externen“ Trade- und Stoppmanagements könnten ebenfalls weitere Verbesserungen erreicht werden. Sollten Sie sich für das Konzept der Bollinger Bänder begeistern können, dann lassen Sie sich nicht durch diesen Artikel vom Weg abbringen. Ich bin sicher, dass ein erfolgreiches Trading auch mit diesen möglich ist und in unserem Test haben die Bänder ja nicht vollständig versagt. Viel Erfolg,

Ihr Rene Berteit

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.