Arten von Hebelzertifikaten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Klassische Knock-Out Produkte

1. Long

Klassisch besitzt ein Long Knock Out Produkt, welches von steigenden Notierungen des Basiswertes profitiert, einen Strikepreis, der unterhalb des Kursniveaus des Basiswertes liegt. Angepasst bildet die Spanne zwischen dem Kurs des Basiswertes und dem Strikepreis den inneren Wert des Hebelproduktes. Hinzu kommt der Anteil eines Aufgeldes auf diesen inneren Wert. Um das Hebelprodukt abzusichern, geht der Emittent seinerseits eine Position im entsprechenden Basiswert ein. Die dafür anfallenden Zinskosten, um diese Position zu finanzieren werden auf den inneren Wert aufgeschlagen und erhöhen den Preis des Hebelproduktes. Darüber hinaus kommt es noch zu einem weiteren Aufschlag, um das Risiko des Emittenten für den Fall einer Kurslücke abzusichern. Im Verhältnis zum inneren Wert ist das Aufgeld gering. Nur wenn sich der Kursverlauf des Basiswertes dem Strike nähert, kann dieser Aufgeldanteil einen prozentual größeren Teil des gesamten Preises des Hebelprodukts ausmachen, da der innere Wert zu diesem Zeitpunkt kleiner wird. Der Anleger im Hebelprodukt partizipiert an der Veränderung des inneren Wertes. Wenn sich der Basiswert vom Strikepreis nach oben entfernt, steigt der Wert des Hebelzertifikates, nähert sich der Basiswert dem Strikepreis an, fällt der Wert des Zertifikates. Es erfolgt darüber hinaus ein sofortiger wertloser Verfall des Hebelprodukts, wenn der Strikepreis durch den Basiswert erreicht wird. In diesem Fall tritt das Knock Out Ereignis ein. Das wertlose Hebelzertifkat kann zu einem Kurs von 0,001 Euro aus steuerlichen Gründen an den Emittenten zurückgegeben werden. Nur so können Verluste aus diesem Geschäft dem Finanzamt gegenüber geltend gemacht werden.

2. Short

Ein Short Knock Out Produkt funktioniert nach dem gleichen Prinzip wie die Long-Variante. Hier liegt allerdings der Strikepreis über dem aktuellen Kurs des Basiswertes. Die Differenz zwischen dem Strikepreis und dem Kurs des Basiswertes bildet auch hier den inneren Wert des Hebelproduktes, angepasst um das Bezugsverhältnis. Beim Aufgeld gibt es hingegen einen Unterschied. Es gibt ebenfalls einen Risikozuschlag, der als Absicherung gegenüber dem Gap Risiko auf den Preis aufgeschlagen wird. Da der Emittent als Gegenposition eine Shortposition im Basiswert eingeht, kommt es hier allerdings nicht zu Finanzierungskosten wie bei einer Long-Position. Die Finanzierungskosten sind hier negativ, es entsteht ein Gewinn, da das durch die Shortposition verfügbar gewordene Kapital verzinst werden kann. Der Anleger im Hebelzertifikat erzielt einen Gewinn, wenn sich der innere Wert des Zertifikates vergrößert, also bei fallendem Basiswertkurs. Erreicht der Basiswert hingegen den Strikepreis, kommt es zum Knock Out Ereignis und somit zu einem sofortigen wertlosen Verfall des Hebelzertifikates.

Knock Out Produkte mit Stopp-Loss Schwelle

Neben den klassischen Knock-Out Produkten, bei denen es bei Erreichen des Strike-Preises durch den Basiswert zu einem Knock Out Ereignis, dem wertlosen Verfall des Zertifikates führt, gibt es auch Hebelzertifikate, die noch eine potenzielle Restwertabsicherung bieten. Bei diesen Stopp-Loss Hebelprodukten werden der Strikepreis und die Knock-Out Schwelle voneinander getrennt. Im Falle eines Calls, der eine Partizipation an steigenden Notierungen des Basiswertes ermöglicht, liegt wieder der Strikepreis unterhalb des Kursniveaus des Basispreises. Die Knock Out Schwelle des Zertifikates liegt hier allerdings bereits oberhalb des Strike. Wird diese erreicht, kommt es zu einem Knock Out Ereignis. Da der Preis des Hebelzertifikates aber auf dem Abstand des Kurses zwischen Basiswertkurs zum Strikepreis basiert, verbleibt im Allgemeinen beim Knock Out Ereignis noch ein innerer Wert.

Die vom Emittenten eingegangene Position wird bei diesem vorzeitigen Verfall aufgelöst und ein Restwert ermittelt. Dafür bleibt dem Händler des Emittenten nach festgesetzten Bedingungen Zeit, um die Position marktschonend aufzulösen. Der anschließend feststellbare Restwert sowie der verbliebene Teil der Finanzierungskosten ermitteln den neuen Preis des Zertifikates. Diese kann nach neuer Handelsfreigabe dann zum festgelegten Preis an den Emittenten zurück verkauft werden oder eine Einbuchung des Restwertes auf das Depot abgewartet werden. Dennoch ist auch ein Totalverlust des Zertifikates durch diese Stopp-Loss Schwelle nicht ausgeschlossen. Wenn es im Basiswert zur Ausbildung einer Kurslücke kommt, die den Kursbereich bis zum Strikepreis umspannt, kann der Emittent die eigene Position nicht mehr mit einem Restwert auflösen. Ebenso ist es möglich, insbesondere bei einer dynamischen Bewegung des Basiswertes, dass der Emittent die eigene Position nur weit unterhalb des Knock Out Niveaus auflösen kann. In diesem Fall kann der verbleibende Restwert des Zertifikates ebenfalls deutlich geringer ausfallen, als durch die Differenz aus Knock Out Schwelle und Strikepreis zu erwarten wäre. Da das bei einem klassichen Knock-Out Produkt bestehende Gap Risiko verringert wird, kommt es bei den Stopp-Loss Zertifikaten auch zu einem geringeren Aufgeld.

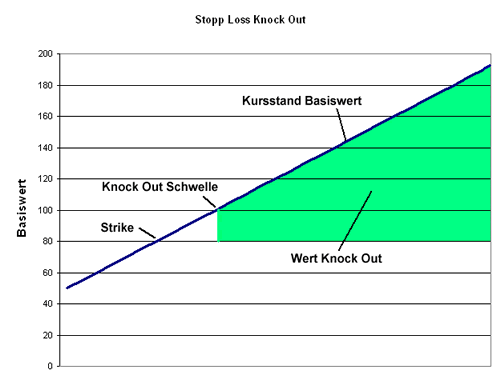

In der folgenden Abbildung ist das Prinzip einer Stopp-Loss Schwelle dargestellt. Angenommen ist ein Hebelzertifikat mit einem Strikepreis bei 80 Euro und einer Knock Out Schwelle bei 100 Euro. Der innere Wert des Zertifikates ist in der Abbildung grün dargestellt. Dieser ermittelt sich aus der Differenz des Kursstandes des Basiswertes gegenüber dem Strike. Ein Restwert von theoretisch 20 Euro, dieser ist noch Abhängig von der Positionsauflösung beim Emittenten, verbleibt dem Anleger im Falle eines Knock Out Ereignisses.

Bei einem Short-Hebelzertifikat, mit dem auf fallende Notierungen des Basiswertes spekuliert werden kann, ist das Prinzip gleich. Hier liegt allerdings die Knock Out Schwelle des Zertifikates unterhalb des Strike-Preises.

Hebelzertifikate ohne Laufzeitbegrenzung

Klassische Knock Out Produkte besitzen ein Fälligkeitsdatum zu dem die Position aufgelöst und der innere Wert dem Käufer ausbezahlt wird. Die Laufzeit dieser Produkte ist darüber hinaus mit 3-6 Monaten relativ kurz. Über diesen Zeitraum kommt es zu Finanzierungskosten des Emittenten, die sich in einem Aufgeld auf den inneren Wert des Zertifikates niederschlagen. Um diesen Effekt zu umgehen, kam es zur Entwicklung der Endlos-Knock Outs, die direkt den inneren Wert zwischen Strikepreis und Basiswertkurs abbilden sollen. Das Grundprinzip ist identisch zu dem eines klassischen Knock Out Produktes. Die dem Emittenten in der gehaltenen Position entstehenden Finanzierungskosten werden hier allerdings nicht auf das Zertifikat als Aufgeld aufgeschlagen. Stattdessen kommt es zu einer ständigen Anpassung des Strikepreises. Die täglichen Finanzierungskosten werden ermittelt und der Strikepreis entsprechend angepasst.

Im Falle eines Knock Out Long Zertifikates steigt der Preis des Strikeniveaus entsprechend ständig an. Würde sich der Basiswert nicht mehr bewegen, würde sich der Strikepreis diesem konsequent annähern. Allerdings ist der Aufschlag der Finanzierungskosten, der zu einer täglichen Preisanpassung führt, im Verhältnis gering. So erhält der Anleger ein Produkt, das nahezu immer dem inneren Wert zwischen Strikepreis und Basiswert entspricht. Diese Hebelprodukte sind damit den echten Futures ähnlich und bieten gegenüber diesen sogar Vorteile. Es lassen sich einerseits kleinere Stückelungen als bei einem realen Futures-Kontrakt erwerben, darüber hinaus ist die Laufzeit unbegrenzt, so dass ein „rollen“ des Kontraktes entfällt. Neben der ständigen Anpassung des Strikepreises kommt es in vom Emittenten festgelegten Abständen auch zu einer Anpassung der Knock Out Schwelle. Diese liegt oberhalb des Strikepreises. So kommt es im Falle eines Knock Out Ereignisses auch bei einem Endlos-Hebelzertifikat zu einer Restwertbildung. Dieser Mechanismus ist bei Long- und Shortzertifikaten gleich gestaltet.