2.4. Trading - Risiko-und Moneymanagement

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Trading ist ein Geschäft, in dem viele Zahnrädchen perfekt aufeinander abgestimmt ineinandergreifen müssen. Es ist müßig zu fragen, welches dieser Zahnräder am wichtigsten ist, denn eine runde Sache wird das eigene Trading nur, wenn alles passt. Eines dieser Zahnräder ist das Risiko & Moneymanagement.

Einführung ins Moneymanagement

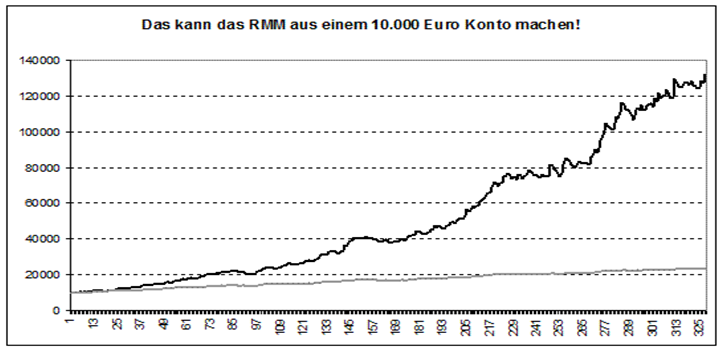

Wie der Name bereits vermuten lässt, wird im Risiko & Moneymanagement (RMM) zentral auf die Frage nach der Positionsgröße eingegangen, um über diese das Risiko des eigenen Tradingansatzes und damit die Belastung des Traders und des Tradingkontos, aber natürlich auch die Performance zu steuern. Während die Tradingstrategie mit ihren Ein- und Ausstiegsregeln dem Trader einen grundlegenden Vorteil an die Hand gibt, soll dieser mit der Wahl einer geeigneten Positionsgröße vervielfacht werden. Wie zentral diese Fragestellung ist, zeigt Abbildung 1.

Abbildung 1 zeigt den Kontoverlauf einer Tradingstrategie auf den EUR/USD. Bei beiden Verläufen wurden mit Blick auf den Einstieg, den Ausstieg und das Trademanagement vollkommen identische Handelsgeschäfte abgeschlossen. Abweichungen zwischen beiden Taktiken gab es lediglich hinsichtlich der Wahl der Positionsgröße. Während innerhalb der grau dargestellten Taktik immer 100,00 Euro pro Trade riskiert wurden, nutzte die schwarze Kontokurve den sogenannten Fixed Ratio Ansatz. In diesem später im Detail zu klärenden Ansatz wurde immer 1 % des aktuellen Kontostandes als Risiko für den nächsten Trade angesetzt. Dieses Modell führte zu einer klaren Outperformance gegenüber dem Basisansatz. Der Gewinn war durch den Zinseszinseffekt fast 10 Mal größer und das nur, weil sich der Trader über die Wahl der Positionsgrößen Gedanken gemacht hat.

Die Bedeutung des Risiko & Moneymanagements möchte ich mit einem weiteren Beispiel unterstreichen. Im Rahmen eines kleinen Experimentes innerhalb des von mir betreuten Ausbildungsprogramms bei GodmodeTrader.de ließ ich die Teilnehmer die gleichen Trades einer profitablen Handelsstrategie ausführen. Lediglich über die Größe der Position konnten die Trader selbst entscheiden. Wie erwartet, brachte die Auswertung der einzelnen Performances eine extrem breite Streuung mit sich. Vom Totalverlust des Kontos bis hin zu einer Verzehnfachung dessen war alles dabei. Wie Sie sehen, kann der Trader durch eine falsche Wahl der Positionsgröße sogar seinen Vorteil verspielen und aus einer gewinnbringenden Taktik eine verlustige machen. Sofern ich Ihr Interesse wecken konnte, dürfte sich Ihnen die Frage aufdrängen, was denn nun die richtige Positionsgröße für Ihr Trading ist? Um dieser Frage nachzugehen, bedarf es einiger grundlegender Überlegungen.

Zentrale Problemstellung innerhalb des RMM ist, welche Positionsgrößen für Sie persönlich und vor dem Hintergrund der eigenen Strategie möglich sind, um einerseits langfristig traden und andererseits Ihre Ziele erreichen zu können. Damit wird bereits deutlich, dass es die eine, perfekt für alle Trader passende Taktik als solches nicht gibt, sondern immer eine individuelle Abstimmung erfolgen muss. Um eine solche Abstimmung vornehmen zu können, muss sich der Trader selbst analysieren, als auch die grundlegenden Charakteristika seiner Tradingstrategie kennenlernen.

Persönliche Präferenzen & Ziele

Die Wahl der Positionsgröße hängt in entscheidendem Maße von den persönlichen Präferenzen und Zielen eines jeden Traders ab. Konsequenterweise wird ein risikoscheuer Trader eine andere Taktik bevorzugen, als ein risikofreudiger. Pauschale Empfehlungen können schnell nach hinten losgehen und die Frage nach der für Sie richtigen Positionsgröße beginnt mit einer Selbsteinschätzung:

- Wie ist meine grundlegende Risikoneigung?

- Welche Rückschläge im Konto kann ich emotional aushalten?

- Welche Rückschläge bin ich bereit auszuhalten?

Die Antworten auf Fragen dieser Art helfen Ihnen, aus dem Pool an Möglichkeiten eine gewisse Vorauswahl treffen zu können. Das Ergebnis gilt es dann hinsichtlich der eigenen Ziele zu analysieren. Einerseits zwar risikoscheu zu sein, andererseits aber jährlich 100 % Rendite und mehr erzielen zu wollen, dürfte in der Praxis schnell zur Falle werden. Seine Ziele zu kennen, grenzt die Frage nach der richtigen Positionsgröße weiter ein. Dabei steht letztlich im Vordergrund, diese Ziele mit dem kleinstmöglichen Risiko zu erreichen. Ein nebenberuflicher Trader, der sich jährlich „nur“ seinen Urlaub dazuverdienen möchte, wird einen anderen Ansatz wählen, als ein Fulltimetrader mit Ambitionen zum mehrfachen Millionär. In diesem Zusammenspiel aus Risikoneigung und Zielen nicht zu vernachlässigen ist natürlich auch die eigene Kontogröße. Auch diese muss in einem passenden Verhältnis zum Rest stehen.

Lösen Sie sich von dem Gedanken, dass es die eine perfekt für jedermann funktionierende Strategie innerhalb des RMM gibt und haben Sie den Mut, eine auf Sie zugeschnittene Lösung zu erarbeiten. Dies wird einige Überlegungen und eine gewisse Zeit in Anspruch nehmen, der Weg dürfte sich aber lohnen. Zusammenfassend sollte Ihr RMM in der Lage sein, die Ihnen zur Verfügung stehenden Ressourcen (persönlich & finanziell) mit dem geringsten Risiko einzusetzen, um die eigenen Ziele zu erreichen. Wer weder seine Ressourcen noch seine Ziele kennt, wird nur durch Zufall einen sich gut anfühlenden RMM-Ansatz traden können.

Die Tradingstrategie

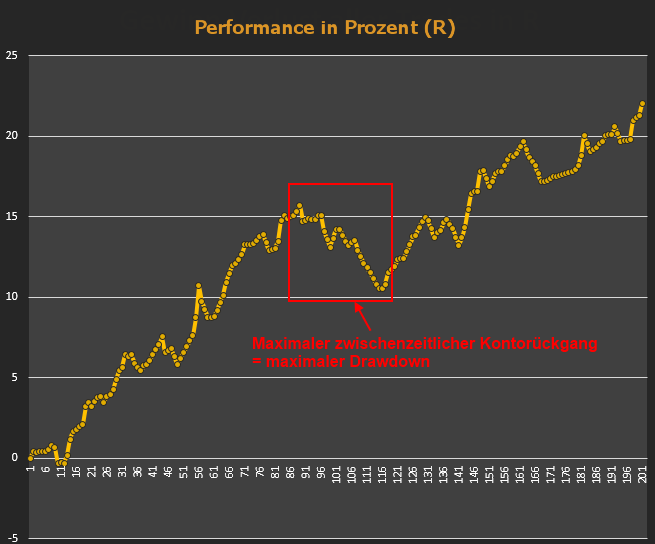

Was man möchte, ist aber nur die eine Seite der Medaille. Das was mit der eigenen Tradingstrategie möglich ist, die andere. Schauen Sie dazu einmal auf Abbildung 2, in der die Performancekurve eines Traders über gut 200 Handelsgeschäfte abgebildet ist.

Anhand der Performancekurve ist unschwer zu erkennen, dass es auch im profitablen Trading „schlechte Zeiten“ geben wird, in denen das Konto mehr oder minder stark nach unten fällt. Diese Rücksetzer werden als Drawdowns bezeichnet, wobei im Rahmen des RMM vor allem der größte dieser Drawdowns interessiert. Im vorliegenden Fall betrug der größte Einbruch zwischen zwei Hochpunkten im Konto ca. 5 %. Ab Trade 86 kam es zu einer Verlustserie, in der der bisher aufgelaufene Gewinn von +15 % auf etwas mehr als 10 % zurückging. Zwar gab es auch davor und danach den ein oder anderen kleinen Rücksetzer im Konto, jedoch waren die Ausmaße dieser kleiner.

Der maximale Drawdown ist ein entscheidender Faktor bei der Frage, welche Positionsgrößen innerhalb der eigenen Tradingstrategie maximal möglich sind. Es dürfte klar sein, dass eine Verdopplung der normalen Positionsgröße zu einer Verdopplung des Gewinns führen würde. Dies ist natürlich sehr verlocken, jedoch sollte nicht vergessen werden, dass sich damit auch die zwischenzeitlichen Verluste verdoppeln werden. Der maximale Drawdown stiege von 5 auf 10 %. Würde der Trader plötzlich auf die Idee kommen, sogar 10 mal so viele Stückzahlen wie sonst üblich zu kaufen, wäre zwar auch der Gewinn am Ende 10 mal so groß, jedoch betrüge der zwischenzeitliche Drawdown bereits 50 %. Diesem Spiel ist eine natürliche Grenze gesetzt, denn bei einer Verzwanzigfachung der Positionsgröße betrüge der zwischenzeitliche Rückschlag im Konto 100 %. Es entstünde ein Totalverlust. Durch die falsche Wahl der Positionsgröße, in diesem Fall einer viel zu großen, ist der Trader nicht mehr in der Lage, den mit der eigentlichen Handelsstrategie verbundenen Vorteil auch zu nutzen, da er sein Konto vorzeitig ruiniert hat. Eine erfolgreiche Taktik wird nur durch Wahl der falschen Positionsgröße verlustig.

Es ist also wichtig, die Rahmendaten seiner Strategie zu kennen, um den damit verbundenen Vorteil nicht durch Wahl einer zu großen Positionsgröße zu torpedieren. Beachten Sie dabei, dass das Rechenspiel mit dem max. Drawdown lediglich die technische Seite wiederspiegelt. Theoretisch zeigt unser Beispiel auf, dass eine Verzehnfachung der Positionsgröße möglich ist. Dies aber führt zwischenzeitlich zu einem Kontorückgang von 50 %. Der Trader ist damit zwar technisch gesehen immer noch handlungsfähig, aber emotional könnte das Bild ein ganz anderes sein. Der aufgelaufene Verlust könnte den Trader so sehr belasten, dass er anschließend nicht mehr in der Lage ist, seinen Handelsregeln diszipliniert zu folgen. Stattdessen übernehmen die Emotionen das Ruder. Der Trader hat Angst und lässt einige Trades aus oder er wird aggressiv und versucht jetzt mit der Brechstange, die Verluste im nächsten Trade wieder wettzumachen. All dies ist ein Garant dafür, dass es noch schlimmer wird und um dies zu vermeiden bleibt nur die Möglichkeit, den Drawdown gar nicht erst auf ein kritisches Maß anwachsen zu lassen. Wo Ihr kritisches Maß liegt, haben Sie bereits im vorangegangenen Abschnitt „Persönliche Präferenzen und Ziele“ mit der Frage: Welche Rückschläge bin ich bereit auszuhalten, klären können.

Fassen wir zusammen: Das RMM (die Wahl der Positionsgröße) ist ein zentrales Steuerelement für jeden Trader. Anstatt blind gängigen Empfehlungen hinsichtlich der optimalen Positionsgröße zu folgen, macht es Sinn, sich die Zeit für eigene Überlegungen zu nehmen. Nur so werden Sie ein perfekt auf Ihr Umfeld abgestimmtes Positionsgrößenmodell erhalten, mit dem Sie Ihre Performance auch wirklich weiter pushen können, ohne Gefahr zu laufen, technisch und/oder emotional in eine Falle zu tappen.

Risiko vs. Investition

Bevor wir uns diverse Modelle des RMM im Detail anschauen, muss kurz der Investitionsbegriff vom Risiko abgegrenzt werden. Als Risiko bezeichnet man den Teil seines Kapitals, der in einem Trade und bei einer Serie von Verlusten verloren werden kann. Die Investition hingegen beschreibt die Kapitalsumme, die aufgewendet werden muss, um seine Trades auch eingehen zu können. Deutlich wird der Unterschied an einem praktischen Beispiel.

Ihr Plan sieht vor, 100 BMW Aktie zu 74,00 Euro zu kaufen. Um das Risiko zu begrenzen setzen Sie ein Stopploss in der Aktie bei 64,00 Euro. Ihr Risiko pro Aktie ergibt sich aus der Differenz zwischen Ihrem Einstandspreis und dem Stopploss und beträgt im Beispielfall 10,00 Euro. Da Sie insgesamt 100 Aktien kaufen, hat dieser Trade ein Risiko von 100 x 10,00 = 1.000,00 Euro. Um den Trade jedoch durchführen zu können, müssen Sie 100 x 74,00 = 7.400,00 Euro investieren.

Entscheidend für den Trader ist vor allem das Risiko, welches nur dann mit der Investitionssumme identisch ist, wenn Sie keinen vorgelagerten Stopploss setzen und so Ihr gesamtes eingesetztes Kapital riskieren. Die Investitionssumme selbst spielt vor allem als restriktive Größe eine Rolle, denn schließlich können Sie nie mehr Geld „ausgeben“, als auf Ihrem Konto inkl. möglicher Marginleistungen zur Verfügung steht.

Risiko & Moneymanagementansätze im Detail

-

1. Der Fixed Ratio Ansatz

Der Fixed Ratio Ansatz ist DAS Standardmodell innerhalb des RMM und das nicht ohne Grund. Zum einen ist dieser Ansatz relativ einfach, folgt dabei aber wichtigen Punkten im Umgang mit dem Risiko. So wird in diesem Ansatz beispielsweise das Risiko gemessen in Euro in Verlustserien verkleinert, während in Gewinnphasen größere Risiken eingegangen werden können (Antimartingale Strategie). Das Risiko selbst wird als ein fester Prozentsatz vom aktuellen Konto definiert. Um das Modell anzuwenden, braucht der Trader Kenntnis über seinen aktuellen Kontostand, den geplanten Einstiegspreis, den Stopploss und den prozentualen Risikobetrag. Letzterer wird nicht für jeden Trade einzeln festgelegt, sondern über eine gewisse Zeit hin konstant gehalten. Am besten lässt sich das Modell an einem Beispiel erklären. Abbildung 3 zeigt einen geplanten Trade in der Merck KGaA Aktie, wobei der Trader einen derzeitigen Kontostand von 25.000 Euro hat und bereit ist, 1 % seines Kontos zu riskieren.

Um aus diesen Rahmenbedingungen die zu kaufenden Stückzahlen zu ermitteln, sind ein paar kleine Rechenschritte notwendig. Zunächst einmal wird ermittelt, wie groß das Risiko pro gekauftem Stück ist. Dieses ergibt sich aus der Differenz von Einstiegspreis und Stopploss:

Risiko pro gekaufter Aktie = 124,05 – 117,00 = 7,05 Euro

Auf der anderen Seite möchte der Trader laut seinem RMM-Ansatz nicht mehr als 1 % seines Kontos verlieren, wenn das Stopploss ausgelöst wird. In Euro beträgt dieses Risiko:

1 % von 25.000 = 0,01 * 25.000 = 250,00 Euro.

Mit diesen beiden Größen lässt sich nun sehr leicht ermitteln, wie viele Aktien ins Depot gelegt werden können:

Stückzahl = 250,00 : 7,05 = 35,46 = 35 Stück.

Der Trader gibt nun eine Kauforder von 35 Aktien zu 124,05 Euro auf und sichert diese mit einem Stopploss bei 117,00 Euro ab. Sollte der Trade im Verlust ausgestoppt werden, verliert er die geplanten 1 % seines Kontos.

Angenommen der Trader kann in einigen Wochen seine Merck KGaA Aktie zu 146,30 Euro verkaufen Der Gewinn vor Kosten aus diesem Geschäft beträgt dann: (146,30 – 124,05) * 35 = 778,75 Euro. Wird dieser Gewinn in Relation zum eingegangenen Risiko in Höhe von 250,00 Euro (1 % des Kontos) gesetzt, konnte der Trader 3,11-mal so viel gewinnen, wie er riskiert hat. Diese Relation nennt man auch R-Gewinne (R-Multiple). Sein Gewinn betrug also 3,11R und sein neuer Kontostand ist nun 25.778,75 Euro. Der nächste Trade wird nun analog geplant, wobei weiterhin 1 % des Kontos riskiert wird. Das prozentuale Risiko bleibt gleich, während das Risiko in Euro gemessen zunimmt. Da sein Kontostand größer ist, kann er jetzt in Euro gemessen auch mehr riskieren:

1 % von 25.778,75 Euro = 257,79 Euro.

Vorteile des Fixed Ratio Ansatzes

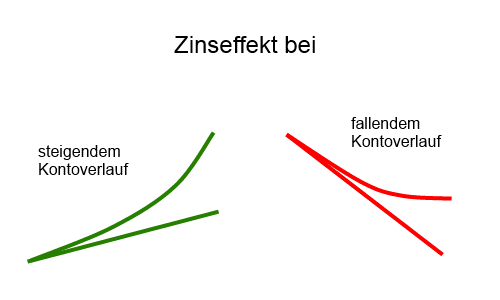

Die Vorteile des Fixed Ratio Ansatzes gegenüber immer gleichen Investitionssummen oder willkürlicher Wahl der Positionsgröße sind in Abbildung 1 sehr schön zu erkennen. Nicht nur, dass der Gewinn fast zehnmal größer ausfiel, als Taktik aus dem Bereich der Antimartingale-Strategien wirkt der Fixed Ratio Ansatz auch exponentiell beschleunigend oder beruhigend. In guten Phasen, in denen die eigene Tradingstrategie Gewinne erwirtschaftet, entsteht ein positiver Zinseszinseffekt und die Gewinnperformance beschleunigt sich. In schwierigen Phasen hingegen wird die Positionsgröße automatisch verkleinert, wodurch die Verluste abgemildert werden (Abbildung 4).

Abschließend liegt ein weiterer Vorteil allein darin, dass der Trader auch bei der Wahl seiner Positionsgröße strukturiert vorgeht und diese nicht seiner Laune und dem Zufall überlässt. Allein dies bringt eine Beruhigung im Kontoverlauf mit sich. Gleichzeitig wird jedem Trade auch das gleiche Risiko zugewiesen (bspw. immer 1 % des Kontos) und damit jeder Trade gleich gewichtet. All dies trägt zu einer Stabilisierung der Performancekurve bei.

Praktische Hürden

Die Wahl des Prozentsatzes:

Wie groß sollte nun der Prozentsatz sein? Mit einer Empfehlung wie: „Riskieren Sie immer 2 % Ihres Kontos!“ könnte ich bezogen auf Sie goldrichtig aber auch völlig daneben liegen. Während risikofreudigere Trader einen größeren Prozentsatz wählen werden, dürften risikoscheue Trader froh über Prozentsätze deutlich unter 1 % sein. Welches der für Sie richtige Prozentsatz ist, können nur Sie allein entscheiden. Hier kommen die Überlegungen eingangs unseres Kapitels zum Tragen. Grundsätzlich gilt: Halten Sie den Prozentsatz so klein wie möglich! Das Risiko ist einer der zentralen Ursachen für emotionales Trading und je weniger Risiko Sie gehen müssen, um Ihre Ziele zu erreichen, desto einfacher wird Ihnen das Trading fallen. Diesen Zusammenhang kann man beim Wechsel vom Demotrading zum Echtgeldkonto sehr schön beobachten. Während im Demomodus vielleicht noch Millionen gescheffelt wurden, will es beim Einsatz echten Geldes nicht mehr so richtig klappen. Schuld ist nicht der Markt, denn der wird sich nicht verändert haben. Der Unterschied liegt im Risiko. Weniger ist in diesem Zusammenhang also mehr und viele professionelle Trader arbeiten mit Risiken deutlich unter 1 %. Spielen Sie einfach verschiedene Prozentsätze in Gedanken durch und fragen Sie sich, ob Sie die damit verbundenen Folgen gelassen hinnehmen können. Wer viel riskiert kann viel gewinnen, aber eben auch alles verlieren.

Buchgewinne und –verluste

Soll der Fixed Ratio Ansatz zum Einsatz kommen, gleichzeitig sind aber mehrere Positionen offen, stellt sich die Frage, wie Buchgewinne und –verluste berücksichtigt werden sollten. Sind diese zum Kontostand hinzuzuzählen oder nicht? Lassen Sie einfach kaufmännische Vorsicht walten. Lieber etwas schlechter gerechnet, als zu optimistisch und sich dann großen Risiken gegenübersehen. Buchverluste könnten so voll berücksichtigt werden, während Buchgewinne lediglich dann berücksichtigt werden, sofern diese per Stopploss „gesichert“ sind.

Kosten

Eine Frage die an dieser Stelle immer wieder auftaucht ist die Frage, ob die Kosten beim Risikobetrag berücksichtigt werden sollten. Im Merck Beispiel betrug unser Risiko 250,00 Euro. Aber sind davon nicht vielleicht doch noch 20,00 Euro Ordergebühren & Co abzuziehen, so dass eigentlich nur 230,00 Euro für den Kauf zur Verfügung stehen? Wie so oft im Trading, haben Sie nicht nur eine Möglichkeit, auf diese Frage zu reagieren. Sie können Ihren Prozentsatz wie geplant lassen und die Gebühren tatsächlich abziehen. Alternativ dazu könnten Sie auch den Prozentsatz selbst ein wenig verkleinern und brauchen dann keine Gebühren mehr abziehen. Der Effekt wäre der gleiche. Wichtig ist einzig und allein, dass Sie Ihre Risikogrenzen inklusive Gebühren nicht überschreiten.

Intradaytrading

Die Anwendung des Fixed Ratio Ansatzes dürfte so manchem Intradaytrader Schwierigkeiten bereiten. Je kurzfristiger der Trader agiert, desto weniger Zeit hat der Trader für korrekte Berechnungen. Dies ist in der heutigen Zeit aber keine wirklich gültige Ausrede mehr. Die Technik ist weit fortgeschritten und ein paar Zahlen in Excel einzugeben, nimmt auch keine Minuten mehr in Anspruch. Dank der fortgeschrittenen Technik ist es heute auch privaten Trader möglich, einen Teil des Handels zu automatisieren. Dazu könnte die Berechnung der Positionsgröße gehören, die der Computer in Millisekunden erledigt und gleich noch die Order aufgibt.

Kleine Konten

Die Anwendung des Fixed Ratio Ansatzes könnte sich bei kleineren Konten als schwierig erweisen. Versucht der Trader den grundlegenden Anforderungen gerecht zu werden, könnte sich herausstellen, dass sich der Handel einfach nicht mehr lohnt. Bei einem 5.000-Euro-Konto und risikoscheuer 0,5 % dürfte der Trader nur 25,00 Euro riskieren. Wenn dem schon 20,00 Euro Gebühren gegenüberstehen, ist der Trader de facto zum Verlieren bestimmt. Die typische Reaktion vieler Trader ist, das Risiko zu erhöhen und mit größeren Prozentsätzen zu arbeiten. Das Trading selbst wird damit zwar tatsächlich lukrativer, aber die Belastungen für den Trader steigen exponentiell. Hier gilt es umso mehr, sich über die eigene Risikoneigung Gedanken zu machen. Ihre Komfortzone sollten Sie NIE überschreiten! Sich auf anderen Märkten (bspw. Forex) umzuschauen oder zunächst sein Konto besser auszustatten, ist die bessere Wahl.

Play Market Money

Mit Play Market Money soll eine Erweiterung des Fixed Ratio Ansatzes vorgestellt werden, die vor allem für risikofreudigere Trader interessant ist. Gleichzeitig dient dieser Ausflug als Beispiel, wie groß die Möglichkeiten sind, die Stellschraube RMM zu nutzen, um die eigenen Ziele ins Visier zu nehmen.

Die Funktionsweise des Play Market Money Ansatzes ist schnell erklärt. Der Trader wird in diesem nicht nur einen festen Prozentsatz seines Kontos riskieren, sondern auch einen zusätzlichen Teil seiner Gewinne. Die Strategie ist im Vergleich zum Fixed Ratio Ansatz aggressiver, wenn der Trader mit seinem Konto im Gewinn ist. Ist er mit diesem im Verlust, sind Play Market Money und Fixed Ratio Ansatz identisch. Greifen wir zur Veranschaulichung nochmals unser Merck Beispiel aus Abbildung 3 auf und verändern die Rahmenbedingungen ein wenig. So möchte der Trader weiter 1 % seines 25.000-Euro-Kontos riskieren. Zusätzlich aber ist er bereit, 3 % seiner Gewinne zu reinvestieren. Gestartet hat der Trader sein Trading mit 20.000 Euro, womit er derzeit 5.000 Euro im Plus ist. Damit ergibt sich folgende Berechnung der Positionsgröße:

Risiko pro gekaufter Aktie = 124,05 – 117,00 = 7,05 Euro

1 % von 25.000 = 250,00 Euro

3 % vom Gewinn = 3 % von 5.000 Euro = 150,00 Euro

Gesamtrisiko = 250,00 + 150,00 = 400,00 Euro

Zu kaufende Stückzahlen = 400,00 : 7,05 = 56,73 = 56 Aktien

Der Trader kann sich bei diesem Ansatz fast doppelt so viele Aktien ins Depot legen, weil er einen Teil seiner Gewinne reinvestiert. Sofern der Trader aber im Verlust steht, fällt dieser zusätzliche Risikobetrag weg und es wird lediglich 1 % des vorhandenen Kontostandes riskiert. Die bereits im Rahmen des Fixed Ratio Ansatzes gemachten Ausführungen zu praktischen Hürden gelten an dieser Stelle analog.

Korrelierende Märkte berücksichtigen

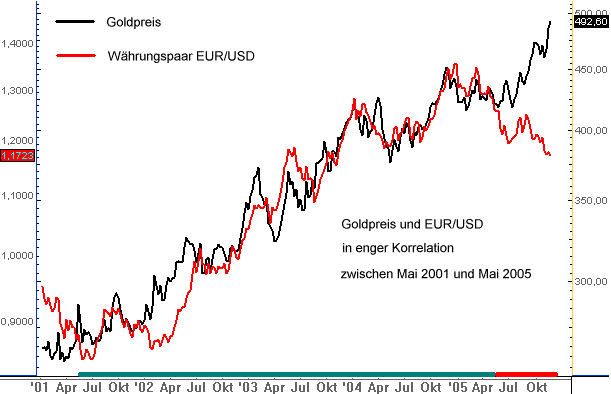

Ein häufig vernachlässigtes Problem bei der Ermittlung des Kapitalrisikos der Position ist die Korrelation der unterschiedlichen gehandelten Märkte oder der verschiedenen Aktien. Die Aktienmärkte entwickeln sich beispielsweise insgesamt übergeordnet einheitlich. Kommt es zu einer umfassenden mittelfristigen Rallye im Deutschen Aktienindex DAX, entwickeln sich die meisten der darin enthaltenen Papiere positiv. Einige Aktien steigen stärker, einige steigen weniger stark, die wenigsten darin enthaltenen Aktien werden aber während der Rallye eine negative Kursentwicklung aufweisen. Genauso verhält es sich auch eine Ebene höher. Wie in den vergangenen Jahren erfolgt, entwickeln sich die europäischen Märkte tendenziell in Anlehnung an den US Markt. Wenn Dow Jones und S&P 500 einbrechen, können sich dieser Entwicklung DAX und Eurostoxx ebenfalls kaum entziehen. Korrelationen gibt es darüber hinaus auch in allen anderen Märkten. Wenn der Ölpreis-Future nachhaltig steigt, springen tendenziell auch die Futures für Benzin und Heizöl an. Einem steigenden Goldpreis kann sich auch der Preis für Silber und Platin übergeordnet kaum entziehen, ebenso entwickelt sich Sojabohnen Öl tendenziell genauso wie Sojabohnen Mehl. Auch über die verschiedenen beispielhaft benannten Marktsegmente hinaus entwickeln sich teilweise über lange Zeiträume wichtige Korrelationen. Im folgenden Beispiel ist die Entwicklung des Goldpreises der vergangenen Jahre der Entwicklung des Währungspaares EUR/USD (Euro gegenüber dem US Dollar) im gleichen Zeitraum gegenüber gestellt.

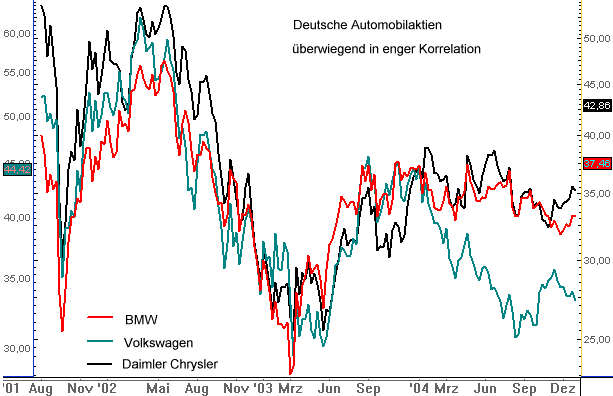

Erkennbar ist hier über einen Zeitraum von Mai 2001 bis Mai 2005 eine tendenziell enge Korrelation dieser beiden völlig unterschiedlichen Märkte. Während der Goldpreis sich ausgehend von einem Kursniveau um 250 $ erholen konnte und in diesem Zeitraum bis auf 450 $ anstieg, gab es im Währungspaar EUR/USD eine umfassende Rallye aus dem Bereich 0,85 $ bis auf 1,35 $. Erkennbar ist, dass auch die mittelfristigen Kursbewegungen tendenziell ähnlich abgelaufen sind. Mittelfristige Hochs und Tiefs wurden in beiden Märkten zu annähernd gleichen Zeitpunkten ausgebildet. Seit Mai 2005 bricht diese Korrelation jetzt aber auf. Der Goldpreis kann die Rallye auf neue Hochs fortsetzen währen das Währungspaar sich in einer umfassenden Korrektur befindet. Im Zeitraum der Korrelation der beiden Märkte konnte der Trader eine Position bei Gold nicht eingehen, ohne auf die Entwicklung beim EUR/USD zu achten. Das Aufbrechen der Korrelation bedeutet jetzt nicht zwangsläufig, dass sich die Märkte weiter gegensätzlich bewegen werden, die weitere Kursentwicklung dürfte jetzt aber unabhängiger voneinander sein. Der Trader muss die beiden Märkte jetzt in jedem Fall nicht mehr zwingend in Bezug zueinander setzen. Korrelationen gibt es darüber hinaus vor allem auch im kleineren Kreis der unterschiedlichen Marktsegmente und Sektoren des Aktienmarktes. Diese müssen für Tradingentscheidungen gerade bei Aktien zwingend berücksichtigt werden. Am folgenden Beispiel in Abbildung 25 ist die Entwicklung der Aktien von DaimlerChrysler, Volkswagen und BMW dargestellt. Diese Wertpapiere sind alle im Deutschen Aktienindex DAX enthalten und kommen aus dem Automobilsektor.

Hier wird eine starke Korrelation der verschiedenen Aktien sofort erkennbar. Im September 2001 kam es zu einem massiven Einbruch in allen dargestellten Wertpapieren, anschließend konnten sich die Papiere deutlich erholen um von März bis Mai 2002 neue Zwischenhochs auszubilden. Die folgende Abwärtsbewegung, in der die mittelfristigen Hochs und Tiefs bei allen Papieren zu einem nahezu gleichen Zeitpunkt ausgebildet wurden, führte bei allen Aktien auf ein neues Tief. Nach einer Erholung fällt die Aktie von Volkswagen seit Januar 2004 aus der Korrelation, DaimlerChrysler und BMW bewegen sich aber weiter im Einklang. Die Ausdehnung der jeweiligen Auf- und Abwärtsbewegungen ist bei allen Aktien unterschiedlich. Während DaimlerChrysler sich nach dem Tief von 2001 um 104 % erholen konnte, stieg die Aktie von BMW sogar um über 120 % an. Beide Aktien verloren anschließend wieder rund 57 % an Wert. Die Tendenz der Bewegungen ist hingegen bei allen Aktien sehr ähnlich. Gehen Sie nun eine Tradingposition aufgrund eines vorliegenden Tradesetups in einer dieser Aktien ein, legen Sie einen Stopp-Loss fest und ermitteln den Kapitaleinsatz, der möglich ist, um das von Ihnen festgelegte Verlustrisiko im Bezug zum Gesamtkapital nicht zu überschreiten. Eine weitere Tradingposition in diesem Sektor kann dann aber zum selben Zeitpunkt nicht mehr eingegangen werden. Wenn Sie zum gleichen Zeitpunkt die Aktie von DaimlerChrysler und die Aktie von Volkswagen mit einem jeweils ähnlich hohen kalkulierten Verlustrisiko kaufen würden, verdoppelt sich das Risiko sofort. Im Tradingkonto dürfte sich ein solcher Trade in der Summe wie ein einzelner Trade bei erhöhtem Verlustrisiko verhalten. Das Risiko für den Kapitalerhalt im Falle einer solchen Position wurde bereits genannt. Wenn Sie sich aufgrund eines vorliegenden Tradesetups in diesem Sektor positionieren wollen, bieten sich mehrere Möglichkeiten.

Tradingpositionen werden in mehreren Aktien eingegangen, der Kapitalansatz wird aber für jede Aktie so herabgesetzt, dass das Gesamtrisiko dieser Positionen das maximal kalkulierte Risiko einer Einzelposition nicht übersteigt. Der Kapitaleinsatz wird beispielsweise bei einem Kauf von 2 Aktien so angepasst, dass in jeder Aktienposition nur 0,5 % des Tradingkapitals riskiert werden. Es erfolgt der Aufbau einer Tradingposition mit der vollen Positionsgröße zunächst nur in einer Aktie. Läuft diese in den Gewinn, kann der schützende Stopp-Loss zur Absicherung nachgezogen werden. Jetzt ist der Aufbau einer weiteren Position in einer korrelierenden Aktie möglich, wobei das Gesamtrisiko der beiden Position das Risiko einer Einzelposition dann nicht mehr übersteigt. Bei weiteren geplanten Positionen in korrelierenden Aktien oder Märkten wird wie zuvor verfahren. Eine neue Position wird erst dann hinzugekauft, wenn die bestehenden Positionen so abgesichert werden können, dass das Risiko insgesamt nicht über das Einzelrisiko steigt. Neben der Möglichkeit, den Stopp-Loss nachzuziehen, können Sie auch Gewinne bei zuerst eingegangenen Positionen realisieren um in andere Positionen aus diesem Sektor einzusteigen. Es ist aber nicht notwendig, nur eine Tradingposition innerhalb des eigenen Depots aufzubauen. Sofern das Tradingkapital auf mehrere, nicht direkt korrelierende Märkte verteilt wird, kann das Gesamtrisiko natürlich deutlich erhöht werden. Beispielsweise können Sie innerhalb des Aktienmarktes bei einer erwarteten Rallye eine der relativ stärksten Aktien aus dem Automobilsektor, aus dem Financesektor, dem Pharma-, Biotech- und Halbleitersektor aufbauen. Vorausgesetzt, es liegt auch in der entsprechenden Einzelaktie ein günstiges Setup vor. Wenn der Markt sich nicht wie erwartet positiv entwickelt, sondern anschließend stark einbricht, werden sich dem ab einem bestimmten Zeitpunkt auch die stärksten Aktien nicht mehr entziehen können. Es ist aber nicht wahrscheinlich, dass alle Sektoren gleich stark unter Druck geraten. Es bietet sich Beispielsweise gerade im Pharmasektor häufig eine positive Performance, wenn der Gesamtmarkt negativ tendiert. Dies bedeutet natürlich auch, dass bei steigendem Markt nicht zwingend alle eingegangenen Positionen steigen werden. Haben Sie aber günstige charttechnische Setups genutzt, ist die Wahrscheinlichkeit hoch, insgesamt eine positive Performance zu erreichen. Darüber hinaus bietet sich die Möglichkeit einer weiteren Streuung der Positionierung auf gänzlich nicht korrelierende Märkte. Eine weitere Position kann in den Rohstoffmärkten, eine weitere in einem bestimmten Währungspaar aufgebaut werden. Insgesamt sollten sich die verschiedenen Positionen bei jeweils günstigem Einzelsetup gegenseitig stützen können. Gewinne im Devisenmarkt können dann gegebenenfalls Verluste aus Aktienpositionen auffangen, so dass das Gesamtrisiko und auch die Schwankung des Tradingkontos gedämpft werden. Auch dieser Fall bedingt allerdings ein Festhalten an den grundsätzlichen Kriterien, Trades möglichst nur bei einem Chance/Risiko Verhältnis von wenigstens 2 und einem Einzelpositionsrisiko nicht weit oberhalb von 1 % einzugehen.

Anlagestrategie: Diversifizierung

Eine der wesentlichen Anlagestrategien, sofern es nicht nur um Intradayhandel oder kurzfristig orientiertes Swingtrading geht, ist die Diversifizierung.

Wie bereits beschrieben, kommt es bei einer Reihe von Basiswerten zu einer Korrelation. Aktien eines Sektors bewegen sich kurzfristig, mehr oder weniger stark ausgeprägt, in derselben Richtung. Auch innerhalb des Gesamtmarktes sind Korrelationen vorhanden. Fällt beispielsweise der Dow Jones stark zurück, dann fällt auch der DAX und umgekehrt. Der Preis für Silber entwickelt sich tendenziell so wie der Goldpreis und die Goldminenaktien steigen auch dann besonders, wenn es im Goldpreis zu einem starken Anstieg kommt. Eine Korrelation gab es in den vergangenen Jahren auch beispielsweise zwischen dem Währungspaar EUR gegenüber dem US Dollar und Gold sowie dem Währungspaar EUR gegenüber dem japanischen Yen und dem Dow Jones.

Was bedeutet das für den Handel?

Wenn mehrere Tradingpositionen eröffnet werden, sollten diese auf die bereits bestehenden Positionen jeweils abgestimmt werden. Hält der Trader beispielsweise ein- oder zwei Tradingpositionen in Goldaktien, welche bis zum Stopp-Loss noch jeweils ein Risiko von 1 % aufweisen, dann kann keine weitere Position in diesem Sektor eröffnet werden. Auch dann nicht, wenn sich bei der zuletzt betrachteten Position ein klares Chartbild für einen Einstieg bietet. Es muss gewartet werden, bis die bestehenden Positionen soweit durch das Nachziehen von Stopps abgesichert werden können, dass das Risiko insgesamt wieder unter dem maximal akzeptierten Risiko liegt. Ist dann ein weiterer Positionsaufbau im gleichen Sektor möglich aufgrund eines sich bietenden Chartsetup, dann kann eine neue Position hinzugekauft werden.

Diese Vorgehensweise ist trendfolgend und führt dazu, dass an einem sich etablierenden Trend in zunehmendem Maße partizipiert wird. Dadurch kommt es zu einer Erhöhung der Gewichtung nur dann, wenn der Trend anhält und Positionen in den Gewinn laufen. Dreht der Trend hingegen, und die zuerst in einem Sektor eröffneten Positionen laufen nicht in den Gewinn, dann sind die daraus resultierenden Verluste begrenzt aufgrund der zunächst geringeren Gewichtung.

Auch insgesamt innerhalb des Marktes bietet die Methode nacheinander aufgebauter Positionen einen Vorteil. Darüber hinaus lässt sich das Risiko dann noch auf mehrere Sektoren aufteilen. Wird eine allgemeine Aufwärtsbewegung innerhalb des Technologiesektors erwartet, dann können beispielsweise zunächst zwei Positionen im Internet- und Softwaresektor in relativ starken Aktien eröffnet werden. Laufen diese an, dann kommt eine weitere Position im Computersektor hinzu und wenn diese in den Gewinn läuft, dann wird eine weitere Tradingposition im Telecomsektor eröffnet. So lässt sich das Risiko auf mehrere Positionen aufteilen. Der Trader läuft damit nicht Gefahr, auf dem Sektor festzusitzen der gerade nicht mit läuft. Darüber hinaus erfolgt wieder ein stückweiser Einstieg, so dass das Risiko konstant, die Gewichtung bei etabliertem Trend aber größer wird. Die Partizipation an der erwarteten Bewegung ist dadurch dann aber keinesfalls eingeschränkt.

Tägliche Trading- und Investmentideen von unseren Börsen-Experten. Themen- und Strategiedepots, Austausch zum Marktgeschehen in einer starken Community.

Du kannst deine Transaktion ganz einfach direkt mit einem der an stock3 bzw. stock3 Terminal angebundenen Broker umsetzen. Einfach in einer ruhigen Minute mal testen und selbst überzeugen.