Zwingen Spekulanten die Bank of Japan in die Knie?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

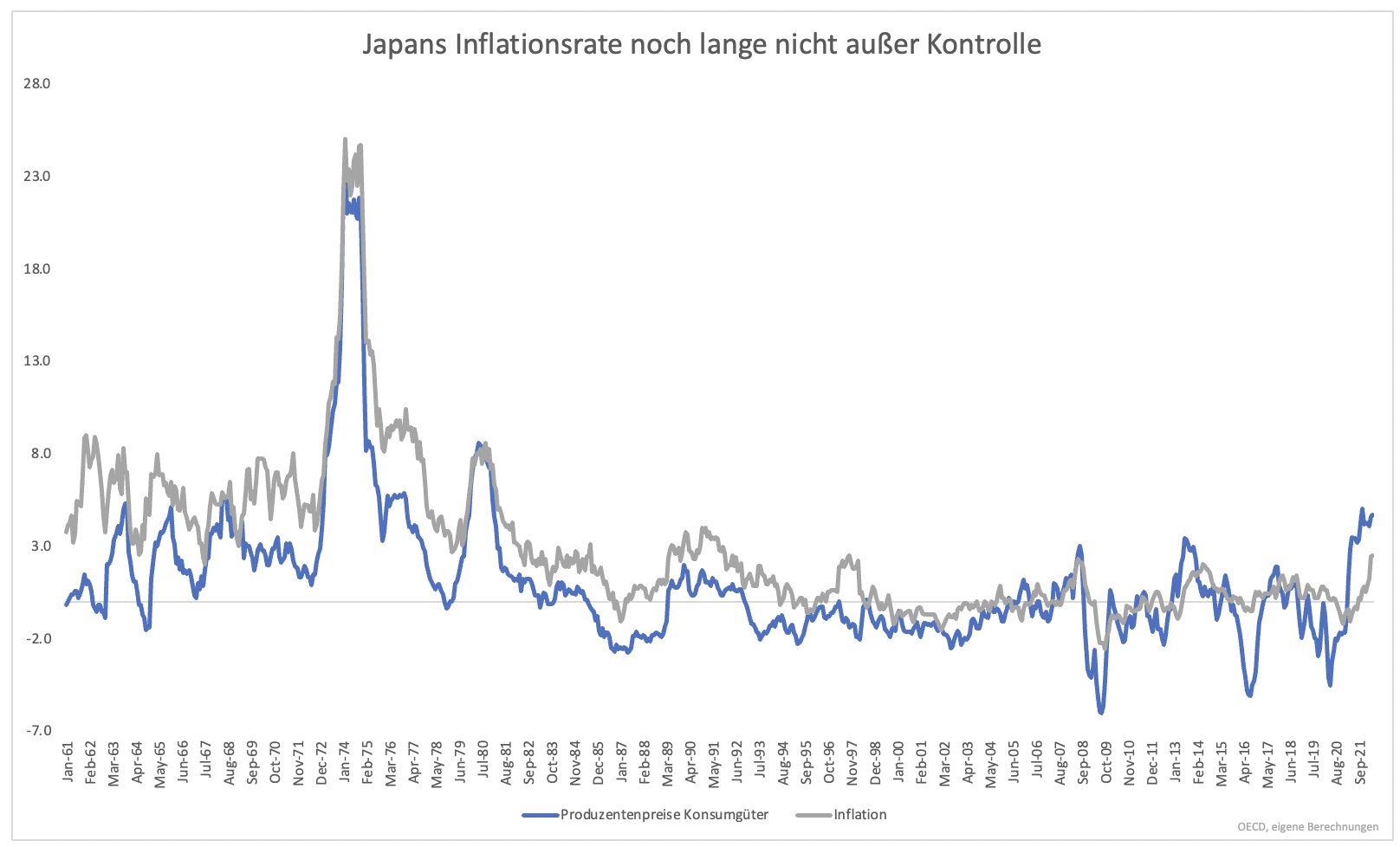

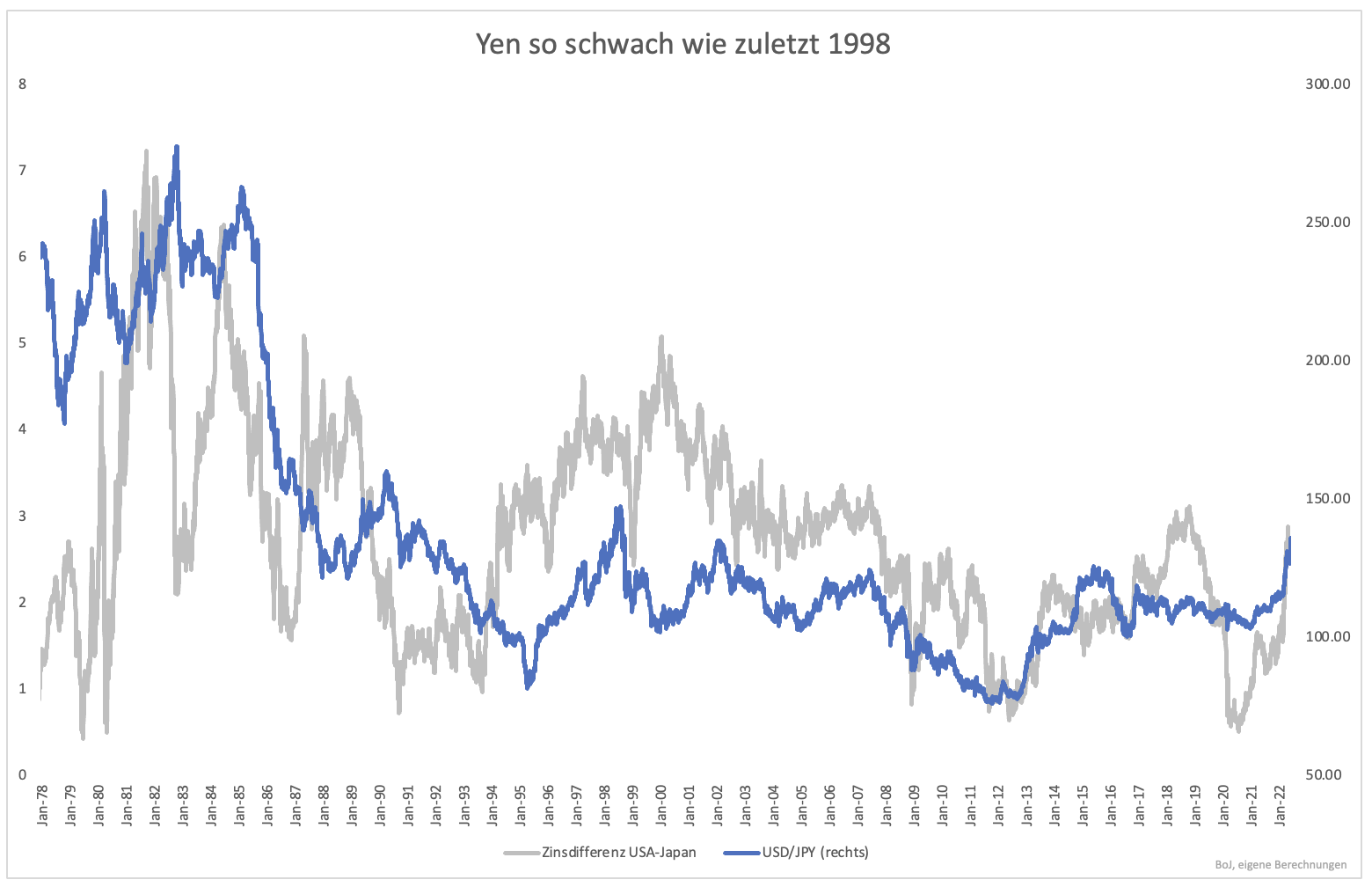

Die Bank of Japan (BoJ) etabliert sich gerade als letzte Bastion der ultralockeren Geldpolitik. Während überall auf der Welt der Kampf gegen die Inflation aufgenommen wird, druckt die BoJ sogar mehr Geld, nicht weniger. Dabei wurde in Japan das Inflationsziel von 2 % erstmals seit Jahrzehnten wieder erreicht. Die Inflation ist im Gegensatz zu anderen Ländern noch nicht außer Kontrolle. Eine Inflationsrate von 2,5 % ist im internationalen Vergleich niedrig und sogar niedriger als in der Schweiz, die von einer Währungsaufwertung profitierte. Japans Währung, der Yen, wertet hingegen im Eiltempo ab und ist so schwach wie seit 1998 nicht mehr. Hält die BoJ an ihrer Geldpolitik fest, ist absehbar, dass die Zinsdifferenz zum Dollarraum größer wird. Die Währung folgt der Zinsdifferenz. Früher oder später schlägt eine schwache Währung auf die Inflation durch. Japan ist zwar als Exportnation bekannt, doch da es auf Energieimporte angewiesen ist, wird die Inflationsrate weiter steigen.

Damit die Inflation zukünftig nicht außer Kontrolle gerät, müsste jetzt reagiert werden. Die Regierung, die die Notenbankpolitik sonst nicht kommentiert, zeigte sich besorgt. Einerseits hat sie Angst vor einer kollabierenden Währung und andererseits führt bereits der aktuelle Preisanstieg zur Unzufriedenheit in der Bevölkerung.

Stabile oder sinkende Preise sind quasi ein öffentliches Gut geworden. Seit einem Jahrzehnt wird zwar daran gearbeitet, dass die Preise wieder moderat und kontinuierlich steigen sollen, doch die Bevölkerung hat sich damit nicht abgefunden. Ob für Politik oder Notenbank, der Rückhalt der Bevölkerung ist wichtig.

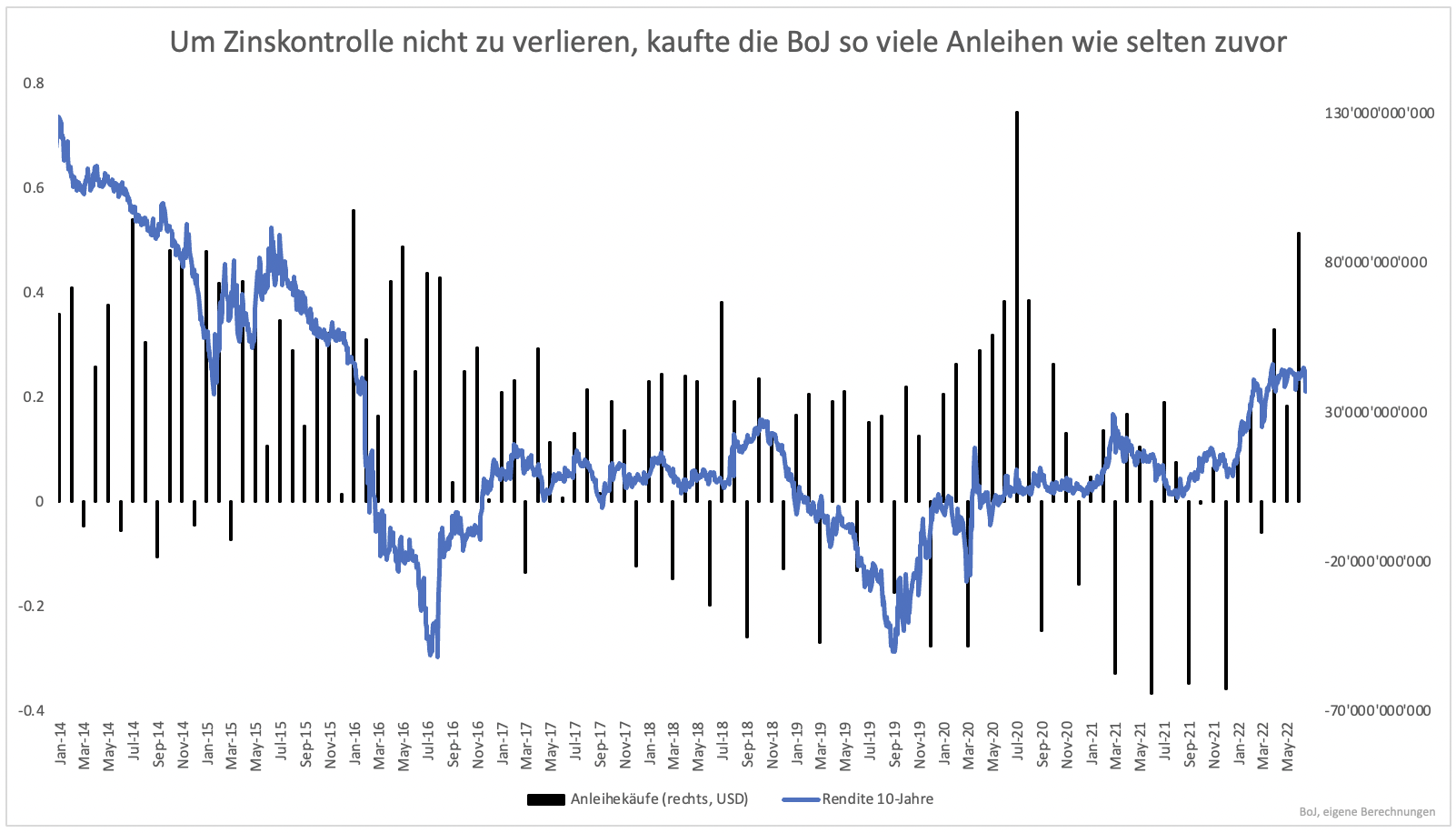

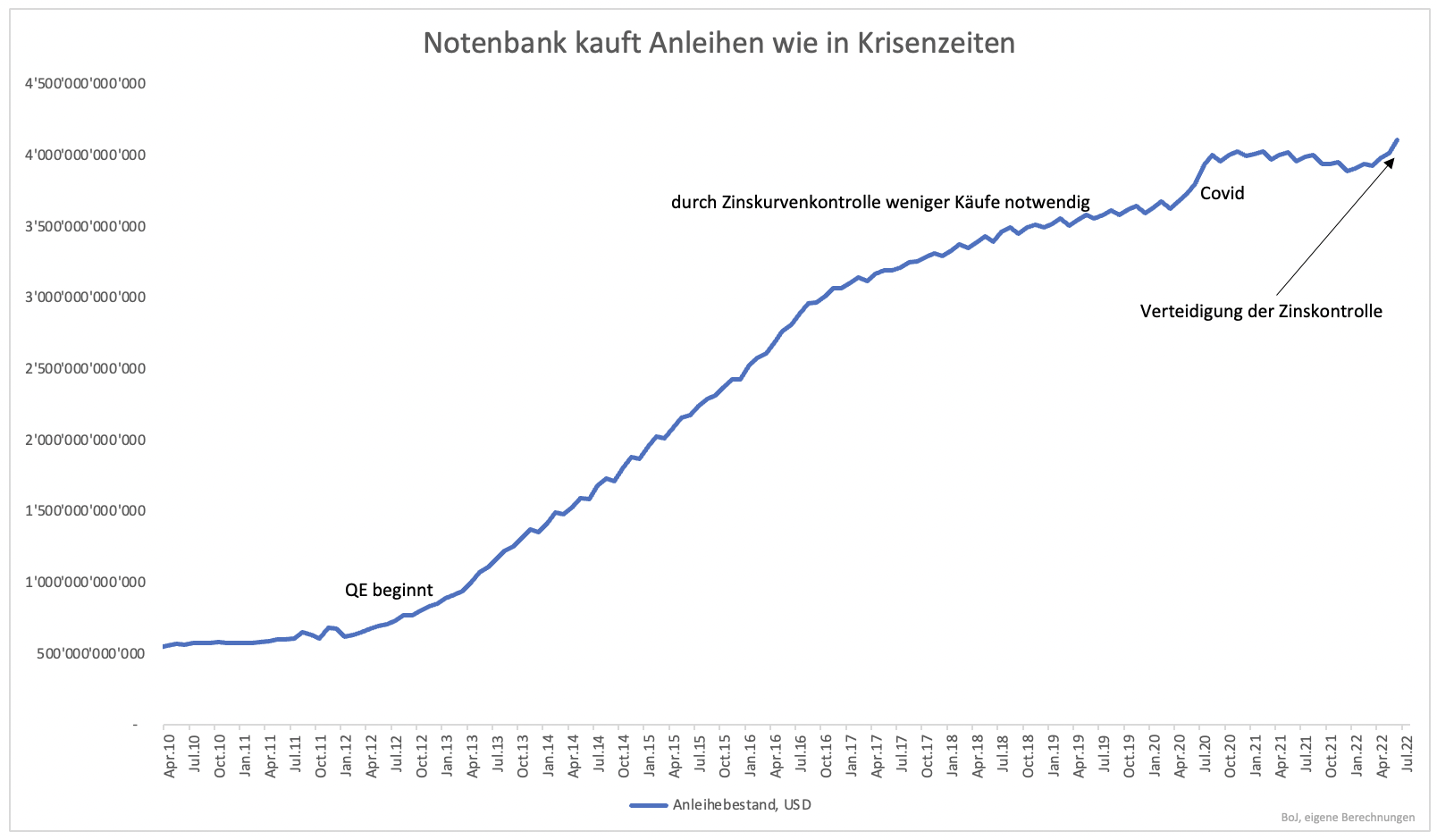

Die BoJ hätte Rückendeckung, wenn sie ihre Politik wie andere Notenbanken auch ändern würde. Sie tut es jedoch nicht. Stattdessen kaufte sie bis Mitte Juni Staatsanleihen im Volumen von 80 Mrd. Dollar und der Monat ist noch längst nicht vorbei. Unter normalen Umständen dürften in der zweiten Junihälfte weitere 10 Mrd. Dollar hinzukommen. Damit liegen die monatlichen Käufe fast auf Rekordwert (Grafik 3). Nur zwei Mal wurde in einem Monat mehr gekauft, um wie zu Beginn der Coronakrise den Finanzmarkt zu stabilisieren.

Die Käufe waren notwendig, um die Zinskontrolle zu gewährleisten. Die Rendite der 10-jährigen Anleihen darf zwischen -0,25 % und +0,25 % schwanken. Spekulanten attackierten das obere Ende der Bandbreite. Mit Käufen von 80 Mrd. Dollar konnte das Niveau von 0,25 % verteidigt werden. Die Notenbank kauft damit so viel wie in Krisenzeiten (Grafik 4).

Der Markt glaubt nicht daran, dass die BoJ das Level verteidigen wird. Politik und Bevölkerung werden aufgrund der Inflation und Währungsabwertung nervös. Wieso beharrt die BoJ dann auf der Politik?

Zum einen würden bei der BoJ selbst und vielen Versicherern und Banken, die Anleihen halten, große Verluste anfallen, wenn die Zinskurvenkontrolle aufgehoben wird. Die möglichen Verluste der BoJ werden auf 200 Mrd. geschätzt. Das muss die Bank nicht stören, sie kann ja nicht bankrottgehen.

Zum anderen birgt die Aufgabe der Zinskurvenkontrolle andere Gefahren. Ein plötzliches Repricing von Anleihen und Aktien kann einen wirtschaftlichen Schock auslösen, der die mühsam erkämpften Fortschritte der letzten 10 Jahre über Nacht zunichtemacht. Der einzige Weg aus der Misere ist eine langsame Abwicklung der Zinskurvenkontrolle. Sobald ein Ende angekündigt wird, kommt es jedoch zu Chaos.

Marktteilnehmer gehen davon aus, dass der BoJ früher oder später nichts anderes übrigbleibt. Es wird immer wieder Angriffe auf die Zinsobergrenze geben. Für Anleger bleibt zu hoffen, dass Spekulanten die BoJ nicht in die Knie zwingen. Der Schock würde auch bei uns am Aktienmarkt ankommen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.