Yen: Geht das schon wieder los?!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Crash war in Japan am stärksten ausgeprägt und anders als einen Crash kann man es nicht bezeichnen. Der Tagesverlust war der größte seit 1987. Zwischen 1987 und 2024 implodierte der japanische Markt nach dem Platzen der Immobilienblase. Eine globale Finanzkrise, Fukushima und eine Pandemie lagen ebenfalls dazwischen.

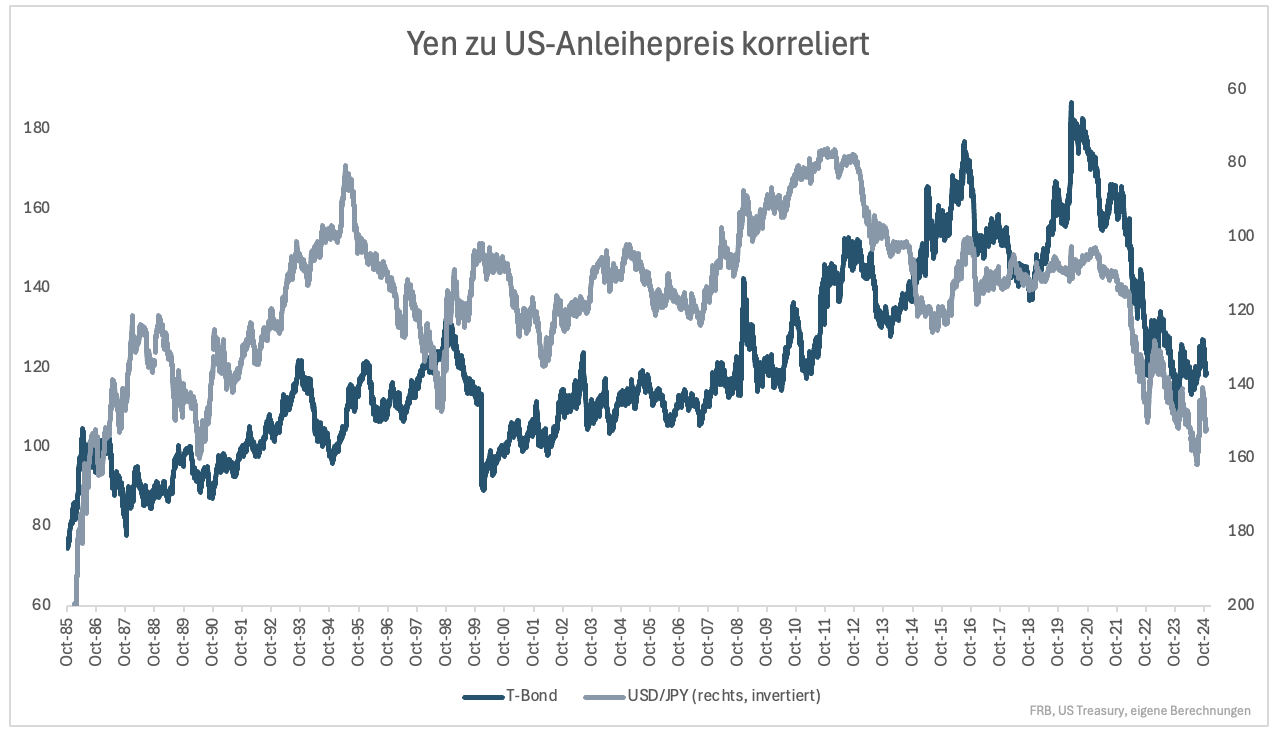

Der Kurssturz Anfang August hatte Seltenheitswert. Anleger haben es allerdings schon wieder vergessen und machen wieder das Gleiche, was überhaupt zum Crash führte. Was das ist, ist einfach umschrieben. Der Yen wertet ab. Ausschlaggebend dafür ist unter anderem die Zinsdifferenz zu den USA. Yen und der Preis von US-Bonds tendieren oftmals in die gleiche Richtung (Grafik 1). Das bedeutet: Sinkt der Preis von US-Anleihen und steigt damit deren Rendite, fällt der Yen.

Höhere Renditen in anderen Währungsräumen sind für japanische Anleger attraktiv. Die Zinswende wurde zwar begonnen, doch sie verläuft sehr langsam. Ein Leitzins über 1 % ist möglicherweise noch Jahre entfernt, sofern er jemals wieder erreicht wird.

Wertet der Yen zudem systematisch ab, flüchtet man aus der Währung in eine harte hochrentierende Währung wie Dollar. Man erhält eine höhere Rendite und dazu noch Wechselkursgewinne. Mehr kann man sich kaum wünschen – bis es einmal schiefgeht.

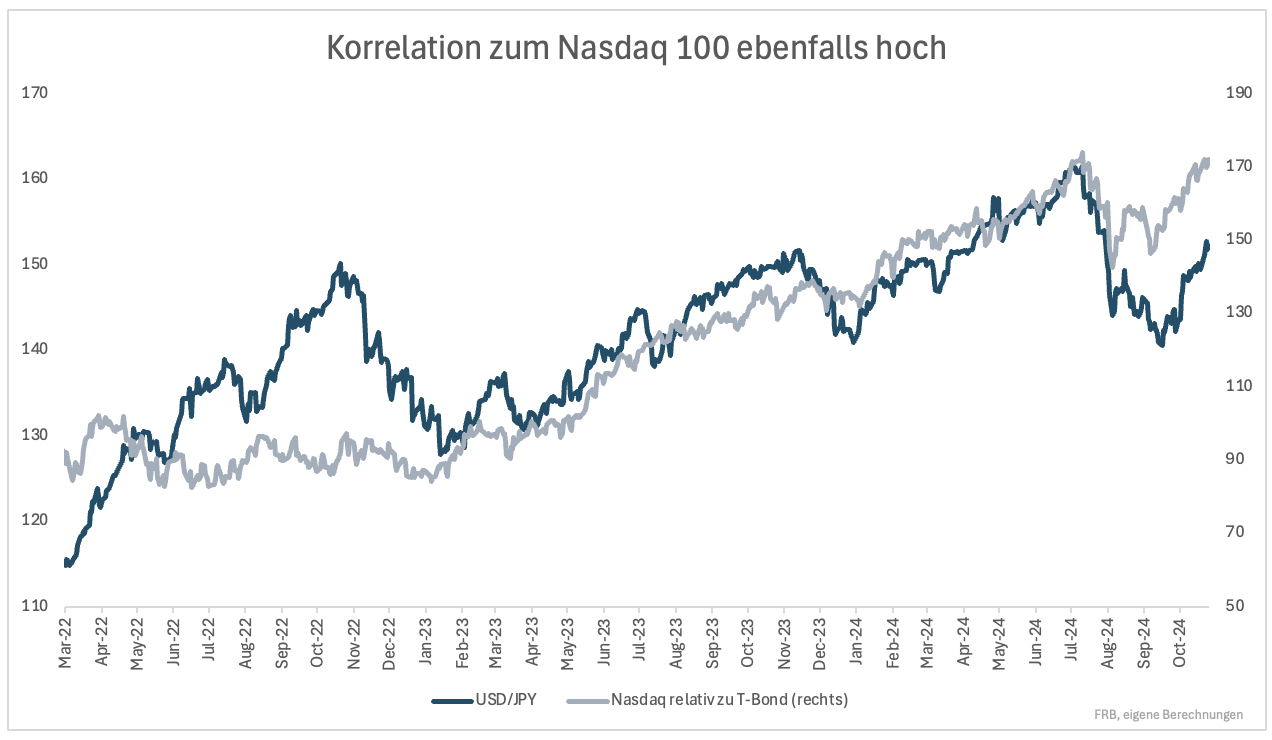

Das Geld, welches aus Japan in andere Märkte fließt, muss irgendwo ankommen. Es kommt nicht nur in Anleihen anderer Länder an, sondern auch am Aktienmarkt. Insbesondere in den vergangenen Jahren ist eine auffällige Korrelation zwischen dem Yen und US-Technologiewerten zu beobachten.

Wichtig ist dabei, die Renditeentwicklung bzw. die US-Anleihepreise nicht zu vergessen. Deren Bewegung bestimmt den Yen maßgeblich mit. Um alle drei Faktoren auf einmal darzustellen, setzt man den Kurs des Nasdaq 100 ins Verhältnis zum Anleihepreis und vergleicht dies mit dem Wechselkurs. Die Parallelen sind nicht zu übersehen (Grafik 2).

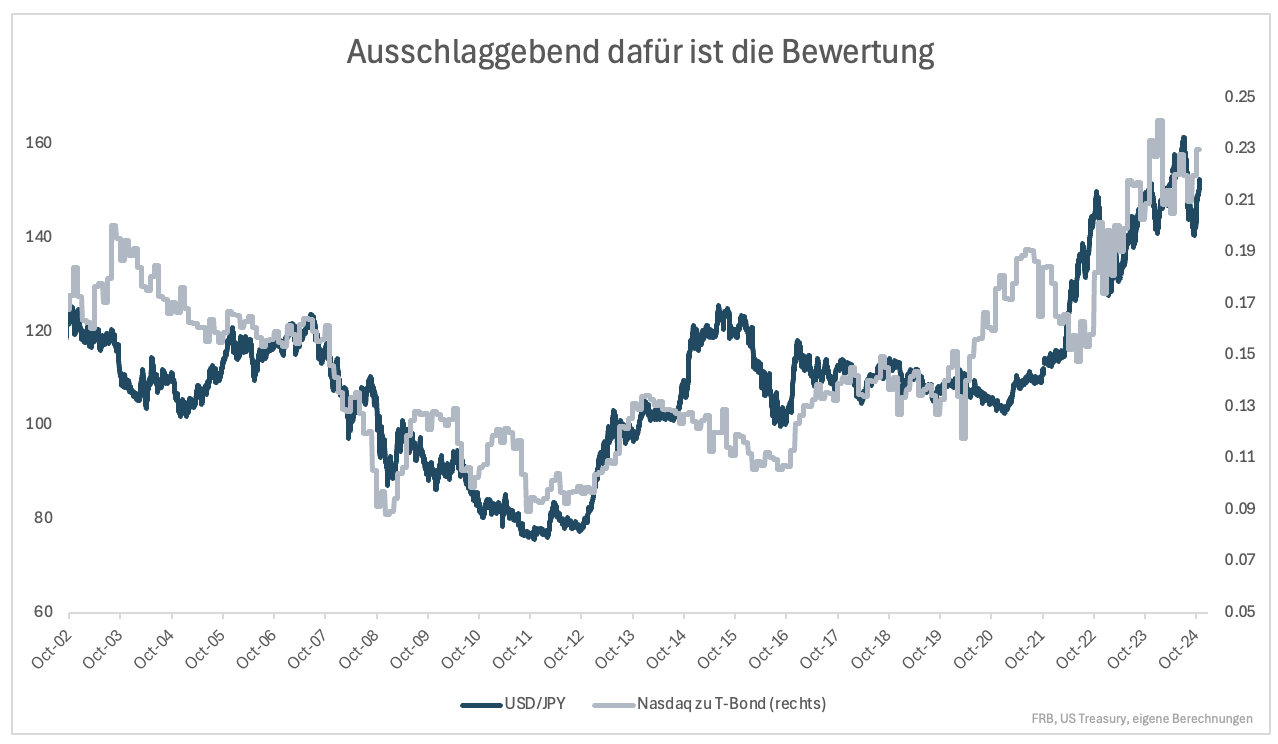

Die Parallelen existieren nicht erst seit 2023. In den vergangenen 22 Jahren wurden Bewertungsveränderungen des Nasdaq 100 häufig durch den Wechselkurs und Anleihepreise erklärt. In 75 % der Fälle führt ein schwächerer Yen zusammen mit tieferen Anleihepreisen zu einer höheren Bewertung des Nasdaq 100. Die jüngste Abwertung des Yen ist nicht nur zum Kursverlauf des Nasdaq korreliert, sondern dürfte maßgeblich für die höhere Bewertung verantwortlich sein (Grafik 3).

Kurz gesagt: Das Spiel geht von Neuem los. Anleger haben ihre Lektion im August nicht gelernt. Dass es wieder im Crash endet, ist nicht garantiert. Die Voraussetzungen sind allerdings erfüllt.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.