Wird jetzt die EZB infiziert?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

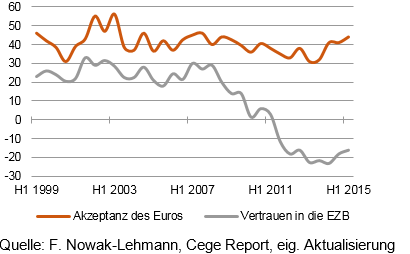

- Interessantes aus den Umfragen der EU-Kommission: Das Vertrauen der Menschen in den Euro ist stabil, das Vertrauen in die Europäische Zentralbank stürzt ab.

- Das ist, wenn es richtig ist, eine alarmierende Entwicklung. Wie kann eine Währung überleben, wenn die dahinterstehende Zentralbank nicht anerkannt wird?

- Hinter dem Misstrauen gegenüber der EZB steht aber nicht nur die Kritik an der Euro-Rettungspolitik. Es ist auch die Angst vor den Folgen der ultralockeren Geldpolitik.

Hat der Euro unter der Krise gelitten? Die meisten werden diese Frage heute mit Ja beantworten. Die Gemeinschaftswährung ist nicht mehr der Fels in der Brandung, der sie einmal sein sollte. Sie hat blaue Flecken bekommen.

Das ist verständlich. Es ist aber – falsch. Es ist nicht der Euro, der in der Krise unter die Räder gekommen ist. Es ist jemand ganz anderes. Das muss man jedenfalls annehmen, wenn man den Meinungsumfragen traut. Die Europäische Kommission befragt seit vielen Jahren die Menschen in der EU über alles Wichtige und Unwichtige, was es in Europa gibt. Dazu gehören natürlich auch der Euro und und die Europäische Zentralbank. Das ist das sogenannte Eurobarometer.

Der Euro und die EZB

Die Ergebnisse dieses Barometers sind überraschend. Die Grafik zeigt in der oberen Linie die Akzeptanz der Gemeinschaftswährung im Euroraum. Sie ist insgesamt hoch und über die Zeit ungewöhnlich stabil. Die untere Linie zeigt das Vertrauen der Menschen in die Europäische Zentralbank. Es war lange Zeit ebenfalls stabil, ist aber nach der Finanzkrise drastisch abgestürzt. Inzwischen ist es negativ. Das heißt, dass die Zahl der Kritiker an der EZB größer ist als die Zahl der Befürworter.

Als ich die Grafik dieser Tage in einer Studie von Felicitas Nowak-Lehmann an der Universität Göttingen sah, habe ich es zuerst selbst kaum glauben können. Was bedeutet es?

Die gute Nachricht ist, dass sich der Euro von dem Tohuwabohu des Streits mit Griechenland fast gar nicht beeinflussen lässt. Ausgerechnet als die Krise in den letzten zwei Jahren eskalierte, ist das Vertrauen in den Euro gestiegen.

Die Menschen trennen offenbar zwischen den Schwierigkeiten in der Währungsunion auf der einen Seite und der Währung, die weiter funktioniert, auf der anderen Seite. Das ist ein gutes Omen. Wir müssen nicht bei jedem Streit in Brüssel um den Euro fürchten. Es ist ein bisschen wie in den USA, wo auch niemand am Dollar zweifelt, wenn es in Detroit oder in Puerto Rico hoch hergeht.

Interessant ist (was in der Grafik nicht zu sehen ist), dass ausgerechnet in Griechenland das Vertrauen in

die Währung in den letzten Jahren trotz aller Sparprogramme gestiegen ist. 2008 hatten per Saldo (Befürworter abzüglich Gegner) nur 2 % der Bevölkerung Vertrauen in die Gemeinschaftswährung. Heute sind es 40 %. Offenbar wünscht sich eine große Zahl von Griechen den Euro, auch wenn sie die Reformmaßnahmen ablehnen.

Die schlechte Nachricht: Gelitten unter der Krise hat die Europäische Zentralbank. Sie gilt in den Augen der Menschen nicht mehr als die geachtete Hüterin der Währung. Das ist übrigens, wenn man sich die Zahlen näher betrachtet, nicht nur in Deutschland so. In Italien, Frankreich und Spanien ist das Ansehen der EZB noch stärker gesunken.

Das ist eine alarmierende Entwicklung. Wie kann eine Währung auf Dauer existieren, wenn die Zentralbank, die dahintersteht, nicht mehr das Vertrauen der Menschen genießt? Dass sich die Kurve am aktuellen Rand etwas nach oben dreht, ist nur ein schwacher Trost.

Es liegt nahe, diese Entwicklung mit der Politik der EZB zur Rettung des Euros in Verbindung zu bringen. Die Menschen sind nicht damit einverstanden, dass sich ihre Notenbank in die politischen Händel hat hineinziehen lassen. Vor allem den Deutschen fallen hier viele Dinge ein, die ihnen nicht gefallen.

Bei genauerem Hinsehen steht dahinter freilich noch etwas anderes. Die Eurokrise begann 2010 mit dem ersten Hilfsprogramm für Griechenland. Der Absturz des Vertrauens in die EZB setzte jedoch schon zwei Jahre früher ein, nämlich mit dem Kollaps an den internationalen Finanzmärkten, als noch niemand an Griechenland dachte.

Es war also primär nicht der Euro, der die EZB in den Augen der Menschen diskreditiert hat. Es war die ultralockere Geldpolitik mit Nullzinsen und überschäumender Liquidität, die sie seitdem betreibt. Das irritiert die Menschen. Sie sehen darin die Ursache für ihre Angst vor einer Zerrüttung des Finanzsystems. Mit dieser Politik stand die EZB aber nicht allein da. Alle anderen großen Notenbanken haben das getan. Ich vermute daher, dass auch die Notenbanken anderer Staaten in den letzten Jahren an Reputation verloren haben. Leider gibt es im Eurobarometer dazu keine vergleichbaren Zahlen.

Für den Anleger

Erstens sollte man bei der Interpretation der Zahlen Vorsicht walten lassen. Dahinter stehen keine objektiven Fakten, sondern Umfragen. Sie können sich auch immer schnell ändern. Zweitens muss der Anleger keine Angst vor einem Zerfall des Euros als Währung haben. Es kann zwar passieren, dass das eine oder andere Land aus der Währungsunion ausscheidet. Das wird die Gemeinschaftswährung aber nicht kaputt machen. Eine Flucht aus dem Euro ist – zumindest in den stabileren Ländern Zentraleuropas – nicht angebracht. Drittens zeigt die Verschlechterung des Ansehens der Zentralbank, dass die Zweifel an der Gesundheit des Finanzsystems von vielen geteilt werden. Als Anleger muss man das ernst nehmen. Auch bei vordergründig freundlichen Finanzmärkten sollte man die Risiken nicht aus dem Blick verlieren. Das ist an sich eine Selbstverständlichkeit. Aber man kann sie nicht oft genug sagen. Die Tatsache, dass es in den letzten Jahren alles gut ge-gangen ist, ist kein Beweis, dass das auch in Zukunft

so sein wird.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Prannerstraße 8, 80333 München, Deutschland

Rechtliche Hinweise

Dieses Dokument dient ausschließlich Informationszwecken und beinhaltet keine vertraglichen oder sonstigen Verpflichtungen. Es ist nicht als Angebot oder Verkauf einer Beteiligung an einem von Assenagon verwalteten Fonds zu verstehen. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren.

Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen mit Wohn- oder Geschäftssitz in einer ausländischen Rechtsordnung sollten sich über derartige Einschränkungen informieren und sie entsprechend einhalten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen nicht an Staatsbürger des Vereinigten Königreichs (ausgenommen Personen, die unter Ausnahmeregelungen nach der Financial Services and Markets Act 2000 (Financial Promotions) Order 2005 (die "Verordnung") fallen, wobei zu den relevanten Ausnahmeregelungen der Verordnung Artikel 49 der Verordnung (hochvermögende Unternehmen – High Net Worth Companies) zählt). Die Informationen in diesem Dokument sind weiterhin nicht für Gebietsansässige der Vereinigten Staaten oder andere Personen bestimmt, die als "US-Personen" im Sinne von Rule 902 in Regulation S des U.S. Securities Act von 1933 in der jeweils geltenden Fassung gelten, und dieses Dokument ist nicht als Angebot oder Verkauf einer Beteiligung an einem von Assenagon verwalteten Fonds an US-Personen zu verstehen. Keine US-amerikanische Wertpapieraufsichtsbehörde oder sonstige Aufsichtsbehörde auf Bundes- oder bundesstaatlicher Ebene hat die Richtigkeit oder Angemessenheit dieser Präsentation oder sonstiger Informationen, die den Anlegern ausgehändigt oder zur Verfügung gestellt wurden, bestätigt. Jede gegenteilige Äußerung stellt einen Straftatbestand dar.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt und Wesentlichen Anlegerinformationen, welche in deutscher Sprache am Sitz der Assenagon Asset Management S.A. oder unter www.assenagon.com erhältlich sind) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2015

wenn mir jemand permanent mein erspartes wegnimmt um es den reichen zu geben dann darf es einen nicht verwundern dass dessen Beliebtheisgrad abnimmt.

Die FED hat ja sogar ungeniert zugegebn dass durch ihre Aktionen Reiche stärker profitieren, was will amn da nich lange diskutieren.

Was sollte jemand auch am Euro zweifeln - als übliches Zahlungsmittel. Ich kann überall auf der Welt mit dem Euro einkaufen und bezahlen, und wenn nicht, dann eben in Dollar tauschen. Damit ist das "Funktionieren" geischert und alles ist gut. Das handeln der EZB allerdings hat gefühlt ausschließlich schlechte Auswirkungen. Meine Urlaubsausflüge in den Dollarraum haben sich exorbitant verteuert, also ein für mich sehr schlechtes Ergebnis. Nun könnte man ja diesen " Verlust" durch gestiegene Aktienkurse ausgleichen - Pustekuchen, das hat zwar beim Tun der BoJ und beim Tun der FED funktioniert, die haben Geld gedruckt und die Kurse sind jahrelang gestiegen, in Japan tun sie das noch. Und im Euroraum? Die drucken Geld und die Kurse stürzen ab. Und jetzt sitzen wir richtig in der Bredouille, steigt der Euro wieder, schmieren die Kurse weiter ab. Sollte der Kurs aber weiter fallen, dann steigt der Dollar und die US Börsen schmieren ab. Und wenn die abschmieren, dann die Europäischen ebenfalls. Und Zinsen auf Anleihen gibt es auch keine. Wie soll man da noch Vertrauen zum TUn der EZB haben?

Vielen dank für Ihre Ausführungen Herr Hüfner. Ich lese Sie immer wieder gerne.

Das Vertrauen in die EZB wankt? Na sowas! Es muss sich hier um eine von Putin persönlich lancierte Falschmeldung handeln. Die EZB wird mitsamt dem Euro die nächsten 1000 Jahre überdauern. Was tatsächlich untergehen wird ist Gold! Aber das ausgerechnet ich ihnen das erläutern darf, lieber Dr. Hüfner finde ich doch sehr charmant.