Wieso halten Emerging Markets nicht, was sie versprechen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es ist noch nicht lange her, da wurden Emerging Markets Aktien als Beimischung für jedes Depot regelmäßig empfohlen. Der Grund dafür lag auf der Hand. Das Pro-Kopf-Einkommen ist in vielen Märkten deutlich tiefer als z.B. in Europa oder den USA. Der Trend deutete an, dass sich die Einkommen annähern würden. Emerging Markets wurde deutlich höheres Wachstum prophezeit.

Die Erwartung von höheren Wachstumsraten machte Sinn. Emerging Markets müssen nicht all das neu erfinden, was etwa den USA hohes Wachstum beschert hat. Die Technologie, die die Produktivität steigert, steht im Prinzip jedem offen. Eine Angleichung der Produktivität bedeutet nichts anderes als eine Angleichung der Einkommen und des Lebensstandards. Jetzt wissen wir, dass alles ganz anders kam.

Interessiert an weiteren Beiträgen von mir? Diese gibt es exklusiv in stock3 Plus. Mit dem Code STARTPLUS kannst Du das redaktionelle Premiumpaket von stock3 einen Monat lang kostenfrei testen.

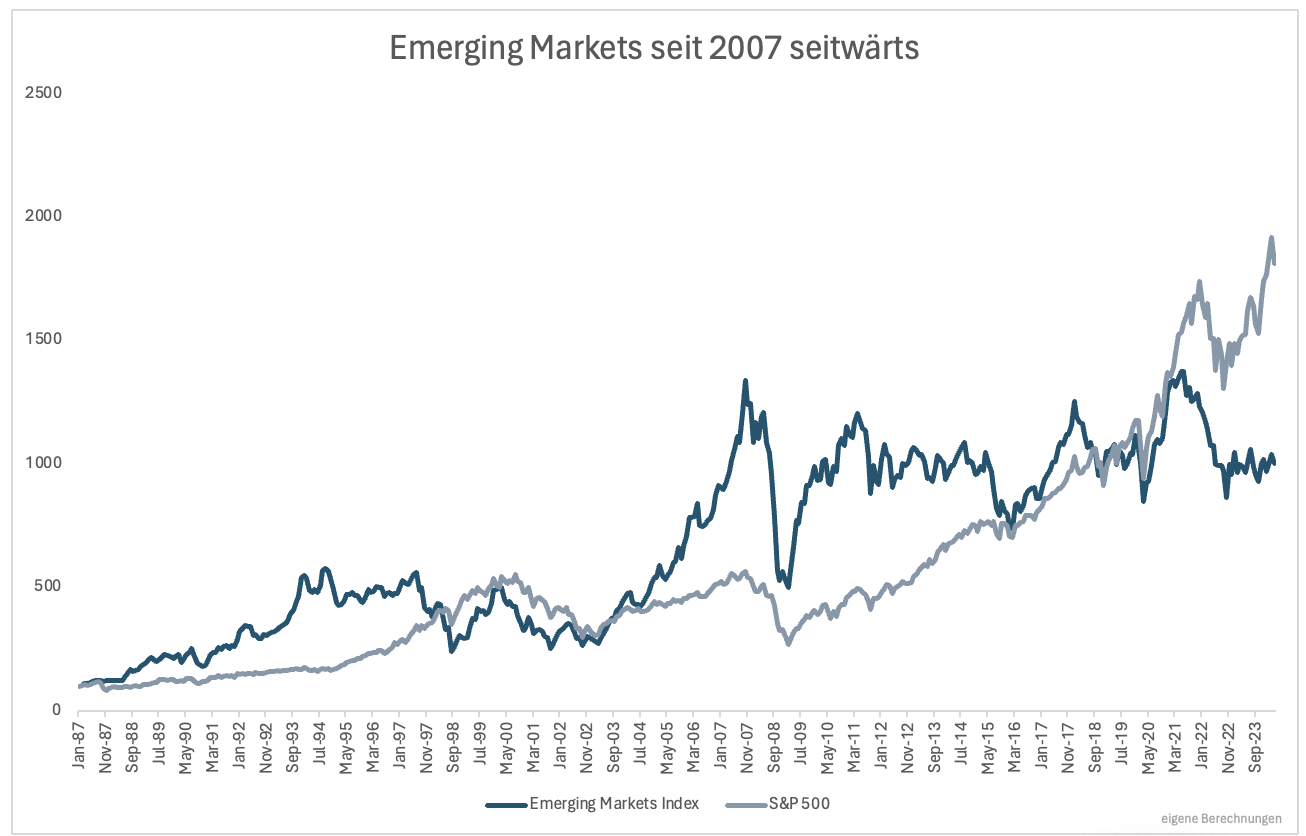

Kaum etwas bringt es so gut auf den Punkt wie der Vergleich des S&P 500 und des Emerging Markets Index (Grafik 1). Emerging Markets Aktien liefen von 1987 bis 1995 besser als der US-Markt. Eine erneute Outperformance gab es von 2002 bis 2007. Seither warten Anleger darauf, dass es erneut passiert und Emerging Markets eine Outperformance generieren.

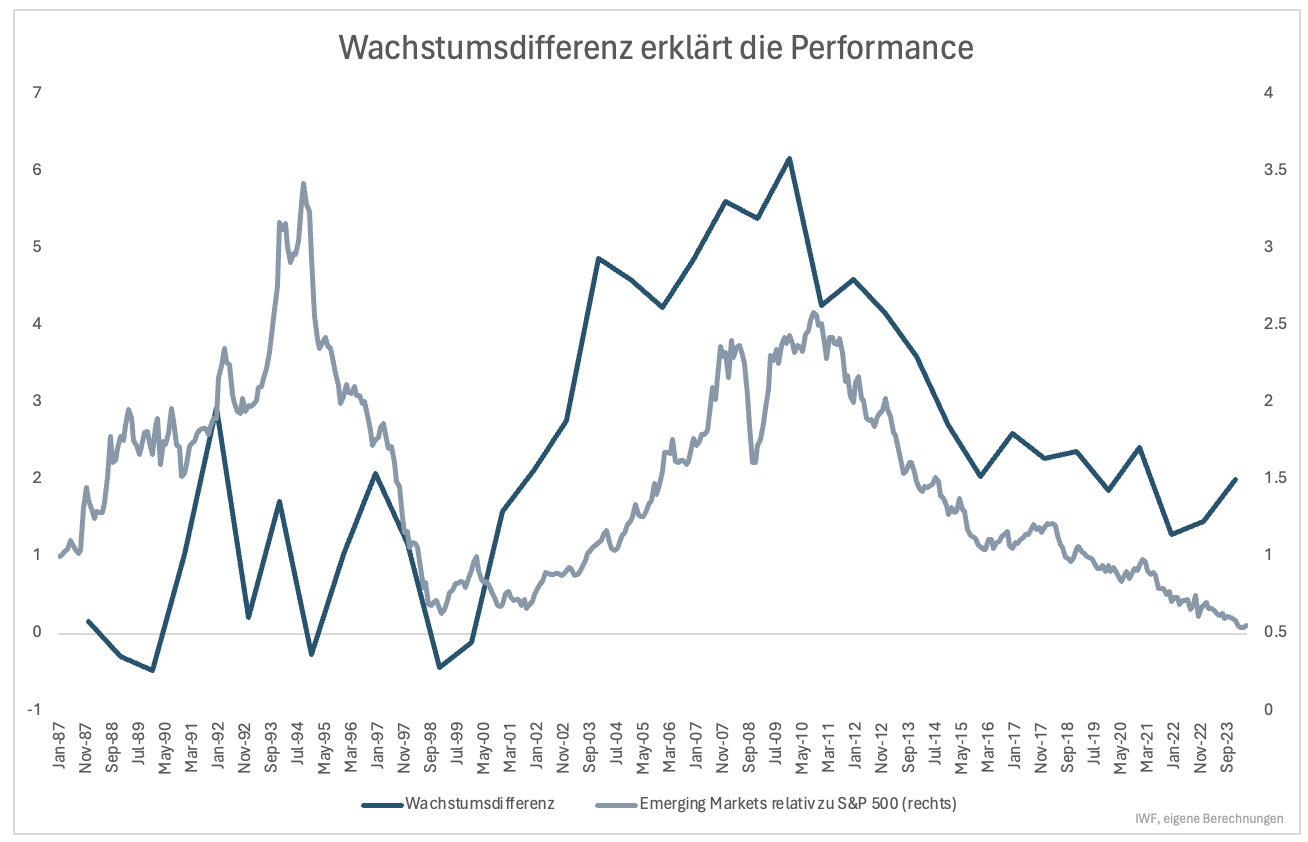

Das Warten dauert schon fast 20 Jahre. Möglicherweise kommt es nie wieder zu einer Outperformance. Der Grund dafür ist einfach. Emerging Markets halten nicht, was sie versprechen. Versprochen wurde höheres Wachstum. Zwar wachsen Emerging Markets schneller als entwickelte Länder, doch die Wachstumsdifferenz wird immer kleiner. Die Wachstumsdifferenz bestimmt die relative Performance des Aktienmarktes (Grafik 2).

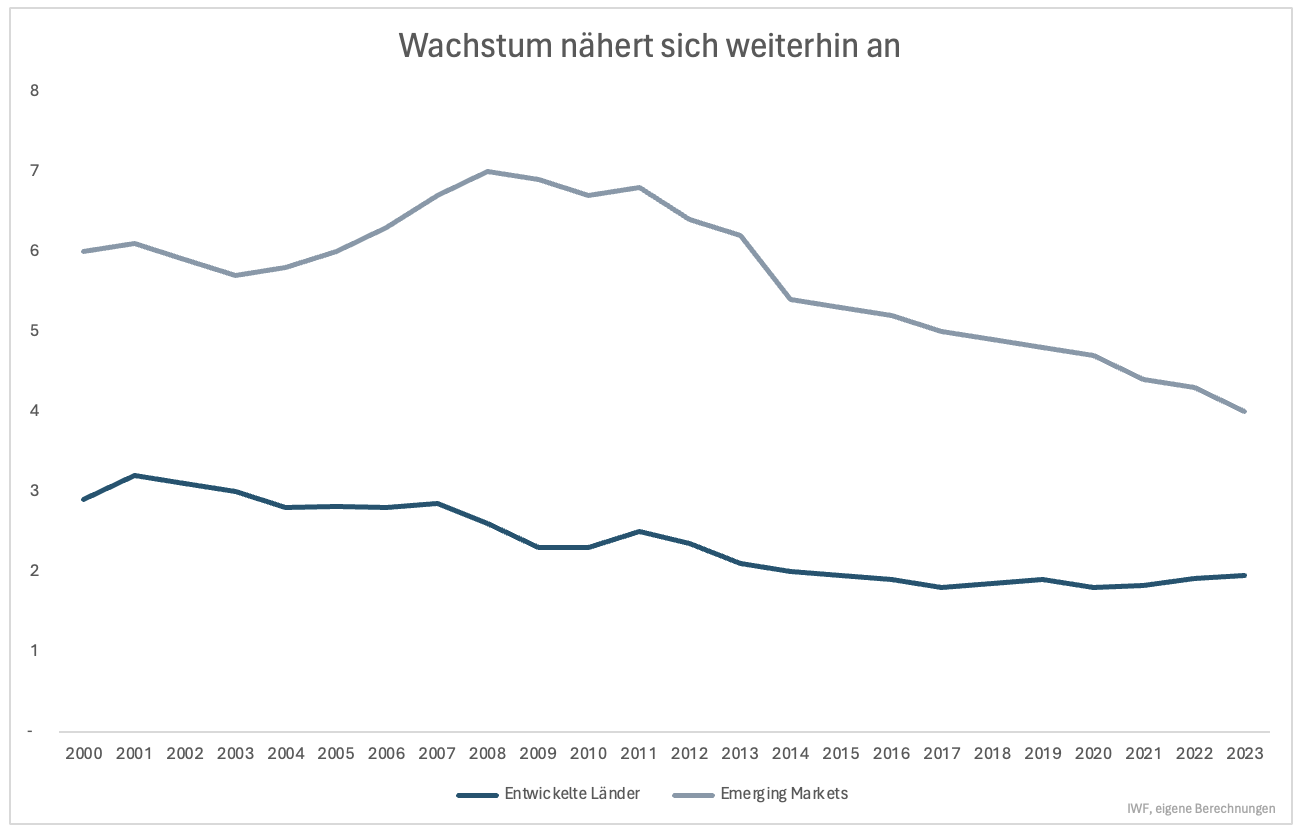

Der Internationale Währungsfonds geht davon aus, dass die Wachstumsdifferenz auch in Zukunft kleiner wird. Im halbjährlichen Ausblick werden die Wachstumsraten der nächsten fünf Jahre prognostiziert. Diese Prognose sagt immer tieferes Wachstum vorher. Die Wachstumsraten gleichen sich mehr und mehr an (Grafik 3).

Dafür gibt es viele Gründe. Viele Emerging Markets haben Rohstoffe, doch das daraus generierte Einkommen wurde nicht sinnvoll eingesetzt. Im Extremfall führt Rohstoffreichtum zu einer Entwicklung wie in Venezuela.

Nicht nur fehlgeleitete Geldströme sind ein Problem. Für eine Angleichung der Produktivität ist mehr als nur Technologie notwendig. Es braucht auch die entsprechende Infrastruktur und Rechtssicherheit. Der Fortschritt ist langsam und zum Teil geht es einen Schritt vor und zwei zurück. Solange das so bleibt, werden auch Emerging Markets Aktien nicht das liefern können, was einmal versprochen wurde.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

@ goletitout ... sehe ich genauso !!

Hätten diese Argumente nicht auch früher Gültigkeit haben müsen? Was war früher komparativ anders?

Ja, sehr enttäuschend. Ich hatte auch mal einen EM-ETF und sogar ein paar chinesische Einzelaktien (Alibaba => furchtbar, Xiaomi => dort immerhin gut Gewinn gemacht und rechtzeitig verkauft in 2021), aber zwischenzeitlich alles verkauft. Das muss man sich einfach nicht antun, oder man investiert nur sehr wenig hinein. Neben dem sich angleichenden Wachstum kommen gerade in China noch politische Unwägbarkeiten/Unsicherheiten/Willkür hinzu, die einen Sicherheitsabschlag nach sich ziehen. Mittlerweile habe ich wieder einen "Anstands"-Misch-EM-Anteil im Rahmen eines für mich mittelgroßen Investments in den MSCI ACWI (enthält 90% MSCI World, 10% EM) und bespare als kleines Nebeninvest im EM-Bereich extra den MSCI India. Wie gesagt, aber auch nur mit sehr begrenztem Volumen. "Großes Geld" würde ich da nicht mehr rein stecken.