Wie schlägt man als Anleger Hedge-Fonds?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Kleinanleger fühlen sich nicht ganz zu Unrecht betrogen. Wer einfach nur sein hart angespartes Geld anlegen möchte, hat gegenüber den Großen viele Nachteile. Es beginnt damit, dass Hochfrequenzhändler den schnellsten Zugang zu den Börsen haben, indem ihre Server nur wenige Meter vom Handelsplatz entfernt stehen. Dagegen kann ein Kleinanleger nicht ankommen.

Klein- und Privatanleger haben auch nicht Heerschaaren von Analysten zur Verfügung, um die aussichtsreichsten Investments zu erkennen. Hier ist man auf die Research der Banken angewiesen, die oft oberflächlich sind und den Entwicklungen hinterherhinkt.

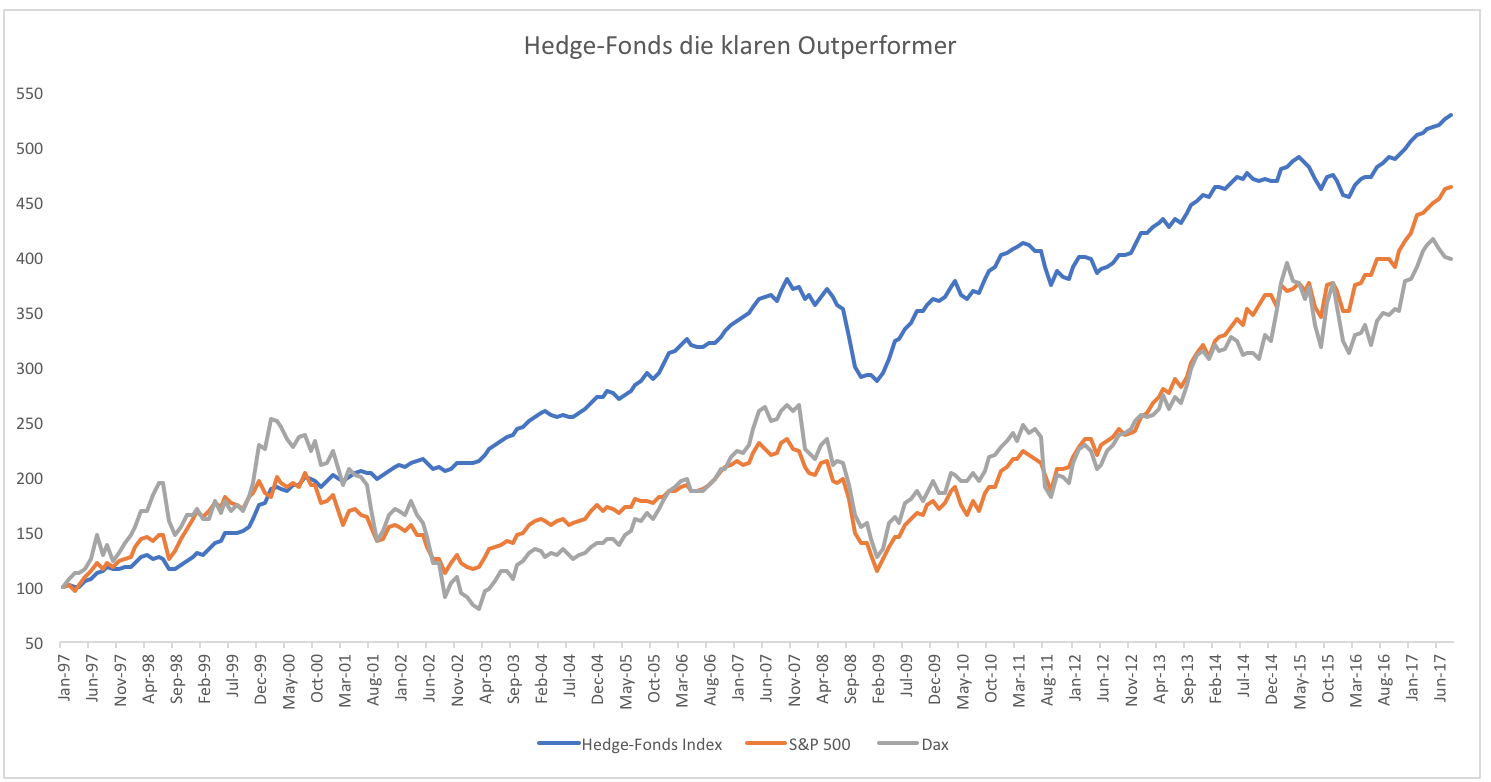

Die Ausgangslage ist alles andere als fair. Das heißt allerdings nicht automatisch, dass Privatanleger zwangsweise im Kampf um Performance verlieren müssen. Auf den ersten Blick scheint das eine merkwürdige Behauptung zu sein, denn betrachtet man die Performance von Hedge-Fonds über die letzten 20 Jahre (Grafik 1), ist klar, wer das Rennen macht.

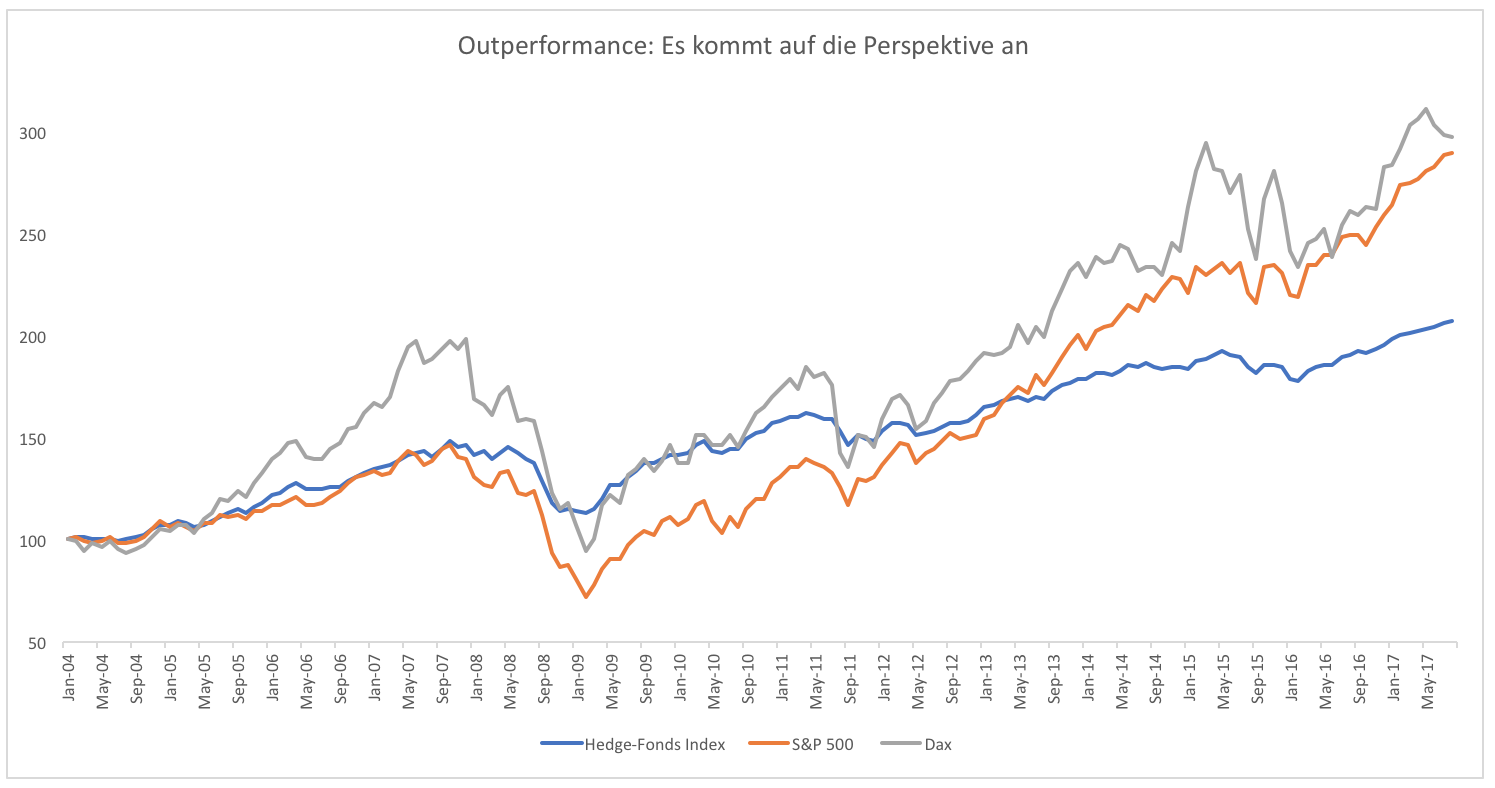

Es liegt letztlich an der Perspektive, die man anwendet. Hedge-Fonds den haben Markt bis etwa 2004 um Längen geschlagen. Das lag vor allem daran, dass sie den Bärenmarkt in den Jahren 2000 bis 2002 ausgespart haben. Danach lief es nicht mehr so rund. Grafik 2 zeigt die Performance seit 2004. Hedge-Fonds fielen Jahr um Jahr zurück.

Die langfristige Outperformance verdanken Hedge-Fonds der Periode vor 2004. Seither performen sie deutlich schlechter als der Markt. Woran das liegt, darüber kann man nur spekulieren. Es liegt vermutlich bis zu einem gewissen Grad am eigenen Erfolg.

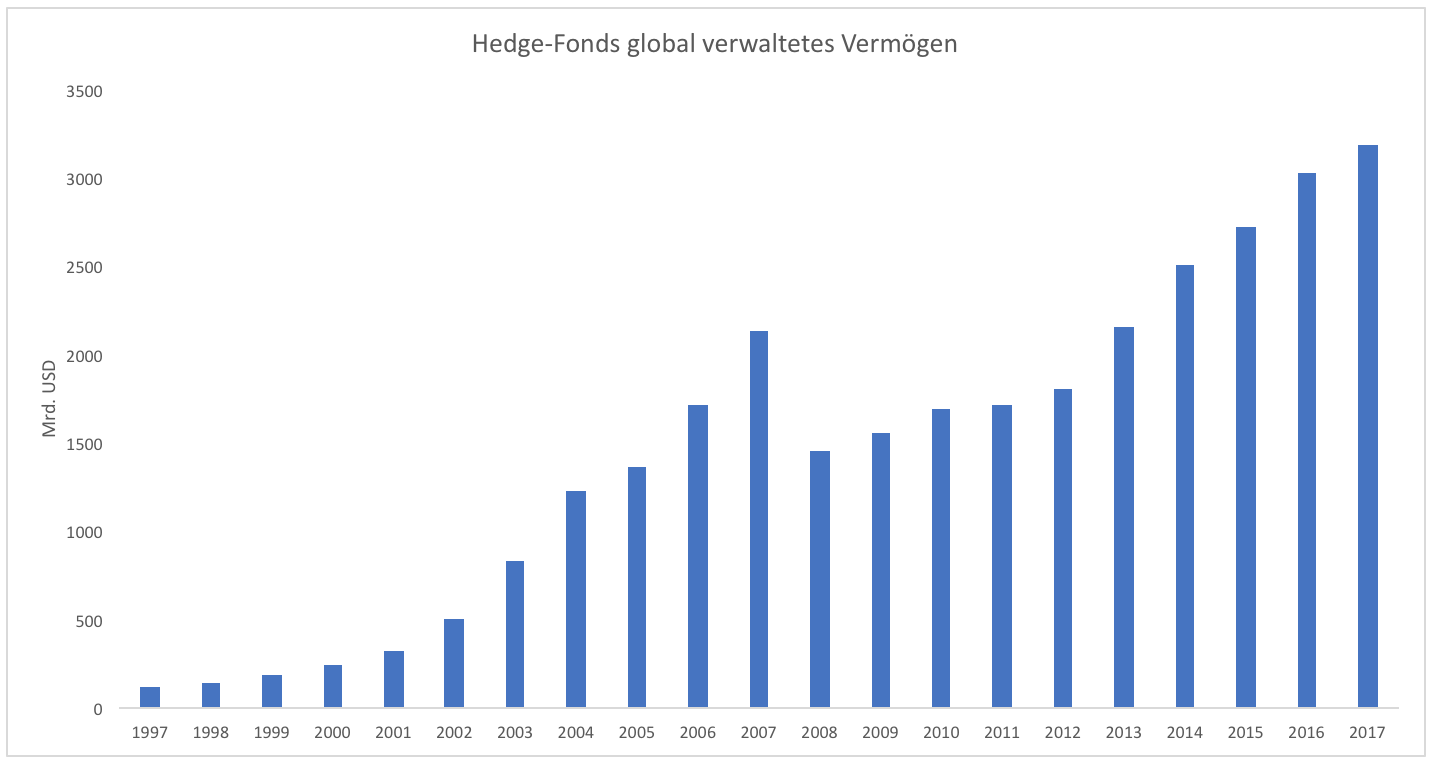

Durch die wirklich gute Performance bis 2004 begannen sich immer mehr Anleger für Hedge-Fonds zu interessieren. Die Branche begann massiv zu wachsen. 2003 erreichte das verwalte Vermögen knapp 1 Billion Dollar. Danach ging es in sehr großen Schritten aufwärts. Zuletzt verwalteten Hedge-Fonds über 3 Billionen Dollar.

Je mehr Vermögen verwaltet wird, desto schwieriger ist es sich vom Markt zu differenzieren. Viele der großen Hedge-Fonds sind heute nichts Anderes als ganz normale Aktienfonds – nur mit höheren Gebühren. Sie spielen genau dort, wo jeder sein Glück versucht. Das gelingt ihnen nicht besonders gut.

Bis zu einem gewissen Grad liegt das auch an Starallüren. Wenn Manager wie Bill Ackman viele Jahre lang einen Wert shorten (Herbalife), der Kurs aber immer weiter steigt, nur um gegenüber Carl Icahn Recht zu bekommen, ist das mehr kindlich als geniales Anlageverhalten.

Die meisten Hedge-Fonds gehen auf den gleichen ausgetrampelten Pfaden wie alle anderen. Durch spektakuläre Fehlinvestitionen und teils viel zu hohes Risiko, hinkt die Performance hinter dem Markt zurück. So überraschend es sein mag: wer Hedge-Fonds in der Performance schlagen will, kann einfach einen Buy and Hold Ansatz fahren.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.