Wer einen Trend sucht geht nach Island

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Unlimited Indexzertifikat auAktueller Kursstand:VerkaufenKaufen

Der Traum von langfristigen Trends geht derzeit selten in Erfüllung. Das Phänomen ist nicht nur auf Europa und Nordamerika beschränkt. Längst ist die Korrelation zwischen den etablierten und aufstrebenden Märkten viel zu hoch, als dass hier noch ein Diversifizierungseffekt zu realisieren wäre. Die Korrelation zwischen dem brasilianischen Bovespa und dem Dax ist inzwischen so hoch wie jene zwischen Dax und TecDax. Bei einem Korrelationskoeffizienten zwischen 0,9 und 0,97 ist es fast egal, ob Sie den Dax oder Bovespa handeln.

Das Beispiel von Dax und Bovespa ist sicherlich extrem. Es zeigt aber das Dilemma. Konnte man als Anleger vor einigen Jahren in Überseemärkte investieren ohne davor Angst zu haben, dass es ein böses Erwachen gibt, verhalten sich viele der damaligen Exoten heute wie jeder andere Markt auch. Das heißt momentan, dass sich Positionstrader der Trendlosigkeit vieler Indizes nicht mehr so einfach entziehen können. Sieht man von den langen Abwärtstrends in Griechenland, Spanien usw. ab, wechselt der Trend, sobald er sich einigermaßen etabliert hat. Bei der Suche nach Trends und weniger Volatilität muss man sich also außerhalb der etablierten Märkte umsehen. Zu diesen zähle ich inzwischen auch die damalige Geldmaschine BRIC und die auch schon gealterten neuen Stars Thailand, Indonesien, Malaysia, Chile, Mexiko, Türkei etc. Auch diese Märkte werden wieder großartige Chancen bieten, jedoch nicht als unkorrelierte Renditetreiber.

Lange Rede kurzer Sinn: wer derzeit auf Trends setzen möchte hat es nicht leicht. Es gibt aber durchaus Märkte, die langfristige Trends bieten. Island gehört mit seinem entsprechenden Leitindex dazu. Das Land wurde 2008 besonders hart von der weltweiten Bankenkrise getroffen. Zuvor konnte Island allerdings von seinen überdimensionierten Banken profitieren. Mit Bilanzsummen, die das BIP um ein Vielfaches überstiegen, war ein Wachstum für die Unternehmen und das Land möglich, was sonst vollkommen illusorisch gewesen wäre. Teils betrugen die jährlichen Wachstumsraten 13%. Von 1996 bis 2008 verdreifachte sich das BIP. So schnell wurde ein Land selten reich. Die Währung half dabei allemal, da Island in vielen Bereichen auf Importe angewiesen ist. Die Inflation blieb mit 3-6% relativ moderat, da die Währung stetig an Wert gewann. 2007 bekam man für einen Dollar nur noch 60 Kronen, 2002 waren es noch 110. Das Umfeld in Island war damals vergleichbar mit dem in der Schweiz heute. Niedrige Arbeitslosigkeit (2-3%), geringe Inflation, starke Währung und Wachstum. Ich war natürlich genau zu dieser Zeit – 2006 – auf Island im Urlaub. Bei den Preisen konnte man nur den Kopf schütteln. Wenn man für 1 Kilo mittelmäßiges Schweinefleisch ein Vermögen zahlt, fragt man sich schon... Aber gut, damals konnte man sich ja auch von Räucherlachs ernähren, der war deutlich billiger. Davon einmal abgesehen ist Island ein wundervolles Land. Natürlich möchte ich Ihnen jetzt keinen Reisebericht liefern, dennoch hat dieser touristische Exkurs Relevanz, wie sich später noch zeigen wird.

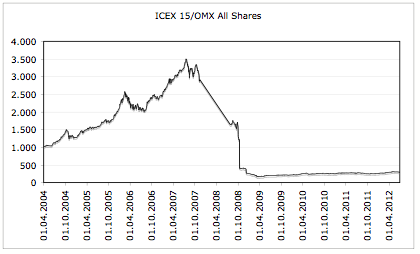

Bis 2008 war die Welt in Island in Ordnung. Dann kam der große Kollaps. Nach der Handelsaussetzung von 3 Tagen im Oktober 2008 verlor der Leitindex auf einen Schlag 77%. Wirklich verwunderlich war das nicht, bedenkt man, dass viele der enthaltenen Unternehmen kurz darauf insolvent waren oder vom Staat gerettet werden mussten. Die drei größten Banken Glitnir, Landsbanki und Kaupthing (Erinnern Sie sich noch an das Tagesgeldangebot von 8% der Kaupthingbank Anfang 2008?) wurden schlagartig mit 0 bewertet. Wie bei Irland, Griechenland, Spanien, Portugal und Zypern ging es auch dort nicht ohne externe Hilfe. Allerdings war die Situation noch viel dramatischer als bei den Euroländern. Das Verhältnis von Verbindlichkeiten der drei Banken zum BIP lag bei 4:1. Da ist es eigentlich ein Wunder, dass alles noch einmal mehr oder minder gut ging. Insgesamt verlor der Leitindex, der später aufgelöst wurde, über 90%, der Wert der Währung halbierte sich, was zu massiver Inflation führte. Die Zinsen, um die Inflation im Griff zu halten, standen in der Spitze bei 18%. Einer Wirtschaft, die ab Ende 2008 rasant schrumpfe, half das nicht gerade. Dennoch hat die Regierung viel richtig gemacht. Auch die im Ausland auf Widerstand gestoßenen Kapitalflussbeschränkungen waren richtig.

Bevor die vielen Maßnahmen Wirkung zeigen konnten schrumpfe das BIP aber zunächst um nominell 40% und die Arbeitslosigkeit vervierfachte sich auf (immer noch nicht dramatische) 9%. Die Welt ist auch vier Jahre nach dem Kollaps noch nicht wieder in Ordnung. Das zeigt schon der neu zusammengesetzte Aktienindex, der momentan bei ca. 300 Punkten steht, statt bei 3.000 Punkten vor der Krise. Die Verschuldung lag 2011 im Bereich von 130% des BIPs. Dennoch zahlt Island fleißig Auslandsschulden zurück. Die Arbeitslosigkeit sinkt, die Inflation liegt inzwischen wieder nur noch bei gut 5%, die Zinsen steigen von ihren Rekordtiefs wieder an und die Wirtschaft wächst mit 3-5%. Das Geheimrezept sind nicht nur Reformen und Disziplin. Island ist vergleichsweise eine sehr kleine Volkswirtschaft. Die schwache Währung ermöglicht es viel zu exportieren, was sich in einem enormen Handelsbilanzüberschuss zeigt. Ebenso ist das Land für Touristen sehr interessant, da es relativ günstig ist, dort Urlaub zu machen. Grundsätzlich ist Tourismus allein meiner Meinung nach kein nachhaltiges Wirtschaftsmodell. Bei einer Gesamtbevölkerung von 320.000 machen ein paar tausend Touristen mehr aber schon einen erheblichen Unterschied. Im Gegensatz zu den Eurokrisenländern hat Island noch weitere erhebliche Vorteile: das Land ist vergleichsweise Wettbewerbsfähig, ist hoch innovativ, die Gesetzgebung ist effektiv, die Lebensqualität einer der höchsten der Welt, die Infrastruktur gut, die Steuern moderat und der Arbeitsmarkt flexibel. Das sind alles Voraussetzungen, die viele andere Krisenstaaten nicht erfüllen.

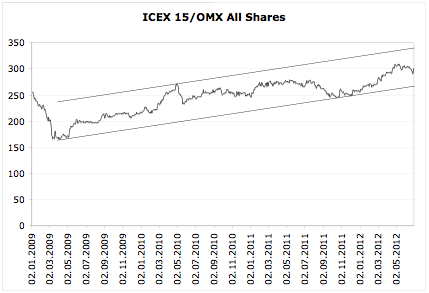

Das zeigt sich inzwischen auch wieder an der Börse. Das Tief bei 160 Punkten von Anfang 2009 liegt weit zurück. In den vergangenen drei Jahren gewann der Leitindex knapp 90%. Das wirklich bemerkenswerte ist aber, dass sich der Index gegenüber den Turbulenzen in Europa und den USA resistent zeigt. Verloren die meisten Indizes beim Crash 2011 zwischen 20 und 30% betrug der Drawdown in Island nicht einmal 15%. Die gerade beendete Maikorrektur betrug auf Island gerade einmal 6,5%, beim Dax um die 17%. Damit ist der Index überraschend stabil und befindet sich in einem intakten langfristigen Aufwärtstrend. Im Gegensatz zu den wichtigsten Weltindizes steht er auch schon wieder höher als vor einem Jahr. Zwar nur 8%, im Vergleich zum Dax, dem noch 15% bis zum Hoch von 2011 fehlen, ist das eine Performancedifferenz von 23%.

Die Voraussetzungen, dass Island auch die nächsten Jahre die etablierten Märkte, sowohl vom wirtschaftlichen Wachstum, wie auch auf dem Börsenparkett, outperformt stehen gut. Der Aufwärtstrend ist nicht exzessiv, dafür aber kontinuierlich und vollkommen intakt. In naher Zukunft kann mit Zuwächsen von 16% bis zur oberen Begrenzung des Trendkanals gerechnet werden. Dort könnte eine Korrektur stattfinden, die den Index noch einmal bis 320 Punkte zurückführt. Von dort aus ist dann der Weg frei bis 400 Punkte, also über 30% vom derzeitigen Punktestand. Dann muss die Lage neu beurteilt werden. Die Wette auf Buy and Hold könnte hier im Gegensatz zu vielen anderen Indizes auch langfristig durchaus aufgehen. Partizipieren können Anleger mit dem Indexzertifikat DE000CB09J64 der Commerzbank, die den Index ungehebelt nachbildet. Der Stopp Loss kann bei dem Zertifikat in der Range vom vergangenen Korrekturtief und dem Hoch von 2011 gesetzt werden. Das entspricht einem Zertifikatepreis von 3,1 Euro.

Clemens Schmale

Technischer Analyst bei GodmodeTrader.de

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.