Was zusammen steigt, kann auch zusammen fallen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

1 % Risiko je Trade ist eine geläufige und für das Swing- und Positionstrading sicherlich akzeptable Größenordnung. 1 % Risiko je Trade bedeutet allerdings nicht, dass nur 1 % des Kapitals in der Position eingesetzt werden, sondern dass maximal 1 % des Depotwertes verloren werden, sollte der Trade am maximal akzeptierten Verlustpunkt ausgestoppt werden. Dies gibt dem Trader die Möglichkeit, auch eine Serie von Fehltrades, wie sie zwangsläufig irgendwann eintreten wird, zu überstehen. Sind die sich in einer schwachen Phase summierenden Verluste dann nicht so groß, dann lässt sich in einer Gewinnphase dieser Drawdown gegebenenfalls schnell wieder aufholen.

Was aber häufig außer Acht gelassen wird ist die Korrelation der Positionen untereinander. Dies trifft besonders auf eine Marktphase wie die aktuelle Quartalsberichtssaison zu. Meldet ein großer Player aus einem Sektor schwache Zahlen, dann reißt dieser im Allgemeinen auch die anderen Titel des Sektors mit nach unten. Unerwartet gute Zahlen eines Bluechips ziehen hingegen häufig auch die Konkurrenten mit nach oben.

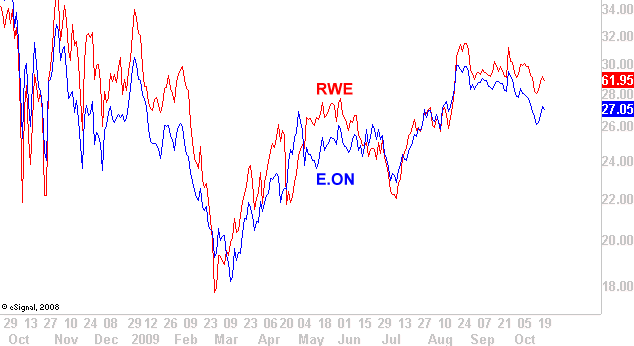

Beispiele lassen sich dafür viele finden. Um bei den bekannteren zu bleiben genügt bereits der Blick in den DAX. Dargestellt sind innerhalb des folgenden Charts die übereinander gelegten Verläufe von E.ON und RWE. Wie erkennbar, bewegten sich diese in den vergangenen Monaten nicht unbedingt mit dem Index, allerdings in annähernd ähnlichem Verlauf zueinander. Die prozentualen Bewegungen der beiden Aktien sind nicht zwingend gleich, auch gibt es an einzelnen Tagen leicht gegenläufige Bewegungen. In der Summe zeigt sich aber, dass E.ON steigt wenn RWE steigt und fällt.

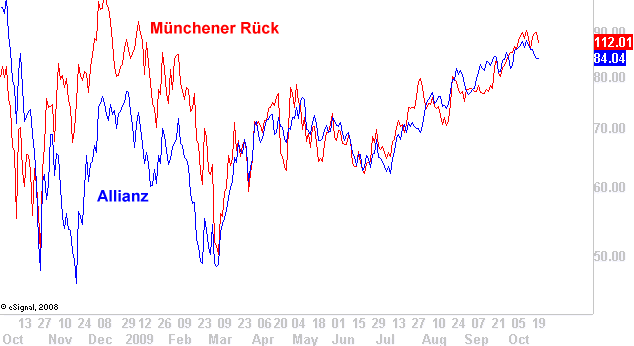

Ebenso verhält es sich, wie die nachfolgende Abbildung zeigt, bei Allianz und Münchener Rück. Auch hier sind die Verläufe in den vergangenen Monaten relativ ähnlich. Prozentual gibt es zwar teilweise gravierende Abweichungen, eine enge Korrelation würde sich aber auch bei Betrachtung eines viel längeren Zeitraums darstellen.

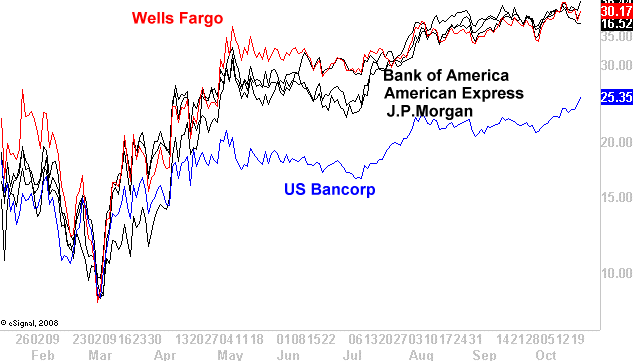

Besonders gravierend wird es in den Sektoren die gerade besonders im Focus stehen wie zum Beispiel dem US Financesektor. Wells Fargo, Bank of America, American Express und J.P.Morgan zeigen sehr stark korrelierende Verläufe. US Bancorp hängt insgesamt etwas hinterher, bewegt sich aber in der Tendenz ebenfalls ähnlich.

Eine enge Korrelation lässt sich aber nicht nur bei Aktien innerhalb eines Sektors finden. Auch bei den Rohstoffen zeigt sich ein ähnliches Bild. Der Goldpreis bewegt sich ähnlich dem Silberpreis, wenn auch prozentual weniger stark. Ebenso laufen Sojabohnen und Sojabohnenmehl in fast identischen Bahnen.

Zu beachten ist eine solche Korrelation besonders unter dem Gesichtspunkt des Risk- und Moneymanagement im Sinne der anfänglich beschriebenen 1 %-Regel. Wenn Sie eine Position in einem Sektor eröffnen und dieser 1 % Risiko zuweisen, dann kann nicht im selben Sektor und Segment eine zweite solche Position eröffnet werden. Dies geht nur, wenn das Risiko für die Positionierung grundsätzlich erhöht wird. Es ist nämlich nicht zu erwarten, dass gerade mit Beginn des Einstiegs plötzlich eine nachhaltige Korrelation aufbricht. Aus 1 % Risiko je Position werden dann sofort 2 % oder bei mehreren Positionen das entsprechend vielfache.

Ein Einstieg in mehrere Positionen eines stark korrelierenden Sektors wird also nur möglich, wenn dieser stufenweise bei auflaufenden Gewinnen und nachgezogenen Stopp-Marken erfolgt oder die einzelnen Positionen ein geringeres Risiko zugewiesen bekommen. Alternativ bietet sich nur die Möglichkeit, das Moneymanagement aggressiver zu gestalten und das Positionsrisiko insgesamt zu erhöhen. Dies daraus mittelfristig resultierenden Gefahren eines erhöhten Drawdowns sollten Sie dann aber nicht außer Acht lassen.

Es grüße Sie,

Marko Strehk - Technischer Analyst und Trader bei GodmodeTrader.de

Wie können wir dieses Scenario konkret handeln ? Mit was für einem Hebel kann ich mich einkaufen ? Wer sagt, dass der DAX bis 10.000 steigen kann ? Mal angenommen, ich kenne das Ziel von 10.000 Punkten, wie setze ich es als Anleger um ?

Ich bekomme immer wieder Emails von Anlegern, die berichten, dass sie mit ihrer Marktmeinung richtig gelegen haben, ihre Positionen aber immer wieder ausgestopt wurden. Einige kapitulieren dann und fangen an, die Stoploss auszusetzen. Auf lange Sicht ist das aber wiederum der Anfang vom Ende. Nur einige Male muß die Marktmeinung falsch sein und schon ist der Anleger mit immensen Verlusten konfrontiert.

Ob der DAX nächstes Jahr 10.000 Punkte erreicht oder aber auf 5.000 Punkte korrigiert, ist mir schlichtweg egal. Entschuldigen Sie bitte, wenn ich das so lapidar formuliere. Ich handele starke Trends. Wie weit diese laufen, ist irrelevant.

Herr Weygand hat mich animiert, diesen Artikel zu schreiben. Auch wenn er sicherlich klar werbenden Charakter hat. Viele von Ihnen wissen noch nicht, was ich genau handele und vor allem wie das Ergebnis meines Handels ist.

Ich bin als Trader unter anderem zuständig für den Godmode CFD Trader. In diesem handele ich in erster Linie Aktien mit CFDs. Die Abonnenten handeln entweder ebenfalls über CFDs oder aber viele direkt die Aktien.

Wenn ich 100 Allianz CFDs kaufe, kaufen die reinen Aktientrader einfach 100 Allianzaktien. Das macht also keinen Unterschied!

Detailbeschreibung und Anmeldemöglichkeit: http://www.godmode-trader.de/Premium/Trading/CFD-Trader

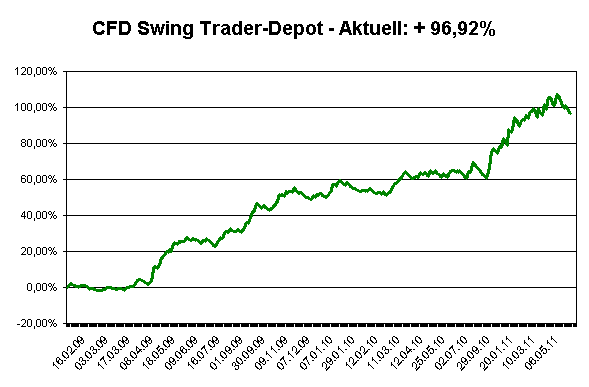

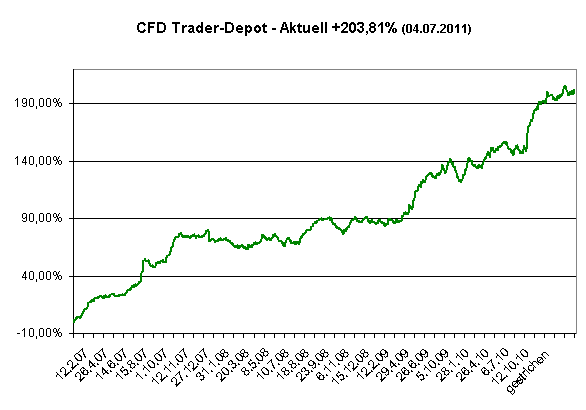

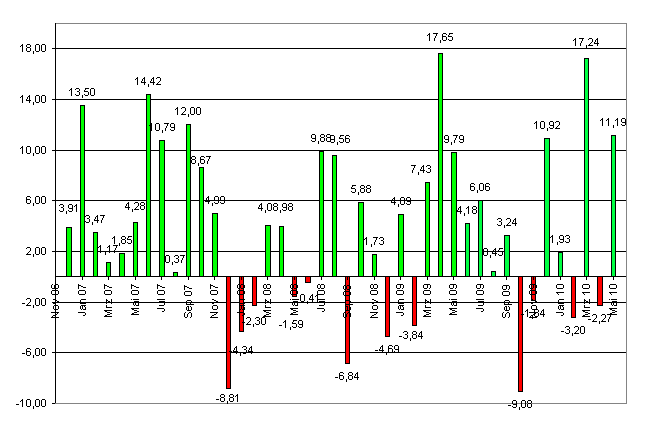

Hier zeige ich Ihnen noch die Performencadaten des klassischen Godmode CFD Traderpakets, in dem handele ich Aktien CFDs auf Position.

Swingtrading = Haltedauer mehrere Stunden (bis wenige Tage)

Positionstrading = Haltedauer mehrere Tage bis einige Wochen (bis einige Monate)

Detailbeschreibung und Anmeldemöglichkeit: http://www.godmode-trader.de/Premium/Trading/CFD-Trader

Ich würde freuen Sie in einem der Pakete als Kunde begrüßen zu können. Beide Pakete können 2 Wochen kostenlos getestet werden. Machen Sie davon Gebrauch.

Es grüße Sie,

Marko Strehk - Technischer Analyst und Trader bei GodmodeTrader.de

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.