Was wird aus den Schuldenbergen der Staaten? (Teil I)

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Schulden werden immer mehr zum Thema. Im vergangenen Jahr war das anders. In vielen Regierungen war das Motto: je mehr, desto besser. Kein Betrag war zu hoch. Zu dem Zeitpunkt mag das die richtige Einstellung gewesen sein. Nun, da sich die Lage beruhigt, treten andere Aspekte in den Vordergrund.

In den USA ist die Staatsverschuldung um 20 Prozentpunkte angestiegen. In den meisten europäischen Ländern werden es 10 Prozentpunkte sein. Die Ausgaben bleiben vorerst auch überdurchschnittlich hoch. Bis die jährlichen Defizite auf 0 % schrumpfen, werden viele Jahre vergehen. Einige Länder werden 0 % Neuverschuldung gar nicht erreichen.

Bis jetzt war das Ausgeben von Geld mit beiden Händen, das man nicht hat, kein Problem. Notenbanken kaufen die Schulden auf. Vorsichtig lassen Regierungen jedoch durchblicken, dass an sich durchaus über einen Abbau Gedanken macht. Großbritannien war da bisher am wenigsten zurückhaltend. Hier wurden bereits Steuererhöhungen angekündigt.

Auch in den USA, wo Finanzministerien Yellen nach dem Motto „lieber zu viel als zu wenig“ handelt, wird deutlich: ewig wird es so nicht weitergehen. Man muss Schulden tragfähig halten. Das wird voraussichtlich durch Steuererhöhungen geschehen.

Steuererhöhungen allein reichen nicht. Sie sind auch keine Sofortmaßnahme. Die Wirtschaft muss sich erst erholen. Frühestens 2023 oder 2024 kann man über Steuererhöhungen nachdenken. Bis dahin müssen andere Maßnahmen getroffen werden.

Historisch ist es nicht das erste Mal, dass die Staatsverschuldung ausufert. Regierungen und Notenbanken haben damit Erfahrung und man erkennt auch heute, dass sich die Akteure an das frühere Rezept halten, um der Schuldenberge Herr zu werden. Was aber ist dieses Rezept?

Dafür lohnt sich ein Blick zurück zu den Zeiten, in denen Staaten hoch verschuldet waren. Großbritannien hat es in den letzten 300 Jahren zweimal geschafft, Schulden abzutragen. Das erste Mal gelang es nach 1822 als die Verschuldung knapp 200 % der Wirtschaftsleistung betrug und das zweite Mal nach dem Zweiten Weltkrieg als 260 % erreicht wurden.

Der Abbau der Schulden gelang zumindest nach dem Zweiten Weltkrieg, weil Notenbank und Regierung gut zusammenarbeiteten. In Großbritannien, aber auch in den USA kontrollierte die Notenbank die Zinsen streng. Trotz steigender Schulden sanken die Zinsen. Das dürfte den meisten auch heute bekannt vorkommen.

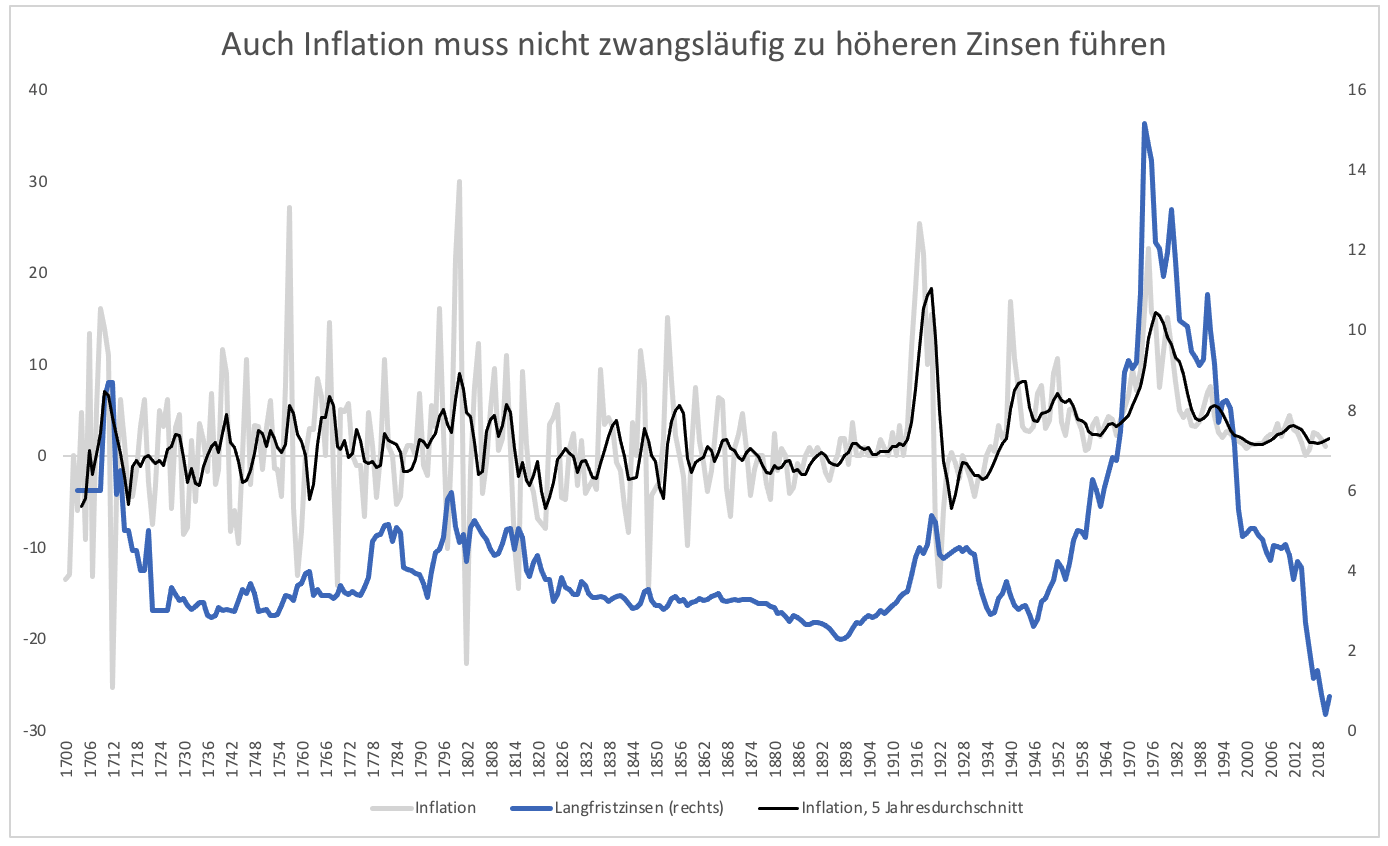

Höhere Schulden führen nicht zwangsweise zu höheren Zinsen (Grafik 1). Tatsächlich ist das Gegenteil zu beobachten. Es braucht niedrige Zinsen, um die Schulden abzutragen. Diese finanzielle Repression (Zinsen werden künstlich niedrig gehalten), entschuldet Regierungen über einen langen Zeitraum. Es ist nichts, das innerhalb von 5 oder 10 Jahren geschieht. Es handelt sich um Jahrzehnte.

Zinsen folgen grundsätzlich der Inflation und dem Risiko. Sollen die Schulden abgebaut werden, muss die Notenbank eingreifen. Höhere Schulden führen zu höherer Inflation. Die Zinsen folgen diesem Trend (Grafik 2), wenn die Notenbank nicht eingreift.

Notenbanken können heute noch mehr tun. Sie kaufen zwar Staatsanleihen – auch das kennt man aus dem Zweiten Weltkrieg – aber überlassen die Festlegung der Renditen von Anleihen dem freien Markt. Nach dem Zweiten Weltkrieg war das anders. Die Zinsen von Anleihen wurden de facto festgelegt. Aktuell macht das nur die japanische Notenbank.

Fällt der Grund für den Schuldenaufbau (Krieg, Wirtschaftskrise) weg, bleibt die finanzielle Repression und Steuern werden erhöht. Das wird auch diesmal so sein. Man konnte dieses Rezept immer wieder beobachten und alles deutet daraufhin, dass sich die Geschichte wiederholt. Es gibt aber noch eine ganz andere Frage: Reicht das? Mehr dazu im zweiten Teil.

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.