Was ist mit dem US-Dollar los?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- US Dollar Index FuturesKursstand: 95,57 Pkt (JFD Brokers) - Zum Zeitpunkt der Veröffentlichung

In den vergangenen zwei Wochen tagten alle großen Notenbanken. Der Fokus lag ganz klar auf der EZB, der japanischen Notenbank und der US-Notenbank Fed. Die EZB überraschte mit einer Fülle von Maßnahmen. Sie senkte die Zinsen noch weiter, wird Banken ermöglichen sich zu negativen Zinsen Geld zu leihen und erweiterte das Quantitative Easing (QE) Programm von 60 Mrd. auf 80 Mrd. pro Monat.

Nachdem die EZB aus dem Vollen schöpfte, hätte man eigentlich mit einer Abwertung des Euro rechnen müssen. Stattdessen wertete die europäische Einheitswährung auf. Die japanische Notenbank sorgte auch nicht gerade für Aufwertungsdruck des Dollars. Sie hielt die Füße still. Die US-Notenbank ihrerseits gab sich sehr zurückhaltend. Die vollführte keine 180° Wende, doch sie ruderte deutlich zurück.

Noch zu Jahresbeginn deutete die Fed vier Zinsschritte in diesem Jahr an. Davon ist inzwischen keine Rede mehr. Aktuell werden nur noch zwei Zinsschritte erwartet. Der Leitzins würde somit Ende 2016 die Bandbreite von 0,75 % bis 1 % erreichen und auch diese Prognose steht auf einem wackligen Fundament.

In der Folge all dieser Beschlüsse verlor der Dollar gegenüber den meisten Währungen an Wert. Dazu gehörten nicht nur Euro und Yen, sondern auch viele Emerging Market Währungen. Diese werteten im vergangenen Jahr besonders stark gegenüber dem Dollar ab. Für Entwicklungsländer war das ein großes Problem.

Begonnen hatte alles mit dem Ausstieg der Fed aus ihrem QE Programm. Die Zinswende wurde bereits 2013 verbal eingeleitet. Seitdem stehen Entwicklungsländer unter Druck. Der Druck erhöhte sich 2014 noch einmal, als Rohstoffpreise stark zu fallen begannen. Viele Entwicklungsländer leben von Rohstoffexporten. Die sinkenden Preise führten zu einer geringeren Nachfrage nach den lokalen Währungen und zu einem drastischen Rückgang der Investitionen, die vor allem durch ausländisches Kapital finanziert werden.

Nun beginnt sich das Blatt zu wenden. Rohstoffpreise scheinen einen Boden gefunden zu haben und die US-Zinswende ist kaum noch wahrnehmbar. In der letzten Woche konnten Entwicklungsländer zum ersten Mal seit vielen Monaten wieder einen Kapitalzustrom verzeichnen. Das alles deutet darauf hin, dass eine erhöhte Risikobereitschaft zurückgekehrt ist und sich der massive Kapitalstrom Richtung Dollar umkehrt.

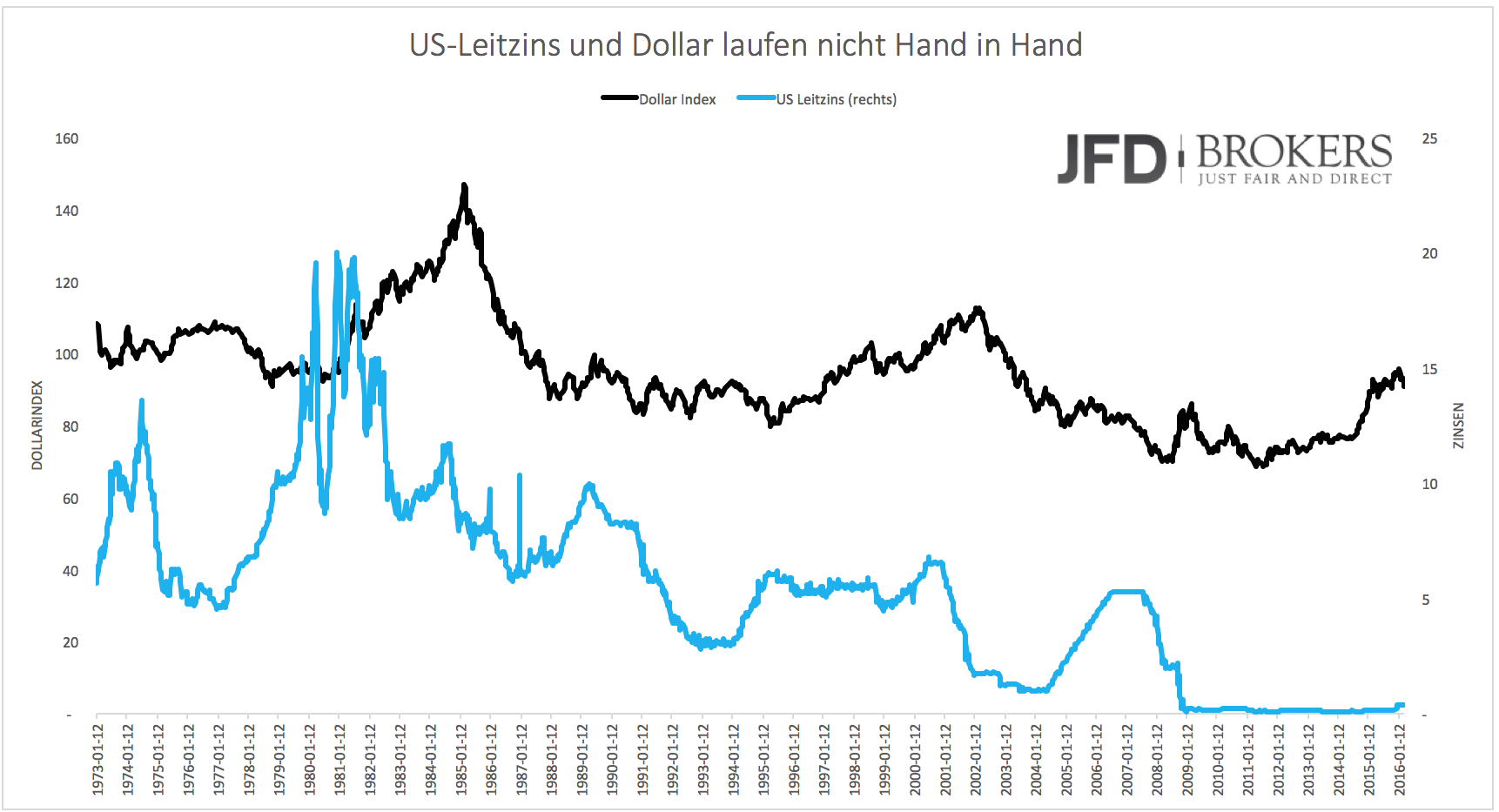

Es ist zu früh, um mit vollkommener Klarheit eine mehrjährige Dollarabwertung auszurufen. Die Chancen, dass wir nun eine solche Umkehr erwarten können, stehen jedoch gut. Historisch betrachtet war der Dollar immer vor der Zinswende am stärksten. Grafik 1 zeigt den Dollar Index sowie den US-Leitzins. Die beiden Zeitreihen laufen nicht parallel. Der Dollar steigt also nicht mit den Zinsen, sondern für gewöhnlich deutlich früher.

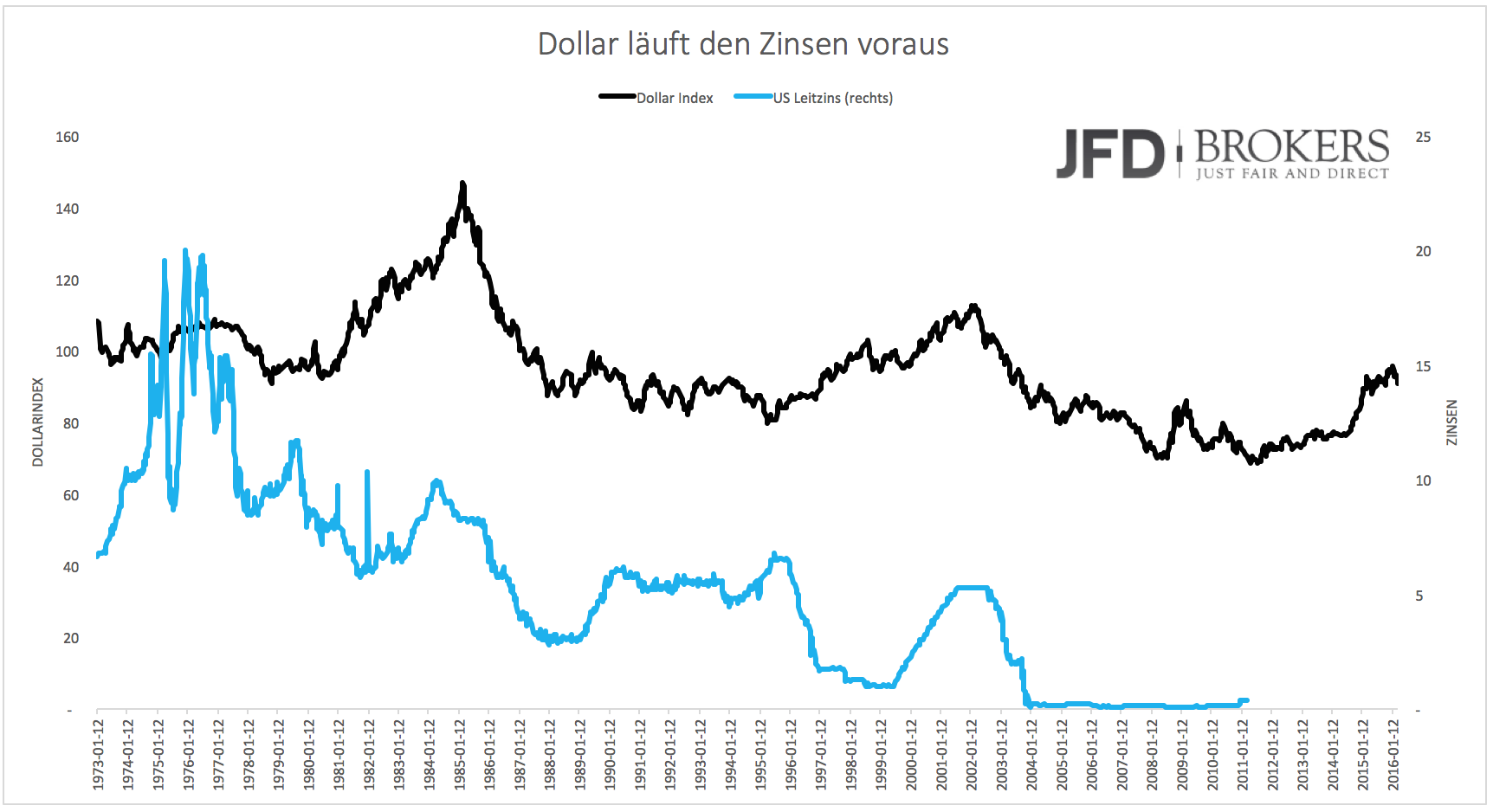

Um sich den Zusammenhang zu verdeutlichen, kann man die Zinsen zeitlich versetzen. Steigt der Dollar im Normalfall vor der Zinswende, dann müssen die Zinsen im Vergleich zum Dollar Index zeitlich rückversetzt werden. Das ist in Grafik 2 dargestellt. Die Zinsen sind knapp 5 Jahre rückversetzt.

Durch diese zeitliche Verschiebung verlaufen die beiden Zeitreihen nun größtenteils parallel. Man kann also sagen, dass der Dollar für gewöhnlich bis zu 5 Jahre früher reagiert als die Zinsen. Das ist ein Phänomen, welches seit Jahrzehnten Gültigkeit besitzt. Für diese Systematik gibt es auch einen handfesten Grund.

In großen Zyklen von 10 bis 15 Jahren bewegt sich der Dollar auf und ab. Das ist von der Zinspolitik getrieben. Viel wichtiger als die Zinspolitik selbst ist jedoch die Differenz zur Zinspolitik anderer Notenbanken. Die US-Wirtschaft läuft vielen anderen Wirtschaften voraus. Das ist in den letzten Jahren wieder einmal gut zu beobachten gewesen. Während die Eurozone ab 2011 einen starken Abschwung erlebte und sich erst seit einem Jahr wieder erholt, läuft die US-Wirtschaft seit 2012 auf Hochtouren.

Ähnlich verhielt es sich in den Jahren 2000 bis 2002. Die USA konnten die wirtschaftliche Krise schneller hinter sich lassen als viele andere Länder. Man erinnere sich nur an die rekordhohe Arbeitslosigkeit in Deutschland und die Agenda 2010, die unter großem Protest umgesetzt wurde. Es dauerte viele Jahre, bis Deutschland vom schwachen Mann Europas wieder zum Zugpferd wurde.

Die USA sind nach wie vor der mit Abstand größte Konsument der Welt. US-Verbraucher gelten als „Consumer of last Resort“. Wenn in der Welt sonst niemand mehr konsumieren kann, dann stehen die US-Bürger bereit. Das zeigt sich auch in diesen Tagen wieder. Die US-Importe helfen anderen Regionen ihr Wachstum zu stabilisieren oder überhaupt erst wieder in Gang zu bringen.

Die versetzten Konjunkturzyklen führen zu einer Divergenz der Zinspolitik weltweit. Das liegt vor allem daran, dass die USA das wirtschaftliche Zugpferd der Welt sind. Fällt die US-Wirtschaft in eine Krise wie 2008, dann zieht das die ganze Welt mit nach unten. Wächst die US-Wirtschaft hingegen in hohem Tempo, dann hilft das der Weltwirtschaft.

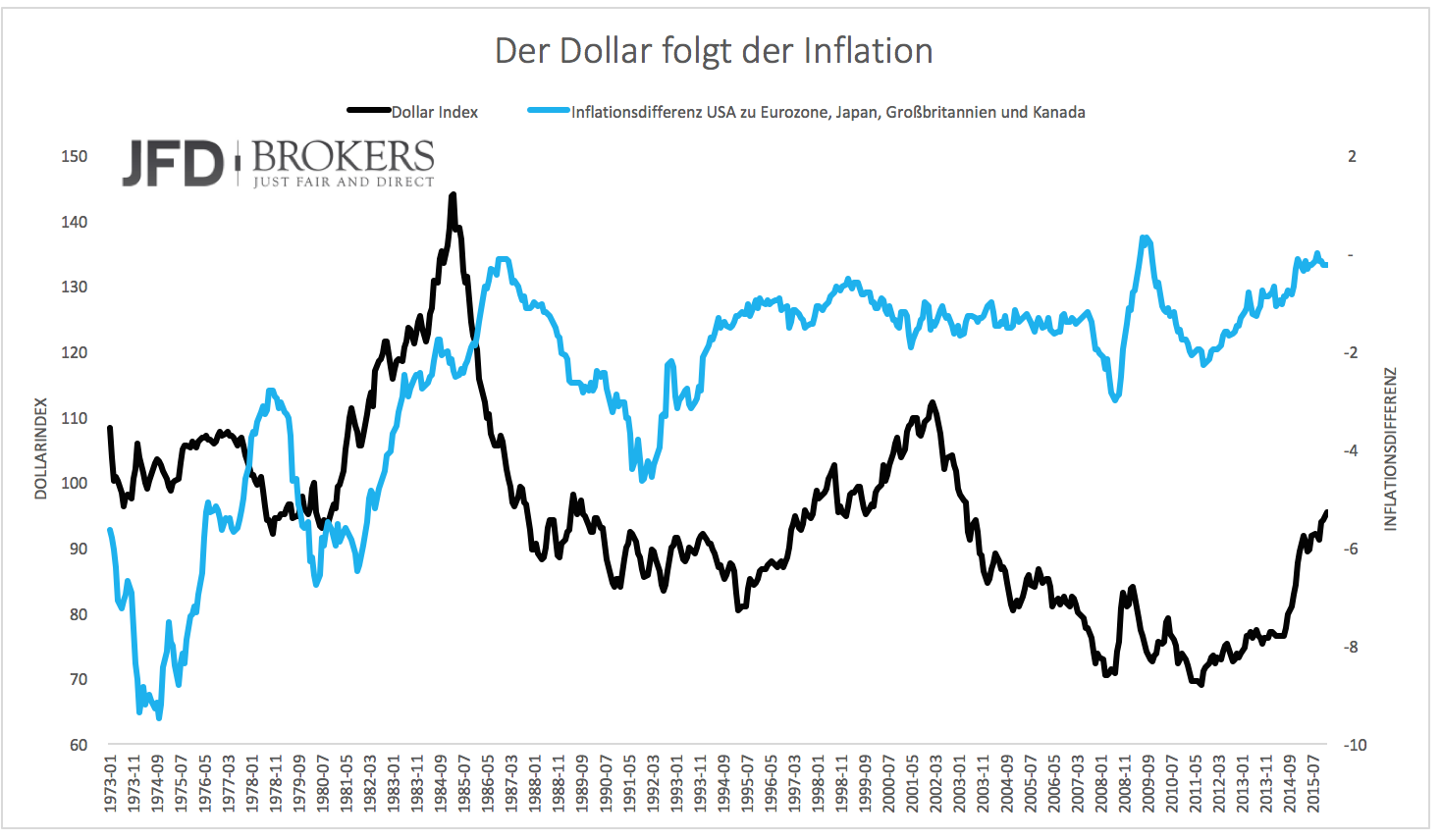

Die leicht divergierenden Konjunkturzyklen führen zu Inflationsdifferenzen. In den USA steigt die Inflation gerade schnell an. In der Eurozone ist davon noch keine Spur. Diese Differenz ist in Grafik 3 dargestellt. Die Inflationsdifferenz bezieht sich dabei um das gewichtete Mittel der Inflation der Länder, die den Dollar Index ausmachen. Die Schweiz und Schweden wurden nicht berücksichtigt, da ihr Anteil am Dollar Index klein ist und das Ergebnis nicht verändern.

Was sich anhand der Grafik zeigt ist der klare Zusammenhang zwischen Inflationsdifferenz und Dollar Index. Das Blatt beginnt sich gerade wieder zu wenden. Im historischen Vergleich ist die Differenz heute am oberen Ende der Bandbreite angelangt. Eine Rückkehr zum langjährigen Mittel ist zu erwarten. Für den Dollar bedeutet dies den Beginn einer mehrjährigen Abwertung.

Ein Trendwechsel passt gut ins Bild. Dollaraufwertungen dauerten in der Vergangenheit etwas über 5 Jahre. Derzeit steuern wir auf das sechste Jahr der Dollaraufwertung zu. Nachdem sich die zugrundeliegende, fundamentale Systematik nicht verändert hat, sollte der Dollar nun seine Abwertung beginnen.

Lars Gottwik

Partner & COO JFD Brokers

JFD Brokers – Just FAIR and DIRECT

www.jfdbrokers.com

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

ÜBER JFD BROKERS:

WER WIR SIND:

JFD Brokers ist eine einzigartige Mischung aus herausragenden Finanzmarktanalysten und erfahrenen Brokerage-Profis, welche einen revolutionären, zukunftsorientierten Ansatz bei der Entwicklung von Online- Trading Technologien und Lösungen beschreitet. Unser Angebot umfasst Margin Trading, Vermögensverwaltung, HFT & quantitative Systeme, physische Devisen (FX) Zahlungen, Prime und IT-Lösungen und ist perfekt auf erfahrene Privatinvestoren und institutionelle Partner zugeschnitten.

WAS WIR MACHEN:

Wir sind der einzige Retail-Broker, der ALLEN KUNDEN (ab einer Mindesteinlage von 500 Euro) den Handel von bis zu 9 Anlageklassen (mit mehr als 800 Finanzinstrumenten) innerhalb einer einzigen Handelsplattform, mit einem einheitlichen institutionellen Pricing (börsenechte Spreads / Core Spreads) und einer einheitlichen STP/DMA Ausführungsart bietet. Sie profitieren mit JFD Brokers von Interbank-Core Spreads, niedrigen Tradingkosten, kompletter Anonymität, vollständiger Transparenz, hoher Liquidität und einem 100 % DMA/STP Konto. Dieses bietet Ihnen einen extrem latenzarmen Zugang zu mehr als 15 Tier1 Liquiditätsanbietern, sowie zu mehr als 80 Primärbörsen, MTFs bzw. sekundär Derivate- & Warenbörsen, bzw. Dark- & Lightpools.

RISK-DISCLAIMER:

JFD Brokers bietet ausschließlich beratungsfreie Dienstleistungen an. Der Inhalt dieser Analyse enthält keine Anlageberatung bzw. Anlageempfehlung (und darf auch nicht als solche verstanden werden) und stellt keinesfalls eine Aufforderung zum Erwerb von jeglichen Finanzinstrumenten oder -produkten dar. JFD Brokers haftet nicht für Schäden, welche auf einzelne Kommentare und Aussagen auf Analysen von JFD Brokers zurückzuführen wären / sind und übernimmt keine Gewähr in Bezug auf Vollständigkeit und Richtigkeit des dargestellten Inhaltes. Somit trägt der Anleger ausschließlich alleinverantwortlich das Risiko für seine Anlageentscheidungen.

Die dargestellten Analysen und Kommentare enthalten keine Berücksichtigung Ihrer persönlichen Investitionsziele, Ihrer finanziellen Verhältnisse oder Bedürfnisse. Der Inhalt wurde nicht gemäß der gesetzlichen Vorschriften für Finanzanalysen erstellt und muss daher vom Leser als Marketinginformation angesehen werden. JFD Brokers untersagt die Vervielfältigung oder Veröffentlichung ohne ausdrückliche Genehmigung.

FX und CFDs sind gehebelte Produkte. Sie sind nicht für jeden Anleger geeignet, da sie ein hohes Maß an Risiko für Ihr Kapital bergen und Sie mehr verlieren können als Ihre ursprüngliche Einzahlung. Bitte vergewissern Sie sich, dass Sie alle Risiken verstehen.

Disclaimer: https://www.jfdbrokers.com/legal-info/legal-information.html

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.