Warum der DAX auf 195.000 Punkte steigen sollte

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Viele Anleger fragen sich, ob der DAX nach dem rasanten Anstieg der vergangenen Monate nicht deutlich überbewertet ist. Ein Vergleich der Gewinnrendite der DAX-Unternehmen mit anderen Anlagealternativen zeigt aber, dass deutsche Aktien angesichts der rekordniedrigen Zinsen sogar auf dem aktuellen Niveau noch unterbewertet sind.

Anleger stehen ständig vor der Alternative: Sollen sie ihr Geld festverzinslich anlegen, also zum Beispiel Bundesanleihen erwerben, oder sollen sie doch lieber Aktien kaufen? Dabei treffen sie eine Rendite- und Risikoabwägung: Anleihen werfen feste Erträge ab. Aktien hingegen sind Anteilsscheine an Unternehmen und verbriefen eine Gewinnbeteiligung. Die Rendite bei Anleihen (und die Gewinnrendite bei Aktien) verrät dabei, wie hoch der Ertrag im Verhältnis zum eingesetzten Kapital sein wird bzw. sein könnte.

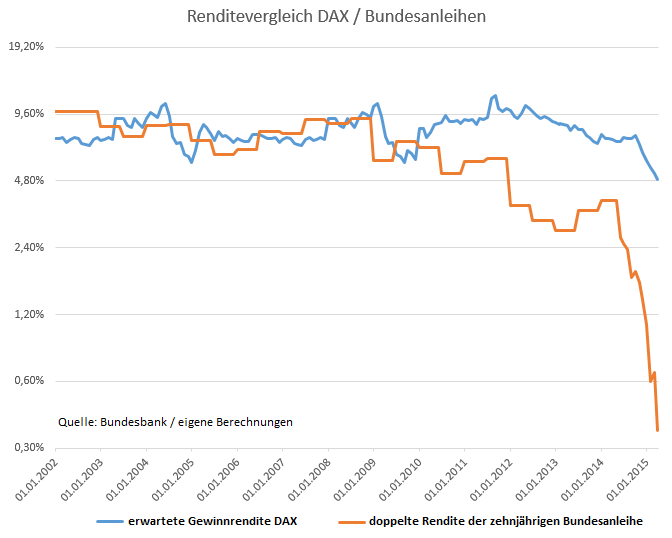

Erträge von Anleihen stehen bereits zum Kaufzeitpunkt fest, Unternehmensgewinne sind aber nur sehr schlecht prognostizierbar. Da Aktienanleger für das höhere Risiko entlohnt werden wollen, das sie eingehen, ist die Gewinnrendite von Aktien in der Regel höher als die Rendite von Anleihen. In Deutschland entsprach lange Zeit (in den Jahren 2002 bis 2010) die Gewinnrendite der DAX-Unternehmen recht gut dem doppelten Wert der Rendite der zehnjährigen deutschen Staatsanleihen, wie die folgende Grafik zeigt:

Angesichts der beispiellosen Geldflut der Notenbanken sind die Renditen der Bundesanleihen in den vergangenen Monaten und Jahren stark gesunken, während sich die erwarteten Gewinnrenditen der DAX-Unternehmen weiterhin auf einem hohen Niveau befinden.

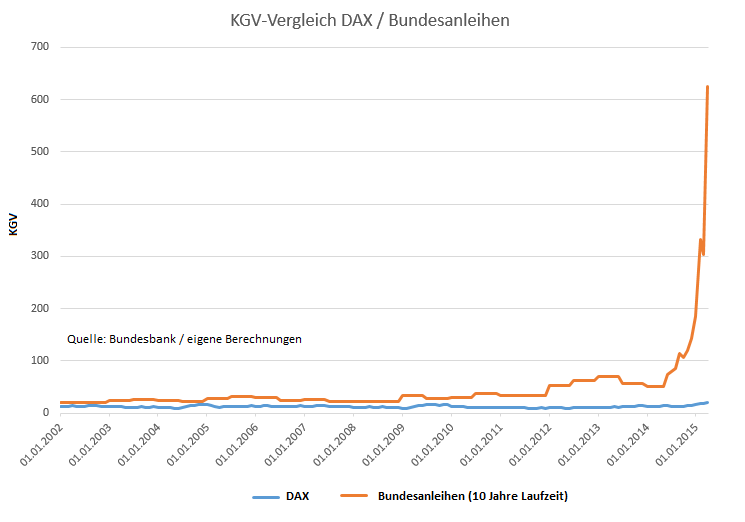

Statt der Renditen kann man auch das KGV, also den Kehrwert der Gewinnrendite darstellen. Bei Aktien ist das KGV üblich, es kann aber auch bei Anleihen berechnet werden und ist auch hier nichts anderes als der Kehrwert der Rendite.

Lange Zeit war das KGV bei Aktien halb so hoch wie das KGV der zehnjährigen Bundesanleihen, insbesondere im Zeitraum zwischen 2002 und 2010. Die extrem stark gesunkenen Renditen bei Anleihen haben nun allerdings dazu geführt, dass das KGV der zehnjährigen Bundesanleihen inzwischen den astronomischen Wert von 625 erreicht hat.

Wie hoch müsste der DAX nun steigen, damit die relative Bewertung zwischen dem Aktien- und Anleihenmarkt wieder das Niveau erreicht, das lange Zeit üblich war? Nach Bloomberg-Daten liegt das DAX-KGV aktuell bei 20,55. Damit die Bewertung die Hälfte des Niveaus der Bundesanleihen erreicht (wie es in den Jahren 2002 bis 2010 durchschnittlich der Fall war), müsste der DAX ungefähr um den Faktor 15,8 zulegen und auf rund 195.000 Punkte steigen.

Natürlich ist die Renditebeziehung zwischen Aktien- und Anleihemarkt keine Konstante und das Kursziel von 195.000 Punkten alles andere als realistisch. Aber der Vergleich zeigt doch sehr deutlich, dass angesichts der extrem stark gesunkenen Zinsen Aktien immer noch eine im Vergleich sehr hohe Rendite abwerfen und auch auf dem aktuellen Niveau keineswegs deutlich überbewertet sind. Geht die Geldflut der EZB tatsächlich bis September 2016 weiter, könnte der DAX durchaus noch Potential haben. Bis 195.000 Punkte dürfte es dabei auf absehbare Zeit kaum gehen. Aber wer jetzt schon das Ende der Rally ausruft, dürfte ebenfalls nicht Recht behalten.

Jetzt handeln:

Eröffne Dein Depot bei Smartbroker+ und handle ab 0 EUR Ordergebühren* beim Kostensieger. Und das Beste: Obendrauf bekommst Du 3 Monate stock3 Ultimate.

Hier geht’s zur Depot-Eröffnung

Mehr Informationen zu Smartbroker+

*zzgl. marktüblicher Spreads und Fremdkosten

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Schon irgendwie traurig wie viele zutiefst verbitterte Menschen Menschen hier schreiben, die nicht mal ein bewusst übertriebenes Ziel einfach mal stehen lassen können. Allgemein nahezu kein Optimismus hier vorhanden sondern fast schon eine suizidgefährdete Stimmung.....

Kommt mir immer wie ein Frust abladen über schlechte Trades vor oder ne schlimme Kindheit ich weiß es nicht. Ist ja bei fast allen Artikeln auf GMT das Gleiche fast schlimmer als bei SpiegelOnline. Ich mache mir wirklich Sorgen um die ganzen notorischen Nörgler. Wie überlebt so jemand Oberhaupt?

Nur kurz zur Kalibrierung: Von 60 Jahren steht nichts im Artikel. Auch wenn das Kursziel wohl nur ein Spaß war, die Richtung und erhebliches Potenzial soll sich JETZT aus dem Spread der Investitionsrenditen ergeben...

Ich male mir gerade die Überraschung des Herrn Baron aus wenn seine Hyperbel den lustigen Hüpfer macht bei negativen Renditen ! Planen wir dann einen DAX bei -200.000 damit das Gesamtbild wieder passt ?

Alles recht lustig aber ansonsten wertlos. In 60 Jahren haben meine Moleküle eh einen ganz anderen Job als heute :-)

Übrigens, ich habe mal die Schlagzeilen von damals gegoogelt, für diejenigen, die noch nicht so lange dabei sind.

Hier zwei Beispiele von unzähligen:

18.03.1999

Die Börsen komprimieren die Zeit John Karg, ein führender Investmanager der USA, sieht den Dow Jones schon bei 40 000 Punkten

Die Banken sehen rosige Zeiten für die Börse voraus. Vor allem in Deutschland wird mit deutlichen Kursgewinnen gerechnet von Nadine Oberhuber

28. Dezember 2007 01:00 Uhr

Die Geschichte kennen wir ja und der Dow hat nach 16 Jahren noch nicht einmal die hälfte geschafft.

Wenn wir jetzt das analoge Gegenbeispiel zu diesen Artikel hochrechnen, dann müßte der Dax in ungefähr - pi mal Daumen - 64 Jahren bei 192 000 stehen.

Denn diesmals ist alles anders :-))

Herr Baron, mich interessiert nur eine Frage: Wuerden Sie fuer diese Aussage all Ihr Vermoegen verwetten?

Das Chamäleon hat Recht. Auch Investor von 10:16 schreibt zu Recht, dass die Gesetzmässigkeiten an der Börse noch gelten. Pervers nur, dass diese Gesetze nur noch Angebot und Nachfrage kennen und nicht mehr wertbezogene Vernunft.

In 2003 bin ich unter 2.800 im DAX long gegangen. Ein befreundeter Investmentberater fand das "idiotisch riskant". In 2009 bin ich bei 3600 (der damals errechnete Liquidationswert der DAX 30-Titel) long eingestiegen und fast verbrannt weil die Trendtrader stumpf tiefer wollten. Und heute finden wir plötzlich 12.000 billig ??? Welches Unternehmen schwankt in seinem Wert so eklatant ??

Für jede Kauf und Nicht-Kaufentscheidung gibt es keine fundamentale Basis mehr. Auf beiden Wegen kann man wie 2000 der Depp sein. Und ist es als Zaungast wie auch als letzter Käufer der Tulpe.

Nur, Herr Baron, der beschriebene Mangel an Alternativen zur Anlage verbessert diesen Entscheidungsnotstand leider in keiner Weise.

Bei der aktuellen Exposition gegen den Euro erleben wir ein Fiasko sollten die USA z.B. QE4 andenken. (eventuell zieht die EZB dann auch zurück, etc.) Dann wollen Sie einen SL einer Aktie ausführen in der Sie echtes Kapital liegen haben ? Was jucken mich da 2% p.a. wenn`s am Tag 10% abwärts geht ?

Wenn es noch niemand weiß, was die einfache Bezeichnung "QE" eigentlich bedeutet.

Quantitative Erosion.

Also nicht wundern, nur staunen wie hartnäckig unsere Märkte sind, das Stufe 3

der QE ( quantitativen erosion ) noch nicht alles eingeebnet hat.

Dann muß ein Gang höher geschaltet werden, bis alles schön glatt ist. Gell, :-)))

Das sind aber sehr merkwürdige Annahmen....Wie kommt man darauf, daß Anleihen gleich bewertet werden müssen wie der Dax?

Die entfesselten Notenbanker haben mit ihrem know how die Gesetzmäßigkeiten der Börse außer Kraft gesetzt. Glaube an deine Grenzen und sie gehören dir. Mario beweist das Gegenteil. Nichts ist unmöglich . 195000 Punkte? Kein Problem in der heutigen Zeit. Es werden noch geradezu unglaubliche Dinge passieren, solange der Magier Mario seinen Zauberstab schwingen darf. Ich vermute ganz stark, das der Dax, sofern diese Entwicklung sich beschleunigt, gleichzeitig steigt und fällt. Wir werden uns noch alle vor Verwunderung die Augen reiben. :-))