Wartet die Fed zu lange mit Zinssenkungen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ob sich dies als Fehler herausstellt, wird sich bald zeigen. Es wäre nicht das erste Mal, dass sich die Datenlage plötzlich und überraschend verschlechtert. Es ist nicht der Ausnahmefall, sondern vielmehr die Regel. Es hat System, dass die Zinsen zu spät gesenkt werden. Das war nicht nur vor großen Krisen wie 2008 der Fall. In Europa hob die EZB die Zinsen nochmals im Juli 2008 an. Zwei Monate später war Lehman Brothers bankrott.

Die Fed hob den Leitzins zwar nicht an, hielt ihn aber konstant auf hohem Niveau. Ende 2018 versicherte die Fed, dass ihre Politik auf Autopilot ist. Der Markt reagiert verschreckt. Nicht nur wurden die Zinsen 2019 gesenkt, es musste auch ein neues, wenn auch kleines, Anleihekaufprogramm aufgelegt werden.

Wie schnell sich Daten eintrüben können, wird häufig unterschätzt. Aktuell ist die Entscheidung, ob Zinssenkungen zu spät kommen, besonders schwierig. Seit vielen Quartalen überrascht die US-Wirtschaft immer wieder durch Stärke. Selbst im ersten Quartal, in dem die Wirtschaft annualisiert nur um 1,6 % wuchs, waren dafür eher Sonderfaktoren verantwortlich. Die Inlandsnachfrage stieg um über 3 %.

Dir gefallen meine Beiträge? Mehr davon gibt es in stock3 Plus. Teste stock3 Plus mit dem Code STARTPLUS einen Monat kostenfrei! Spezielle Analysen und Trading-Setups, exklusive Wissensartikel, hochwertige Analysen zu aktuellen kapitalmarktrelevanten Themen und einmal im Monat ein Schnuppertag für den Tradingservice stock3 Trademate!

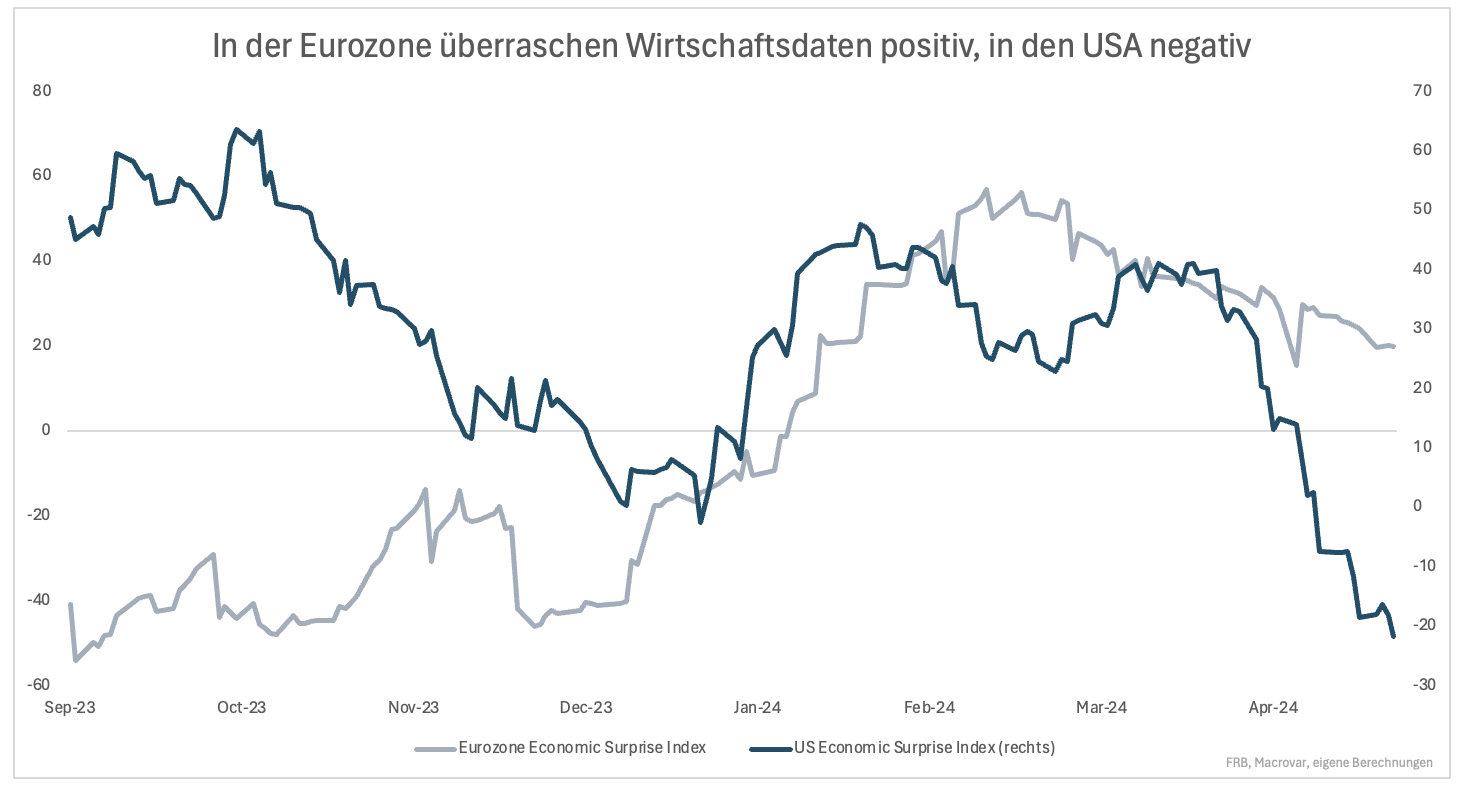

Für das laufende Quartal zeigt das Modell der Notenbank von Atlanta ein Wachstum von 3,5 % an. Das ist sehr robust und sieht überhaupt nicht nach Zinssenkungen aus. Das ändert sich, wenn man den Economic Surprise Index betrachtet. Dieser sagt grundsätzlich nichts darüber aus, ob die Daten gut oder schlecht sind. Vielmehr zeigt der Index, ob die Daten besser oder schlechter als erwartet ausfallen. Derzeit fallen sie in den USA deutlich schlechter aus. In der Eurozone gibt es noch mehr positive als negative Überraschungen (Grafik 1).

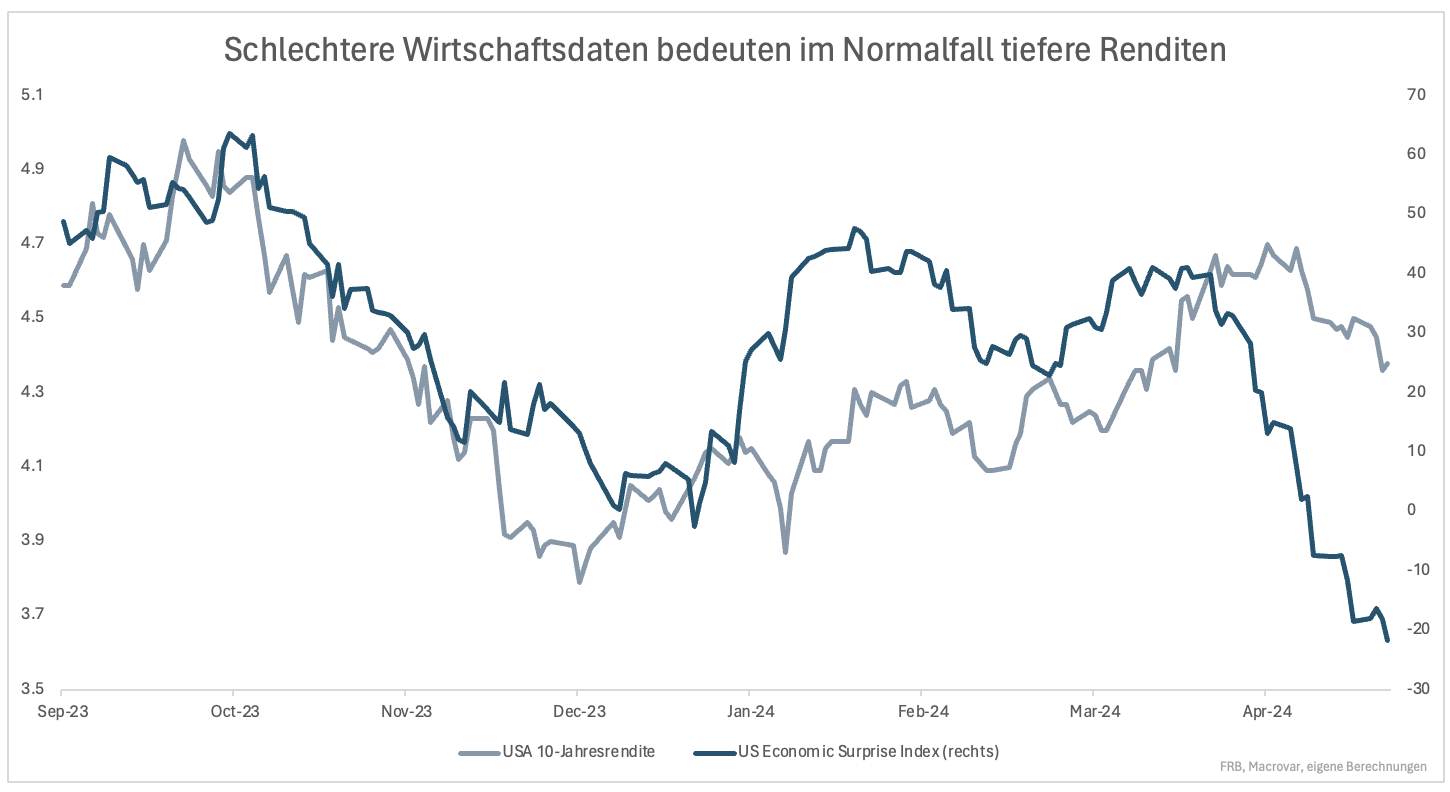

Bei negativen Überraschungen zeigt der Index, dass Analysten eine Eintrübung bisher nicht erkannt haben. Alle gehen davon aus, dass die Lage nach wie vor sehr gut ist, obwohl die Fakten mehr und mehr eine andere Sprache sprechen. Der Anleihemarkt orientiert sich häufig an der realen Entwicklung. Anleiherendite und Economic Surprise Index gehen daher Hand in Hand (Grafik 2).

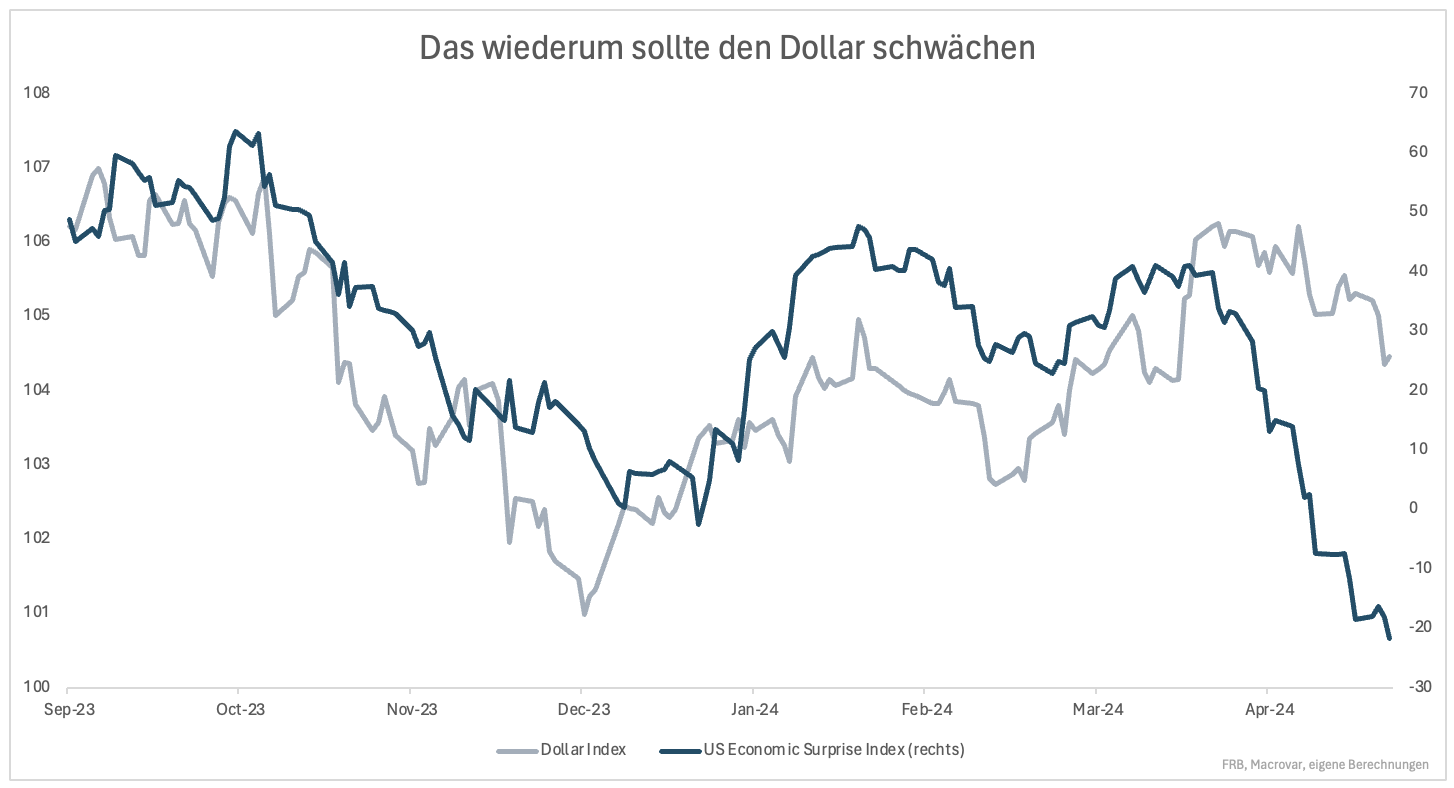

Aktuell bildet sich eine Divergenz. Das lässt sich nicht nur bei den Renditen erkennen, sondern auch beim Dollarindex, der vor allem von der Zinsdifferenz gestützt wird (Grafik 3). Reagiert der Anleihemarkt nicht auf schwächere Daten, gehen Investoren davon aus, dass der Leitzins auf hohem Niveau bleibt, unabhängig davon, ob sich die Lage eintrübt oder nicht.

Es bildet sich ein Szenario heraus, in dem die Wirtschaft abkühlt, die Notenbank aber an ihrer Politik festhält. Dann kommt es, wie es immer kommt: Plötzlich ist der Abschwung da und der Zins ist zu hoch. Die Daten weisen darauf hin. Dass es wirklich so kommt, ist allerdings nicht gesichert. Wie durch ein Wunderwerk hat sich das US-Wachstum immer wieder beschleunigt.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Ja, ein Drahtseilakt halt. Die FED scheint als Priorität 1 zu haben, dass die Inflation weiter zurückgeht und nimmt dabei in Kauf, dass die Zinsen u.U. zu lange oben gehalten werden. Sollte sie dadurch am Ende doch noch eine Rezession auslösen, dann wäre die Inflation ebenfalls durch. Ich für meinen Teil hoffe, dass es genau so kommt, aber dass es eben eine milde Rezession wird. Anregungen für Sie, Herr Schmale, evtl. auch für neue Artikel?:

1) Rezessionstiefe: wenn eine Rezession im 2. HJ 2024 oder in 2025 aufgrund des befürchteten, zu lange zu hohen Zinses und der dadurch forcierten Abkühlung der Wirtschaft kommt: wie tief (am besten ausgedrückt in S&P500-Ranges) wird diese nach aktueller Datenlage (wichtig, denn man kann ja nicht wissen, was morgen für schwarze Schwäne komme wie z.B. Nahostkriegausweitung etc.) "wahrscheinlich" gehen? Sehen Sie eher eine leichte oder doch schwere Rezession auf uns zukommen? Oder doch wahrscheinlich gar keine? Ich bin skeptisch, wie gesagt: eine milde wäre vielleicht gut. Das Leben ist aber kein Wunschkonzert.

2) Zusammenhang Zinskurve und Rezessionstiefe: wenn Crashpropheten aktuell von einer "sicher" kommenden, "tiefen" Rezession schreiben, wird teils auch argumentiert a la: "noch nie war die Zinskurve so lange invertiert wie dieses Mal, außer vor der großen Depression 2029". So als Schlussfolgerung: darum wird auch die Rezession vergleichbar schlimm werden...das würde den S&P 500 auf das Vor-DotCom-Niveau zurückwerfen o.ä. => vermutlich die übliche Panikmache, aber dennoch die Frage: gibt es überhaupt einen kausalen Zusammenhang zwischen der Dauer (oder auch dem Ausmaß) der Zinskurveninvertierung und der Tiefe der darauffolgenden Rezession?

Was heißt hier Wunder? Die Regierung pumpt massiv Geld in die Wirtschaft. Das kann man gut finden oder eben nicht, aber von "Wunder" braucht man da nicht sprechen. Bzw. sollte dies klar sein und damit ist der Satz obsolet und zeugt von Unwissen.