Vorsichtig, vorsichtiger, EZB!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

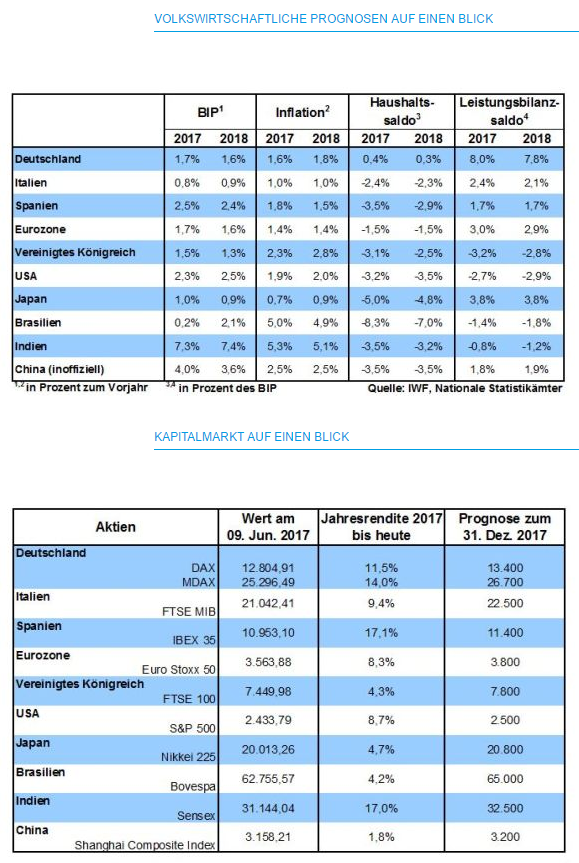

Die EZB führt einen Balanceakt der Spitzenklasse vor. Einerseits betont sie eine stabilere Euro-Konjunktur, was den Einstieg in den Ausstieg aus ihrer ultralockeren Geldpolitik nahelegt. Andererseits signalisiert sie mit der Rücknahme ihrer Inflationsprognosen, dass dieser Ausstieg im Schneckentempo und vor allem erst nach der Bundestagswahl und den italienischen Parlamentswahlen im Herbst stattfinden wird. Jegliche Europa-kritische Wählerirritation soll unterbleiben. Unterdessen scheint in Großbritannien das Wahldesaster von Premierministerin May ein Non-Event zu sein. Und in den USA wird aufgrund des Scheiterns der Trumponomics sogar wieder das Wort „Re-Deflation“ in den Mund genommen.

Brexit means not Hard Brexit!

Vox populi, die Stimme des britischen Wahlvolkes, hat gesprochen und den konservativen Tories unter Premierministerin Theresa May ein Desaster beschert. Sie sind zwar noch stärkste Partei, haben aber die absolute Mehrheit verloren. Der Plan von May, sich mehr Rückendeckung für die Brexit-Verhandlungen zu sichern, ist völlig gescheitert. Zukünftig sind die parlamentarische Mehrheit im Unterhaus und somit das Verhandlungsmandat der Briten gegenüber der EU so schwach, dass ein harter Brexit nicht mehr möglich ist.

Aufgrund der umfangreichen Scheidungssubstanz ist eine offizielle Auseinandersetzung in zwei Jahren ohnehin Wunschdenken. Es geht um nicht weniger als die Quadratur des Kreises. Immerhin ist eine Verlängerung der Trennungszeit bei Zustimmung beider Seiten problemlos möglich. Im zermürbenden Verhandlungsmarathon dürfte es insgesamt nur noch um die Ausarbeitung eines weichen Brexit gehen. Aber dieser ist weder Fisch noch Fleisch: Entweder man tritt aus der EU aus oder man bleibt in ihr. Das politische Großbritannien wird sich die Frage stellen müssen, ob der Brexit dann nur noch ein populistischer Popanz ist, der dem Land wirtschaftlich schadet. Bereits aktuell sinken die Immobilienpreise. Eine höhere Arbeitslosigkeit und eine Rezession werden sich nicht verhindern lassen. Dieser Prozess könnte allmählich zu einem Umdenken in der britischen Bevölkerung führen, so dass schließlich über Neuwahlen im nächsten oder übernächsten Jahr auch ein zweites Referendum mit dem Ergebnis eines Verbleibs der Briten in der EU nicht auszuschließen ist. Brüssel und Berlin sind an einer derartigen Entwicklung sehr interessiert, nicht zuletzt um Amerika, China und Russland Paroli zu bieten. In Europa haben sich seit 2008 politische Revolutionen immer wieder gezeigt. Warum sollte eine weitere nicht in Großbritannien stattfinden?

Die Reaktion am britischen Aktienmarkt ist entspannt. Denn ein abwertendes Pfund steigert die preisliche Wettbewerbsfähigkeit britischer Unternehmen. Das Experiment eines EU-Austritts mit völlig unklaren Folgen und sogar einem Exit vom Brexit wird an den britischen Finanzmärkten noch nicht gespielt.

Der Weg zur Normalisierung der europäischen Geldpolitik ist ein Marathonlauf

In der Eurozone liefern die stabilen konjunkturellen Frühindikatoren prinzipiell zwar Potenzial für eine zukünftig weniger expansive Geldpolitik. Tatsächlich stuft die EZB die Risiken für die Euro-Wirtschaft aktuell ausgeglichen, nicht mehr kritisch ein und hebt auch ihre Wachstumsprojektionen leicht an: 1,9 nach 1,8 Prozent im Jahr 2017; 2018 1,8 nach 1,7 Prozent und 2019 1,7 nach 1,6 Prozent. Gleichzeitig beteuert EZB-Präsident Mario Draghi jedoch, dass diese Konjunkturerholung ohne die Unterstützung der Geldpolitik nicht möglich ist. In diesem Zusammenhang verweist die EZB sogar darauf, theoretisch die Leitzinsen, wenn nötig, weiter senken zu können, auch wenn diese geldpolitische Maßnahme aus dem aktuellen Kommuniqué der EZB gestrichen wurde. Die geldpolitische Botschaft der EZB bleibt eine frohe.

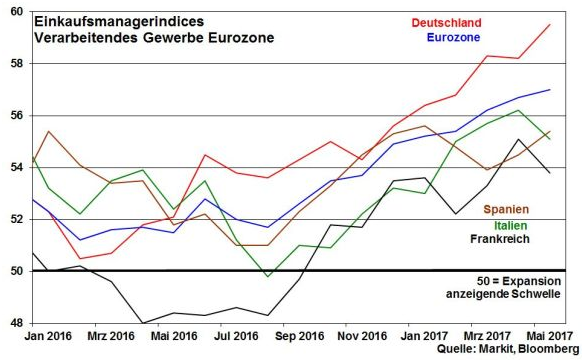

Laut Einkaufsmanagerindices für das Verarbeitende Gewerbe verläuft der konjunkturelle Erholungsprozess in der Eurozone ohnehin uneinheitlich. Während die deutsche Wirtschaft spürbar an Momentum gewinnt, profitiert Spanien von Nachholeffekten, die nach Jahren der Rezession jedoch nicht überbewertet werden sollten. In Frankreich und Italien bleibt das Grundproblem die schwache Wettbewerbsfähigkeit. Nicht umsonst hat Draghi erneut die volkswirtschaftliche Runderneuerung über Reformpolitik angemahnt.

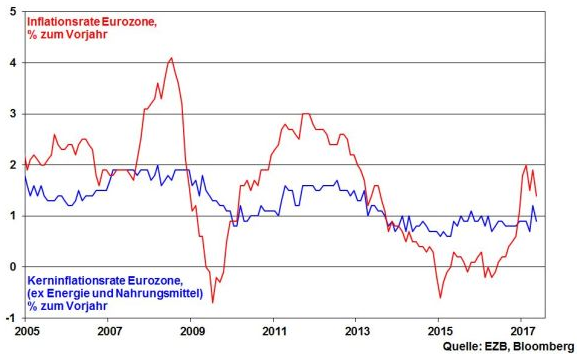

Geldpolitisch entspannend wirken die von der EZB verringerten Inflationsprojektionen, die das Inflationsziel von zwei Prozent bis 2019 nicht erreichbar machen: 2017 1,5 nach 1,7 Prozent; 2018 1,3 nach 1,6 Prozent und 2019 auf 1,6 nach 1,7 Prozent. Die Ölpreise, die wegen einer schwach ausgeprägten Förderdisziplin der Opec bei gleichzeitigem Alternativölangebot durch die Fracking-Methode über keinen Aufwärtsdruck verfügen, verhindern preissteigernde Basiseffekte. Auch die Kerninflationsrate - ohne Berücksichtigung von Energie- und Nahrungsmitteln - zeigt keine Aufwärtsdynamik. Sie ist noch weit davon entfernt - wie von der EZB gefordert - auch ohne geldpolitisches Zutun selbsttragend zu sein. Der mangelnde Inflationsdruck verleiht der EZB Alibis, die geldpolitische Trendwende zu verschieben. Ohnehin betonte Mario Draghi mit Nachdruck, dass weiterhin ein „sehr umfangreiches geldpolitisches Engagement“ notwendig ist, um die Wachstums- und Inflationsziele der EZB zu erreichen. Auch seine Bemerkung, dass Anleiheaufkäufe - falls erforderlich - ausgeweitet und/oder verlängert werden könnten und dass es aktuell keine Ausstiegsdebatte gab, sind unmissverständliche Ansagen.

Das eigentliche Anliegen der EZB hinter vorgehaltener Hand

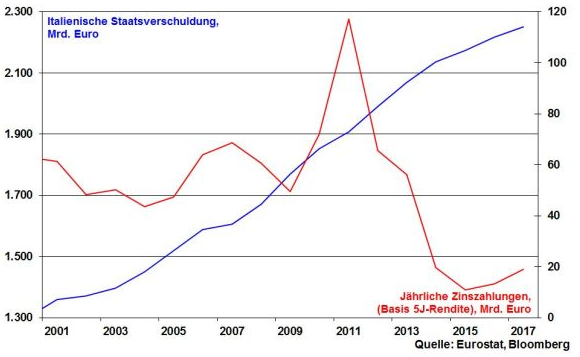

Nachdem die politischen Risiken in der Eurozone nach dem Euro-freundlichen Wahlausgang in Frankreich an Bedeutung verloren haben, rücken sie mit vermutlich vorgezogenen Neuwahlen in Italien im Herbst wieder verstärkt in den Anlegerfokus. Diese Parlamentswahl ist der entscheidende Grund für die ausbleibende Trendwende der EZB. Zur Schonung u.a. Italiens vor höheren Schuldzinsen und damit auch vor deren Risiken im Hinblick auf ein Euro-kritisches Wahlergebnis wird die Geldpolitik jede Verunsicherung an den Anleihemärkten vermeiden.

Denn als Alternative zu einer wirtschaftsfreundlichen Reformpolitik setzt Italien notgedrungen auf staatliche Konjunkturförderung und Transferleistungen, die für sozialen Frieden bei den Wählern sorgen sollen. Da diese Finanzmittel mangels Steuermasse nur über Neuverschuldung darzustellen sind, steht die EZB zumindest bis zu den italienischen Neuwahlen im Herbst weiter in der „sozialpolitischen“ Verantwortung, die zinsgünstige und reibungslose Finanzierung des Staatshaushalts zu gewährleisten. Auch wird sie bei der Sanierung italienischer Banken Unterstützung leisten müssen.

Doch selbst ab Herbst wird die EZB ihre Geldpolitik lediglich in kleinsten Trippelschritten zurückfahren. Zu den Ursprüngen einer normalen, stabilitätspolitisch einwandfreien Politik, die man aus Zeiten der Deutschen Bundesbank kannte, wird sie nie mehr zurückkehren können. Dazu ist zunächst das Niveau der Verschuldung der Eurozone zu hoch. Auch die Aussicht auf gemeinschaftliche Schuldenaufnahmen verringert dieses Problem definitiv nicht. Dazu kommt eine jeweils nationale Wirtschaftspolitik, die sich aus Gründen des Wahlpopulismus auch zukünftig nicht an die Umsetzung von dringend erforderlichen Reformmaßnahmen traut.

Marktstimmung - Re-Deflationsszenario?

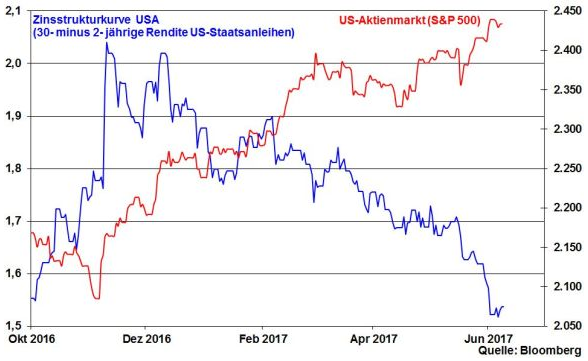

Seit der Wahl Trumps zum US-Präsidenten wurden an den US-Finanzmärkten großzügig Vorschusslorbeeren verteilt. Doch mittlerweile haben die Enttäuschungen über die ausbleibenden Trumponomics ihre Wirkung am amerikanischen Staatsanleihemarkt auch nicht verfehlt. So zeigt die konjunktursensitive Zinsstrukturkurve - Differenz aus den Renditen 30- und 2-jähriger US-Staatstitel - eine deutliche wirtschaftsschwächelnde Verflachung an, die zuletzt vor der Präsidentenwahl im November 2016 zu beobachten war. Dagegen verharrt der US-Aktienmarkt nahezu auf Allzeithoch und scheint damit den Glauben an die versprochenen konjunkturfördernden Steuersenkungen und Infrastrukturmaßnahmen noch nicht aufgegeben zu haben. Angesichts dieser widersprüchlichen Signale, stellt sich die Frage, ob der Aktien- oder der Rentenmarkt Recht behält? Fallen die Aktienmärkte in ein Deflationsszenario zurück, in dessen Folge eine deutliche Konsolidierung am US-Aktienmarkt von bis zu 20 Prozent bevor steht, die man Crash nennt?

GRAFIK DER WOCHE

US-Zinsstrukturkurve und US-Aktienmarkt (S&P 500)

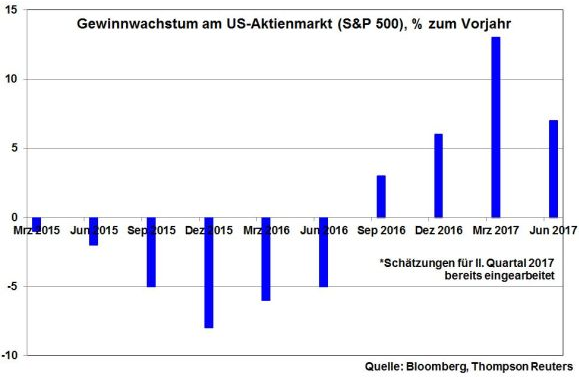

Tatsächlich, nachdem ein imposanter Gewinnwachstumstrend vom I. Quartal 2016 bis I. Quartal 2017 an den US-Aktienmärkten zu beobachten war, haben die Analysten ihre Gewinnschätzungen für das II. Quartal 2017 bereits reduziert. Hat die Gewinnqualität ihren Höhepunkt bereits erreicht und damit auch die Fundamentalstärke an den Aktienmärkten?

Zum einen werden die US-Regierung und die sie tragende republikanische Partei - welches politische Schicksal Präsident Trump über die FBI-Affäre auch immer widerfährt - konjunkturfördernde Maßnahmen zur Verhinderung einer Denkzettel-Wahl bei den im Herbst anstehenden Kongresswahlen in Angriff nehmen müssen. Zum anderen hat die US-Notenbank aufgrund einer zuletzt schwächelnden US-Konjunktur und eben auch ausbleibenden Trumponomics keine Veranlassung zu wirklichen geldpolitischen Restriktionen. Nach einer weiteren Zinserhöhung in der kommenden Woche kann sich die Fed insofern eine zinspolitische Auszeit nehmen. Und je länger diese andauert, desto stärker wird einer spürbaren Konsolidierung am US-Aktienmarkt entgegengewirkt.

In den Sommermonaten sind insgesamt zwar keine markanten Kurszuwächse am US-Aktienmarkt zu erwarten, allerdings Abstrafungen auch nicht. Im direkten Vergleich behält Europa und speziell Deutschland die Nase aus politischen, konkret wirtschafts- und geldpolitischen, Gründen vorn.

Charttechnik DAX - Die Marke von 13.000 ist eine harte Nuss

Beim DAX verläuft die erste wichtige Unterstützung bei 12.700 und darunter bei 12.532 Punkten. Knapp darauf folgt bei 12.524 eine weitere Haltelinie. Auf der Oberseite liegt die nächste Barriere bei 12.842 Punkten.

Der Wochenausblick für die KW 24 - Die Fed erhöht den Leitzins

In der ersten Runde der Parlamentswahlen in Frankreich am 11. Juni 2017 bleibt abzuwarten, ob der „Macronismus“ direkt sticht und sich nach dem zweiten Wahlgang sogar eine absolute Mehrheit zur Freude der französischen bzw. europäischen Aktienmärkte abzeichnet. Oder kommt es zu einer „Cohabitation“ mit konservativen und/oder liberalen Sozialisten, die den Reformzug abbremsen würde?

In Japan bleibt die Notenbank aufgrund fehlender Inflation weiterhin expansiv. In China signalisieren stabile Einzelhandelsumsätze und eine festere Industrieproduktion konjunkturelle Entspannung.

In den USA signalisieren schwächere Zahlen des Einkaufsmanagerindex laut Philadelphia Fed sowie der Industrieproduktion anhaltenden Gegenwind für die US-Konjunktur. Auch der Konsum gerät gemäß schwächeren Einzelhandelsumsätzen und einem unveränderten Konsumentenvertrauen der University of Michigan ins Stottern. Auch mit Blick auf die Rohstoffseite verliert die Inflation im Mai insgesamt wieder an Kraft. Auf der US-Notenbanksitzung wird die Fed zwar die eingepreiste Zinserhöhung vollziehen, gleichzeitig aber zukünftige Zurückhaltung signalisieren.

In der Eurozone bestätigen die finalen Inflationszahlen für Mai die EZB in ihrem anhaltend lockeren geldpolitischen Kurs. In Deutschland unterstreichen erneut freundlichere ZEW Konjunkturerwartungen die robuste Wirtschaftslage.

HALVERS WOCHE

Gold? Jetzt aber! Oder?

Wenn der Hund der beste Freund des Menschen ist, dann sind Krisen die besten Freunde von Gold. Und davon gibt es wahrlich genug.

Spätestens 2017 hat in Europa nicht mehr die Stabilitätskanzlerin Frau Merkel, sondern die der Verschuldung mit offenen Armen gegenüberstehenden Herren der Euro-Südzone die Hosen an. Darüber können auch die vielen lieben Wangenküsschen des neuen französischen Staatspräsidenten nicht hinwegtäuschen. Auch in Macrons La Grande Nation sind Reformpolitik und Ausgabendisziplin nur dann erwünscht, wenn sie nicht wehtun. Leider tun sie immer weh. Das sieht Italien übrigens genauso. An Griechenland zeigt sich, dass Stabilität in Europa kein starker Löwe mehr ist, sondern nur noch ein kastrierter Kater. Das Land ist seit 2010 bankrott. Als Privatperson bekäme das Land noch nicht einmal bei einem Kredithai neues Geld.

Die von Reformverweigerung gebeutelte eurozonale Privatwirtschaft muss auch weiter vom Staat mit neuen Schulden gedopt werden. An dieser Stelle kommt der Erfüllungsgehilfe der Euro-Finanzminister, die EZB, ins Spiel. Die völlig aus dem Ruder gelaufene Verschuldung wird im Schonwaschgang der EZB so schön flauschig gewaschen, bis sie keinen Finanzpolitiker mehr kratzt. Will irgendein Politiker wirklich eine geldpolitische Normalisierung mit steigenden Renditen, die die Finanzierung und den Erhalt unserer Europäischen Schuldenunion gefährdet? Wird der Löwe zum Vegetarier? Müsste aufgrund der europäischen Instabilität das stabile Gold nicht eigentlich strahlen wie die Flutlichtanlage in einem Bundesligastadion?

Und jetzt auch noch offener Streit in der arabischen Golffamilie

Wenn sich jetzt nicht nur Sunniten und Schiiten spinnefeind sind - der klassische Konflikt zwischen den Saudis und den Iranern - sondern selbst die Sunniten - Saudi-Arabien und Katar - untereinander, ist dies eine neue Konfliktdimension. Katar will sich mit seinem großen Gasreichtum endlich aus den außen- und energiepolitischen Fesseln der bisherigen arabischen Hegemonialmacht Saudi-Arabien befreien. Grundsätzlich hat das kleine Land auch weniger Berührungsängste mit dem Iran. Mit der übertriebenen Lobhuldigung Trumps Saudi-Arabiens gegenüber und dem vielleicht einem Hackerangriff entsprungenem Hinweis, Katar finanziere Terrorismus, haben die Saudis die Gunst der Stunde genutzt, um den angeblichen Schurkenstaat Katar möglichst schnell wieder auf das Operettenstaatniveau von früher zurechtzustutzen. Und jetzt wollen Trump und Erdogan auch noch Streitschlichter spielen. Bei beiden Herren denke ich weniger an Friedensengel, sondern eher an Neandertal-Diplomaten. Die Situation am Golf werden sie nur verschlimmbessern. Müsste Gold aus geopolitischen Gründen daher nicht strahlen wie blank geputzte Lackschuhe?

Interessanterweise macht der Ölpreis nicht das, was er früher bei Nahost-Krisen machte: Steigen. Im Gegenteil, die Zeichen in der Opec stehen auf Preisdruck. Schon bislang galt die Förderallianz als disziplinlos wie ein Hund, dem man eine Wurst vor die Schnauze hält. Das kleine Katar könnte - obwohl es kein großer Ölförderer ist - aus Ärger über Saudi-Arabien beschließen, seine freiwillige Förderkürzung aufzugeben. Das könnte einen Dominoeffekt in der Opec in Gang setzen, der die Ölpreise noch weiter fallen ließe.

Wo kein Inflationsdruck, da kein Zinsdruck, da keine Anlagezinsen

Rohstoffseitig ist also kein Inflationsdruck zu befürchten. Preisdruck kommt übrigens auch nicht von der US-Konjunktur. Dort enttäuschen die Frühindikatoren am laufenden Band und der bislang ach so gelobte amerikanische Arbeitsmarkt konnte zuletzt seinen Frust über die ausbleibenden Trumponomics auch nicht mehr verstecken. Und inwieweit ein innenpolitisch angeschlagener US-Präsident mit der niedrigsten Zustimmung aller Zeiten überhaupt noch liefern kann, ist fraglich. Selbst bei den Republikanern scheinen einige nur noch darauf zu warten, dass er taumelt.

Auch vor diesem Hintergrund haben Zinsen keine Veranlassung zu steigen. Mittlerweile befinden sich die Renditen von US-Staatsanleihen auf dem tiefsten Stand seit November 2016. Der Leitzinserhöhungsdruck der Fed hat sich auch entspannt.

Das Argument, wonach physisches Gold keine Zinsen zahlt, ist damit weiter schwach, schwächer, am schwächsten. Für Gold spricht nicht zuletzt das Knappheits-Argument: Während Staatsschulden mittlerweile ein Weltmeer füllen könnten, passt Gold in einen Putzeimer.

Wenn einem so viel „Schönes“ wird beschert, das sind eigentlich höhere Goldpreise wert

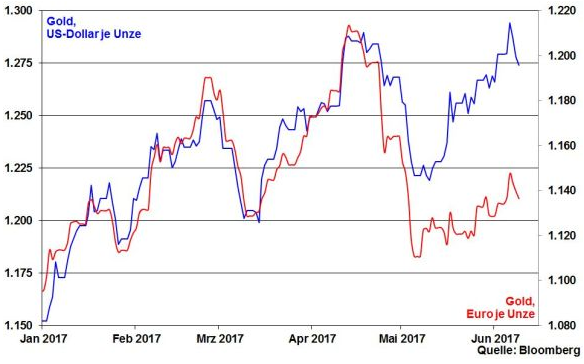

Und so ist es kein Wunder, dass der Goldpreis tatsächlich seit Jahresanfang auf US-Dollar- und auf Euro-Basis deutlich zugenommen hat.

Grundsätzlich verfügt keine andere Anlageklasse über mehr fundamentale Argumente für steigende Preise als Gold, das selbst die Höchststände von 2011 mühelos hinter sich lassen sollten. Doch da hat jemand was dagegen. Es ist die internationale Geldpolitik. Sie ist multitasking-fähig: Sie ist der wahre Meister in der Zins- und in der Goldpreisdrückerei.

Denn bei ihrer fortgesetzten Rettung des Weltfinanzsystems mit „Geld“ kann sie keine Konkurrenzwährung „Gold“ gebrauchen. Sie würde die Wirkung der Geld-Mission ähnlich behindern wie umdrehungsfreie Limonade die Stimmung auf einem Junggesellenabschied. Ein massiv ansteigender Goldpreis würde dem schnöden Mammon Geld das Vertrauen entziehen und Gold als Geldersatz im Rahmen einer Tauschwirtschaft hoffähig machen. Die Geldpolitik als Geld-Casanova wäre kastriert, nicht mehr leistungsstark.

Was den Notenbanken recht ist, sollte uns billig sein

Vor diesem Hintergrund wird Gold trotz zuletzt klarer Stabilisierung leider keine weiteren großen Kurssprünge machen, obwohl alles dafür spricht. Dem Goldpreis sind oberhalb von 1.300 US-Dollar je Unze enge Grenzen gesetzt.

Stört mich das? Nein! Ich bleibe ein großer Freund des physischen Goldes. Bei Fortsetzung der Romanischen Schuldenunion werden wir noch dankbar sein, neben Aktien und Immobilien auch das Sachkapital Gold zu besitzen. Zur Erinnerung: Die großen Staatsschulden der Historie wurden nie zurückgezahlt. Und was spricht dann dafür, dass dies heutzutage bei einem Mehrfachen der damaligen Verschuldung der Fall sein sollte? Diese Regel hat keine Ausnahme.

Gold ist eine Vermögensversicherung gegen finanz- und geopolitische Risiken, die gerade im systemischen Schadensfall nicht ausfällt. Gold hat schon immer alle Krisen überlebt. Es wird nie schlecht und es braucht sich vor keiner Währungsreform zu fürchten. Das Fleisch beim Metzger, Äpfel beim Obstbauern oder einen Sack Haferflocken für die Freunde der veganen Küche wird man gegen Gold am Tag X immer noch bekommen. Gold steht über den geldwirtschaftlichen Dingen.

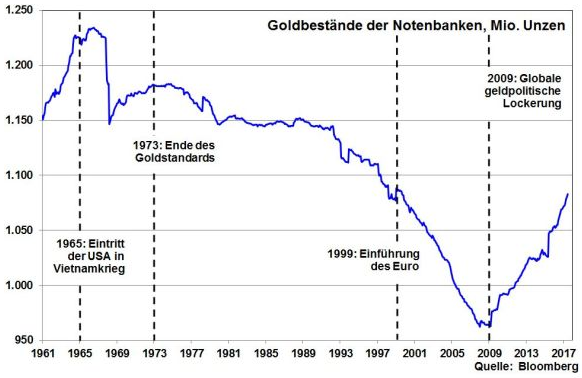

Und wenn man Gold gegenüber trotzdem immer noch skeptisch ist, hilft der Blick auf das Anlageverhalten der Notenbanken. Ähnlich wie Eichhörnchen Haselnüsse für den kalten Winter bunkern, bauen sie ihre Goldbestände seit 2008 wieder deutlich auf. Sie werden wissen warum. Sie sind doch am besten über die real existierenden Problemen unserer Finanzwelt im Bilde!

Kopieren wir doch einfach die Anlagepolitik der Notenbanken und laben uns an den gedrückten, „deflationären“ Goldpreisen. Gegen einen Anteil in Gold bis etwa 10 Prozent des liquiden Vermögens ist nichts einzuwenden.

Bei Gold zählt vor allem der langfristige Besitz, nicht die kurzfristige Rendite.

Robert Halver, Leiter Kapitalmarktanalyse der Baader Bank AG

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Cool, endlich kann ich mal ein Statement an Herrn Halver loslassen ... nicht gleich, aber sicher bald ;-)