Von QE3 direkt profitieren

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Mit der Flut steigen alle Boote – einige aber ganz besonders. Während QE1 und 2 vor allem die Renditen amerikanischer Staatsanleihen drücken sollten ist es diesmal der Immobilienmarkt, der in Schwung gebracht werden soll. Auf den Preis von Staatsanleihen hatte dieser Umschwung kaum einen Effekt. Diese handeln immer noch knapp unter ihren Hochs. Der Staat kann sich also weiterhin sehr günstig verschulden und das Geld von Investoren zu Spottpreisen einsammeln. Das dürfte auch der Notenbank bewusst gewesen sein als sie entschied den Fokus auf den Immobilienmarkt zu lenken. Der Effekt von QE2 und Operation Twist auf die Wirtschaft war ja eher bescheiden. Ein weiteres Quantitative Easing im Staatsanleihenbereich wäre Verschwendung gewesen. Ob QE3 wirklich den Immobilienmarkt beleben kann, wird sich erst zeigen müssen. Kurz- bis mittelfristig sollte die Euphorie die Kurse des Sektors stark antreiben.

Bereits vor der offiziellen Ankündigung von QE3 wurde spekuliert, wohin das Geld diesmal fließen würde. Der Großteil der Analysten lag vollkommen richtig in der Annahme, dass der Immobilienmarkt gestützt werden sollte. Dissens gab es lediglich über die Höhe der Hilfen. Es waren Beträge von bis zu 60 Milliarden Dollar im Monat im Gespräch. Letztendlich waren es 40 Milliarden. Die Reaktion der Börsen war dennoch positiv, nicht zuletzt deswegen, weil das Kaufprogramm zeitlich nicht wirklich begrenzt ist. Und 40 Milliarden Dollar sind schon ein Wort – auch für den größten Markt der Welt. Die jährlichen Bauausgaben liegen in den USA derzeit bei ca. 800 Milliarden Dollar. Mit dem Ankaufprogramm von Hypothekenpapieren wird die Fed zukünftig 60% der jährlichen über Verschuldung finanzierten Ausgaben aufkaufen. Bedenkt man, dass Fannie Mae und Freddie Mac zusammen allein über 5 Billionen solcher Papiere in den Büchern haben, relativiert sich das Ganze wieder ein wenig.

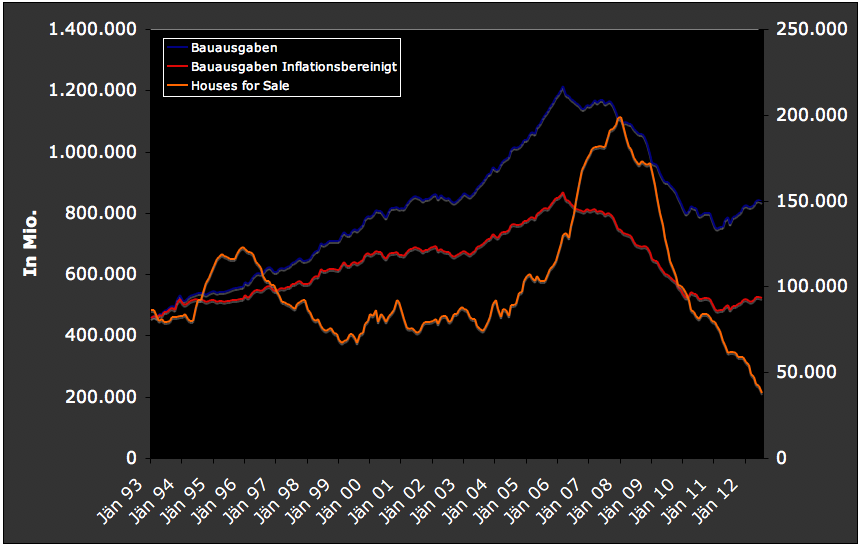

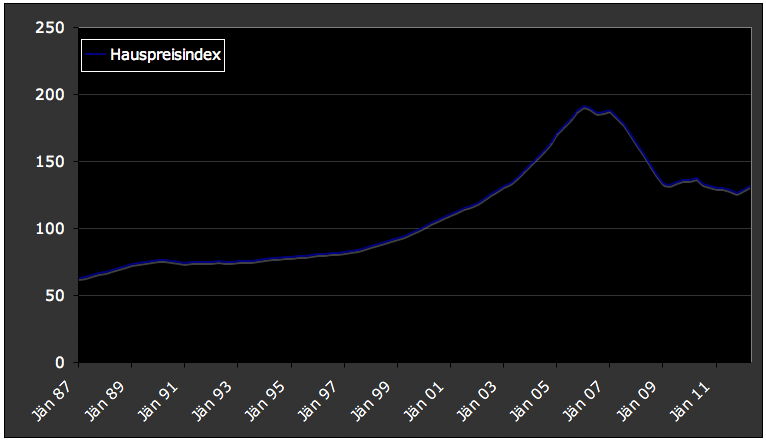

Betrachtet man den Langzeitverlauf der Bauausgaben, zeigt sich, dass der Markt dringend Unterstützung braucht. 2006 bis 2007 machten die Bauausgaben fast 8% des BIPs aus. Derzeit sind es 30% weniger. Noch schrecklicher wird die Datenlage, wenn man die Bauausgaben inflationsbereinigt analysiert. Hier befinden sich die USA auf dem Niveau von 1992. Die zaghafte Stabilisierung hängt auch mit dem Verkauf bestehender Häuser zusammen. Mit der Krise verdreifachte sich die Zahl der zu verkaufenden Häuser innerhalb von 2 Jahren. Da wundert es nicht, dass sowohl die Ausgaben einbrachen als auch der Hauspreisindex einer radikalen Korrektur bedurfte. Der bekannte Case Shiller Index erholte sich in den vergangenen Quartalen wieder. Das sah teils schon fast wie eine dynamische V-Umkehr aus. Dieser Schein trügt allerdings. Die Case Shiller Indizes zeigen die Preise in bestimmten Regionen bzw. einer Auswahl an Städten. Der Gesamthauspreisindex der USA hat sein Tief im ersten Quartal 2012 ausgebildet. Während sich über die Datenbasis streiten lässt, ist eines dennoch klar: der Immobilienmarkt in den USA ist nach wie vor schwer angeschlagen.

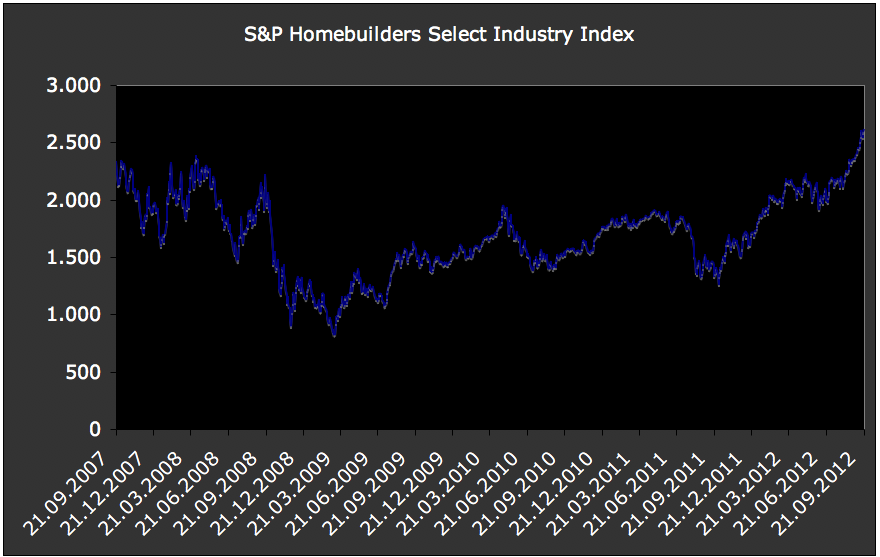

Wo lauert hier jetzt die große Chance für Anleger? Der nächste Chart zeigt den S&P Homebuilders Index. Dieser Index beinhaltet Aktien von Unternehmen, die direkt von der Entwicklung des Immobilienmarktes abhängen. Dazu gehören Immobilienentwickler genauso wie Ausrüster und Bauunternehmen. Mit der Ankündigung von QE3 ist dieser Index über einen wichtigen Widerstandsbereich der 2008er Hochs ausgebrochen. Lassen Sie sich davon aber nicht in die Irre führen. Der Index ist damit keineswegs auf dem Weg zu neuen Allzeithochs. Für Unternehmen begann die Subprime Krise bereits viel früher. Das eigentliche Hoch wurde 2006 ausgebildet und lag bei 5.000. Die Hochs aus dem Jahr 2008 lagen im Bereich 2.500. Die positive Entwicklung auf dem Immobilienmarkt, die sich in den vergangenen Quartalen bereits angedeutet hat, wird jetzt tatkräftig von der Fed unterstützt. Mit dem Ausbruch ist der Weg frei zu alten Hochs. Dieser Zuwachs von 100% wird sich nicht kurzfristig realisieren lassen, mittel- bis langfristig sind die Perspektiven jedoch sehr gut.

Anleger können über ein Indexzertifikat der RBS an dieser Entwicklung partizipieren. Das Zertifikat NL0000423200 hat keinen Hebel und wird momentan bei ca. 33 Euro gehandelt. Das erste kurzfristige Kursziel ist 40. Das mittelfristige Ziel ist 60 und das langfristige 80. Auch wenn die Fed den Immobilienbereich jetzt mit der „Brechstange“ beleben will, sollte auf einen Stop Loss keinesfalls verzichtet werden. Ein solcher Bereich liegt für mittelfristige Engagements bei 28 Euro, für langfristige im Bereich 25 Euro.

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte:Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse investiert.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.