Volatilität - Der vermeintlich sicherste Trade des Jahres?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Volatilität - Der vermeintlich sicherste Trade des Jahres?

Die Börse lebt von der Bewegung – das tägliche Auf und Ab an den Finanzmärkten beschäftigt unseren Geist, bewegt unser Depot und füllt alltäglich den Wirtschaftsteil unserer Morgenlektüre. Ist man einmal mit der Faszination Börse in Berührung gekommen, fällt das Loslassen schwer. Die Chance auf große Gewinne glüht in jedem Anfänger auf, wogegen Profis eher daran interessiert sind, sich ein regelmäßiges Stück vom Kuchen abzuschneiden.

Nun können wir heutzutage nahezu Alles und zu jeder Zeit handeln – Futures auf Lebendrind, CFD´s auf den DAX oder hunderte von Devisenpaaren werden hoch, und natürlich auch wieder herunter getradet. Dabei leben die Märkte von Trendbewegungen, also der meist zickzag-artigen Schwankung, welche von Fachleuten auch gerne als Volatilität bezeichnet wird. Vergleichsweise ruhige Marktphasen generieren demnach eine niedrige Volatilität, wogegen wir von einer hohen Volatilität sprechen, wenn es „heiß hergeht“ an den Finanzplätzen. Das auf die Veränderung dieser Schwankungsintensitäten auch direkt spekuliert und gehandelt werden kann, wird dabei regelmäßig vergessen.

Die Volatilitätsindizes VDAX NEW und VIX

Grundlegend gibt es für nahezu alle Märkte Volatilitätsmesser und –indizes. Unter Tradern finden jedoch zwei dieser Indikationen besondere Aufmerksamkeit. Bezogen auf den deutschen Markt ist dies der VDAX NEW, welcher von der Deutschen Börse Group ermittelt wird, und die von den Marktteilnehmern erwartete Schwankungsbreite für die 30 Dax-Titel wiedergibt. Der große Bruder des VDAX NEW ist der VIX (Chicago Board Options Exchange Market Volatility Index). Dieser amerikanische Index spiegelt die implizite Volatilität für den marktbreiten S&P 500 Index wieder. Da dieser als weltweiter Leitindex gilt, wird er auch als übergreifender Indikator für die Situation am gesamten Aktienmarkt genutzt.

Die Berechnung dieser Indizes erfolgt nicht aufgrund der historischen Volatilitäten, sondern begründet sich auf die sogenannte implizite Volatilität. Das ist die von den Marktteilnehmern erwartete, zukünftige Schwankung des zugrundeliegenden Marktes. Im VDAX NEW werden dabei die an der Terminbörse EUREX gehandelten Optionen für die Berechnung relevant.

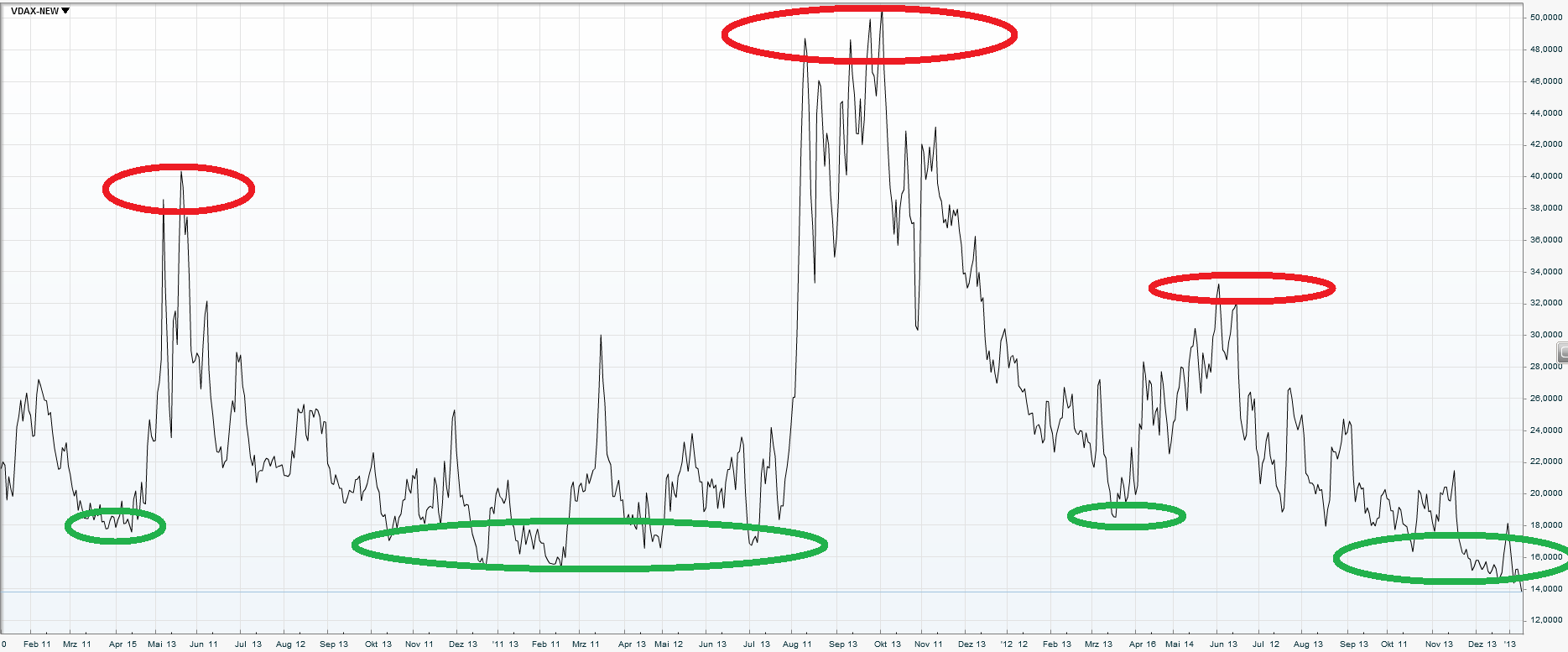

Bild 1 zeigt den VDAX NEW im Verlauf der letzten drei Jahre.

Quelle: http://www.boerse-frankfurt.de/

Bild 2 zeigt den VIX im Verlauf der letzten fünf Jahre.

Quelle: http://finance.yahoo.com/

Wie kann man die Volatilität traden?

Wie ein gemeines Wertpapier auch, kann die Volatilität steigen, fallen oder auch temporär stagnieren. Was die Volatilität jedoch nicht kann, ist wertlos werden oder für längere Zeit gegen Null tendieren. Historisch betrachtet schwankt die Volatilität an den Aktienmärkten im Jahresverlauf deutlich – diese, nahezu regelmäßigen Bewegungen kann der Trader nutzen.

Fällt die Volatilität auf historische Tiefs zurück, ist ein neuerlicher Anstieg nur eine Frage der Zeit. Im Gegenzug werden Phasen hoher Volatilität mit regelmäßiger Sicherheit in ruhigeren Marktzyklen münden. Der einzige Unsicherheitsfaktor ist hierbei die Zeit, und damit einhergehende Finanzierungs- und Kapitalbindungskosten.

Bild 3 zeigt den VDAX NEW mit den historischen Tiefst- (grün markiert) und Höchstständen (rot markiert) der letzten drei Jahre.

Quelle: http://www.boerse-frankfurt.de/

aktuelles Handelsbeispiel

Wie Sie in Bild 3 deutlich sehen können, taxiert der Volatilitätsmesser VDAX NEW auf einem Dreijahrestiefststand. Ich persönlich nutze dieses Niveau zu einem Einstieg und spekuliere damit im mittelfristigen Zeitfenster auf steigende Kurse. Gleichzeitig sichert diese Position meinen Aktienbestand – sollten die Märkte deutlich korrigieren, kann dieses „Vola-Play“ die Verluste (zum Teil) kompensieren. In Fachkreisen sprechen wir dabei von einem „Hedge“ (Versicherung). Ein ähnliches Bild zeichnet der VIX (siehe Bild 2).

Volatilität zur Diversifikation

Die Volatilität ist unabhängig von Sektoren, Regionen oder Erntezeiten. Daher eignet sie sich ausgezeichnet zur weiteren Risikostreuung, auch Diversifikation genannt, in ihrem Depot. Dabei können Sie sich den Chart zur Hilfe nehmen und „Vola-Plays“ an den bereits genannten historischen Hochs und Tiefs eingehen. In Zeiten mittlerer Schwankungsbreite sollten Sie diese Engagements jedoch deutlich begrenzen, da wir hier, im Gegensatz zu den Aktien, keinerlei Rendite durch Kursgewinne oder Dividendenzahlungen erwarten dürfen.

Hedging mit der Volatilität

Da die Volatilitätsindizes eines Marktes mit seiner Wertentwicklung negativ korreliert sind, eignen sie sich zur Absicherung und Diversifizierung eines Aktienportfolios. Auch kann die Volatilität rein logisch nicht wertlos verfallen, wie dagegen ein Unternehmen oder Konzern insolvent werden kann. Führen Sie beispielsweise ein marktbreites Depot mit deutschen Blue-Chip-Titeln, so erleiden Sie bei einem DAX-Crash einen massiven Draw-down. Der VDAX-NEW, also der eigens über Futures, Optionen oder andere Derivate handelbare Volatilitätsindex der Deutsche Börse Group wird dagegen deutlich an Wert gewinnen und kann so zur Absicherung genutzt werden. Jüngst bieten auch einige CFD-Broker Volatilitätsindizes an – achten Sie hierbei jedoch auf die Spreads zwischen An- und Verkaufspreis.

Euphorie oder Panikattacke – welche Schlüsse wir noch ziehen können

Umgangssprachlich werden die Volatilitätsindizes auch als „Angstmesser“ bezeichnet. So kann man anhand der Indexstände Rückschlüsse auf die mentale Verfassung der Marktteilnehmer ziehen. Während VIX und VDAX NEW regelmäßig historische Höchststände im Zuge panikartiger Börsencrashs verzeichnen konnten, fallen die Vola-Indikationen einhergehend mit stabilen Aktienmarktrallys auf Tiefststände. Die aktuelle Kaufwelle in den Wertpapieren hinterlässt beispielsweise deutliche Spuren im Chartbild des VIX (siehe Bild 4). Man könnte auch sagen, die Anspannung und die Angst fließen aus dem Markt – im Gegenzug werden die Marktteilnehmer euphorischer. Das diese Gefühlszustände der „Masse“ nicht von Dauer sein können sollte dabei jedoch bedacht werden.

Bild 4 zeigt eine stabile Rally im Aktienmarkt (S&P 500, grün) zum Jahreswechsel, einhergehend mit einem Einbruch im dazugehörigen VIX (Candles).

Quelle: http://finance.yahoo.com/

Volatilität als Helfer bei der Wertpapieranalyse

Auch bei der Analyse von Einzeltiteln kann die Volatilität hilfreiche Dienste erweisen. Hierbei messen wir anhand verschiedener gleitender Durchschnitte die aktuelle Marktphase, in der sich das zu bewertende Underlying gerade befindet. So können wir eine Vielzahl von Handelsmethoden anwenden – eine leicht verständliche Methode möchte ich Ihnen an dieser Stelle vorstellen. Die von mir verwendeten, gleitenden Durchschnitte sind exponentiell mit den Perioden [10; 20; 30; 50] – je nach betrachtetem Wert und der Zeiteinheit muss dabei jedoch gegebenenfalls variiert werden.

Szenario 1: Zunehmende Volatilität

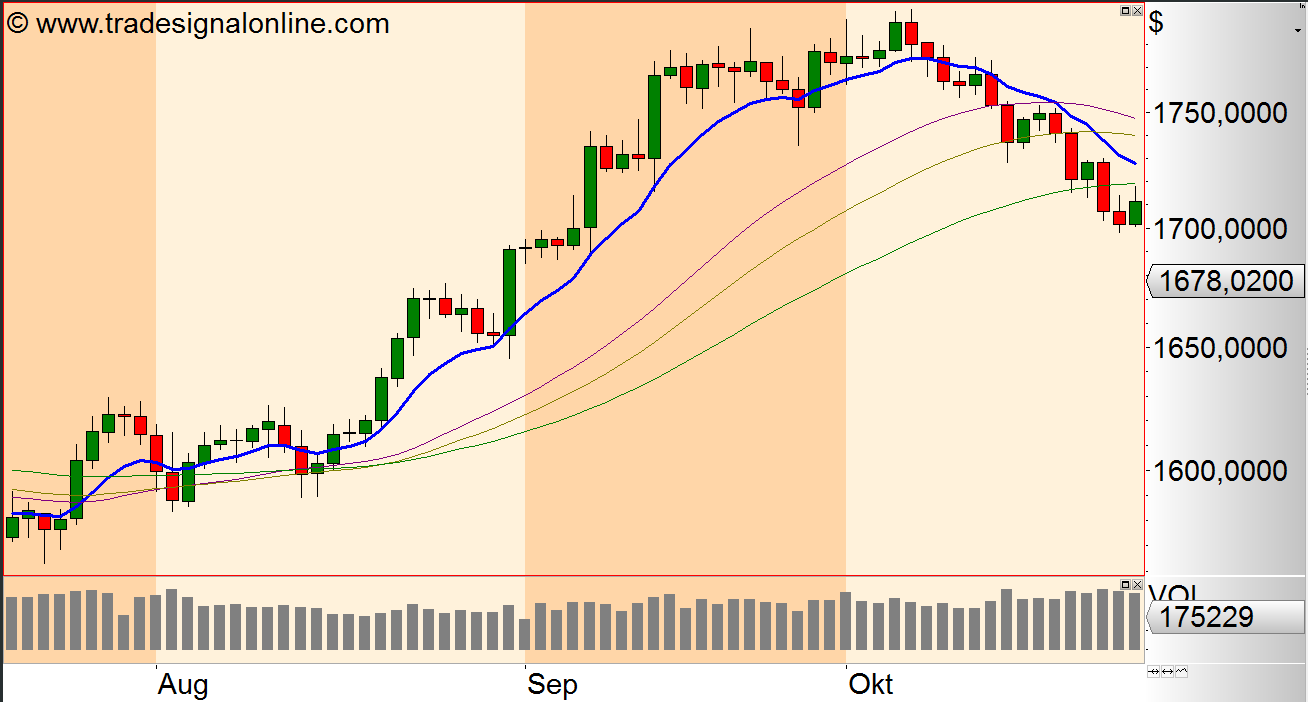

Fächern unsere gleitenden Durchschnitte aus einer Phase geringer Schwankungsbreite heraus auf, so ist mit einer steigenden Volatilität zu rechnen. Ausbrüche über markante Hoch- oder Tiefpunkte könnten dann mit der Aussicht auf eine Trendbewegung gehandelt werden. In unserem Beispiel (siehe Bild 5) kann der Goldpreis im Zuge des Auffächerns der Durchschnitte eine deutliche und trendige Rally ausbilden. Solange alle EMA´s weiter ansteigen können, ist mit einer Trendfortsetzung zu rechnen.

Bild 5 zeigt uns den Goldpreis (USD/OZ) im Tageschart. Die sich auffächernden, gleitenden Durchschnitte zeigen zunehmende Volatilität, und somit mögliche Trendbewegungen, an.

Szenario 2: Abnehmende Volatilität

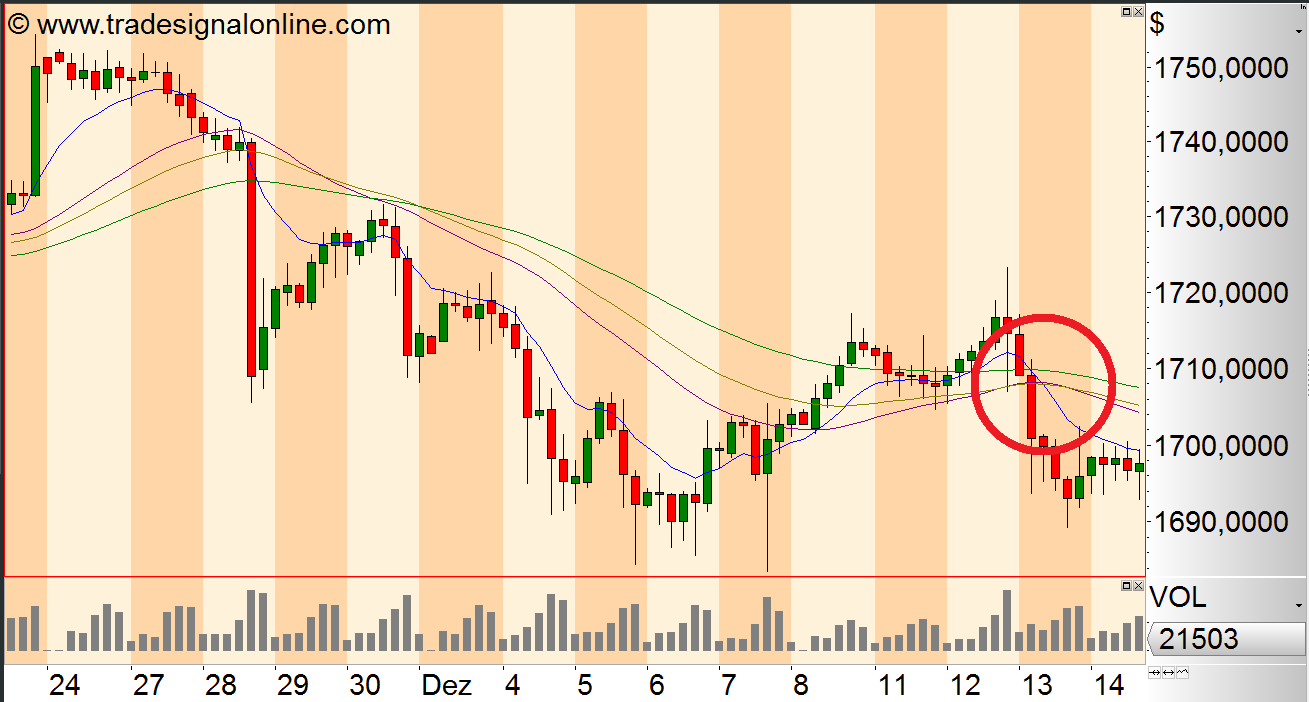

Verliert der Anstieg der gleitenden Durchschnitte an Dynamik, und laufen diese wieder zusammen, ist mit abnehmender Volatilität zu rechnen. Spätestens wenn die EMA´s mit den kürzesten Perioden seitwärts laufen oder sich sogar entgegen der anderen Linien bewegen, müssen Sie Vorsicht walten lassen. Der vorliegende Trend verliert an Stabilität und wird korrekturanfällig. Auch eine Trendwende wird denkbar. In diesem Stadion sollten Sie Ihre Engagements verringern, Stops nachziehen oder nach sinnvollen Ausstiegen suchen.

Bild 6 zeigt uns den Goldpreis (USD/OZ) im Tageschart. Der Anstieg der gleitenden Durchschnitte schwächt sich ab – der agilste gleitende Durchschnitt mit der Periode [10] (blau) fällt bereits ab. Bei abnehmender Volatilität muss zunehmend mit einer Trendwende oder einer Korrektur gerechnet werden.

Szenario 3: Stagnierende Volatilität

Laufen unsere gleitenden Durchschnitte nahe beieinander, ohne dabei deutlich eine Richtung zu präferieren, ist die Volatilität sehr gering. Da auf Phasen mit niedriger Schwankung immer Phasen mit höherer folgen, ist mit Kursen über den jüngsten Hochs- und Tiefs auch mit einer neuen Trendbewegung zu rechnen. Regressionen, also Korrekturen, laufen meist in einem solchen Muster ab.

Bild 7 zeigt uns den Goldpreis (USD/OZ) im 4-Stunden-Chart. Die Volatilität ist nach einem Abverkauf deutlich zurückgekommen.

Volatilität als Indikator im kurzfristigen Intraday-Trading

Auch im Trading in den kleinen Zeiteinheiten, also Intraday, kann man die Volatilität nutzen. Nur volatile Marktphasen haben die Kraft, Trendbewegungen entstehen zu lassen. Hierbei kann man grundsätzlich schwankungsschwache Handelszeiten über Zeitfilter kennzeichnen. Dagegen verspricht ein volumen- und volastarkes Umfeld mehr Signale und Tradingmöglichkeiten. Volatile Handelszeiten über den Tag verteilt sind beispielsweise die europäische Markteröffnung (ab 08.00 Uhr) und der darauffolgende Vormittag, der erste Teil der US-Session zwischen 14.00 Uhr und 18.00 Uhr, sowie der Handelsschluss an der Wallstreet bis 22.00 Uhr – alle Angaben MEZ. Als technischer Indikator können dabei wieder unsere gleitenden Durchschnitte, sowie andere volatilitätsbasierte Indikatoren (zum Beispiel ATR) dienen.

Newstrading mit der Volatilität

Befindet sich die Volatilität im Vorfeld wichtiger Wirtschaftstermine auf einem niedrigen Niveau, so kann man auf einen Anstieg der Marktschwankung im Zuge der Bekanntgabe der News spekulieren. Die Pressekonferenzen der großen Zentralbanken erfreuen sich dabei besonderer Aufmerksamkeit.

Fazit

Die Analyse und der Einbezug der Volatilität im täglichen Trading kann Anfänger wie Profi eine große Bereicherung in seiner Arbeit sein. Wenn auch die Interpretation ein wenig Übung braucht, so sind die Signale stets hilfreich und deren Anwendung vielfältig. Gerade in Phasen historischer Extrema kann das „Vola-Play“ bei begrenztem Risiko deutliche Gewinne generieren.

Für Fragen und Anregungen stehe ich Ihnen jederzeit gerne zur Verfügung.

Kontakt zum Autor: christian.stern@boerse-go.de

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse investiert.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.