VDAX und VIX: Volatilität mit Bodenbildung?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Börse lebt von der Bewegung – das tägliche Auf und Ab an den Finanzmärkten beschäftigt unseren Geist, bewegt unser Depot und füllt alltäglich den Wirtschaftsteil unserer Morgenlektüre. Ist man einmal mit der Faszination Börse in Berührung gekommen, fällt das Loslassen schwer. Die Chance auf große Gewinne glüht in jedem Anfänger auf, wogegen Profis eher daran interessiert sind, sich ein regelmäßiges Stück vom Kuchen abzuschneiden.

Nun können wir heutzutage nahezu Alles und zu jeder Zeit handeln – Futures auf Lebendrind, CFD´s auf den DAX oder hunderte von Devisenpaaren werden hoch, und natürlich auch wieder herunter getradet. Dabei leben die Märkte von Trendbewegungen, also der meist zickzag-artigen Schwankung, welche von Fachleuten auch gerne als Volatilität bezeichnet wird. Vergleichsweise ruhige Marktphasen generieren demnach eine niedrige Volatilität, wogegen wir von einer hohen Volatilität sprechen, wenn es „heiß hergeht“ an den Finanzplätzen. Das auf die Veränderung dieser Schwankungsintensitäten auch direkt spekuliert und gehandelt werden kann, wird dabei regelmäßig vergessen.

Die Volatilitätsindizes VDAX, VDAX NEW und VIX

Grundlegend gibt es für nahezu alle Märkte Volatilitätsmesser und –indizes. Unter Tradern finden jedoch zwei dieser Indikationen besondere Aufmerksamkeit. Bezogen auf den deutschen Markt ist dies der VDAX NEW, welcher von der Deutschen Börse Group ermittelt wird, und die von den Marktteilnehmern erwartete Schwankungsbreite für die 30 Dax-Titel wiedergibt. Der große Bruder des VDAX NEW ist der VIX (Chicago Board Options Exchange Market Volatility Index). Dieser amerikanische Index spiegelt die implizite Volatilität für den marktbreiten S&P 500 Index wieder. Da dieser als weltweiter Leitindex gilt, wird er auch als übergreifender Indikator für die Situation am gesamten Aktienmarkt genutzt.

Die Berechnung dieser Indizes erfolgt nicht aufgrund der historischen Volatilitäten, sondern begründet sich auf die sogenannte implizite Volatilität. Das ist die von den Marktteilnehmern erwartete, zukünftige Schwankung des zugrundeliegenden Marktes. Grundlage der Berechnung des VDAX sind die Preise einer fiktiven Option auf den DAX. Im VDAX NEW werden dabei die an der Terminbörse EUREX gehandelten Optionen für die Berechnung relevant - also tatsächlich gehandelte Finanzprodukte. Als meistbeachtet gilt dabei der jüngere Index, nämlich der VDAX NEW.

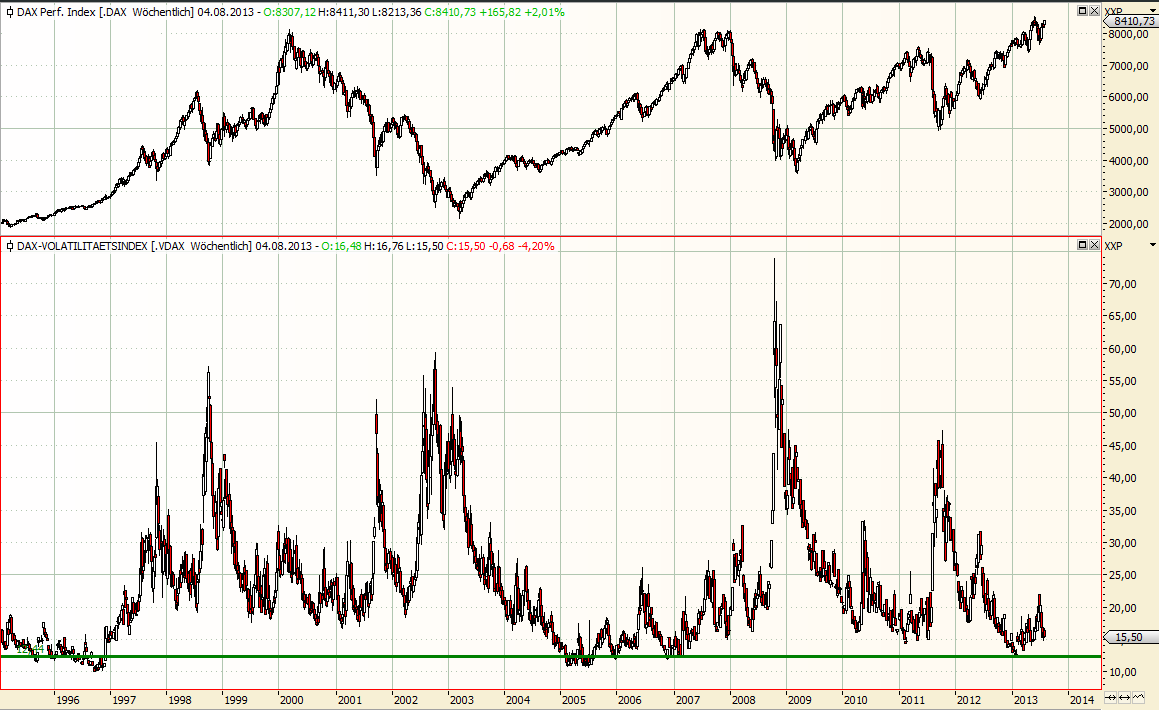

In diesem Chartbild sehen Sie einen langjährigen Vergleich zwischen dem VDAX und dem DAX Performance Index. Die gemessene Volatilität scheint aktuell auf sehr niedrigen Niveau:

In diesem Chartbild sehen Sie die 10-jährige Entwicklung des VDAX NEW. Quelle: http://www.boerse-frankfurt.de/de.

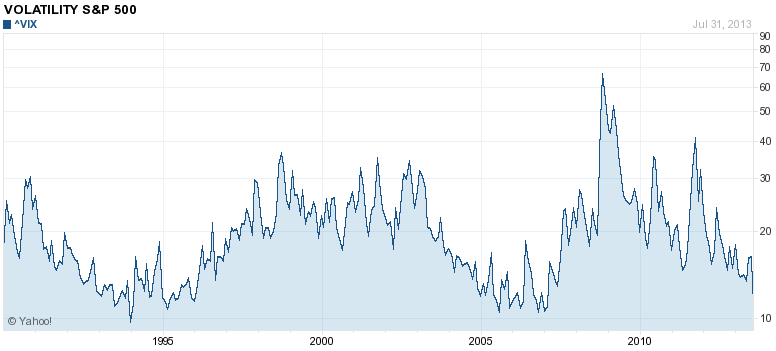

In diesem Chartbild sehen Sie die langjährige Entwicklung des VIX. Quelle: http://finance.yahoo.com/.

Wie kann man die Volatilität traden?

Wie ein gemeines Wertpapier auch, kann die Volatilität steigen, fallen oder auch temporär stagnieren. Was die Volatilität jedoch nicht kann, ist wertlos werden oder für längere Zeit gegen Null tendieren. Historisch betrachtet schwankt die Volatilität an den Aktienmärkten im Jahresverlauf deutlich – diese, nahezu regelmäßigen Bewegungen kann der Trader nutzen.

Fällt die Volatilität auf historische Tiefs zurück, ist ein neuerlicher Anstieg nur eine Frage der Zeit. Im Gegenzug werden Phasen hoher Volatilität mit regelmäßiger Sicherheit in ruhigeren Marktzyklen münden. Der einzige Unsicherheitsfaktor ist hierbei die Zeit, und damit einhergehende Finanzierungs- und Kapitalbindungskosten.

Früher oder später sollte die Volatilität also deutlich zulegen können - Spekulationen darauf bereiten wir bereits vor, sodass wir zum Ende des aktuellen Sommerlochs zuschlagen können.

Ihr & Euer Christian Stern

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.