US-Dollarstärke - War es das schon wieder? Unglaublich, aber diesen ...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

... umfassenden Börsenbrief mit makro-ökonomischer Experteneinschätzung und einer Serie von charttechnischen Analysen mit Tendenzprognosen gibt es kostenlos?

GodmodeTrader FOREX Report - Der Börsenbrief fundamental und charttechnisch mit Fokus auf Währungen/Devisen. Der Börsenbrief erscheint jeden Mittwoch im PDF Format und ist KOSTENLOS.

Hier klicken für Detailansicht und kostenlose Anmeldung

Anbei die aktuelle Ausgabe des FOREX Reports. Ausgabe 18. 1. März 2006.

Editorial

Sehr geehrte Leserinnen und Leser,

Nach 5 Jahren der „ultralockeren“ Geldpolitik in Japan vollzieht auch die letzte wirtschaftliche Weltmacht allmählich die Zinswende. 2001 begann im Land der aufgehenden Sonne eine bis dato unbekannte Phase der Liquditätsschwemme. Seitdem ist nicht nur der Leitzins bei null Prozent. Über die Politik der „quantitativen Lockerung“ kauft die Zentralbank zudem den notorisch notleidenden Geschäftsbanken Staatsanleihen ab. Dies führt neben der Versorgung der Banken mit Liquidität außerdem zu einem nachhaltig niedrigen Zinsniveau auch im Langfristbereich. Dies alles im Namen der Bekämpfung der Deflation – ein Phänomen, das immer noch nicht vollständig besiegt ist. Aber angesichts weltweit steigender Inflationsraten und anziehender Konjunktur endlich auch in Japan ist das Ende des sanften Preisverfalls abzusehen. Es ist nun zu erwarten, dass die Notenbank erst ihre Liquiditätsspritzen zurückfährt und dann auch den Leitzins anzieht. Nachdem Regierungschef Koizumi Notenbankchef Fukui am Dienstag grünes Licht gab ist auch der Widerstand der Regierung adacta gelegt. Der Yen, der seit Herbst letzten Jahres ggü. dem US-Dollar gut 10% verloren hatte, konnte sich daraufhin deutlich stabilisieren. Aber nicht nur der Wechselkurs zum Greenback ist betroffen. Besonders interessant wird es bei ausgesprochenen Hochzinsländern. Denn es war viele Jahre ein beliebtes Spielchen in der Hochfinanz, sich in Japan fast zum Nulltarif zu verschulden und das Geld zinsbringend in anderen Währungen anzulegen. Überwiegend mit US-Dollar, aber auch Exoten vom südafrikanischen Rand bis zum ungarischen Forint und neuseeländischen Dollar lockten mit hohen Renditen. Dabei wurde doppelt kassiert – zu den hohen Zinsen gesellten sich ansehnliche Kursgewinne der Währungen, die durch die Kapitalzuflüsse aufwerteten. Dies dürfte in Zukunft zumindest riskanter werden. Neben der kleiner werdenden Zinsdifferenz bedroht eine potentielle Aufwertung des Yen das Modell. Schwenk nach Europa: Morgen wird die EZB wohl erneut den Leitzins anheben auf 2,5%. Die Fachwelt ist sich inzwischen einig, dass die Schraube im Jahresverlauf bis auf 3% angezogen wird. Die ökonomische Entwicklung gibt es her – z.B. ist das Wirtschaftsklima in der Euro-Zone auf 5-Jahreshoch – und eines nicht vergessen: Wenn Trichet jetzt die Zinsen deutlich anhebt, gibt es im mutmaßlich schwierigen 2007 einen Puffer, den man dann stimulierend einsetzen kann, indem die Zinsen dann wieder gesenkt werden. Letztlich machen uns das die Amerikaner doch schon vor – dort ist man allerdings schon bei 4,5% angelangt. Soweit wird es aber bei uns, schon allein wegen der geringeren Inflation, wohl nicht kommen.

Daniel Kühn

Makro View

Kirschblüte in Japan – Blütezeit beim Yen?

Spekulation um erste Zinserhöhung Die japanische Kirschblüte („Sakura“) ist eines der wichtigsten Symbole der japanischen Kultur. Sie steht für Schönheit, Aufbruch und Vergänglichkeit. Die Zeit der Kirschblüte markiert einen Höhepunkt im japanischen Kalender und den Anfang des Frühlings. Die Kirschblüte beginnt in Japan Mitte oder Ende März in Kyushu und „wandert“ dann nach Nordosten, bis sie etwa Anfang Mai in Hokkaido ankommt. Genau in diesen Zeitraum fällt auch das Ende des japanischen Fiskaljahres – traditionell wird der Yen hier verstärkt nachgefragt. Erste Anzeichen dafür waren schon in den vergangenen Tagen zu spüren, auch wenn sie mehrere Gründe hatten. Neben der Spekulation über ein verfrühtes Ende der „Zero Interest Rate Policy“ (ZIRP) sorgten Käufe von momentum-orientierten Anlagern gepaart mit der massiven Auflösung von Yen-Carry-Trades für ein Comeback der japanischen Valuta.

Am stärksten waren die Auswirkungen bei CHF/JPY zu spüren. Binnen vier Handelstagen stürzte das Währungspaar von etwa 90,90 auf 87,20 ab. Ursache: Der Franken ist aktuell auf Talfahrt, da er als Finanzierungswährung in Carry-Trades den Yen teilweise ersetzt, der wegen der zuletzt vermehrt auftretenden plötzlichen Kaufwellen nicht mehr die erste Wahl hierfür darstellt. Positiv für den Yen sind auch die nicht enden wollenden Gerüchte über eine erneute Aufwertung des Renminbi (Yuan). Besonders, da sich dies auch der neue Fed-Chef Ben Bernanke auf seine Fahne geschrieben hat. Zudem scheint es, als lasse die People’s Bank of China (PBoC) dem Yuan tatsächlich mehr Spielraum nach oben. Mit 8,0385 erreichte USD/CNY zu Wochenbeginn den tiefsten Stand seit seiner Neubewertung. Zwar hat der Yuan nach der Flexibilisierung gegenüber dem US-Dollar lediglich 1,0% aufgewertet, doch ging es jüngst nur noch in eine Richtung. Binnen Jahresfrist ist ein Kurs von 7,8000 vorstellbar. Dies würde den Yen stützen, da Japan und China wirtschaftlich eng miteinander verflochten sind. Überraschend deutlich äußerte sich zudem Japans Wirtschafts- und Bankenminister Kaoru Yosano mit Blick auf die Inflationsentwicklung. Nach Yosano befindet sich Japan nicht länger im Würgegriff der Deflation, wird die klassische Definition des Wortes zugrunde gelegt. Daher solle die Bank of Japan (BoJ) auch ihre super-expansive Geldpolitik beenden. Die Gefahr einer deflationären Spirale sei nicht mehr gegeben, sagte Yosano. In dasselbe Horn stieß sein Regierungskollege Heizo Takenaka. Dass die Marktteilnehmer von Yosano auf dem falschen Fuß erwischt worden sind, zeigt, dass keine der weltweit führenden Investmentbanken aktuell mit einem japanischen Zinsschritt im März rechnet. Auch wir hatten eine Verschärfung des Tonfalls durch die BoJ erst im zweiten Halbjahr erwartet. Da das Finanzministerium in Japan der Notenbank deutlich mehr zu sagen hat als dies in Europa oder den USA der Fall ist und Premierminister Junichiro Koizumi sich zuletzt immer wieder gegen eine Geldverknappung zu diesem Zeitpunkt aussprach, dürfte eine erste Zinserhöhung noch auf sich warten lassen. Zumal Finanzminister Sadakazu Tanigaki sein Land noch in der Deflation sieht. Die Hängepartie in punkto Zinsanhebungen dürfte weiter gehen – zumindest bis zum Ende des Fiskaljahres. Denn das Haushaltsbudget für 2006/2007 muss noch verabschiedet werden, und da kann die Regierung keine Turbulenzen am Geldmarkt gebrauchen. Auf dem nächsten Notenbanktreffen am 8./9. März sollte daher nichts passieren – ebenso auf der ersten der beiden April-Sitzungen am 10./11. des Monats. Am 28. April tagt die BoJ ein zweites Mal. Einige Marktteilnehmer setzen bereits darauf, dass dann das Ende der super-expansiven Geldpolitik eingeläutet wird. Der letzte Zinsschritt der BoJ fand im September 2001 statt. Etabliert sich die Inflationsrate tatsächlich über Null, sollte die BoJ nicht weiter mit einer Zinserhöhung warten. Am Freitag werden die Verbraucherpreise für Februar auf nationaler Ebene sowie für Tokio veröffentlicht. Volkswirte kalkulieren im Schnitt mit einer Teuerung von 0,4% bzw. -0,1%. Wir halten einen Tick mehr für möglich. Dennoch stellt sich immer noch die Frage nach der Nachhaltigkeit des Preisauftriebs. Positiv zu werten ist, dass die japanische Konjunktur derzeit brummt und eine höhere Binnennachfrage – die Einzelhandelsumsätze sind im Januar um 0,2% gefallen nach einem Plus von 1,3% im Dezember – die Verbraucherpreise stützen dürfte. Dem Internationalen Währungsfonds (IWF) zufolge ist der Aufschwung breit angelegt. Daher will der IWF auch seine BIP-Prognose von 2,0% für das laufende Jahr in seinem April-Bericht „substanziell“ anheben. Wie in der Vergangenheit wird die BoJ die geldpolitischen Entscheidungen auf Basis der Verbraucherpreise treffen. Dabei folgt die „Discount Rate“ der Inflation mit einem Abstand von etwa sechs Monaten. Will heißen: Bis Ende 2006 kann der Ausleihesatz in Japan auf 0,50% steigen und im nächsten Jahr auf 1,00% anziehen. Dabei könnte das Comeback des Yen mit der japanischen Kirschblüte zusammen fallen, weil der Markt die Zinsperspektive vorab einpreist. Falls dies geschieht, sollten die Yen-Bewegungen durchaus heftig ausfallen. Denn am Futures-Markt sind viele Anleger im Yen derzeit noch short. Vor allem die Gruppe der trendfolgenden „Large Trader“, deren Positionen so hoch wie zuletzt Mitte Dezember sind, als der Yen sein Tief gegenüber Euro & Co. markiert hatte. Die Short-Squeeze-Gefahr ist immanent, zumal aus China das ein oder andere Überraschungsei kommen könnte.

Major Currencies: USD/JPY, GBP/USD, EUR/USD, USD/CHF

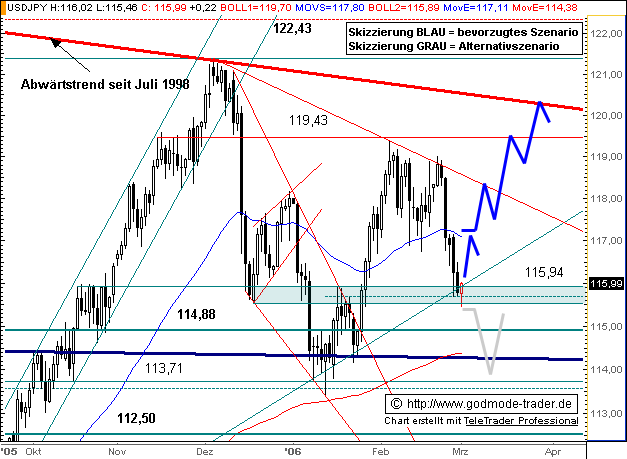

USD/JPY - US-Dollar gegenüber japanischem Yen - Korrekturziel erreicht Nach der starken Aufwärtsbewegung in 2005 erreichte USD/JPY im Dezember den primären Abwärtstrend seit Juli 1998 bei 121,40 JPY. Dort prallte das Währungspaar zunächst nach unten hin ab und korrigierte in einem bullischen Keil bis an den zentralen Unterstützungsbereich bei 112,50 - 114,30 JPY zurück. Im Januar gelang der Ausbruch nach oben, woraufhin USD/JPY bis an den Horizontalwiderstand bei 119,43 JPY kletterte und dort eine volatile Korrektur startete. Die im letzten FOREX Report beschriebene Vermutung einer weiteren Abwärtswelle erwies sich als richtig, USD/JPY rutschte in den vergangenen Tagen dynamisch bis auf die Kreuzunterstützung bei 115,53 - 115,94 JPY zurück. Hier ist eine Trendwende nach oben hin möglich. Steigt USD/JPY auf Tagesschlussbasis über die exp. GDL 50 (EMA50) bei 117,17 JPY an, wird eine Aufwärtsbewegung bis 118,36, 119,43 und an den primären Abwärtstrend seit Juli 1998 bei 120,55 JPY wahrscheinlich. Fällt das Währungspaar allerdings signifikant unter 115,53 JPY zurück, sind nochmals Abgaben bis an den zentralen Unterstützungsbereich bei 112,50 - 114,37 JPY zu erwarten.

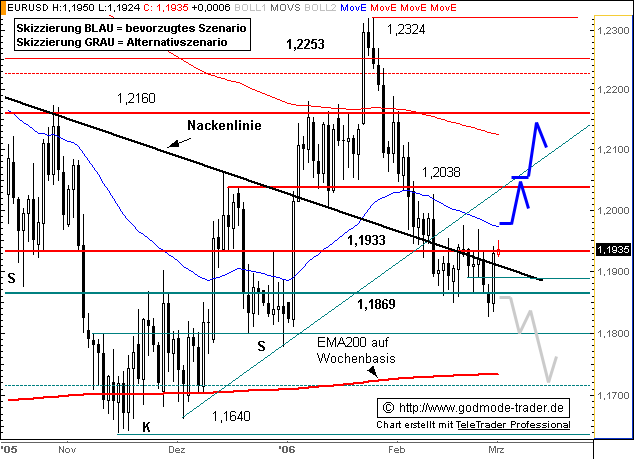

EUR/USD - Euro gegenüber US-Dollar formiert sich wieder bullisch Im November 2005 prallte EUR/USD an der exp. GDL 200 (EMA200) auf Wochenbasis im Bereich 1,1700 USD nach oben hin. Mit einem dynamischen Anstieg im Januar vollendete das Währungspaar eine bullische inversen SKS als Bodenformation und lief anschließend bis an die zentrale Widerstandszone aus Horizontalwiderstand, exp. GDL 50 (EMA50) auf Wochen- und exp. GDL 200 (EMA200) auf Tagesbasis bei 1,2160 - 1,2209 USD. Nach einem Fehlausbruch darüber Ende Januar darüber folgte eine Abwärtsbewegung, welche EUR/USD Mitte Februar unter die wichtige Unterstützungszone aus Horizontalunterstützung und Nackenlinie der inversen SKS bei 1,1933 - 1,1940 USD fallen ließ. Es folgte eine zweiwöchige Seitwärtsbewegung in einer neutralen Zone zwischen 1,1869 und 1,1933 USD. Nach einem Fehlausbruch nach unten konnte das Währungspaar gestern wieder dynamisch nach oben springen und wendet damit ein kurzfristiges Verkaufsignal ab. Gelingt jetzt der Anstieg über die exp. GDL 50 (EMA50) bei 1,1974 USD, wird ein kurzfristiges Kaufsignal mit erstem Ziel bei 1,2038 USD generiert. Geht es über 1,2038 USD, wird ein weiterer Anstieg bis 1,2125 - 1,2160 USD wahrscheinlich. Ein neues Verkaufsignal mit Kursziel bei 1,1800 und 1,1733 USD wird jetzt erst bei einem erneuten Rückfall unter 1,1869 USD generiert.

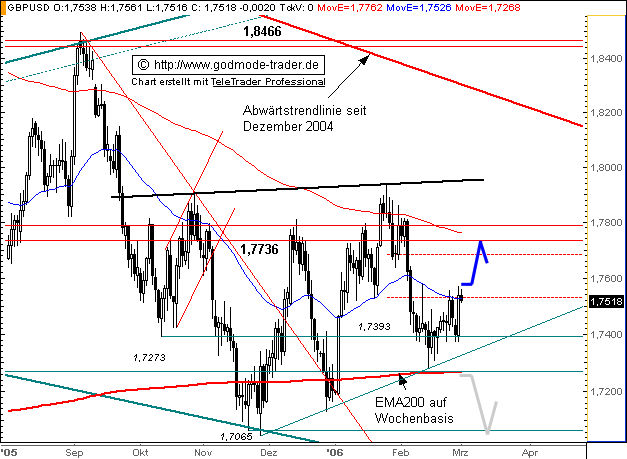

GBP/USD - Britisches Pfund gegenüber US-Dollar versucht den AusbruchGBP/USD befindet sich seit Ende 2005 in einer volatilen Seitwärtsbewegung nach einer moderaten Abwärtsbewegung in 2005. Im Februar erreichte das Währungspaar erneut die exp. GDL 200 (EMA200) auf Wochenbasis bei 1,7262 USD, wo es nach oben hin abprallte. Ende vergangener Woche erreichte GBP/USD im Zuge der laufenden Aufwärtskorrektur erwartungsgemäß den Widerstandsbereich aus 38,2% Fibonacci Retracement und exp. GDL 50 (EMA50) bei 1,7527 - 1,7532 USD und prallte zunächst daran nach unten hin ab. Aktuell notiert GBP/USD erneut im Bereich 1,7532 - 1,7534 USD und versucht einen Ausbruch nach oben. Hält sich das Währungspaar zum Wochenschluss über 1,7527 - 1,7532 USD an, eröffnet sich weiteres Aufwärtspotenzial bis zunächst 1,7689 USD. Bleibt GBP/USD in der kurzfristigen Seitwärtsbewegung zwischen 1,7268 USD und 1,7533 USD, ist das kurzfristige Chartbild neutral zu bewerten. Ein Verkaufsignal wird bei einem Rückfall unter die exp. GDL 200 (EMA200) auf Wochenbasis bei 1,7268 USD ausgelöst. Das erste Ziel wäre das Tief aus 2005 bei 1,7065 USD.

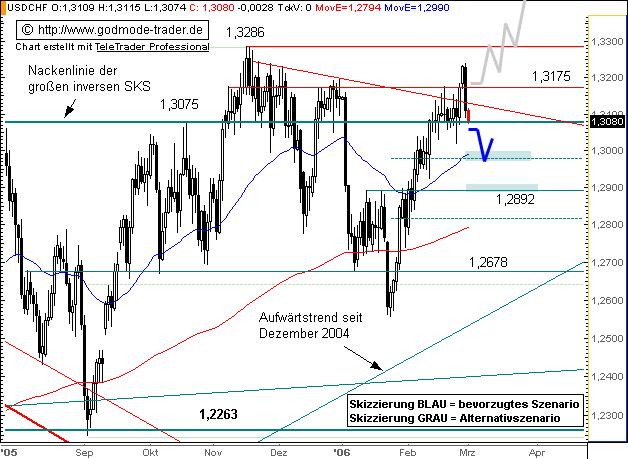

USD/CHF - US-Dollar gegenüber dem Schweizer Franken - Nach Fehlausbruch zunächst neutral USD/CHF markierte nach fast zweijähriger Aufwärtsbewegung im November 2005 bei 1,3286 CHF ein Zwischenhoch und startete eine Korrektur. Im Januar rutschte das Währungspaar dabei kurzzeitig unter den zentrale Unterstützungsbereich bei 1,2644 - 1,2729 CHF, konnte aber schnell wieder darüber zurückkehren und wendete damit ein größeres Verkaufsignal ab. Es folgte ein steiler Anstieg bis an den Widerstandsbereich aus Nackenlinie der übergeordneten inversen SKS Umkehrformation und flacher Abwärtstrendlinie bei 1,3075 - 1,3150 CHF. Nach zweiwöchiger Seitwärtskorrektur auf hohem Niveau gelang Ende letzter Woche der Ausbruch über 1,3150 CHF, welcher seit gestern aber wieder deutlich abverkauft wird. Aktuell notiert das Währungspaar wieder an der 1,3075 Marke. Hier sollte sich das Währungspaar nun stabilisieren. Gelingt anschließend ein Anstieg über 1,3175 CHF, wird ein kurzfristiges Kaufsignal mit erstem Ziel bei 1,3286 CHF generiert. Darüber wird ein mittelfristiges Kaufsignal generiert und Aufwärtspotenzial bis zunächst 1,3286 CHF und darüber 1,4276 - 1,4348 CHF freigesetzt. Auf Grund des Fehlausbruchs der letzten Woche kann es aber auch zunächst zu einer Zwischenkorrektur bis 1,2979 - 1,2990 CHF und ggf. 1,2892 CHF kommen. Ein Verkaufsignal wird aber erst bei einem Rückfall unter die exp. GDL 200 (EMA200) bei 1,2794 CHF ausgelöst.

Devisen-Galerie

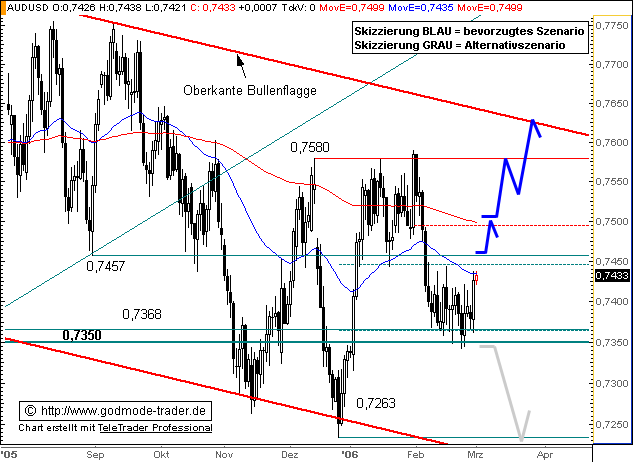

AUD/USD - Australischer Dollar gegenüber US-Dollar greift an!AUD/USD befindet sich seit März 2005 in einer leicht abwärts gerichteten Seitwärtsbewegung, welche als bullische Flagge interpretiert werden könnte. Im Dezember 2005 prallte das Währungspaar am Unterstützungsbereich aus Horizontalunterstützung und Unterkante der Bullenflagge bei 0,7255 - 0,7263 USD dynamisch nach oben hin weg ab kletterte bis an den Horizontalwiderstand des Dezemberhochs bei 0,7580 USD. Dort drehte das Währungspaar Anfang Februar wieder nach unten und fiel direkt bis an den Unterstützungsbereich aus Horizontalunterstützungen und 61,8% Fibonacci Retracement bei 0,7350 - 0,7368 USD. Dort versuchte AUD/USD in den vergangenen Wochen eine Bodenbildung und steht aktuell kurz vor deren Abschluss direkt am Widerstandsbereich aus der exp. GDL 50 (EMA50) und Horizontalwiderstand bei 0,7435 - 0,7457 USD. Steigt das Währungspaar auf Wochenschlussbasis über 0,7457 USD an, wird weiteres Aufwärtspotenzial bis zunächst 0,7495 - 0,7499 USD als kurzfristigen BUY Triggerbereich generiert. Ein Anstieg darüber hellt das aktuell neutrale kurzfristige Chartbild deutlich auf und eröffnet weiteres Kurspotenzial bis 0,7580 USD und 0,7643 USD. Fällt AUD/USD hingegen auf Tagesschlussbasis unter 0,7350 USD zurück, sind weiter fallende Kurse bis 0,7263 USD zu erwarten.

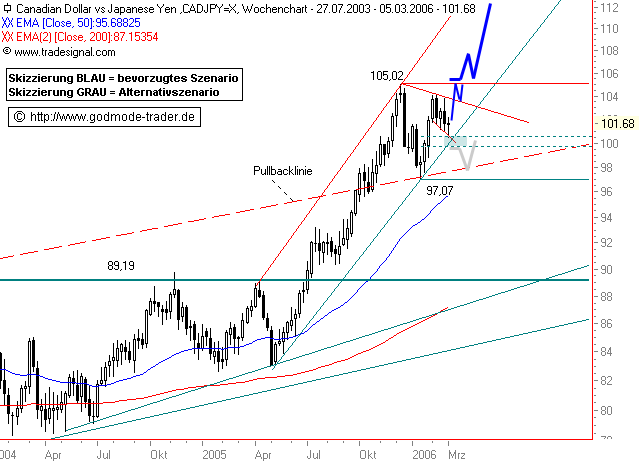

CAD/JPY - Kanadischer Dollar gegenüber japanischem Yen - Korrekturende? Seit dem Zwischentief im Juli 2002 bei 72,74 JPY befindet sich CAD/JPY in einer intakten Aufwärtsbewegung. Im April 2005 startete eine extrem beschleunigte Kursrallye, welche zu einem neuen Mehrjahreshoch bei 105,02 JPY im Dezember 2005 führte. Dort startete eine Korrektur bis an die gebrochene Pullbacklinie bei 97,20 JPY, wo das Währungspaar wieder nach oben drehte. Der deutliche Anstieg danach legt eine baldige Fortsetzung der übergeordneten Rallye nahe, so bald die aktuell laufende Zwischenkorrektur beendet wird. In dieser Woche drehte CAD/JPY am Unterstützungsbereich bei 99,73 - 100,55 JPY nach oben und könnte die Korrektur direkt hier beenden. Steigt das Währungspaar auf Wochenschlussbasis über 105,02 JPY an, wird mittelfristiges Kurspotenzial bis zunächst an die Oberkante des sich weitenden Aufwärtstrendkanals bei 111,40 JPY eröffnet. Fällt es hingegen unter 99,73 JPY zurück, droht eine Ausdehnung der Korrekturbewegung bis 97,07 - 97,77 JPY und ggf. 95,69 JPY.

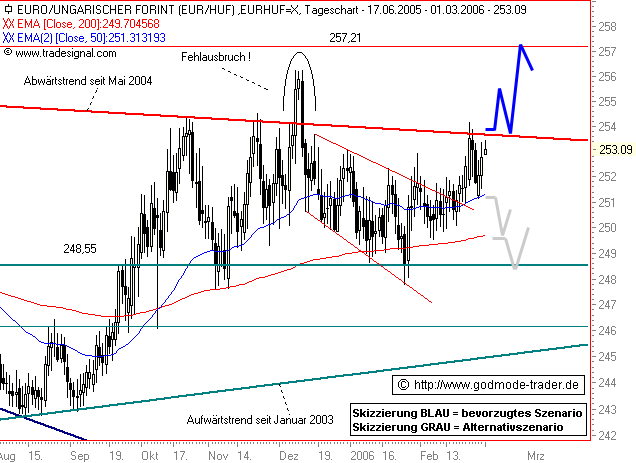

EUR/HUF - Euro gegenüber dem ungarischen Forint vor Kursrallye EUR/HUF befindet sich seit August 2005 eine Aufwärtsbewegung und prallte Ende 2005 zweimal an der Abwärtstrendlinie seit Mai 2004 nach unten hin ab. Nach einem Fehlausbruch nach oben im Dezember wurde nochmals eine ausgedehnte Korrekturbewegung eingeleitet. Am zentralen Unterstützungsbereich aus Horizontalunterstützung und exp. GDL 200 (EMA200) bei 248,55 - 249,34 HUF bildete das Währungspaar im Januar einen Boden aus und kletterte anschließend wieder bis an Abwärtstrendlinie seit Mai 2004. Dort prallte es in der vergangenen Woche nach unten hin ab und korrigierte nochmals an die exp. GDL 50 (EMA50) bei 251,18 zurück. Aktuell nähert sich EUR/HUF wieder der Abwärtstrendlinie seit Mai 2004 bei 253,73 HUF als kurzfristigen BUY Trigger. Ein Anstieg darüber eröffnet weiteres Aufwärtspotenzial bis zunächst an den Horizontalwiderstand bei 257,21 HUF, welcher als mittelfristiger BUY Trigger mit Zielen bei 262,00 und später 270,00 HUF fungiert. Fällt EUR/HUF hingegen unter die exp. GDL 50 (EMA50) bei 251,31 HUF zurück, droht eine weitere Abwärtskorrektur bis 249,71 und ggf. 248,55 HUF.

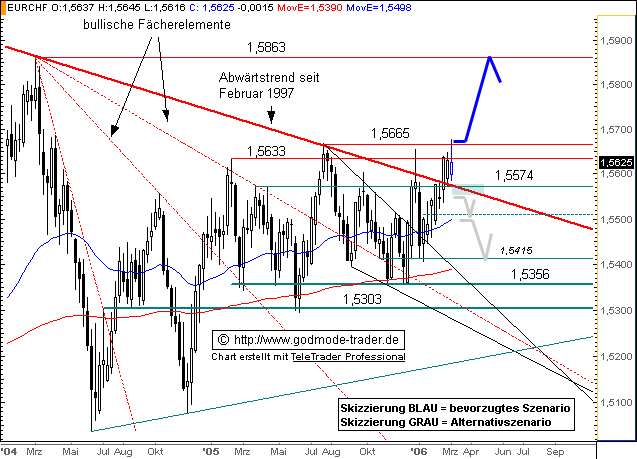

EUR/CHF - Euro gegenüber dem Schweizer Franken vor mittelfristigem Ausbruch?! EUR/CHF befindet sich in einer übergeordneten Seitwärtsbewegung. Im Dezember scheiterte ein Ausbruchsversuch über die Abwärtstrendlinie seit Februar 1997 am horizontalen Widerstandsbereich bei 1,5633 - 1,5633 CHF. Der Fehlausbruch ließ das Währungspaar nochmals bis auf die Horizontalunterstützung bei 1,5415 CHF zurückfallen, wo es sich stabilisieren und wieder nach oben drehen konnte. Mitte Februar gelang dann der dynamische Ausbruch über die Abwärtstrendlinie seit Februar 1997 bei 1,5578 CHF. In dieser Woche erreicht EUR/CHF erneut den Widerstandsbereich bei 1,5633 - 1,5633 CHF und prallt zunächst nach unten hin ab. Die aktuell laufende Zwischenkorrektur sollte jetzt möglichst oberhalb des Unterstützungsbereichs bei 1,5552 - 1,5574 CHF verlaufen, um das kurzfristig bullische Szenario nicht zu gefährden. Fällt EUR/CHF deutlich unter 1,5552 CHF zurück, werden nochmals Abgaben bis zunächst 1,5498 - 1,5510 CHF und ggf. 1,5356 - 1,5415 CHF wahrscheinlich. Steigt das Währungspaar nach der aktuellen Korrektur über 1,5633 CHF an, wird ein mittelfristiges Kaufsignal mit erstem Ziel bei 1,5863 CHF und darüber 1,6934 CHF generiert.

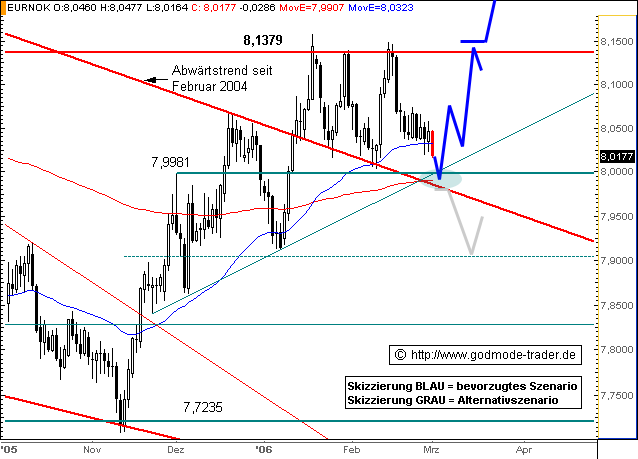

EUR/NOK - Euro gegenüber norwegischer Krone nähert sich KaufmarkeSeit November 2005 befindet sich EUR/NOK in einer soliden Aufwärtsbewegung. Im Januar 2006 gelang der Bruch des Abwärtstrends seit Februar 2004 bei 8,0702 NOK und ein Folgeanstieg bis an den Horizontalwiderstand bei 8,1379 NOK. Dort startete eine volatile Seitwärtsbewegung zwischen dem gebrochenen Abwärtstrend und der 8,1379 NOK Marke, welche bullischen Charakter besitzt und nach oben hin aufgelöst werden sollte. Aktuell nähert sich das Währungspaar dem multiplen Unterstützungsbereich bei 7,9840 - 7,9981 NOK, wo eine Trendumkehr möglich wird. Dort bietet sich eine gute Gelegenheit für einen spekulativen, antizyklischen Longeinstieg (spekulativ). Prozyklisch bietet sich der Einstieg bei einem Anstieg über 8,1379 NOK an (konservativ). Steigt EUR/NOK über 8,1379 NOK, wird Aufwärtspotenzial bis zunächst 9,4446 NOK generiert. Fällt das Währungspaar hingegen signifikant unter 7,9840 NOK zurück, neutralisiert sich das kurzfristig bullische Szenario vorübergehend. Eine Ausdehnung der Korrektur bis 7,9047 NOK wird dann wahrscheinlich.

Chart erstellt mit TeleTrader Professional - Bitte hier klicken

Andre Rain - Leiter des charttechnischen Coverage von Devisen bei GodmodeTrader.de

Forex Snapshot

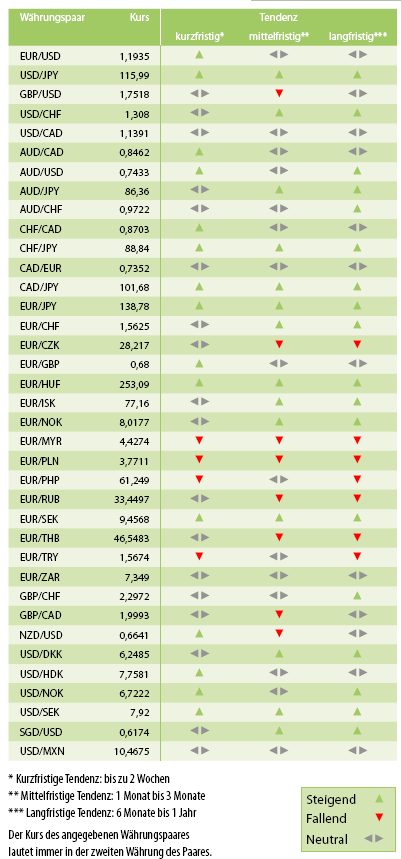

Tendenzen ausgewählter Währungspaare

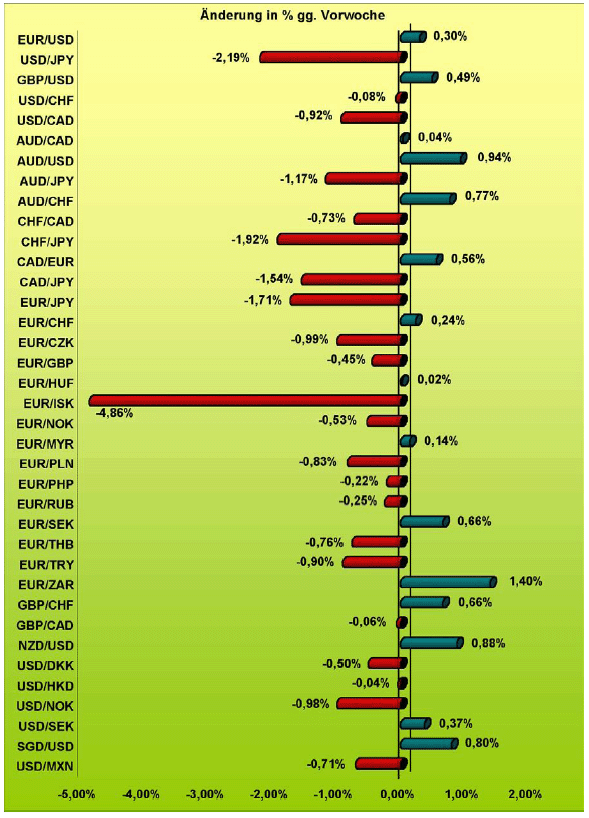

Kursveränderung ausgewählter Währungspaare gegenüber der Vorwoche

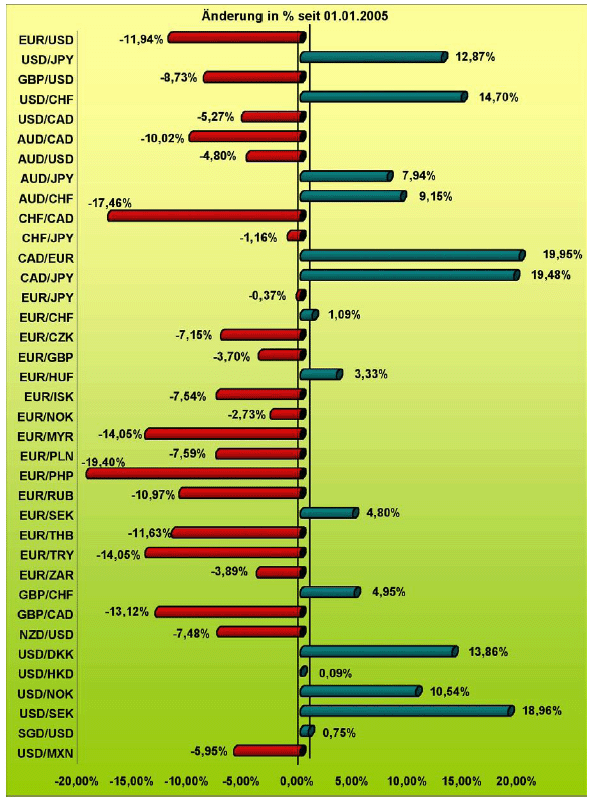

Kursveränderungen ausgewählter Währungspaare seit dem 01.01.2005

- GodmodeTrader ForexReport - Der Börsenbrief mit Fokus auf Währungen/Devisen.

- Der Börsenbrief ist kostenlos und wird kostenlos bleiben. Melden Sie sich jetzt an!

- Erscheinungstermin: Jede Woche mittwochs im lesefreundlichen PDF Format.

- In jeder Ausgabe finden Sie eine fundamentale makro-ökonomische Einschätzung

- In jeder Ausgabe werden die "major" Devisenpaare EUR/USD, USD/JPY, USD/CHF, GBP/USD charttechnisch analysiert. Kauf- und Verkaufsmarken, Kursziele und übergeordnete Trends werden genannt. Bezüglich der weiteren voraussichtlichen Entwicklung von EUR/USD sind Sie also engmaschig informiert.

- In jeder Ausgabe werden weitere vielgehandelte Devisenpaare wie beispielweise USD/CAD, AUD/CAD, AUD/USD analysiert.

- In jeder Ausgabe werden "Noncore" Währungen (Exoten) vorgestellt. Weite Spreads, dafür aber von Zeit zu Zeit ausgezeichnete mittelfristige Wendepunkte. Auch hierzu werden übergeordnete Prognosen veröffentlicht.

- In jeder Ausgabe erhalten Sie am Ende eine Tabelle, in der zu einer umfassenden Sammlung von Devisenpaaren voraussichtliche Tendenzen im kurz- und mittelfristigen Zeitfenster angegeben werden.

Klicken Sie auf das folgende Banner für die KOSTENLOSE Anmeldung.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.