US Bankensektor - Wieder auf Crash-Tief, noch immer keine Böden

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

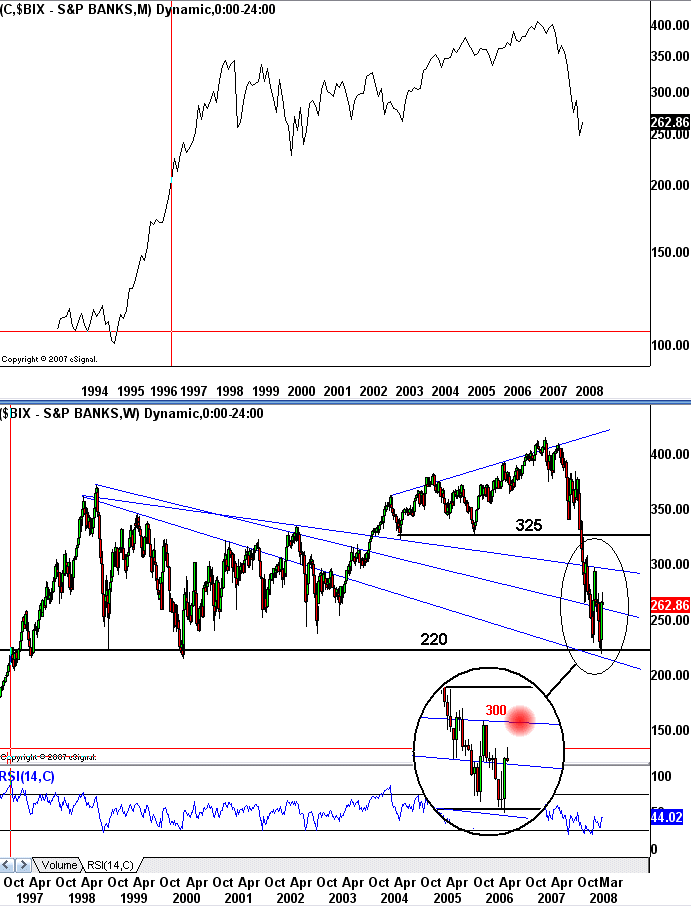

Wir beobachten für Sie in den USA den Bankensektor. Die Schwäche dieses Sektors ist wesentlich für die Korrektur des breiten Aktienmarkts seit Mitte 2007 verantwortlich. Stichwort "Kreditkrise". Stichwort "Immobilienkrise". Stichwort "Rezession".

Intermarketanalyse ist bekanntermaßen ein ganz wichtiger Teil der technischen Analyse. Wie korrelieren unterschiedliche Basiswerte miteinander ? Welchen Einfluß haben Trendbewegungen innerhalb wichtiger Sektoren wie beispielsweise der Banken auf den breiten Aktienmarkt ?

Ähnlich wie der Energiesektor ist der Bankensektor im Aktienmarkt sehr hoch gewichtet. Deshalb ist die Bewertung der Banken so wichtig, um Einschätzungen zum DOW Jones, S&P 500 Index oder DAX abgeben zu können. Die deutschen Bankaktien wie Deutsche Bank, Commerzbank, Deutsche Postbank können in der Tendenz nur schwerlich gegen schwache Vorgaben aus dem US Bankensektor steigen. Das Gleiche gilt für die europäischen Pendants.

Den US Bankensektor beobachten wir über 3 Indizes. Den PHLX Bank Index ($BKX), den S&P Bank Index ($BIX) und den Securities Broker/Dealer Index ($XBD).

Wie mehrfach konstatiert, sind die Korrekturbewegungen in den US Bankindizes intakt, die Abwärtstrends seit 2007 sind intakt und innerhalb dieser Abwärtstrends konnten sich noch immer keine relevanten charttechnische Böden etablieren.

Die Signallage im US Bankensektor war bärisch und mit dieser aktuellen Kommentierung kann festgestellt werden, dass die Signallage prekär bleibt.

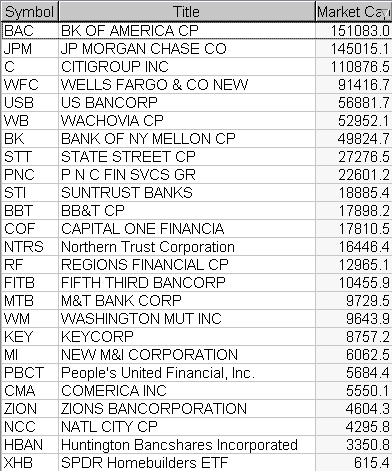

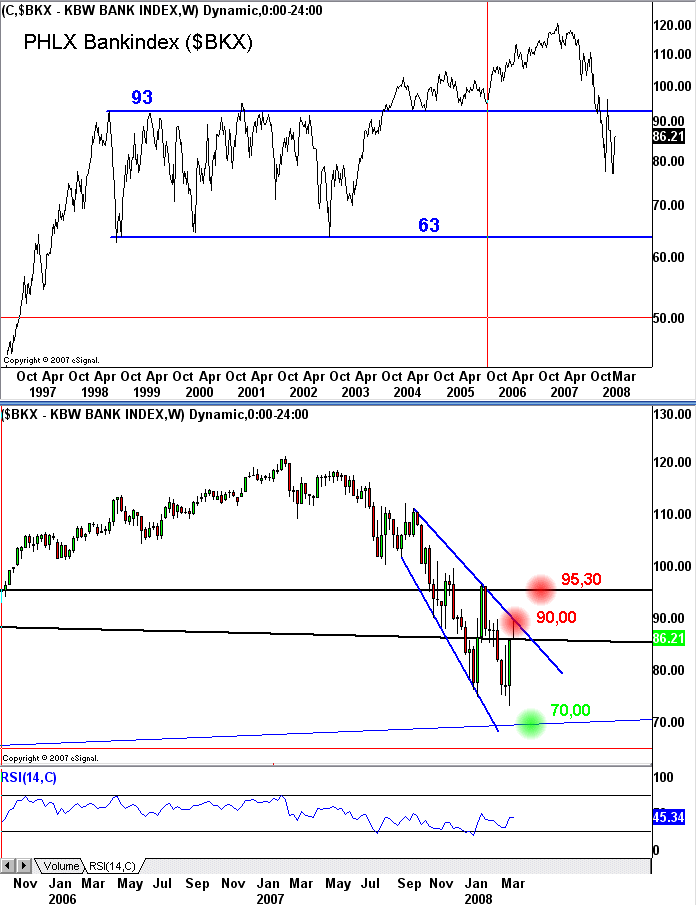

PHLX Bank Index ($BKX) : 76,20 PunkteAnbei zunächst eine Aufstellung der Aktien, die in diesem Index gelistet sind.

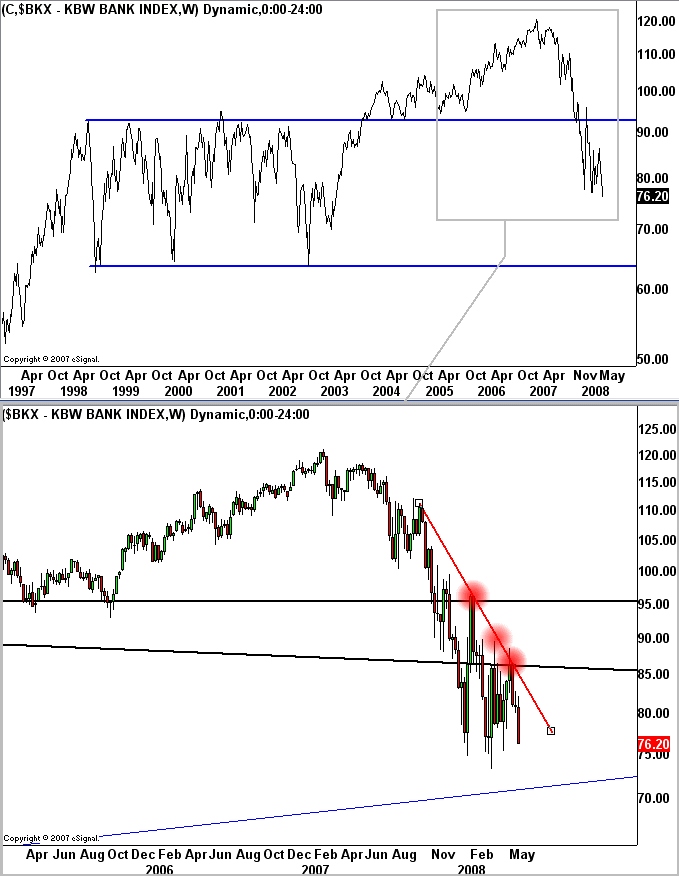

Am 20.02.2007 bildete der PHLX Bank Index bei 129,50 Punkten sein Allzeithoch aus, um seitdem nach unten abzufallen und zu korrigieren. Teile dieser Korrektur verliefen regelrecht crashartig. Wie Sie der beigefügten Chartgrafik entnehmen können, bewegt sich der Index jetzt wieder nahe seines Korrekturtiefs.

Seit Beginn 2008 bewegt sich der Kurs oberhalb eines 75 - 76 Punkten. Die Tatsache, dass der Index seit 5 Monaten darüber seitwärts verlaufen kann, ermöglichte dem breiten Aktienmarkt eine nicht unerhebliche Kurserholung.

Insofern aktuell eine prekäre Situation. Sollte der PHLX Bank Index in den kommenden Tagen und Wochen die Seitwärtsphase aufgeben und unter 75 - 76 Punkte abfallen, wäre dies im Sinne eines neuen Verkaufssignals zu werten. Die Wahrscheinlichkeit für mittelfristig deutlich weiter nachgebende Kursnotierungen würde schlagartig ansteigen.

Erst ein Kursanstieg im PHLX Bank Index über 90 Punkte würde für einen Ausbruch aus dem großen Abwärtstrend sprechen, also für das Aufkommen nennenswerter technischer Stärke.

Unter 90 Punkten bleibt der Index korrekturgefährdet. Insofern noch immer keine Entwarnung für den US Bankensektor. Dass der breite Aktienmarkt trotzdem steigen kann, das haben die zurückliegenden Monate gezeigt. Voraussetzung sind andere hochgewichtete Sektoren wie beispielsweise Energie, die die Schwäche der Banken konterkarieren können.

Ein Korrekturziel möchte ich nicht nennen. Ich möchte aber nochmal auf die zentrale mehrjährige Unterstützungslinie bei ca. 63 Punkten verweisen. Bis dahin hätte der Index noch sage und schreibe 17% Korrekturpotential.

Kursverlauf (oben) seit 1997 (Linienchart)

Kursverlauf (unten) seit März 2005 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

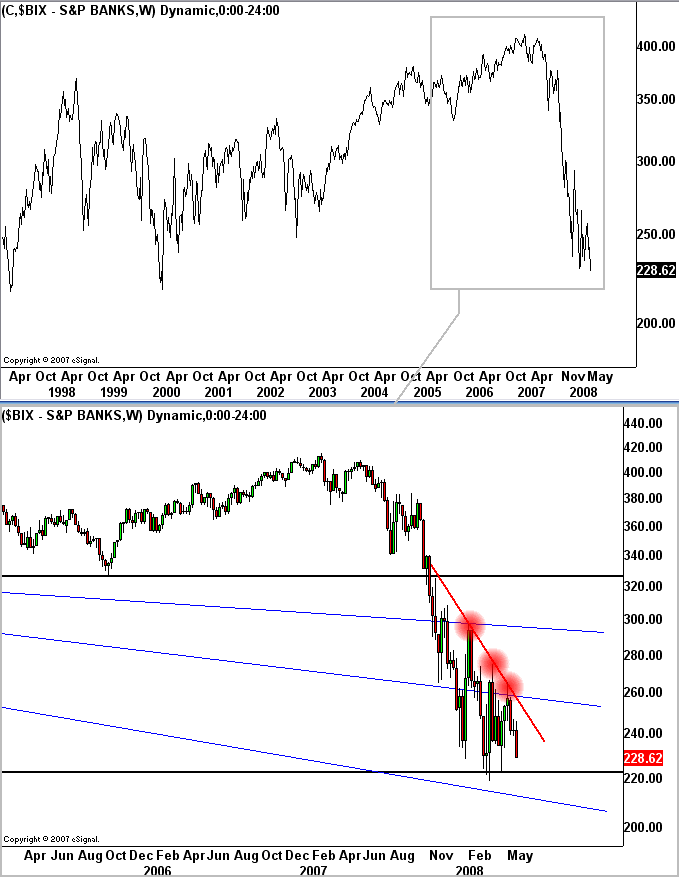

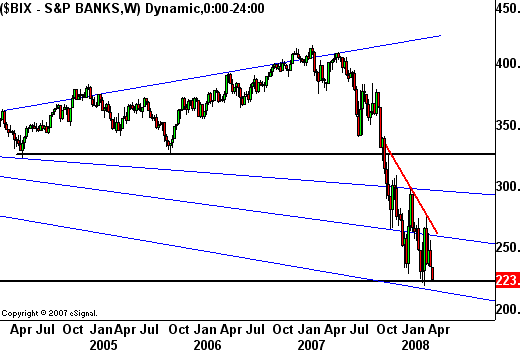

S&P Bank Index ($BIX) : 228 PunkteWährend der PHLX Bank Index bei 63 Punkten seine zentrale Unterstützung hat, hat der S&P Bank Index seine bei 220 Punkten. Seit Beginn dieses Jahres kann er darüber seitwärts laufen, aber einen Boden kann er nicht ausbilden.

Diese Unterstützung konnte bisher also lediglich die Fallgeschwindigkeit seit 2007 verringern. Im PHLX Bank Index würde der Bruch des Kursniveaus von 75-76 Punkten ein neues Verkaufssignal auslösen, im S&P Bank Index ergäbe sich ein Verkaufssignal, wenn der Index auf Wochenschlußkursbasis unter 220 Punkte abfallen würde.

Wiederholend ist festzuhalten, dass aus charttechnischer Sicht der US Bankensektor noch immer bärisch zu sehen ist.

Wir halten Sie weiter auf dem Laufenden. Allerdings veröffentliche ich zu diesen beiden Indizes nicht regelmäßig Analysen. Sobald sich aber etwas Wesentliches ergibt, werde ich mich wieder melden.

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

Kursverlauf (oben) seit 1997 (Linienchart)

Kursverlauf (unten) seit März 2005 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

US Bankensektor - Der nächste Knall kündigt sich gerade an

Datum 15.04.2008 - Uhrzeit 02:00

Es gibt zahlreiche Gründe, die für eine umfassende Kurserholung an den Aktienmärkten sprechen. Und es gibt ein wesentliches Argument, das gegen eine solche Bodenbildung spricht und die Argumente der Bullen ausstechen dürfte.

Zunächst geschwind die Argumente der Bullen :

08er Jahre sind statistisch starke Aktienjahre, wir bewegen uns in einem 08er Jahr. US Wahljahre sind statistisch starke Aktienjahre, wie bewegen uns in einem solchen. Bernanke nimmt das R-Wort in den Mund und verweist auf die Möglichkeit einer Rezession im ersten und zweiten Halbjahr 2008. In der Vergangenheit war es fast immer so, dass der Aktienmarkt zu einer mehrmonatigen Kursrallye ansetzen konnte, nachdem ein ranghoher Notenbanker auf die Möglichkeit einer Rezession verwiesen hatte. Das hat damit zu tun, dass sich Notenbanker erst recht spät zu solchen Feststellungen durchringen können bzw. wollen. In den USA können Vorläuferindizes wie beispielsweise der DOW Jones Transportation Index oder der Semiconductor Index merklich ansteigen.

Eines der besten und validesten Indizien für eine Bodenbildung ist die Tatsache, dass negative Nachrichten gekauft werden. Die UBS berichtet von einem weitergehenden Abschreibungsbedarf von 19 Milliarden Euro und was passiert ? Der Aktienkurs springt an, die Aktie wird gekauft. Wenn man diesem Signal diesmal skeptisch gegenübersteht, wie wir es tun, dann interpretiert man dies dahingehend, dass der Öffentlichkeit vorgegaukelt werden soll, dass die negativen Nachrichten bereits eingepreist seien.

Und nun das Argument der Bären :

Ein Argument wiegt für uns allerdings am schwerwiegendsten, es ist die nach wie vor anhaltende charttechnische Schwäche vom US Bankensektor. Intakte Abwärtstrends in allen Zeitfenstern und darin verschachtelt bärische Kursmuster. Wir erwarten im US Bankensektor Verluste in der Größenordnung von 30%. Und das dürfte den breiten Aktienmarkt klar belasten. Die Banken sind nun einmal in den Indizes sehr hoch gewichtet. Solange der Bankensektor keinen Boden finden kann, wird es aller Voraussicht nach der gesamte Aktienmarkt auch nicht können.

Zum Vergleich. Der Internetsektor bugsierte im Jahr 2000 den breiten Aktienmarkt in einen Bärenmarkt erster Güteklasse. 2002 bzw. 2003 konnte der breite Aktienmarkt erst dann einen Boden ausbilden, als auch die großen prominenten Player aus dem US Internetsektor finale Böden ausbilden und wieder deutlich ansteigen konnten.

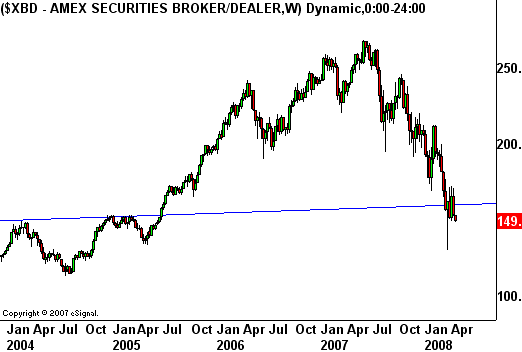

So wie man die Entwicklung der Häuserpreise in den Großstädten der USA anhand des S&P Case/Shiller Index ablesen kann, so kann man die Enwicklung im US Bankensektor anhand mehrerer Indizes mitverfolgen. Zu nennen, ist der PHLX Bank Index ($BKX), der S&P Bank Index ($BIX) und der Securities Dealers Index ($XBD).

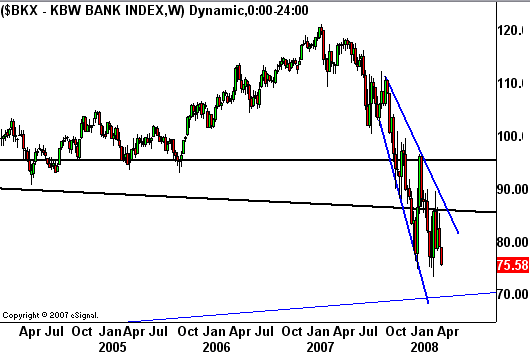

Im Folgenden die mehrjährigen Wochencharts der Bankindizes aus den USA.

Es liegen nach wie vor verschärfte und vor allem intakte Abwärtstrends vor.

Der PHLX Bank Index (BKX) hat bei 63 Punkten seine zentrale Unterstützung. Bis dahin sind noch einige Meilen zurückzulegen. Wir rechnen in den kommenden Wochen mit weiteren drastischen Abgaben.

Obwohl der S&P Bank Index auf einer sehr starken Unterstützung steht, gelingt ihm seit Beginn dieses Jahres kein Bodenbildungsprozess. Im Verlauf dieser Woche dürfte die nächste Verkaufswelle starten und besagte Unterstützung bei 220 Punkten aufgegeben werden.

Der Securieties Dealers Index zerstört mit den Kursabgaben aus der vergangenen Woche den Ansatz eines temporären Bodens. Auch hier sind weitere Abgaben wahrscheinlich.

Ich habe Ihnen die bisherige Analysenserie zu diesem Thema angehängt. In diesen Analysen finden Sie die genauen Korrekturziele für die Indizes vor. Außerdem finden Sie die genauen Komponentenlisten vor, die genau aufzeigen, welche Bankaktien in den Indizes gelistet sind.

Die aktuelle Situation im Bankensektor veranschaulicht recht gut ein wichtiges Prinzip der charttechnischen Analyse. Das Prinzip der relativen Stärke. Ab einem gewissen Ausmaß an Schwäche, ab einem gewissen Ausmaß bisher abgelaufener Kursabgaben, wird der Trend zäh und zum Selbstläufer. Stellen Sie sich eine schwere Eisenkugel vor, die man einmal in Schwung gebracht hat, der man einmal die erforderliche kinetische Energie zugeführt hat, diese Kugel rast anschließend nach vorne und reißt dabei alles mit sich, was sich ihr in den Weg stellt.

Es muß sehr viel passieren, damit ein solcher Abwärtstrend, der sich einmal etabliert hat, beendet werden kann.

Eines ist aber auch klar. Die Welt geht nicht unter. Nach mehreren Jahren steigender Aktienmärkte, sehen wir nun eine saftige Korrektur. Die Korrektur wird ein Ende haben. Im betroffenen Sektor dürfte eine Selektion stattfinden. Die Besten werden überleben und durch den Bereinigungsprozess noch stärker.

Die Börse ist wie das richtige Leben. Es gibt Hochs und Tiefs. Und wenn Sie sich in einem Tief bewegen, werden Sie sehen, dass es auch wieder Hochs geben wird. Diese Hochs werden Sie dann besonders schätzen lernen.

Das ist noch kein Boden bei den Banken?

Und dieser Sektor hängt bekanntermaßen wie Blei am Aktienmarkt

Datum 25.03.2008 - Uhrzeit 00:00

Intermarketanalyse ist ein wichtiger Teil der technischen Analyse. Gerade auch dann, wenn die Signallage einzelner Basiswerte nicht eindeutig ist.

Der US Bankensektor ist im Aktienmarkt hoch gewichtet, es ist der Sektor, der den breiten Aktienmarkt zum Wanken brachte und ebenfalls in eine Korrektur bugiserte. Wie Blei hängen die angeschossenen US Banken am S&P 500 Index und DOW Jones.

Wichtig für eine geordnete finale Bodenbildung im S&P und DOW Jones dürfte eine Stabilisierung im Bankensektor sein. Solange die Banken fallen, bleibt die Situation angespannt.

Um es vorwegzunehmen. Bank Index ($BKX) und S&P Bank Index ($BIX) zeigen noch immer keine Bodenbildungstendenzen. Nicht einmal temporär. Für eine Entwarnung seitens der Banken ist es also zu früh.

Anbei die Liste der Aktien, die im PHLX Bankindex gelistet sind. Darunter übrigens einige Aktien, die die Korrektur bisher überhaupt nicht erreicht hat. State Street und Northern Trust beispielsweise stehen in starken intakten Aufwärtstrends.

Aktien wie die Citigroup, Wells Fargo, Washington Mutual oder BoA sind allerdings von sehr starken Korrekturbewegungen betroffen.

PHLX Bank Index ($BKX) : 86,20 Punkte

Die Korrektur seit Beginn dieses Jahres hat den Index in die Range der Jahre 1998 bis 2003 zurückgeführt. Diese Range reicht von 63 bis 93 Punkte. Es gab einen Versuch über 93 Punkte zurückzukehren, er scheiterte.

Theoretisch hat der Index jetzt Spielraum bis zu besagter Range-Unterkante bei ca. 63 Punkten. Bei einem aktuellen Stand von 86 Punkte bedeutet dies deutliches weitergehendes Korrekturpotenzial.

Seit Oktober 2007 läßt sich das Kursgeschehen in einen schönen Abwärtstrend eingrenzen. Dieser ist allerdings einerseits intakt und andererseits handelt es sich um eine besonders aggressive Variante.

Wichtige Widerstände liegen bei 90,00 und 95,30 Punkten. Hier also erhöhte Wahrscheinlichkeiten für Kursrücksetzer, für Angebotsüberhang.

Bei 70,00 Punkten verläuft eine Aufwärtstrendlinienvariante, die Kursverlusten zunächst (!) Einhalt gebieten könnte.

Die Korrektur ist intakt.

Abschließend ein paar Worte zum S&P Bank Index ($BIX). Ebenfalls ein Sektorindex.

S&P Bank Index ($BIX)

Kursstand: 262,86 Punkte

Der Index ist mir deshalb aufgefallen, weil er seit Beginn dieses Jahres versucht im Bereich einer mehrjährigen Unterstützung bei 220 Punkten zu halten. Mehr als eine temporäre Korrekturabschwächung ist allerdings nicht gelungen. Ein charttechnisches Bodenmuster liegt nicht vor.

Bemerkenswert, dass die Liquidität schaffenden Maßnahmen der US Notenbank mit dem Aufenthalt des Index im Bereich dieser zentralen Unterstützung bei 220 Punkten zusammenfallen. Unter "normalen" Marktverhältnissen würde die 220er Unterstützung eine mehrmonatige Kurserholung einleiten können. Diese "normalen" Marktbedingungen liegen aber nicht vor.

Korrekturfortsetzung bei den Banken wahrscheinlich. Und das dürfte den breiten Aktienmarkt tendenziell weiter belasten.

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.