US Bank Index - Kurz vor dem nächsten Knall ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

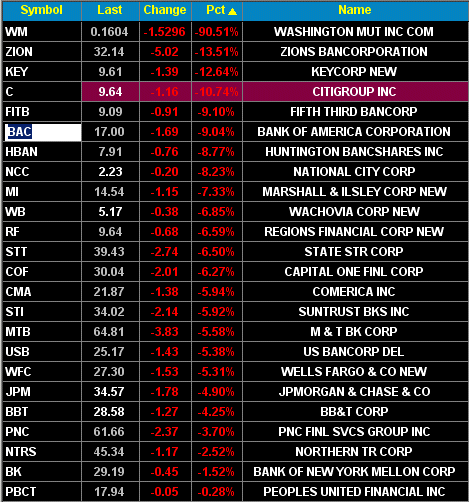

Marktbreit wurde der US Aktienmarkt gestern verkauft. Ebenfalls unter starkem Abgabedruck war wieder einmal der US Bankensektor. Anbei die Kursliste der Aktien, die im US Bank Index ($BKX) gelistet sind. Insbesondere Aktien wie die Bank of America und Citigroup wurden verkauft.

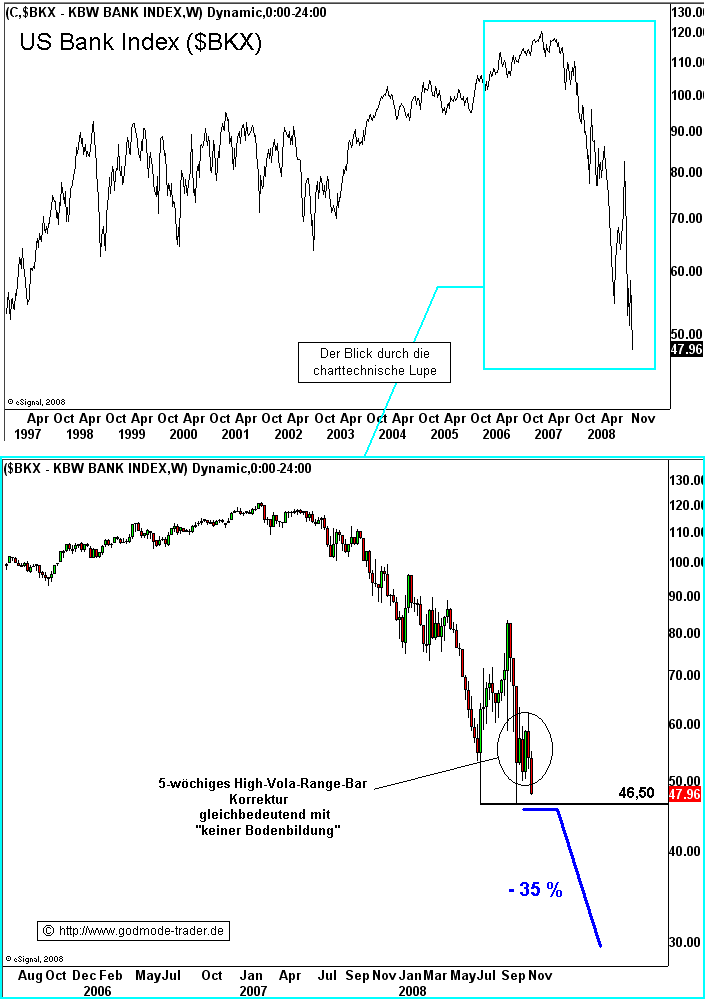

Wie in der charttechnischen Lagebesprechung vom 27.10.2008 beschrieben, darf der Index nicht unter 46,50 Punkte gehen. Wenn doch, wird es brandgefährlich.

LINK : DAX, DOW Jones, Nasdaq im Armageddon! - Zweiter Teil des Crashs hat begonnen! - Seite 4 - Datum 27.10.08 - 02:00 Uhr

US Bank Index ($BKX) aktuell 47,96 Punkte.

Die untere der beiden Chartgrafiken zeigt den Kursverlauf im so genannten Wochenchartintervall. 1 Kerze repräsentiert eine Woche. Es ist sehr schön zu erkennen, dass der Index in den vergangenen Wochen eine so genannte High-Vola-Range-Bar Korrektur ausgebildet hat. Die Art und Weise dieses Kursverlaufs ist negativ zu werten, es handelt sich um das Gegenteil einer Bodenbildung. Aus dem Muster bricht der Index unten heraus und steuert nun auf den übergeordneten Sell Trigger bei 46,50 Punkten zu.

Lesen Sie unten weiter ...

Kursverlauf seit 1997 (log. Linienchartdarstellung als Übersicht)

Kursverlauf seit August 2005 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

2 Dinge haben den Markt irritiert. US Finanzminister Paulson und zuvor American Express.

Washington (BoerseGo.de) – US-Finanzminister Henry Paulson mit, dass die US-Regierung das Aufkaufen von Problem-Hypotheken für Wohn-und Geschäftsimmobilien sowie von mit Hypotheken besicherten Wertpapiere, die auf den Bilanzen der US-Finanzinstitute lasten, zurückgestellt hat. Ursprünglich stellte diese Maßnahme den Eckpunkt der 700 Milliarden schweren Rettungspakets für die Banken dar. Jedoch kam das US-Finanzministerium schnell zu der Erkenntnis, dass Kapitalspritzen für die Banken im Gegenzug einer stattlichen Beteiligung die erfolgversprechendere Variante seien. Ein Teil des dadurch gesparten Geldes will Paulson dafür verwenden, den eingefrorenen Markt für Verbraucher-, Auto- und Studentenkredite wieder zu beleben und den Zugang für Kredite zu erleichtern. Zusätzlich behält es sich das US-Finanzministerium vor, Liquiditätsspritzen auch an US-Finanzinstitute zu verabreichen, die keine Banken sind. Weiter werde an Modifizierungen für Hypothekenkredite zur Entlastung von Hauseigentümern gearbeitet. Insgesamt zeigen die durchgeführten Maßnahmen zur Rettung des Bankensystems bereits erste positive Auswirkungen, jedoch bleibt das US-Finanzsystem weiter sehr anfällig und mehr Reparaturmaßnahmen sind von Nöten.

New York (BoerseGo.de) - Die vergangenen Montag durch die Federal Reserve zur Bankholding umgewandelte Kreditkartengesellschaft American Express Co. ersucht um staatliche Hilfe in Höhe von rund 3,5 Milliarden Dollar. Dies berichtete das “Wall Street Journal” unter Berufung auf Kreise. Der Konzern sei von der Konsumschwäche getroffen worden. Sogar die wohlhabendsten Kunden hätten ihre Ausgaben gedrosselt und immer mehr Karteninhaber würden mit ihren Zahlungen in Verzug geraten. Durch die Umwandlung in eine Bank erhält American Express einen Zugang zu staatlichen Finanzspritzen. Es sei jedoch noch unklar, in welcher Form der Konzern die zusätzlichen Mittel zum Einsatz bringt, heißt es weiter von der Zeitung.

Im Verlauf dieser Woche spitzt sich die Lage im US Bankensektor somit zu. Oberhalb von 46,50 Punkten können noch Wunder geschehen. Vielleicht gelingt doch noch eine Stabilisierung.

Wiederholend muß festgehalten werden : "Fällt der Index auf Wochenschlußkursbasis unter 46,50 Punkte ab, gehen erst einmal die Lichter aus. Unter 46,50 Punkten ist Polen offen. Unter 46,50 Punkten ergibt sich ein mittel- bis langfristiges Verkaufssignal mit Korrekturziel zunächst von 30 Punkten. Das wären demzufolge nochmals 30% Abwärtspotential."

Mittels Leerverkäufen (Shortselling) sind Sie als Anleger in der Lage, auch an fallenden Kursen zu profitieren. Lesen Sie dazu auch das Shortselling Tutorial durch. Den Goldpreis können Sie über Knock-Out Produkte (Hebelzertifikate), Optionsscheine, CFDs oder direkt Futures shorten. Der Markt bietet Ihnen also ein exzellentes Repertoire an Instrumenten, um einen Basiswert leerzuverkaufen.

LINK : Shortselling Tutorial - So profitiere ich an fallenden Kursen

Ich habe es bereits in einem meiner vorhergehenden Kommentare angesprochen ... Ich denke, es ist kein falscher Gedankengang, wenn man darauf verweist, dass Anleger in solchen extremen Marktphasen patriotisch handeln können. Der Namensvetter vom US Finanzminister, nämlich John Paulson von Paulson & COs, einem der größten US Hedgefunds, ist wie berichtet seit Monaten mit über 1,3 Mrd $ short auf britische Bankentitel. Value Investor Warren Buffet verkündete darüberhinaus, dass er voll investiert sei; er habe sich massiv in US Aktien eingekauft.

Insofern ist es ein Gebot der Stunde, von Leerverkäufen insbesondere auf deutsche Finanztitel Abstand zu halten.

Eines der Depots aus dem PREMIUM-Bereich haben wir deshalb vorgestern mit Shortpositionen auf die Citigroup und American Express besetzt. Es handelt sich um 2 US Banktitel, deren Chartbilder in dieser Woche "krankenhausreif" geschossen worden sind. Seit gestern notiert die Citigroup Aktie einstellig. Das Papier hat ein neues Verkaufssignal ausgelöst und kann mittelfristig durchaus in den 7 $-Bereich abfallen. Die American Express Aktie hat gestern ein so genanntes Break Away Gap Down gerissen, eines der stärksten Verkaufssignale, die die Charttechnik kennt. Die Aktie dürfte relativ schnell in den 15 $-Bereich abrutschen.

Wenn ich mit dem Satz schließe, dass "es diesmal doch irgendwie anders ist, als in den uns bekannten Krisen bisher", dann dürften mir sicherlich nicht mehr ganz so viele Leserinnen und Leser widersprechen.

Unsere Welt geht mit der Situation an den Finanzmärkten nicht unter. Lassen Sie sich von der negativen Stimmung nicht einlullen.

Wir alle sind allerdings Zeuge einer drastischen Marktbereinigung, wie es sie im vergangenen Jahrhundert höchstens einmal gegeben hat. Die Amerikaner haben ein Immobilienproblem, die Deutschen nicht. Die Amerikaner haben ein Leben auf Kredit geführt, die Deutschen nicht. Im Gegenteil. Die Deutschen sind bekannt für Ihre Sparmentalität. Allerdings zieht die platzende US-Blase aufgrund der Größe der US Wirtschaft auch die deutsche Volkswirtschaft mit den Strudel.

Ich möchte einen wichtigen Hinweis einfließen lassen. Bei GodmodeTrader.de werten wir Trends und Kapitalströme im kurz- und mittelfristigen Zeitfenster aus. Also auf Sicht von Stunden, von Tagen, von Wochen bis hin zu mehreren Monaten. Wir rechnen uns also definitiv nicht dem Lager der langfristig ausgerichteten Investoren zu.

Warren Buffet ist ein Value Investor. Er kauft auf langfristige Sicht, also auf Sicht von Jahren, dann Aktien, wenn die Bewertungen fundamental günstig sind und gleichzeitig die Stimmung der Marktteilnehmer am Boden. Im Gegensatz zu seinen Pendants hier in Deutschland, beispielsweise Prof. Otte, spricht seine Performance in besagtem Zeitfenster für ihn. Er versteht sein Handwerk.

Wir bitten die unterschiedlichen Betrachtungs- und Anlagezeiträume zur Kenntnis zu nehmen. Wenn also ein mittelfristig ausgerichteter Momentuminvestor und -trader den Aktienmarkt derzeit noch immer mit Skepsis betrachtet, kann dies für einen langfristig ausgerichteten Investor der ideale Zeitpunkt für Käufe sein.

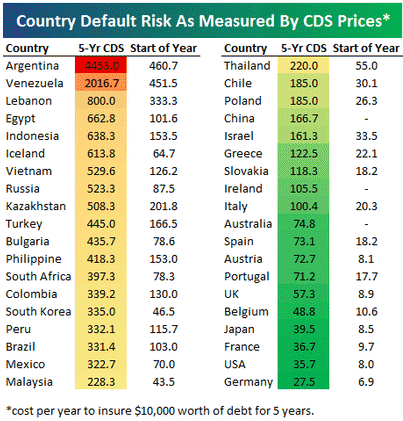

Bespoke hat eine Aufstellung der CDS-Levels bezogen auf eine 5-Jahresfrist veröffentlicht. Bei Credit Spreads (CDS) handelt es sich um Risikoprämium, die auf Aktien oder aber auch Länder gehandelt werden. Es sind demzufolge echte und vor allem schnell reagierende Signalindikatoren. Ganz im Gegensatz zu den Ratings von S&P, Moodys oder Fitch, die immer subjektiv sind, weil es sich um Einschätzungen von deren Analysten handelt.

Je höher die CDS-Levels desto größer das Risiko, je geringer die CDS-Levels desto kleiner das Risiko. Lehman Brothers hatten vor dem Zeitpunkt der Insolvenz über Wochen hinweg exzessiv hohe CDS-Levels. Der Markt wußte also bescheid und war sich des Risikos bewußt. Das Investmenthaus stand auf der Kippe. Nicht zu vergessen, dass Lehman bei den Ratingagenturen bis zum Tag der Insolvenz mit einem A-Rating geführt und erst dann am Tag der Schließung auf D runtergeratet wurde.

Argentinien, Venezuela, Libanon, Ägypten. Dies sind die Länder, auf die die höchsten Risikoprämien gehandelt werden. Ganz unten in der Liste steht Deutschland mit einem sehr niedrigen CDS-Level. Deutschland wird vom Markt also als relativ sicher eingestuft.

Beste Grüße,

Ihr Harald Weygand

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.