Unternehmensanleihen aus Schwellenländern sind auch bei steigenden Zinsen interessant

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Eine Zinswüste, wohin das Auge blickt. Mittlerweile werden Staatsanleihen im Wert von über 10 Billionen US-Dollar unter null gehandelt – vor allem in Europa und Japan. Westliche Unternehmensanleihen sind zwar risikoreicher, bieten oft aber auch nicht viel mehr Rendite. Vor diesem Hintergrund eignen sich Anleihen, die von Unternehmen mit Sitz in den Emerging Markets in US-Dollar ausgegeben werden, als Alternative.

Nach Ansicht von Marcelo Assalin, Head of Emerging Market Debt bei NN Investment Partners, ist diese Anlageklasse international unterinvestiert, trotz zunehmender Marktreife.

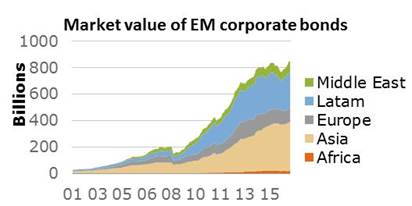

Denn nach Jahren des Abschwungs haben sich die Rahmenbedingungen in vielen Schwellenländern verbessert, so Assalin: “Die Anleihemärkte in den aufstrebenden Volkswirtschaften in Asien, Lateinamerika, dem mittleren Osten und Afrika sind stabiler und reifer geworden. Außerdem konnten die dort ansässigen Unternehmen selbst zum Beispiel durch die Übernahme internationaler Rechnungslegungsstandards und steigender Transparenz das Interesse internationaler Anleger wecken. Im Ergebnis sind die Anleihevermögen sehr stark gewachsen. Per September 2016 waren es 846 Milliarden US-Dollar – gegenüber 28 Milliarden US-Dollar im Jahr 2001.“

Als Beispiele nennt der Stratege Indien und Indonesien, aber auch Mexiko, die sich durch Reformen als interessante Wirtschaftsstandorte profilieren. Das lateinamerikanische Land hat unter anderem durch die Öffnung der Sektoren Energie und Telekommunikation für mehr Wettbewerb gesorgt.

Auch das politische Umfeld entwickelte sich bei vielen EM-Ländern positiv. „Wir sehen erhebliche Fortschritte beim Schuldenmanagement“, sagt Assalin. „Im Ergebnis ist das Wirtschaftsgefüge weniger stark durch plötzliche Abwertungen von Währungen belastet, und dementsprechend fällt auch die Auslandsverschuldung geringer aus.“ Einzelne Schwellenländerwährungen könnten zwar außerordentlich volatil sein, doch da Unternehmen ihre Anleihen in US-Dollar ausgeben, seien Anleger nicht direkt von Währungsschwankungen betroffen.

Das Ertragspotenzial von EM-Unternehmensanleihen kann sich sehen lassen: Im Schnitt bringen sie es auf eine Rendite von 4,5 %, und das bei einem Durchschnitts-Rating im Investment Grade. Auch mit Blick auf zukünftige Zinserhöhungen ist diese Anlageklasse interessant, denn aufgrund der im Schnitt niedrigeren Duration ist sie weniger von Zinsänderungen betroffen als US-Unternehmensanleihen und auch Staatsanleihen der Schwellenländer. Marcelo Assalin weist darauf hin, dass es sich bei den EM-Unternehmensanleihen um eine noch junge Anlageform handelt: „Es bestehen daher deutliche Marktineffizienzen, die sich am besten durch ein aktives Management nutzen lassen“, betont er.

Grafik: Marktwert von EM-Unternehmensanleihen

Quelle: JPMorgan, CEMBI Broad Index, Juli 2016

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.