Und los gehts ...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

GodmodeTrader – Technische Analyse und professionelles Trading

Vorstellung des GodmodeTraders

Verehrte Leserinnen und Leser, mein Name ist Harald Weygand, ich bin Chefredakteur von GodmodeTrader.de. GodmodeTrader.de ist im deutschsprachigen Raum das bei weitem reichweitenstärkste Portal mit dem Themenschwerpunkt „Technische Analyse und professionelles Trading“. Über den Menuepunkt „Tool Section“ bieten wir Ihnen eine ganze Reihe von kostenlosen Tools, wie etwa Realtime Streaming Kurslisten und Charts von DAX, MDAX und TecDAX, Anleihen-Scenarien-Rechner sowie Realtime Streaming Feeds von Knock-Out-Produkten diverser Emittenten an. Auf der Startseite von GodmodeTrader.de finden Sie zahlreiche Rubriken, in denen wir für Sie kostenlos, engmaschig und vor allen Dingen zeitnahe alles charttechnisch covern, was sich „irgendwie bewegt“. Aktien, Indizes, Devisen, Commodities, Edelmetalle und Bonds. Europa, USA und Asien sowie die Emerging Markets sind die von uns ausgewerteten Märkte. Man mag es kaum glauben, aber der umfangreiche kostenlose Bereich von GodmodeTrader.de zeigt nur einen kleinen Ausschnitt dessen, was Sie in der kostenpflichtigen Member Area der einzelnen GodmodeTrader Pakete erwartet. In der Member Area werden deutlich mehr Basiswerte charttechnisch vorgestellt und fortlaufend getrackt, es werden präzisere Prognosen getätigt, es werden die entscheidenden Trading Vorstellungen veröffentlicht. Wann startet eine Kursrallye, wann endet sie? Wann kaufen, wann verkaufen? Welches sind die Top-Tradingkandidaten der Woche? Wie auch an fallenden Märkten profitieren? Wie mit geringem Kapitaleinsatz, aber hochgehebelt überproportional gewinnen? Wo liegen Risiken des Handels? Sie wissen jederzeit, aus welchem Sektor oder Markt Kapital abgezogen und in welchen „umgeshiftet“ wird. Es wird konkret in mehreren transparent geführten Musterdepots gehandelt. Mittelfristiges Trading, kurzfristiges Trading, konservatives Risikoprofil, hochspekulatives Risikoprofil, DAX Trading, Eurostoxx Trading, für jeden Anlegertypus bieten wir ein Tradingpaket an. Informieren Sie sich, testen Sie die Tradingpakete ruhig einmal unverbindlich. Optionsscheine und Knock-Out Produkte, die in unseren Musterdepots gehandelt werden, befinden sich regelmäßig in den Tages-Umsatzspitzenreiterlisten der EUWAX. Betreiber des GodmodeTraders ist die BörseGo GmbH. Charttechnisches Research von uns finden Sie auf den Websites und in Newslettern zahlreicher Bankinstitute, wie beispielsweise der ABN Amro, Société Générale oder BNP Paribas. Zu unseren Kunden gehören Kundenberater von Banken, Versicherungen und Vermögensverwaltern, aber auch zahlreiche Unternehmen, die keinen Bezug zur Finanzbranche haben. GodmodeTrader.de richtet sich mit seinen Leistungen gleichermaßen an Laien und an professionelle Marktteilnehmer .

Wie sieht die Philosophie von GodmodeTrader.de aus?

Wir analysieren für Sie die Märkte, wir kommentieren sie, wir veröffentlichen Prognosen.

Für Sie zählt Seriösität und Wahrhaftigkeit, für uns ebenso. Für Sie zählt die Performance, für uns ebenso. Für Sie zählt Zuverlässigkeit und Kontinuität, für uns ebenso. Wir sind zufrieden, wenn unsere Kunden zufrieden sind. Unser Anspruch ist die beste Leistung für Sie zu erbringen.

Ab jetzt Kommentare und Artikel mit theoretischem Hintergrund

Ab jetzt werden meine Kollegen und ich an dieser Stelle von GodmodeTrader.de in der sogenannten Kommentar-Rubrik eine ganze Reihe von Kommentaren, Erfahrungsberichten und Diskussionsbeiträgen zur Theorie der technischen Analyse veröffentlichen. Was ist technische Analyse? Welche Trends sind zu beobachten? Auf was gilt es beim konkreten Trading zu achten? Wie liest man Charts richtig? Dabei wird es immer wieder konkrete Bezüge zur jeweils aktuellen Marktsituation geben. Die Kommentare werden in einer Form verfasst, dass sie für Laien und Professionelle gleichermaßen verständlich sind.

Warum überhaupt einen Chart lesen können?

Sie möchten den Chart eines bestimmten Basiswerts auswerten und Prognosen erstellen. Das kann mehrere Gründe haben. In der Regel ist es so, dass Sie den betreffenden Titel traden bzw. darin investieren wollen. Um dies zu tun, ist es erforderlich, sinnvolle Einstiegs- und Ausstiegspunkte, aber auch Stoppabsicherungspunkte ermitteln zu können. Deshalb also Ihre richtige Entscheidung, Mittel der technischen Analyse anzuwenden. Ein anderer Grund kann der sein, dass Sie die Märkte, deren Macht und deren Gesetzmäßigkeiten einfach faszinieren und Sie deshalb als Hobby „Chart Reading“ betreiben. Zu den Kunden vom GodmodeTrader gehören wie berichtet zahlreiche Unternehmen. Das Interesse dieser Unternehmen ist natürlich ökonomischer Natur. Fundamentals und Charttechnik gehen bekanntermaßen Hand in Hand. Die Börse läuft den Fundamentals vor. D.h., dass die Unternehmen anhand der Aktien- und Indexkursentwicklungen die mögliche voraussichtliche Wirtschaftslage zumindest tendenziell abschätzen können.

Praktischer Handlungsleitfaden für die Auswertung eines Charts:

Wie geht man also systematisch vor, um den Chart einer Aktie, eines Index, eines Edelmetalls, eines Rohstoff Futures, eines Devisenpaares oder aber von Anleihen richtig lesen zu können? Mit der Begrifflichkeit „Chart lesen“ / „Chart Reading“ ist gemeint, dass Sie zum einen den bisherigen Verlauf des Kurses richtig beschreiben, einordnen, verstehen und einschätzen können, - gleichsam im Sinne einer Anamnese- und Diagnoseerstellung -, und zum anderen in der Lage sind, eine nach und nach eine eingrenzende Prognose zu erstellen.

Grundsystematik . Es gilt folgende Chartstrukturen zu sondieren:

- Übergeordnete Bewegungen, Trends (major trends) und Counter Trends

- Trendlinien

- GDL (gleitende Durchschnittslinien) und Bollingerband Setups

- Fibonacci Levels (Retracements und Extensionen)

- Charteinordnng nach TPHEK Typologie

- Übergeordnete Formationsmuster

- Candlestickmuster

- Pattern Morphing Analyse

- Elliott-Wave Muster

- Indikatoren Set Ups

- Pivot-Punkte

- Clusterbestimmung

- Zyklikmuster

Ein Großteil der Marktteilnehmer, der Trading und Investment basierend auf technischer Analyse betreibt, orientiert sich zumindest an einem der aufgelisteten Muster und Strukturen. Vor allem die kapitalstarken Institutionellen, die sogenannten „Big Boys“, die ganz maßgeblich für das Zustandekommen der mittelfristigen Chartmuster verantwortlich sind. Und gerade die großen Fonds, die ihr Research vornehmlich fundamental (Value Ansatz) ausrichten, nutzen bei der Auswahl von Einstiegslevels, wenn überhaupt, klassische Basics der technischen Analyse. Mittels der technischen Analyse kann man also "beobachten", was sich bei den großen Fischen anlagetechnisch tut. Zurück zur Grundsystematik. Zuerst geht es um die Bestimmung des übergeordneten Trends (major trend) bzw. der übergeordneten Bewegung. Aufwärts oder Abwärts? Oder aber übergeordnet seitwärts in einer Range? Welche Aufwärtstrendlinienvarianten gibt es? Welches ist die dominante Aufwärtstrendlinie? Gibt es überhaupt definierbare Aufwärtstrendlinien? Oder liegen „nur“ Aufwärtsbewegungen vor? Wir unterscheiden zwischen übergeordneten Aufwärtsbewegungen und „scharfen“ klar definierbaren Aufwärtstrends. Bei ersteren lassen sich keine akkuraten Aufwärtstrendlinien einzeichnen, aber die betreffenden Basiswerte steigen übergeordnet dennoch. Wo liegen die zentralen horizontalen Unterstützungs- und Widerstandslinien? Wie reagiert der Kurs im Bereich solcher Key Levels? Wird im Bereich einer Unterstützung gekauft? Oder wird der vorgeschaltete Verkauf nur kurzzeitig ausgesetzt? Gibt es Manöver, Käufer in den Markt zu locken, um anschließend weiter Material abladen zu können? Wird die zentrale Unterstützung unterschritten, um darunter platzierte Stopps auszulösen („Gunning the Stopps“)? Lassen sich dominante mehrfach bestätigte innere Trendlinien ermitteln? Solche mehrjährigen inneren Trendlinien weisen eine enorme Signifikanz auf. Bereits bei der Beschau des langfristigen Charts sollten Sie beginnen, sich auf den vorliegenden Basiswert „einzuschießen“ und zu justieren. Das zur Verfügung stehende Werkzeug der technischen Analyse sollte individuell auf jeden einzelnen auszuwertenden Basiswert angepasst werden. Das Setup im DAX Future unterscheidet sich von dem beispielsweise im EUR/USD oder in einer Aktie. An welchen GDLs orientiert sich der Markt? Es kann gut sein, dass es nicht der 50er, sondern der 15er, 38er oder 40er ist. Gibt es GDL Wechselmuster nach dem Motto „Phasenweise Abgabe von GDL38 auf GDL50“? Gibt es eine Orientierung an übergeordneten Retracementlevels? Es gibt Futures, Indizes und Aktien, bei denen sich die darin dominierenden Marktteilnehmer nahezu ausschließlich nur an Bändern und Fibos orientieren. Welche klassischen formationstechnischen Muster dominieren das Bild? Wie werden sie aufgelöst? Final regelkonform oder aber nur ansatzweise regelkonform? Oder erfolgen Auflösungsprozesse irregulär regelwidrig? Merke, eine Formation per se ist weder bullisch noch bärisch, entscheidend ist die Auslösung über die zugehörige Triggerlinie. Eine eigentlich bärische SKS Trendwendeformation, die nicht regelkonform ausgelöst wird, ist umgekehrt stark bullisch zu werten. Liegen charttechnische Fallen („traps“) vor? Wenn ja, wie häufig? Wie „hängt“ das Kursgeschehen im Trend oder in den Bollingerbändern? Sind „Pseudo-Formationen“ sondierbar? „Pseudo-Formationen“ ähneln morphologisch den echten Formationen, sind aber keine solche. Wie stellt sich der Momentumwechsel von bullisch auf bärisch und umgekehrt dar? Schnell oder allmählich, gemächlich? Wie genau setzt der Kurs auf den Trendlinien auf? Punktgenau, unterhalb, oberhalb oder aber irregulär? Werden viele Auflagepunkte ausgebildet? Wie werden Trendbrüche verkraftet. In welchen Mustern erfolgt die Fächerbildung? Für alle Zeitfenster und für alle ausgewerteten Märkte gilt: Je mehr Marktteilnehmer eine gewisse Chartstruktur sehen bzw. ein bestimmtes Kursniveau als relevant einschätzen, desto besser. Irgendwie muß jeder Marktteilnehmer über eine gewisse Systematik Ein- und Ausstiegspunkte seines Tradings und Investmentansatzes festlegen. Bei der Auswertung eines Charts ist deshalb die Clusterbestimmung von großer Bedeutung. Auf welchem Kurslevel treffen mehrere übergeordnete Chartstrukturen zusammen und bilden damit ein Cluster? Wenn beispielsweise auf dem Kurslevel von 80,00 $ einer Aktie der EMA200, das untere Bollingerband, eine mehrfach bestätigte Aufwärtstrendlinie, eine zentrale horizontale Unterstützungslinie und das 38,2% Retracement gleichzeitig verlaufen, bedeutet dies, dass an dieser Stelle unterschiedliche große Systeme einen möglichen Einstiegspunkt anzeigen. Es liegt also ein Key Support Cluster vor. EMA- ,Bänder-, Fibo- und Trendlinien-Freaks haben den betreffenden Basiswert auf dem vorliegenden Kurslevel auf ihrem Radar. Es steht also mehr Kapital bereit, das auf dem aktuellen Niveau in die Aktie fließen könnte, als wenn nur eine Kategorie der Unterstützung vorliegen würde. Und schon sind wir bei einem weiteren wichtigen Punkt. Es gibt durchaus Konstellationen, bei denen ein bestimmtes Kursniveau beispielsweise für den Fibo Trader einen Kauf anzeigt, der GDL Trader aber einen Verkauf sieht. Welche Chartstruktur sticht hier welche aus? Auch solche Situationen gilt es bei der Chartauswertung zu beachten. Abschließend sei auf die Auswertung des Indikatoren Setups hingewiesen. Es gibt eine nicht zu unterschätzende Fraktion unter den Tradern, die großen Wert auf diesen Bereich legt. Hier gibt es fließende Übergänge zum Systemtrading, in dem automatisierte Auswertungen ganzer Indikatorenteppiche vorgenommen werden.

TPHEK Typologie

In dem praktischen Handlungsleitfaden wurde in der Aufstellung der Grundsystematik auf die TPHEK Typologie hingewiesen. Diese wird in einem der kommenden Kommentare ausführlich erläutert. Anbei in Grundzügen eine erste kurze Umschreibung. Demnach sollte jeder Chart entsprechend der folgenden Typologie eingeordnet werden können. A) Typ „Tendenzer“ oder Typ „Punktlander“. B) Typ „High-Frequenzer“ oder Typ „Eintagsfliege“. C) Der Typ „Killer“. Bei dieser Typologie handelt es sich um eine Eigenkreation von GodmodeTrader.de. Bei der Typologie werden die Charts entsprechend ihres Kursverhalten im Bereich übergeordneter Trendlinien, GDLs und Fibonacci Levels kategorisiert. Als Typ „Tendenzer“ werden beispielsweise solche Charts definiert, bei denen keine sinnvollen Aufwärtstrendlinien eingezeichnet werden können, die sich aber sehr genau an wichtigen steigenden GDLs entlanghangeln. Bezogen auf Retracementlevels oder Horizontallinien zeigen Charts vom Typ „Tendenzer“ die Eigenart, diese Linien nicht genau zu treffen. Das Gegenstück zum „Tendenzer“ ist der Chart vom „Punktlander“ Typ. Dies sind Charts von Basiswerten, die sich sehr genau an bestehende Trendlinien orientieren, indem sie mehrfach nahezu punktgenau an diesen Trendlinien nach oben abprallen. Typ „High-Frequenzer“ umschreibt Basiswerte, die auf einer bestimmten Chartstruktur eine große Anzahl von Auflagepunkten produzieren. Aktie A „dotzt“ beispielsweise kontinuierlich wie ein Bällchen auf der immer gleichen Unterstützung hin und her. „Typ Eintagsfliege“ ist der Gegenpart zum „High-Frequenzer“ und nutzt bestehende übergeordnete Chartstrukturen nur 1-2 Mal als Orientierungshilfe. Abschließend der Hinweis auf den „Killer“ Chart-Typus. Das sind die Charts, die total irreguläre Verläufe aufweisen, keine Muster, die eindeutig zugeordnet werden können, keine Orientierung an GDLs oder Fibos, keine klassifizierbare Trends. „Killer“ Charts findet man bei niedrigkapitalisierten Aktien, die wenig gehandelt werden, oder aber auch bei Large Caps, in denen die dort dominierenden „Big Boys“ die technisch orientierten Marktteilnehmer raushalten wollen.

Soweit die stark komprimierte Zusammenfassung dessen, was für die effektive Auswertung eines Charts von Bedeutung ist. In den kommenden Kommentaren und Artikeln werden wir uns nach und nach der hier aufgezählten Parameter annehmen, sie vorstellen und diskutieren.

Beispiel der Auswertung eines Charts mit aktuellem Bezug:

Im Folgenden wird am Beispiel des Nasdaq Composite die beschriebene Herangehensweise zunächst in Grundzügen demonstriert.

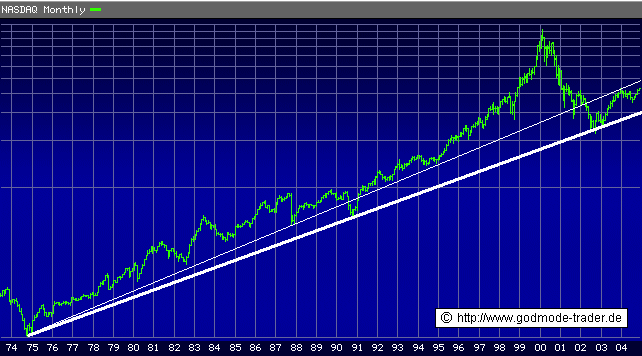

Anbei der langfristige Monatschart (log) seit 1974 (1 Bar = 1 Monat). In dem Chart ist die übergeordnete Aufwärtstrendlinie seit 1974 markiert. Die Trendlinie hat ihren zweiten Auflagepunkt 1990. Bei dem übergeordneten Trend im langfristigen Zeitfenster handelt es sich, wie man unschwer erkennen kann, um einen Aufwärtstrend. Das Kursgeschehen von 1997-2000 zeigt eine Übertreibungsphase nach oben. Am 10.03.2000 erreichte der Index bei 5.132 Punkten sein Alltimehigh. Ab März 2000 folgte eine scharfe Korrektur. Wie Sie sehen, diente diese Korrektur lediglich dazu, das überkaufte Niveau abzubauen. Der Boden in 2002 kam auf der eingezeichneten Aufwärtstrendlinie zustande.

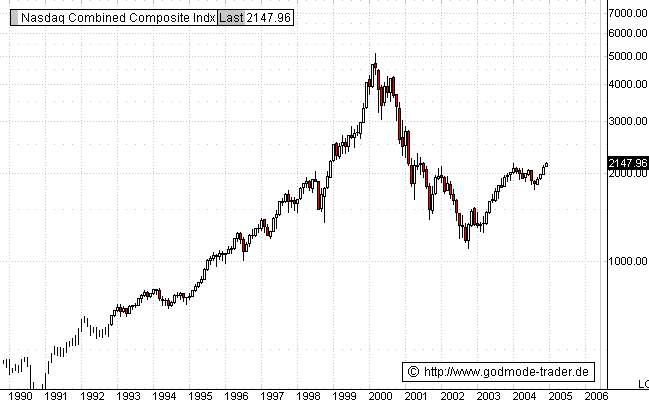

Anbei der Monatschart in einem Zeitfenster ab 1990. Die einzelnen Kerzen (Candles) sind hier besser zu erkennen und auswertbar. Im Top Anfang 2000 ist beispielsweise eine Art „Evening Star“ Trendwendesignal zu erkennen. Es handelt sich um das erste durchschlagende makroskopisch sichtbare Verkaufssignal.

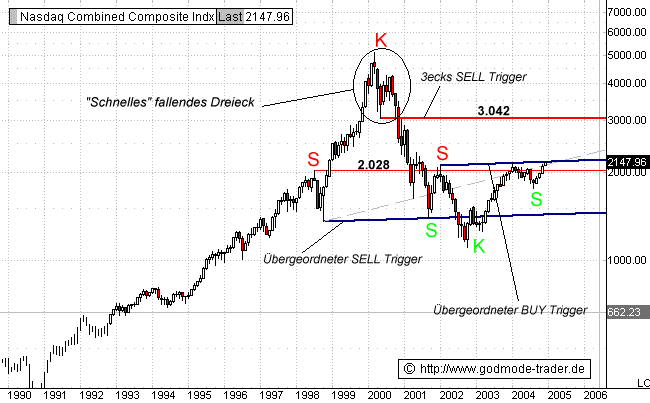

Nochmals der Monatschart vom Nasdaq Composite seit 1990. Diesmal sind die übergeordneten Trendlinien und die übergeordneten Formationen markiert.

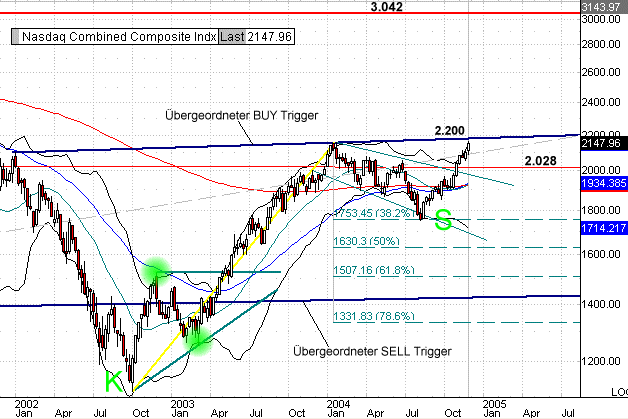

Der Kursverlauf von 1998 bis 2002 zeigt eine bärische SKS Trendwendeformation von gigantischem Ausmaß. Der Kopf dieser SKS Formation wird durch ein sogenanntes „schnelles“ fallendes Dreieck dargestellt. Es handelt sich hierbei um eine Zwitterformation zwischen Doppeltop und klassischem fallenden Dreieck, dessen SELL Trigger bei 3.042 Punkten verläuft. Und wie Sie sehen, hat dieses Dreieck ganze Arbeit geleistet. Der Index wurde auf mittelfristige Sicht in einem Ausmaß verkauft, wie es in dessen gesamter bisherigen Historie nicht geschehen ist. Mitte 2002 wurde sogar die eingangs beschriebene riesige SKS Formation durch den Bruch der übergeordneten SELL Triggerlinie ausgelöst. Die ultralangfristige Aufwärtstrendlinie, die im ersten Chart dargestellt wurde, stach die riesige Wendeformation aber aus! Nach viermonatigem Aufenthalt unter besagter SELL Triggerlinie wurde der Index wieder darüber gehebelt. Die SKS Wende entpuppte sich also als großes bärisches Fehlsignal. Und bekanntermaßen sind bärische Fehlsignale nicht unerheblich bullisch zu werten. Das Bärenmarkt-Tief wurde am 10.10.2002 bei 1.108 Punkten erreicht. Seit Oktober 2002 befindet sich der Nasdaq Composite in einer neuen übergeordneten Aufwärtsbewegung. Der Kursverlauf seit August 2001 zeigt nun eine große inverse SKS Bodenformation, deren übergeordnete BUY Triggerlinie bei 2.200 Punkten verläuft. Mit dem aktuellen Kursstand zum Ende dieses Jahres steht der Index unweit dieses Triggermarke.

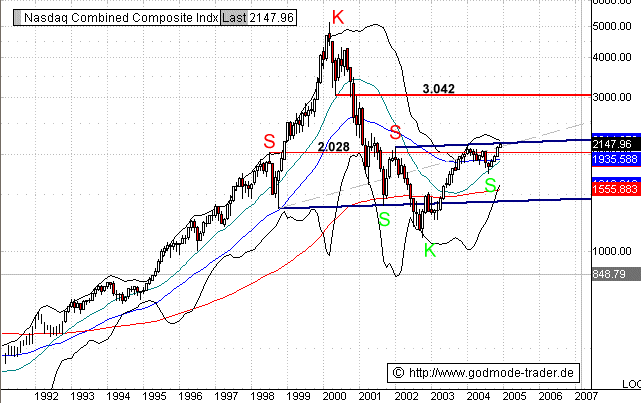

Und ein weiteres Mal der Monatschart. Diesmal sind die Bollingerbänder (scharz), das Mittelband (SMA20, grün) und die EMAs50 (blau) und 200 (rot) über den Chart gelegt. Das Tief von Mai 2000 bei 3.042 Punkten liegt auf dem Bollinger-Mittelband, das Tief von September 2001 auf dem EMA200, das Zwischenhoch von Januar 2002 prallt an dem EMA200 nochmals nach unten ab, derzeit steht das obere Bollingerband mit leicht fallender Tendenz im Bereich der beschriebenen übergeordneten BUY Triggermarke bei 2.200 Punkten. Die 2.200er Marke kristallisiert sich also zunehmend zu einem Cluster heraus.

Wochenchart (log) seit Anfang 2002 (1 Kerze = 1 Woche). In einer feineren zeitlichen Chartauflösung sind hier der Bodenbildungsprozess in 2002, die anschließende steile Aufwärtsbewegung in 2003 und die Konsolidierung in 2004 eindrucksvoll zu erkennen. ´

Ausgangspunkt für der neuen übergeordneten Aufwärtsbewegung im mittelfristigen Zeitfenster ist das beschriebene Bärenmarkt-Tief vom 10.10.2002 bei 1.108 Punkten. Das entscheidende Kaufsignal kam ganz wesentlich durch die Ausbildung eines ersten großen "higher lows" Anfang 2003 zustande. 2003 gab es die bekannte Kursrallye, die ihr Hoch am 26.01.04 bei 2.153 Punkten ausbildete. 2004 war durch eine zähe Korrektur gekennzeichnet. Das Jahrestief 2004 wurde am 13.08.04 exakt auf dem 38,2% Retracement der übergeordneten Aufwärtsbewegung seit Oktober 2002 in Höhe der 1.753 Punktemarke ausgebildet. Gut zu erkennen, die unmittelbare Nähe zum 2.200er Cluster. Das „Chart Reading“ bisher beschränkte sich auf das Beschreiben und Verstehen des bisherigen Kursverlaufs. An dieser Stelle nun eine kurze aber maßgebliche Aussage zur Prognose. Wenn der Nasdaq Composite nachhaltig über 2.200 Punkte ansteigen kann, - wünschenswert ist mindestens ein Wochenschlußkurs über 2.200, besser ein Monatsschlußkurs über 2.200 -, dann würde sich mittelfristig Aufwärtspotential bis zunächst 3.042 Punkte ergeben. 3.042 ist somit ein potentielles Kursziel für 2005. Gelingt nach vorgeschaltetem mehrmaligem Abprallen auch der Anstieg über 3.042 Punkte, würde dies den Weg in Richtung des 5.132er Alltimehighs freimachen. Das mittel- bis langfristige Kursziel der beschriebenen mehrjährigen inversen SKS Bodenformation liegt zufälligerweise im Bereich dieses 5.000er Hochs. Die allesentscheidende Bedingung für die Prognose ist der Anstieg über 2.200 Punkte! Kommt er nicht zustande, greift das beschriebene bullische Scenario auch nicht! Da die 2.200er Marke ein Widerstandscluster darstellt, ist es wahrscheinlich, dass der Nasdaq Composite im Bereich dieser Marke nach unten abprallen und korrigieren dürfte. Dafür spricht auch die Zyklik. Die Jahresendrallye geht langsam ihrem Ende zu. Das Thema soll an dieser Stelle nicht weiter erörtert werden. Es ist Teil der Indexanalysen, die in der kostenpflichtigen Member Area von GodmodeTrader.de veröffentlicht werden. Theoretisch kann der Index nämlich durchaus mehrere Monate unterhalb der 2.200 Punktemarke „oszillieren“. Fällt der Nasdaq im Falle einer umfassenden Korrektur unter 1.750 Punkte, leitet dies eine satte Korrekturausdehnung bis 1.507 Punkte ein.

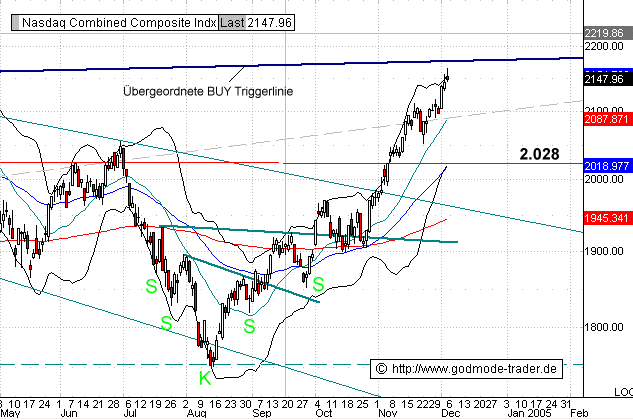

Tageschart (log) seit Mai dieses Jahres. Diese noch feinere zeitliche Chartauflösung gibt nun den Blick auf Details des Kursverlaufs der letzten Monate frei. So ist hier eine gedoppelte invertierte SKS Bodenformation zu erkennen, die sich von Juli bis Oktober etablieren konnte und den Index zur Jahresendrallye nach oben drückte. Das bullische Kursziel von 2.135 Punkten aus dieser inversen SKS Formation hat der Nasdaq in den vergangenen Wochen erreichen können.

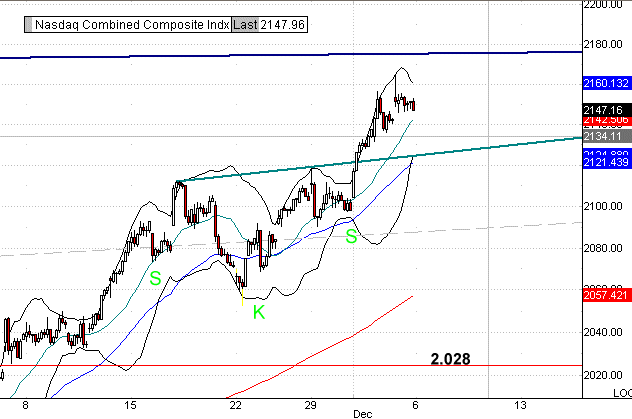

60 Minutenchart (log) mit „mikroskopischer Darstellung“ des Kursverlaufs seit dem 08. November dieses Jahres. Diese Chartzeiteinstellung ist für Swing- und Positionstrader von Bedeutung. Vom 17.11 bis zum 01.12.04 ist eine kleine inverse relative SKS zu erkennen. Am 01.12.04 brach der Index regelkonform über die Buy Triggerlinie (Nackenlinie) dieser Formation aus. Der Anstieg über 2.120 konnte auf Sicht mehrere Stunden gekauft werden, eng Trailing Stopp abgesichert.

Autor: Harald Weygand - Godmode-Trader.de

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.