Übernahmefantasie macht Aventis interessant

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Quelle : Biotech-Experte.de

Übernahmefantasie macht Aventis vor allem kurzfristig interessant

Firmensitz: Strasbourg, Frankreich

Mitarbeiter: 78.099

Spezialgebiet: Arzneimittel- und Impfstoffentwicklung

Börse/Symbol: NYSE/AVE; (WKN: 925700)

Marktkapitalisierung (Mrd.): Euro49,1

52-Wochenhoch/-tief: Euro59,00/Euro37,45

Schlusskurs 23.01.04: Euro58,03

Webseite: http://www.aventis.com

Auch ohne die jüngsten Übernahmespekulationen zählt die französische Aventis wohl zu einem der interessantesten biopharmazeutischen Unternehmen Europas. Doch seit die Gerüchteküche zu brodeln begann schien Aventis für potenzielle Anleger zunehmend attraktiver zu werden. Seit heute sind die Gerüchte nun aber harte Fakten, in der am frühen Morgen von Sanofi-Synthelabo veröffentlichten Meldung wurden die Übernahmekonditionen schon ziemlich detailliert dargelegt. (Details des Übernahmeangebotes lesen Sie in der Rubrik News unter dem Titel "Megafusion zwischen Sanofi und Aventis!?")

Nachdem am Freitag in der New York Times erstmals schriftlich von der potenziellen Übernahme von Aventis durch Sanofi-Synthelabo für einen Kaufpreis von $61 Milliarden (48 Milliarden Euro) berichtet worden war, legte Aventis erneut um 2 Prozent zu. Gleichzeitig verlor der potenzielle Bieter Sanofi-Synthelabo um 5 Prozent. Doch würde die Übernahme auch tatsächlich Sinn machen, oder besser gefragt, hat Sanofi-Synthelabo es überhaupt nötig mehr als 60 Milliarden Dollar für Aventis auf den Tisch zu blättern. Immerhin zählt Sanofi-Synthelabo, angetrieben durch die Umsätze seiner wichtigsten Produkte, dem Schlafmittel Ambien sowie dem gegen Thrombosen zum Einsatz kommenden Plavix, zu einem der am schnellsten wachsenden Unternehmen der gesamten Branche. Auch eine sich rapide leerende Pipeline, wie bei so vielen anderen Pharmakollegen, muss Sanofi-Synthelabo gegenwärtig noch nicht fürchten.

Doch warum dann der Gedanke an eine Übernahme wird sich so mancher Investor nun logischerweise fragen. Ganz einfach, Aventis besitzt eine US-Infrastruktur welche Sanofi-Synthelabo derzeit noch fehlt und das weitere Wachstum des Unternehmens limitieren könnte. Mit Hilfe des Vertreterstabes von Aventis könnte Sanofi seine Produkte auch im immer noch weltgrößten Pharmamarkt, den USA, vermarkten und sich auf diese Weise weiteres Wachstum sichern. Obwohl Aventis mit doppelt soviel Umsatz aufwarten kann als der Konkurrent Sanofi-Synthelabo liegt die Marktkapitalisierung beider Unternehmen bei etwa 50 Milliarden Dollar. Das die umsatzschwächere Sanofi gleich bewertet ist wie Aventis liegt daran, dass Sanofi weit bessere Wachstumsprognosen besitzt als der größere Konkurrent.

Neben seinem umfangreichen Vertreterstab kann Aventis aber auch eine prall gefüllte Pipeline bereits vermarkteter Produkte vorweisen. Aventis forscht und entwickelt in eigenen Labors, hat eigene Produktionsstätten und übernimmt auch die Vermarktung seiner überwiegend verschreibungspflichtigen Medikamente. Aventis ist in allen umsatzstarken Märkten tätig und verfügt über Produkte gegen Krebs, Diabetes, gegen Atemwegserkrankungen und Allergien sowie gegen Herzkreislauferkrankungen. Außerdem hat Aventis sich als Impfstoffhersteller weltweit einen Namen gemacht. Unter den Arzneimitteln von Aventis sind vor allem das Antihistaminikum Allegra gegen Allergien sowie das Antikoagulanz Lovenox zur Blutverdünnung zu nennen. Auch das Chemotherapeutikum Taxotere sowie Lantus, ein humanes Insulinanalogon zur Therapie von Typ I und Typ II Diabetes, tragen deutlich zum Umsatz von Aventis bei. Einen relativ großen Markt besitzt auch Actonel, ein Bisphosphonat zur Therapie der postmenopausalen Osteoporose. Darüber hinaus generiert Aventis mit einer Vielzahl von Vakzinen ganz beträchtliche Umsätze.

Die Vereinigung würde durchaus Sinn machen, zum einen würde aus dem französischen Gemeinschaftsunternehmen der größte Konkurrent zur europäischen Nummer eins GlaxoSmithKline entstehen, zum zweiten würden sich die Probleme beider Unternehmen auf einen Streich lösen lassen. Neben der fehlenden Präsenz in den USA kommt auf Sanofi-Synthelabo nämlich noch ein Patentklage im Hinblick auf seinen Blockbuster Plavix (Umsatz: Euro1,33 Mrd./$1,7Mrd.) zu. Sollte Sanofi-Synthelabo diesen verlieren würden schon bald entsprechende Generika auf den Markt drängen und das Blockbusterpotenzial von Plavix ein für allemal zunichte machen.

Einem ähnlichen Problem sieht sich auch Aventis beim Antiallergikum Allegra sowie beim Blutverdünner Lovenox gegenüber. Ein Zusammenschluss der beiden Unternehmen würde die genannten Probleme weniger dramatisch ausfallen lassen. Doch wenn es um eine Übernahme geht haben auch die beiden Hauptaktionäre von Sanofi-Synthelabo, der französische Kosmetikkonzern L'Oreal und der Ölmulti Total, die gemeinsam immerhin 44 Prozent von Sanofi ihr Eigen nennen, etwas mitzureden. Wie Sanofi heute bekannt gab sind aber sowohl der gesamte Vorstand als auch die beiden Hauptaktionäre mit der geplanten Akquisition einverstanden.

Auch die Tatsache, dass die Vereinbarung zwischen Sanofi und seinen beiden Hauptaktionären L'Oreal und Total, die diese bisher am Verkauf ihrer Anteile gehindert hat, nicht erneuert wird, spricht für den Sinn einer Übernahme. Sollten die beiden Hauptaktionäre im Dezember ihre Anteile auf den Markt werfen, dann würde der Aktienkurs von Sanofi-Synthelabo wohl deutlich sinken und Sanofi selbst zu einem potenziellen Übernahmeziel größerer Pharmaunternehmen werden lassen. Um dieses Szenario zu verhindern muss Sanofi also so schnell als möglich einen geeigneten Partner finden und diesen von den Vorteilen eines Zusammenschlusses überzeugen.

Sollte Aventis tatsächlich dieser Partner sein und auch in diesem Falle die alte Börsenregel gelten, dass nämlich der Käufer stets an Wert verliert, während der Übernahmekandidat einen Gewinn verbuchen kann, dann hätte Aventis noch Chancen auf weitere Kursgewinne. Allerdings sieht es gegenwärtig so aus, als wenn sich eventuell eine feindliche Übernahme anbahnen könnte. Aventis hat nämlich bereits ein Statement zum Angebot von Sanofi veröffentlicht in welchem das Management die Kaufsumme, die lediglich einen 5-prozentigen Bonus für Aventis bedeuten würde, als zu niedrig bezeichnete.

Die immer neuen Details über eine mögliche große Fusion beider Pharmariesen, lassen die Kurse beider Aktie auf Berg- und Talfahrt gehen.

Fundamental und charttechnisch werden Biotechaktien im BIOTECH EXPERTEN gecovert.

Bitte hier klicken, um den Biotech Experten zu laden

SANOFI und AVENTIS - Fusion & Chartsignale

Sanofi-Synthelabo

WKN: 920657 ISIN: FR0000120578

Kursstand : -5,95% auf 54,55 Euro

Die Aktie ist heute Tageskursverlierer im Eurostoxx50.

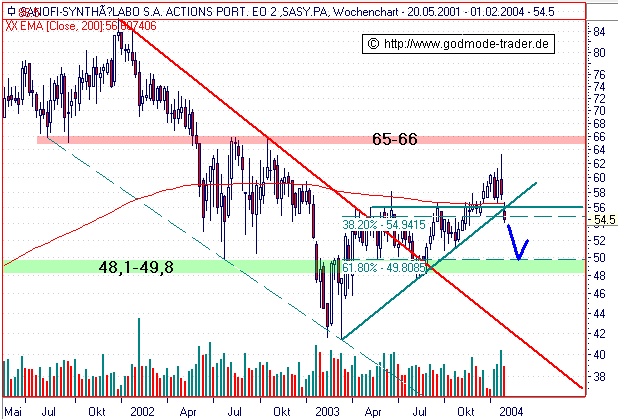

Aktueller Wochenchart (log) seit Mai 2001. (1 Kerze = 1 Woche).

Ende Dezember 2003 war der Aktie noch der signifikante Ausbruch über den mittelfristigen maßgeblichen BUY Trigger bei 56 Euro gelungen. Das Überwinden der 56er Triggermarke hatte kurz- bis mittelfristig ein charttechnisches Mindest-Kursziel von 65 Euro generiert. In dieser Woche erfolgt nun nachrichtenbedingt der brachiale Rückfall unter das Key Level von 56 Euro. Rein charttechnisch ist dies negativ zu werten. Zudem wird eine wichtige Aufwärtstrendlinie, die seit Anfang 2003 Bestand hatte, nach unten durchschlagen.

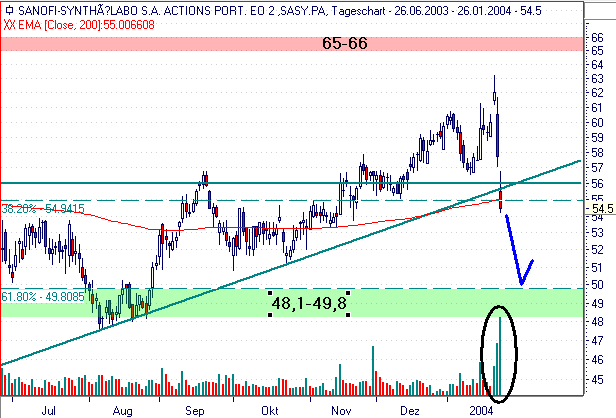

Aktueller Tageschart (log) seit Juli 2003. (1 Kerze = 1 Tag).

Man beachte das stark anziehende Volumen während des Kursverfalls. Dies verdeutlicht, daß sich Marktteilnehmer von größeren Positionsbeständen der Aktie trennen. Die bisherigen Informationen bzgl. der Fusion werden vom Markt negativ für Sanofi aufgefaßt, wobei man festhalten muß, daß bei M&As meist die Aktie des Übernehmenden unter Abgabedruck gerät und die des Übernommenen ansteigt. Aus rein charttechnischer Sicht ist bei Sanofi kurzfristig mit Kursverlusten bis 49,8 Euro zu rechnen.

Aventis

WKN: 925700 ISIN: FR0000130460

Kursstand : +2,11% auf 59,09 Euro

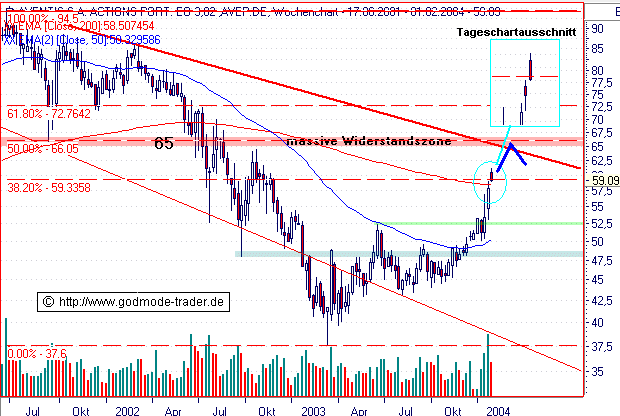

Aktueller Wochenchart (log) seit Juli 2001.

Das Papier kann von der aktuell vorliegenden Nachrichtenlage um die mögliche Fusion profitieren. Das Kursgeschehen seit Anfang 2003 ist rein charttechnisch positiv zu interpretieren. Es handelt sich um eine leicht atypische steigende bullishe Dreiecksformation. Das erste charttechnische Mindest-Kursziel aus diesem Dreieck liegt in Höhe eines Kreuzwiderstands bei 65 Euro. Bei 65 Euro ist unter rein charttechnischen Gesichtspunkten mit einer Konsolidierung zu rechnen. Das eigentliche übergeordnete Mindest-Kursziel würde bei 72-73 Euro liegen.

Bei beiden Aktien dürfte die Nachrichtenlage um die bestehende Fusion jedoch hauptsächlich das Kursgeschehen im kurzfristigen Zeitfenster bestimmen.

Charts erstellt mit Tradesignal

Thema des Tages: Megafusion Sanofi - Aventis!?

Quelle : Quelle : Biotech-Experte.de

Megafusion zwischen Sanofi und Aventis!?

Nachdem die Gerüchte schon seit geraumer Zeit kursieren, kamen heute erstmals Fakten aus Frankreich. Demnach hat Sanofi-Synthelabo SA (Paris:SASY.PA) nun tatsächlich ein Übernahmeangebot an den größeren Rivalen Aventis SA (Paris:AVEP.PA) überstellt. Insgesamt 48 Milliarden Euro ($61 Mrd.) bietet Sanofi für Aventis und sollte der Deal erfolgreich zu einem Abschluss gebracht werden, dann würde das vereinte Unternehmen zu einem der drei größten Unternehmen in der Pharmabranche aufsteigen.

Laut der erst kürzlich veröffentlichten Meldung bietet Sanofi fünf seiner eigenen Aktien gegen sechs Aventis-Aktien plus 69 Euro in bar. Damit würde 81 Prozent der Kaufsumme in Aktien und 19 Prozent in bar beglichen. Als Alternative bot das Sanofi Management 35 seiner eigenen Aktien für 34 Aventis-Aktien, dies würde einem Preis von 60,43 Euro pro Anteilsschein entsprechen. Der Schlusskurs am Freitag betrug bei Aventis 57,55 Euro. Während das erste Angebot einen Wert von 47,8 Milliarden Euro besitzt und für Aventis im Vergleich zum Freitags-Schlusskurs einen Bonus von 3,6 Prozent bedeutet, liegt der Wert des Alternativangebotes bei 48,5 Milliarden Euro.

Ein entsprechendes Statement von Aventis folgte sofort nach Bekanntgabe des Übernahmeangebotes durch Sanofi. Laut des Aventis Vorstandes werde man sich das unerwünschte Angebot des kleineren Konkurrenten, vor einer finalen Entscheidung, erst einmal genauer ansehen. Das Statement des Aventis Managements, das wohl schon in Kürze zu entsprechenden Kursbewegungen der beiden Papiere beitragen dürfte, wird bereits mit Spannung erwartet.

Käme der Deal tatsächlich zustande, dann würde ein Unternehmen mit einem Wert von mehr als $100 Milliarden entstehen, womit Sanofi-Aventis mit der britischen GlaxoSmithKline (London:GSK.L) um Platz zwei hinter Pharmagigant Pfizer (NYSE:PFE) kämpfen würde.

Seit Beginn der Gerüchte um die Megafusion zwischen den beiden Franzosen konnten die Aktienkurse der beiden Konkurrenten kontinuierlich nach oben ziehen. Vor allem die Aussichten auf eine drastische Kostensenkung ließen viele Investoren in den vergangenen Tagen kräftig zugreifen. Synergien dürfte es tatsächlich geben zwischen Sanofi und Aventis, Sanofi sieht sogar ganz erhebliche Einsparmöglichkeiten in Höhe von 1,6 Milliarden Euro pro Jahr. Im ersten Jahr erwartet Sanofi 10 Prozent der gesamten Synergieeffekte zu erzielen, bis Ende 2005 sollen dann bereits 60 Prozent der Synergieeffekte erreicht werden und bis Ende 2006 will man 100 Prozent der prognostizierten Einsparungen generieren. Die vereinten Pipelines sollen laut Sanofi einen jährlichen Umsatz von 25 Milliarden Euro erzielen, laut der Schätzungen von IMS wäre der fusionierte Konzern dann der Europäischen Nummer eins GlaxoSmithKline ziemlich dicht auf den Fersen.

Sanofi, das sich von der Fusion bereits 2004 ein Gewinnwachstum verspricht, möchte den Deal noch im zweiten Quartal in trockene Tücher bringen. Der Sanofi Vorstand sowie die beiden Hauptaktionäre Total SA and L'Oreal SA, die gemeinsam 44 Prozent von Sanofi-Synthelabo besitzen, haben der Transaktion bereits zugestimmt.

Aus noch unbekannten Quellen wurde bekannt, dass die in Strasbourg ansässige Aventis die unerwünschte Übernahme wohl ablehnen wird und ein entsprechendes Statement in Vorbereitung wäre. Aventis ist der Meinung seine Aktie wäre noch signifikant unterbewertet und geht davon aus, dass ein feindlicher Übernahmekampf sich negativ auf die Kurse beider Unternehmen auswirken würde.

Die französische Regierung würde allerdings eine entsprechend Fusion begrüßen, die der Initiator für weitere Fusionen im Europäischen Healthcare Sektor sein dürfte, so Franreichs Minister Francis Mer. Auch in der Europäischen Pharmabranche ist Konsolidierung zur Kostensenkung dringend nötig und Sanofi-Aventis könnten schon bald den Anfang machen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.