Tradersnotizen: NIKKEI leerverkaufen und an fallenden Kursen profitieren!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

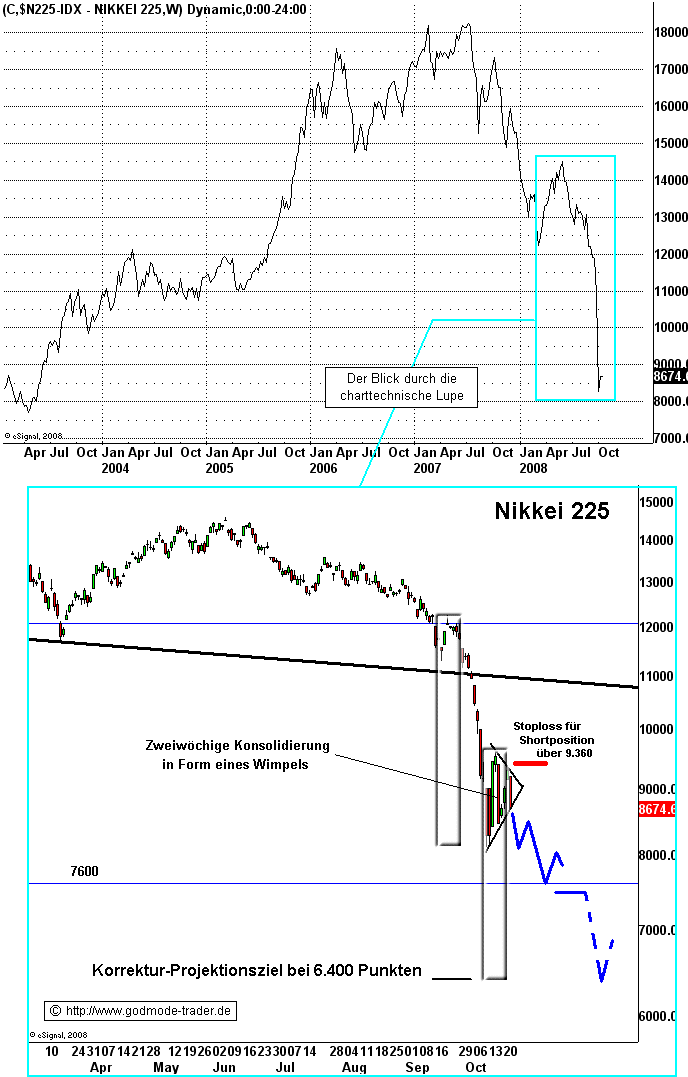

Unfaßbar, was für ein eklantant bärisches Chartbild im Nikkei 225 vorliegt. Bekannte Marktbeobachter wie Mark Moebius oder Marc Faber haben in den vergangenen Monaten immer wieder auf die günstigen Bewertungen dieses Marktes hingewiesen. Moebius verwies darauf, dass er mit Templeton Asset Management Positionen im japanischen Aktienmarkt erhöhen werde.

Nikkei 225 aktuell 8.674 Punkte.

Aus charttechnischer Sicht sehen wir im Nikkei 225 seit einigen Wochen eine neue Supernova. Der Kursverlauf seit Ende 2005 zeigt eine riesige nach rechts verzogene SKS Trendwendeformation. In den vergangenen Wochen wurde durch das Unterschreiten der Sell Triggerlinie (Nackenlinie) bei 11.000 Punkten ein mittel- bis langfristiges Verkaufssignal ausgelöst.

Seit 2 Wochen konsolidiert der Index die erste Sell Off Phase aus. Die Konsolidierung hat sich in einem mustergültigen Wimpel vollzogen. Ja genau, Wimpel hier, Wimpel dort, Wimpel überall. Im DAX, im DOW Jones, im S&P 500 Index, überall sieht man diese Wimpelkonsolidierungen, die einen weiteren Abverkauf der Märkte ankündigen. Wimpel sind keine Bodenmuster, Wimpel sind das Gegenteil eines Bodenmusters.

Aufgrund der negativen US Vorgaben dürfte der Nikkei heute Nacht aus seinem Wimpel regelkonform nach unten heraustropfen und damit ein neues Verkaufssignal generieren.

Charttechnische Korrekturziele liegen bei 7.600 und anschließend 6.400 Punkten. Bei 7.600 Punkten liegt das Tief der mittlerweile Jahrzehnte-andauernden Korrektur in dem Index. Ausgehend vom aktuellen Kursniveau von 8.674 Punkten bis zu dem Korrekturziel von 6.400 Punkten wäre das noch 25% Abwärtspotenzial.

Kursverlauf seit März 2003 (log. Linienchart als Übersichtsdarstellung)

Kursverlauf seit März 2008 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Tag)

Neues Verkaufssignal im Nikkei, es bietet sich also an, den Index leerzuverkaufen (zu shorten) und auf weiter fallende Kursnotierungen zu spekulieren.

Mittels Leerverkäufen (Shortselling) sind Sie als Anleger in der Lage, auch an fallenden Kursen zu profitieren. Lesen Sie dazu auch das Shortselling Tutorial durch. Den Goldpreis können Sie über Knock-Out Produkte (Hebelzertifikate), Optionsscheine, CFDs oder direkt Futures shorten.

Der Markt bietet Ihnen also ein exzellentes Repertoire an Instrumenten, um einen Basiswert leerzuverkaufen.

LINK : Shortselling Tutorial - So profitiere ich an fallenden Kursen

Zentrale Eckpunkte eines jeden Anlageplans sind :

Einstieg, Stoplossabsicherung (Risikomanagement), Kursziel für Gewinnmitnahmen, Chance/Risiko Berechnung sowie die Positionsgrößenbestimmung (Moneymanagement).

Der Einstieg würde im 8.500-8.600er Bereich erfolgen. Das Stoploss für eine Shortposition müßte über 9.360 Punkte platziert werden. Sollte der Nikkei 225 wider Erwarten relativ schnell wieder über 9.360 Punkte ansteigen, müßten Shortpositionen zwingend wieder gedeckt werden. Kursziele für Gewinnmitnahmen liegen wie beschrieben bei 7.600 und 6.400 Punkten.

Dieser Nikkei Short-Trader hätte ein gutes Chance/Risiko Profil. Einem Risiko von bis zu 900 Punkten stände eine Chance von 2.100 Punkten gegenüber.

Anbei eine Liste von Shortzertifikaten auf den Nikkei. Mit diesen gehebelten Zertifikaten können Sie auf fallende Kurse im Nikkei spekulieren.

Anbei eine Übersicht : Bitte hier klicken.

Anbei stelle ich exemplarisch einen moderat gehebelten Schein vor.

Der Schein hat einen 2er Hebel. Fällt der Nikkei wie erwartet um bis zu 25% ab, gewinnt der Schein ca. 50% an Wert. Steigt der Nikkei jedoch um 10% an und wird das Stoplosslevel überrschritten und das Shortzertifikat dann verkauft, würde ein Verlust von ca. 20% anfallen. Das sollten Sie bei der Gewichtung einer solchen Transaktion berücksichtigen.

| WKN / ISIN: | SG0UYY / DE000SG0UYY9 |

| Emittent: | Société Générale |

| Produktname: | Open End Turbo Short Warrant |

| Gruppe: | Hebelprodukte |

| Kategorie: | Knock-Out mit Stop Loss |

| Typ: | PUT |

| Fälligkeit: | open end |

| Bezugsverhältnis: | 0,100 |

| Ausübung: | Barausgleich |

| Währung: | EUR |

| Währungsgesichert: | nein |

| Börsenplätze: | FRA SMT STU |

| Basispreis: | 13.684,934 Pkt. (variabel) |

| Knock-Out-Schwelle: | 13.004,000 Pkt. (variabel) |

| Spread: | (21.10.2008, 19:48:48) |

| Absolut: | 0,010 |

| Homogenisiert: | 0,100 |

| in % des Briefkurses: | 0,28% |

| Hebel: | 1,967 |

| Aufgeld: | |

| Aufgeld in % (Briefkurs): | 3,78% |

| Aufgeld p.a.: | n.a. |

| Abstand zum Knock-out: | |

| Absolut | +3.697,75 Pkt. |

| in % | +39,73% |

Wir handeln in unseren Tradingservices für unsere Kunden den Markt kurzfristig aktiv sowohl long als auch short. Sie profitieren also von steigenden und fallenden Kursen gleichermaßen. Aufgrund des aktiven Handelsstils profitieren Sie auch oder gerade von solch turbulenten Marktbewegungen wie der in 2008. Pro Trade setzen wir mit unseren Kunden durchschnittlich mehrere Millionen Euro im Markt um. Unsere Kundebasis bewegt sich genauso wie der Performancestand der folgenden Depots auf Allzeithoch.

Wir laden Sie ein, die Tradingservices einfach für 2 Wochen kostenlos zu testen. Überzeugen Sie sich selbst. Wir handeln, Sie handeln nach. Die Tradevorstellungen sind eindeutig formuliert, einfach verständlich und schnell nachvollziehbar. Überzeugen Sie sich einfach selbst und profitieren Sie von diesem Marktumfeld.

Paket 1: Godmode DAX Knock Out Trader - Bitte hier klicken für 2 Wochen-Kostenlos-Test

Paket 2: Godmode DAX CFD Trader - Bitte hier klicken für 2 Wochen-Kostenlos-Test

Paket 3: Godmode Aktien CFD Trader (Best Performer)

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.