Strategie mit Anlagezertifikaten (29): DAX - Bei einem Anstieg doppelt profitieren

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Nach oben kann mit dem vorgestellten Sprintzertifikat mit einem Hebel von 2 profitiert werden, Verluste werden hingegen nur einfach abgebildet.

Wochenchart (log) seit März 2004 (1 Kerze = 1 Woche)

Kursstand: 5.578,05 Euro

Rückblick: Übergeordnet befindet sich der DAX in einer stabilen Aufwärtsbewegung seit August 2004. Nach einem dort gebildeten Tief bei 3.619 Punkten konnte der Index in den vergangenen Monaten zunächst bis unter den bei 6.200 Punkten liegenden langfristig wichtigen Widerstand ansteigen. Hier kam es dann ab Mitte Mai zu einer scharfen Korrektur, die den Kursverlauf bis auf die jetzt bei 5.380 Punkten liegende maßgebende mittelfristige Aufwärtstrendlinie zurückgeführt hat. Nach einem Zwischenhoch bei 5.730 Punkten wurde die Trendlinie in der vergangenen Woche erneut erfolgreich getestet.

Charttechnischer Ausblick: Davon ausgehend bietet sich im Index zunächst kurzfristig wieder Erholungspotenzial, mittelfristig ist die Ausbildung eines charttechnischen Bodens möglich. Gelingt dem Index nach dem Test des Aufwärtstrends der Anstieg über 5.730 Punkte, würde ein Kaufsignal ausgelöst, welches eine Fortsetzung der Rallye auch mittelfristig zur Folge haben sollte. Potenzial bieten sich in diesem Fall wieder in Richtung 6.200 Punkte. Unter die Zone um 5.380-5.290 Punkte sollte der Index nicht mehr zurück fallen, da dann ein mittelfristiges Verkaufssignal ausgelöst würde, welches eine Ausdehnung der Korrektur seit Mai erwarten lässt.

Chart: DAX

Name: Sprint-Zertifikat auf den DAX

WKN: CG13NZ

ISIN: DE000CG13NZ1

Fälligkeit: 23.03.2007

Bezugsverhältnis: 100 : 1

Schwelle unten: 5.600 Punkte

Schwelle oben: 6.100 Punkte

Partizipation oben: 200 %

Aktueller Briefkurs: 56,74 Euro (entspricht 5.674 Punkten)

Maximalrendite: 16,32 %

Outperformance ab: 6.600 Punkten

Tradingidea: Von einer mittelfristigen Bodenbildung sowie einer Wiederaufnahme der Rallye im DAX lässt sich sehr gut über das Sprint-Zertifikat mit der WKN: CG13NZ partizipieren. Dieses ist mit einer unteren Schwelle bei 5.600 Punkten ausgestattet. Darüber entwickelt sich das Zertifikat mit einer Partizipationsrate von 200 %, das heißt also doppelt so stark wie der Index selbst. Diese Partizipationsrate bezieht sich auf das Laufzeitende am 23.03.2007, davor wird die Partizipationsrate gegenüber dem Index noch nicht vollständig einem Hebel von 2 entsprechen. Eine positive Entwicklung kann mit dem Sprint-Zertifikat bis zur oberen Schwelle bei 6.100 Punkten abgebildet werden, hier wird die Renditemöglichkeit begrenzt. Allerdings muss der DAX, aufgrund des Hebels des Zertifikates von 2, zum Laufzeitende im Bereich 6.600 Punkte notieren um eine höhere Performance aufzuweisen. Dies entspricht der Möglichkeit einer maximalen Rendite in den verbleibenden 8 Monaten von 16,32 %, wobei der Index in diesem Zeitraum um deutliche geringere 7,51 % steigen muss, um diese zu erzielen. Ein Erreichen des bisherigen Rallye-Hochs würde genügen. Während die Gewinne bei jetzt weiter steigendem DAX im Zertifikat doppelt abgebildet werden können, kommt es hier aber nur zu einfachen Verlusten. Solange sich der Index zum Laufzeitende also unter 5.600 Punkten befindet, bietet ein Direktinvestment auch keine Outperformance gegenüber dem Zertifikat.

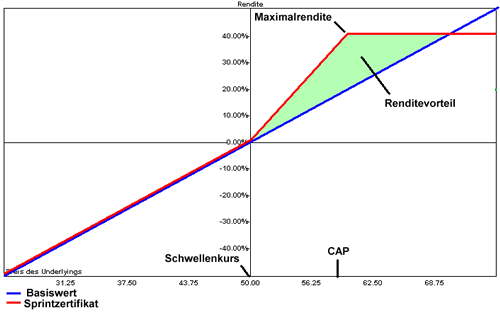

Sprint-Zertifikate sind Bandbreitenprodukte. Sie dienen einer höheren Partizipation an Kurssteigerungen des Basiswertes in einer gewissen Handelsspanne. Unterhalb dieser Spanne erfolgt die Entwicklung zum Laufzeitende hingegen wie im Basiswert. Dafür sind die Gewinne nach oben hin durch einen Cap begrenzt. Eingesetzt werden diese Zertifikate vor allem bei Erwartung moderater Kurssteigerungen.

Entscheidend ist bei einem Sprintzertifikat die Range zwischen dem Schwellenkurs und dem darüber liegenden Cap. Zwischen diesen beiden Kursmarke partizipiert das Zertifikat, allerdings nur bezogen auf das Laufzeitende, im Allgemeinen doppelt an der Bewegung. Oberhalb des Cap kommt es zu keiner weiteren positiven Entwicklung, dafür entwickelt sich das Sprint-Zertifikat unterhalb des Schwellenkurses im Einklang mit dem Basiswert.

Die Abbildung 1 verdeutlich das Auszahlungsprofil eines Sprintzertifikates. Angenommen wird hierbei ein Sprint-Zertifikat mit einer unteren Schwelle von 50,00 Euro und einem Cap bei 60,00 Euro. Zum Zeitpunkt der Betrachtung soll davon ausgegangen werden, dass der Basiswert bei 50,00 Euro notiert und das Sprint-Zertifikat zu einem Kurs von 50,00 Euro zu haben ist. Wenn sich der Basiswert bis zum Laufzeitende nicht bewegt und auch zu diesem Zeitpunkt bei 50,00 Euro notiert, bekommt der Anleger auch diese 50,00 Euro für das Zertifikat ausbezahlt. Steigt die Aktie zum Laufzeitende hingegen bis auf 60,00 Euro an, erhält der Anleger diese 60,00 Euro sowie zusätzlich die Spanne zwischen dem Kurs des Basiswertes und der unteren Schwelle. Also nochmals 10,00 Euro. Über 60,00 Euro hinaus, kommt es zu keiner weiteren positiven Entwicklung. Wenn der Basiswert jedoch fällt und zum Laufzeitende bei 40,00 Euro notiert, werden auch diese 40,00 Euro für das Zertifikat ausbezahlt. Im Allgemeinen erfolgt dann aber die Lieferung der Aktie. Wie beschrieben verhält sich das Sprint-Zertifikat aber nur zum Laufzeitende. Der leicht grün gekennzeichnete Bereich stellt den Renditevorteil dar. Während der Laufzeit gibt es aber noch keine volle doppelte Partizipation am Kursanstieg zwischen Schwelle und Cap.

Das Szenario der Auszahlung zum Laufzeitende lässt sich entsprechend zusammenfassen:

- Notiert der Basiswert zum Laufzeitende über dem Cap, kommt es zu einer Auszahlung in Höhe des Cap-Niveaus zuzüglich der Spanne zwischen Cap und Schwellenkurs.

- Wenn der Basiswert zum Ende der Laufzeit zwischen Schwellenkurs und Cap notiert, erfolgt die Auszahlung in Höhe des Kurses des Basiswertes zuzüglich der Spanne zwischen Basiswertkurs und dem Schwellenkurs.

- Notiert der Basiswert zum Laufzeitende unter der unteren Schwelle, erfolgt entweder entsprechend dem Bezugsverhältnis die Lieferung von Aktien des Basiswertes oder eine Auszahlung in Höhe des Basiswertkurses zu diesem Zeitpunkt.

Anbei der Link zur weitergehenden Erklärung dieses Anlagezertifikatetyps.

Bitte hier klicken, um den Wissensbereich von GodmodeTrader.de zum Thema Anlagezertifikate zu laden.

Mit besten Grüßen,

Ihr Marko Strehk - Experte für Anlagezertifikate bei GodmodeTrader.de

Headtrader vom Godmode Aktien Premium Tradingpaket & Godmode Absolute Return

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.