Steht ein Sommercrash bevor? Böse Erinnerungen an 2011

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- FTSE 100 - WKN: 969378 - ISIN: GB0001383545 - Kurs: 8.158,69 Pkt (TTMzero Indikation)

- CAC 40 - WKN: 969400 - ISIN: FR0003500008 - Kurs: 7.519,08 Pkt (TTMzero Indikation)

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 18.424,39 Pkt (XETRA)

Historische Vergleiche hinken in der Regel, da die Konstellation ökonomischer, technologischer, politischer und sozialer Rahmenbedingungen immer unterschiedlich ist und kleinste Abweichungen zu anderen Ergebnissen führen. Sich darauf zu fixieren, kann in die Irre führen. Als Orientierung können sie dennoch zu Rate gezogen werden, um mögliche Signallagen zu identifizieren und Risiken abzuwägen. Vor allem aber werden Vergleiche genutzt, um Emotionen zu wecken und Schlagzeilen zu produzieren - so wie den Titel dieses Artikels 😉.

Du interessierst Dich für spezielle Analysen und Trading-Setups, exklusive Wissensartikel und hochwertige Analysen zu aktuellen kapitalmarktrelevanten Themen? Teste stock3 Plus mit dem Code STARTPLUS einen Monat kostenfrei!

Statistisch zweigeteilter Sommer

Zur Saisonalität an den Aktienmärkten hatte Kollege Rene Berteit hier einen ausführlichen Artikel geschrieben: Seasonal Charts - Reinfall oder Goldgrube?

Statistisch betrachtet weist die erste Sommerhälfte eine positive Performance im DAX und den US-amerikanischen Indizes auf. Kritischer wird es da in der zweiten Sommerhälfte. Im August und besonders im September sind die Aktienmärkte anfällig für fallende Kurse.

Blickt man zurück auf die vergangenen 30 Jahre, passt diese Statistik meist ganz gut. In den ausgeprägten Bärenmärkten 2001 und 2002 sowie 2008 war in der Summe der gesamte Sommer schwach, doch interessanter sind aktuell Vergleiche des Verhaltens in den starken Jahren. Und die haben es in sich.

Heftige Sommerkorrekturen in Bullenmärkten

Die 1980er- und 90er-Jahre waren einer der explosivsten und längsten Bullenmärkte in der jüngeren Geschichte. Auffällig ist hier, dass die stärksten Abwärtskorrekturen gegen Ende des großen Bullenmarktes im Spätsommer und Herbst stattfanden.

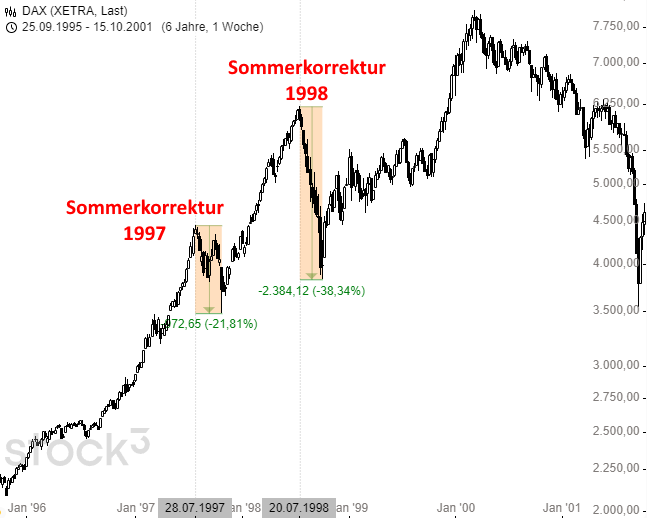

In den Jahren 1997 und 1998 starteten die Abwärtskorrekturen jeweils Ende Juli und gingen bis in den Herbst hinein. Der DAX verlor dort knapp 22 % bzw. 38 % an Wert. Dazu muss betont werden, dass es jeweils davor zu starken Rallyphasen gekommen war und der Index viele Monate steil nach oben tendierte.

2011 - ein denkwürdiges Börsenjahr

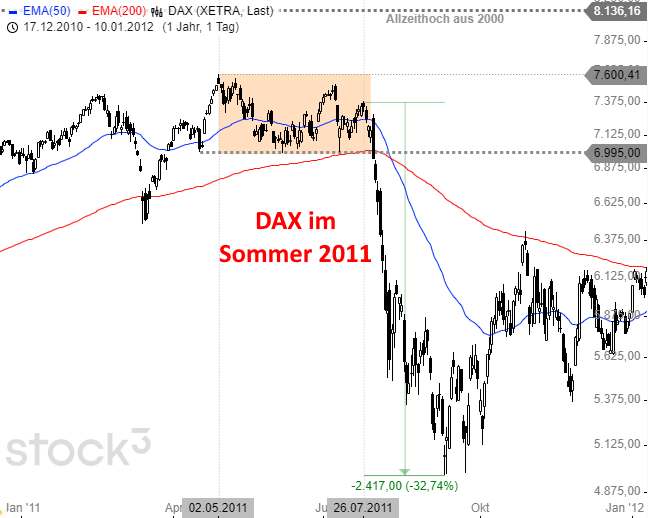

Besonders in Erinnerung geblieben ist in meiner Laufbahn als Trader das Jahr 2011. Die Tsunami-Katastrophe in Japan, die zu Explosionen im Kernkraftwerk Fukushima führte, wirbelte die Märkte im März leicht durcheinander. Davon erholten sie sich jedoch recht schnell. Der eigentliche Crash kam dann im August. Zu dieser Zeit verweilte ich im Urlaub in Ungarn, die Ereignisse verfolgte ich nur sporadisch aus der Ferne.

Die Schuldenkrise in den USA und in Europa drohte aus dem Ruder zu laufen, die tatsächliche Zahlungsunfähigkeit der USA wurde Anfang August in letzter Sekunde abgewendet. Dennoch stufte die Ratingagentur Standard & Poor's (S&P) die USA erstmals seit 1941 von der Spitzenbonitätsnote AAA auf AA+ ab. Der 8. August wurde dann zum "schwarzen Montag", innerhalb von nur 24 Stunden wurden weltweit rund eine Billion EUR an Börsenwert vernichtet. Bis zum Herbst verloren der S&P 500 Index 20 % an Wert, den DAX erwischte es mit einem Minus von fast 33 % noch viel heftiger.

Zeitgleich kam es in England zu gewaltsamen Unruhen, in vielen Städten und besonders in London kam es zu Ausschreitungen mit der Polizei sowie zu Plünderungen und Brandstiftungen. Auslöser war der Tod eines 29-jährigen bei einem Polizeieinsatz. Die ökonomischen und sozialen Turbulenzen ereigneten sich zeitgleich mit dem Crash an den Aktienmärkten.

Vergleich 2011 und 2024

Ähnlichkeiten zum Kursverlauf des DAX in 2024 sind nicht von der Hand zu weisen: Auch in 2011 markierte der Index im Mai ein Jahreshoch, nachdem er vorher eine längere Anstiegsphase hinter sich hatte (damals mehr als zwei Jahre, heute rund eineinhalb Jahre). Anschließend kam es zu einer Konsolidierung, die in der Summe seitwärts gerichtet war.

Sehr ähnlich schaut das Chartbild auch jetzt aus. Seit Juni erleben wir eine trendlose Seitwärtsbewegung. 2011 startete der Crash, als der Index die Zwischentiefs der letzten Monate nach unten durchschlug (6.995er-Marke). Einen solchen horizontalen Trigger hat der DAX aktuell allerdings nicht. Ein favorisiertes Szenario für den DAX habe ich aktuell nicht.

DAX in 2011:

DAX in 2024:

Trigger auf der Unterseite

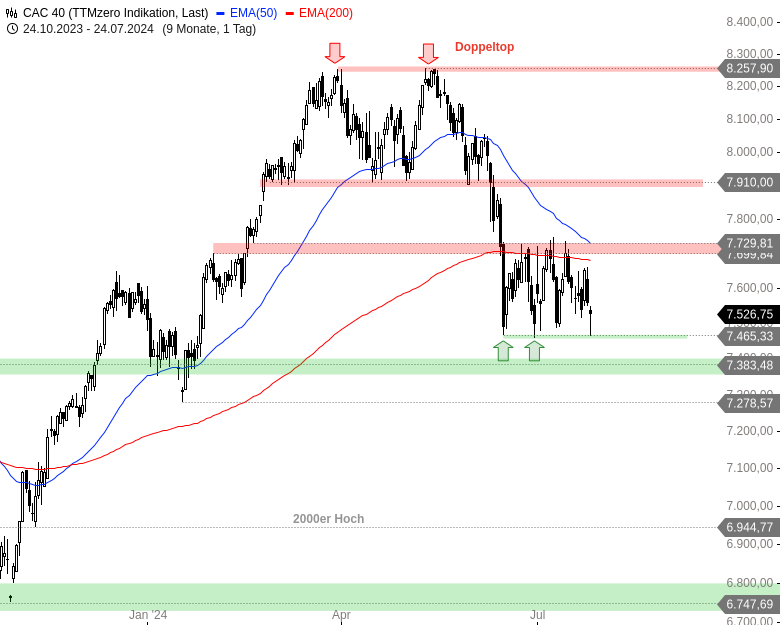

Blicken wir noch auf die Charts des britischen Leitindex FTSE 100 sowie des französischen CAC 40 (beides Indikationen), die aktuell anders als der DAX klar umrissene Handelsspannen abbilden. Im FTSE 100 ist ein fallendes Dreieck zu erkennen, im CAC 40 ein Rechteck.

Ob es sich bei diesen Formationen um Bodenbildungen oder um bärische Fortsetzungsformationen nach vorangegangenen Abwärtswellen handelt, ist unklar. Auf jeden Fall sollte das Verhalten an den Unterkanten genau beobachtet werden. Ein Durchbruch nach unten würde (kurzfristige) Verkaufssignale liefern.

Fazit

Abschließend noch der strukturelle Vergleichschart, wo die Kursverläufe des DAX von damals (schwarz) und heute (rot) übereinandergelegt sind:

Ob auch 2024 ein unruhiger Sommer wird, ist unklar. Und mit dem Vergleichschart soll ausdrücklich auch nicht der Teufel an die Wand gemalt werden, auch wenn es strukturelle Parallelen gibt. Von Crashpropheten und -ansagen halte ich generell nicht viel, weil es der Erfahrung nach meist doch nicht so schlimm kommt, wie befürchtet. Allerdings sollte Anleger und insbesondere Trader nun empfindlicher werden und das Risiko herunterschrauben, vor allem auf der Long-Seite.

Es gilt ab jetzt, die Warnsignale genau im Auge zu behalten und immer vorsichtiger zu werden, wenn sie sich häufen. Ob es zu einem Kaskadeneffekt und einer damit verbundenen Stop-Loss-Lawine wie in 2011 kommen wird, ist momentan noch unwahrscheinlich. Auszuschließen ist eine schwungvolle Abwärtskorrektur aber nicht, was auch der Blick auf die Saisonalität und die Geschichte zeigt. Auch in sehr starken Bullenmärkten, wie sie jetzt vorliegen, kann es zu crashartigen Abwärtskorrekturen kommen, man muss nur auf die Jahre 1997, 1998 oder 2011 zurückblicken.

Die gute Nachricht: Nach Abwärtskorrekturen im Zeitraum zwischen Juli und September kommt es ab Oktober sehr oft zu starken Gegenbewegungen nach oben. Nicht selten starten im Oktober und November sogar größere Rallybewegungen ("Jahresendrally"). Vielleicht ist es gar keine schlechte Idee, den Börsen im Sommer den Rücken zu kehren und Urlaub zu machen, um sich dann ab Oktober auf die Lauer zu legen und Rücksetzer bei starken Werten abzufischen.

Ergänzend noch die Big-Picture-Analyse zum Dow Jones, die das kurzfristige Chartbild allerdings außer Acht lässt: Wissen wir, wie "Baisse" geht?

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

DAX:Gold Ratio ist in einer kritische Phase :

Rohstoffkurse | stock3

Das ist eine sehr feine Analyse. Im Nasdaq 100 dürfte die Korrektur schon begonnen habe - kein Wunder nach 3.700 Punkte Rally seit Mitte April (Übertreibung). Aber ob das für eine crash im DAX reicht? 2011 flammte die schon behoben geglaubte Staatsschuldenkrise wieder auf. Was wäre heute der "Trigger"? Damals (2011) sagte man sich die amerikanischen Fonds hätten die Kurse in Europa zum Fleiß runtergedrückt damit sie wieder billig einkaufen können. Das Europa wieder gerettet würde war denen schon vorher klar.

der Trigger ist 17960 ein Tagesschluss drunter und es geht los.

Interessant, da ich 1998 und 2009 (Gold/Silber) etc etc erlebt habe.....bin ich nun 100% sicher der Crash kommt (nicht) da ich das erste mal nun in vielem (NDX, SOX etc etc) short bin. Also keine Bange! Bin auch in BRK und Russel 2000 Long. Also passiert mir hoffentlich nicht soviel! Also gut gehedgt denke ich. Wenns crashed reite ich den SP 500 bis 4800P short runter. 61.8

Viel zu viele Unsicherheiten, weshalb viel zu viele Short sind. Dazu das weiche Auffangnetz der Notenbanken EZB und FED die kein Interesse an einem Crash haben. In diesem Sinne: Keine massive Korrektur, das geht weiter zum nächsten ATH usw.

Das wäre ne feine Sache