Stärkerer Dollar hilft EWU, ist aber nicht genug

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

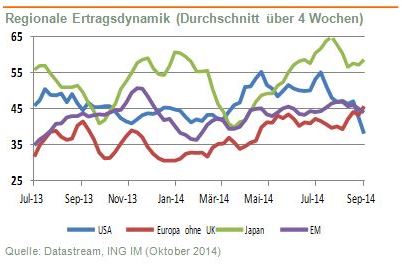

Der ggü. dem Euro stabilere Dollar zeigt bereits positive Wirkung für Europa. So geht es mit der Ertragsdynamik wieder aufwärts, hin zu einem neutraleren Niveau. In den USA ist dieser Indikator dagegen rückläufig. Im Ergebnis liegt die durchschnittliche Ertragsdynamik über einen Zeitraum von vier Wochen in der EWU jetzt höher als in den USA (siehe Grafik).

Bei unserer kurzfristigen taktischen Asset-Allokation sind wir in europäischen Aktien neutral aufgestellt und halten eine überschaubare übergewichtete Position in US-Aktien. Im Hinblick auf die Momentum-Indikatoren muss man sich vor Augen halten, dass die Wechselkursbewegungen das Investmentumfeld in den nächsten Monaten deutlich beeinflussen könnten, vor allem, falls die EZB offensiver vorgehen sollte. Der stabilere Dollar könnte zwar die europäischen Exporte pushen, aber auch das Gewinnwachstum in den USA hemmen.

US-Berichtssaison für Q3 beginnt demnächst

Die US-Berichtssaison für Q3 beginnt in zwei Wochen. Aktuell rechnet man mit einer Zuwachsrate von 5,5 % J/J. Vor drei Monaten erwartete der Markt noch 8,3 %, die Erwartungen sind also deutlich zurückgegangen. Das würde bedeuten, dass die Erträge erstmals seit Q3 2008 gesunken sind. Über längere Zeiträume ist es jedoch nicht ungewöhnlich, dass die Erträge aufgrund der Urlaubszeit in Q3 rückläufig sind. Doch in diesem Jahr kommt noch ein weiterer Faktor hinzu: der stärkere Dollar. Aufgrund der Basiseffekte dürfte sich das jedoch weniger in Q3 als vielmehr in Q4 auswirken.

Stagnierende Gewinne sind ein Risikofaktor für US-Aktien

Die stagnierenden Gewinne in den USA stellen zwangsläufig eine Gefahr für die US-Aktienmärkte dar. Erschwerend kommen höhere effektive Steuersätze bei gleichzeitig geringeren Zinsvorteilen hinzu. Wir sehen kaum Spielraum für höhere Bewertungen, da die Fed 2015 ihre Zinspolitik allmählich straffen wird. Falls die Gewinntrends in der EWU infolge schwacher Konjunktur dann nicht robust genug sind und die chinesische Wirtschaft auch noch ins Stocken gerät, könnten die globalen Aktienmärkte Turbulenzen erleben. Wir meinen, dass dieses Risiko in der kommenden Berichtssaison (Anfang 2015) noch ausgeprägter sein wird. Daher halten wir an unserer kleinen übergewichteten Position in US-Aktien fest.

Wer profitiert vom Währungsumfeld?

Die Aufwertung des USD bei gleichzeitiger Abwertung des EUR begünstigt naturgemäß bestimmte Unternehmen. In den USA sind es vor allem konjunkturabhängige Firmen, die stärker international ausgerichteten Unternehmen den Rang ablaufen. Im Euroraum profitieren Unternehmen mit hoher Exponierung gegenüber dem Dollar und der US-Wirtschaft. Ein Exposure gegenüber China scheint momentan eher von Nachteil zu sein. Weitere EZB-Maßnahmen könnten die Exporteure in der EWU sowie den Finanzsektor begünstigen.

Weitere EZB-Maßnahmen entscheidend

Bei der Pressekonferenz am 02.10. in Neapel betonte Mario Draghi, dass Geldpolitik allein das Wachstum nicht wiederherstellen kann. Draghi erneuerte seine Forderung nach Reformen. Auch fiskalpolitischer Handlungsspielraum und Nachfragestrategien seien gefordert. Und wieder betonte Draghi die vorbehaltlose Entschlossenheit der EZB, weitere unorthodoxe Instrumente einzusetzen. Das ist aus unserer Sicht ein klares Zeichen, dass die EZB erforderlichenfalls weitere Maßnahmen ergreifen wird. Natürlich gibt es auch bei der EZB abweichende Meinungen, z. B. im Hinblick auf das Timing zusätzlicher Maßnahmen.

Doch wann ist der Zeitpunkt gekommen? Japan hat sich damit 20 Jahre lang Zeit gelassen, handelt jetzt aber mit aller Entschlossenheit („Abenomics“).

Draghi lernt von Japan

In Japan brauchte es 20 Jahre der Stagnation, um die entscheidenden Maßnahmen schließlich mit der nötigen Entschlossenheit durchzuziehen. Auch Europa muss sich entscheiden: Soll man dem Beispiel Japans folgen und 20 Jahre warten, bevor man die Konjunktur wieder dauerhaft belebt? Oder soll man aus der Geschichte lernen und Verbrauchern, Unternehmen und Anlegern dieses Szenario ersparen? Draghi hat offensichtlich von Japan gelernt. Ob die EWU-Wirtschaft unter seiner Ägide die Deflationsphase überspringen kann, hängt davon ab, ob er die politischen Spitzen der Region vom Nutzen einer abgestimmten Geld-, Fiskal- und Strukturpolitik überzeugen kann.

Warten auf die EZB

Die Vorstellung, dass die Politik sowohl die Angebots- als auch die Nachfrageseite einbeziehen muss, ist in einer Welt, die traditionell nur auf eine Seite fokussiert ist, sehr erfrischend. In jedem Fall scheint dies der richtige Ansatz zu sein, wenn man bedenkt, dass es zahlreiche Rückkoppelungen zwischen den beiden Seiten der Gleichung gibt.

Im Kern geht es bei einer Strukturreform darum, Ressourcen für eine produktivere Nutzung umzuschichten. Doch dafür muss es auch die entsprechende Nachfrage geben. Solange Strukturreformen nicht von Konjunkturförderungsmaßnahmen auf der Nachfrageseite begleitet werden, sind die Aussichten auf Erfolg beschränkt. Dann könnte die Angebotsseite die Produktionslücke noch verstärken und so das Deflationsrisiko verschärfen. Hier kommt es selbstverständlich auf ein kluges Austarieren der beiden Seiten an und das ist nicht leicht. Gleichzeitig dürfen die politischen Entscheidungsträger nicht zaghaft sein. In diesem Umfeld ist Untätigkeit sicherlich die größere Gefahr.

In Erwartung weiterer EZB-Maßnahmen halten wir also an unserer neutralen Position bei europäischen Aktien fest. Ob die Region 2015 ein Aktienthema wird, hängt vor allem von der EZB ab.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.