S&P 500 Index im BIG PICTURE - Die US-Kreditkrise war gestern!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Wie soll denn das zusammenpassen ? Auf der einen Seite die US Kreditkrise, auf der anderen Seite ein neues Allzeithoch im marktbreiten S&P 500 Index. Es ist wieder einmal an der Zeit, eine charttechnische Besprechung vom S&P 500 Index zu veröffentlichen.

S&P 500 Index - Kürzel: $SPX - ISIN: US78378X1072

Kursstand: 1.557 Punkte

Kursverlauf von Oktober 2002 bis 05.08.2007 (log. Kerzenchartdarstellung / 1 Kerze = 1 Woche)

Rückblick: In der unten angehängten BIG PICTURE Analyse vom 06.08.07 wurde insistiert, dass die übergeordnete Aufwärtsbewegung im S&P 500 Index trotz der Nachrichtenlage um die US Kreditkrise nicht zur Disposition stehe. Der Spielraum für Kursabschläge wurde mit 1.360 Punkten angegeben. Das tatsächliche Tief der Konsolidierung wurde im August bei 1.370 Punkten ausgebildet.

September/Oktober als saisonal schwache Monate, negative fundamentale Nachrichtenlage, DAX und S&P 500 Index mit "Bounces" ausgehend von ihren Allzeithochs, kurzum es lag ein mehrdimensionales Widerstands-Cluster vor. Und welche Wirkung hat es entfaltet?

Seit August konnte der Index wieder deutlich ansteigen. Diese Woche wird mit einem neuen Allzeithoch abgeschlossen. Fakt ist, dass der Index nun im Begriff ist, ein neues mittelfristiges Kaufsignal auszulösen. Fakt ist, dass die Marktteilnehmer das kurzfristig extrem bärische Marktsentiment genutzt haben, um das Dip wieder zu kaufen. Und Fakt ist, dass die schnelle Kurserholung trotz der fundamentalen Problematik für eine enorme Stärke des übergeordneten Aufwärtstrends spricht. Erwartungsgemäß fallen eine Reihe von Skeptikern resignierend wieder um. Es bleibt ihnen auch nichts anderes übrig. Der Markt mit seinen Kursbewegungen diktiert letztenendes, was "richtig" ist und was nicht.

In der Psychologie spricht man auch von Konditionierungsmechanismen. Bekannt ist der Pawlowsche Hundeversuch. Immer bei der Fütterung von Hunden ließ Pawlow eine Glocke klingeln. Die Hunde wurden auf dieses Klingelgeräusch der Glocke konditioniert. Später reichte es aus, die Glocke klingeln zu lassen, um bei den Hunden den Speichelfluß deutlich zu erhöhen. Sprich das Hören der Glocke war mit der Erwartungshaltung verbunden, gefüttert zu werden. Was ist die Börse ? Es ist ein Marktplatz, an dem Menschen handeln. Und Menschen unterliegen hochkomplexen Konditionierungsmechanismen. Grandios negative Nachrichtenlage und die Märkte ringen sich lediglich zu eher geringfügigen Konsolidierungen durch und steigen wieder ? Die Marktteilnehmer werden also darauf konditioniert, in Konsolidierungen bereits recht schnell wieder zu kaufen. Das geht solange gut, bis das Konditionierungsmuster aus welchem Grund auch immer einmal aufgebrochen wird. Bernanke hatte überraschend den US Leitzins gesenkt. Welche Intention auch immer dahinter stand, er hat damit erreicht, dass die Märkte wieder anziehen konnten. Er hat erreicht, dass dieses Konditionierungsmuster erhalten geblieben ist.

Mit den steigenden Kursen steigt auch wieder das Marktsentiment an. In der Presse ist nachzulesen, dass die Deutsche Bank durch die US Kreditkrise "nur" eine Belastung von 2,2 Milliarden Euro zu verkraften habe. Der Markt reagiere erleichtert. Klar, so kann man das jetzt auch sehen. Alles ist relativ, sagt Einstein.

Ich habe diesmal zur Abwechslung einen Chart mit COT Daten beigefügt. Das Interpretieren von COT (Commitment of Traders) Daten erfreut sich unter deutschen Marktkommentatoren wachsender Beliebtheit. Im Rahmen des (Chart)technischen Analyseprozesses liefern COT Daten gelegentlich nützliche Zusatzinformationen. Allerdings warne ich davor, diese Daten überzuinterpretieren. Die blaue Kurve zeigt die Positionierung der wichtigsten Marktteilnehmergruppe an, der so genannten Commercials. Welche Korrelation zwischen dem Kursverlauf vom S&P 500 Index und dem Verlauf der Commercials-Positionierung liegt vor ? Nun. Tendenziell ist festzustellen, dass die Commercials in Konsolidierungen ihre Shortpositionen abbauen bzw. sogar Longpositionen aufbauen. Ich habe einige Peaks in der Commercials-Kurve mit den vertikalen schwarzen Linien markiert. Sie sehen, dass der S&P 500 Index mit diesen Commercial-Peaks einen Boden ausbilden und wieder deutlich ansteigen konnte. In den vergangenen Wochen mit dem Anstieg vom S&P in Richtung Allzeithoch haben die Commercials ihre Longpositionierungen drastisch abgebaut. Wieder also ein Commercial-Peak und demzufolge wieder ein Boden im S&P 500 Index.

Charttechnischer Ausblick: Zwar ist der Anstieg über das alte Allzeithoch bei 1.553 Punkten noch nicht wirklich signifikant, dennoch kann konstatiert werden, dass der Index im Begriff ist ein neues größeres Kaufsignal zu generieren.

Die nächste Zielmarke liegt dann bei 1.750 Punkten.

Zur Wiederholung: Ein signifikanter Anstieg über 1.553 Punkte löst ein großes Kaufisignal mit mittel- bis langfristigem Kursziel von 3.200 Punkten aus.

Nach unten ist nach wie vor die Unterstützung bei 1.360 Punkten als markant einzustufen. Solange der Index darüber notiert, ist die Luft für die Bullen rein. Sie sehen, dass ich diesmal den Bereich des voraussichtlichen Kursverlaufs außerordentlich weit gezogen haben. Übergeordnet gilt: Nach unten bis 1.360 Punkte Spielraum, Einkalkulieren erster Fakeouts an der 1.553er Marke und nächste Zielmarke bei 1.750 Punkten. Das große Kursziel liegt darüberhinaus bei sage und schreibe 3.200 Punkten.

Wir haben den Markt weiterhin engmaschig im Blick. An den entstehenden Signalen hangeln wir uns entlang. Sollte sich wider Erwarten eine durchschlagende bärische Signallage entwickeln, sind wir die ersten, die uns eingehend damit beschäftigen und dies kommentieren werden. Sprich die Bereitschaft ist jederzeit da, das Bias zu drehen.

BIG PICTURE Analysen vom S&P 500 Index veröffentliche ich ähnlich wie die zum DAX, DOW Jones oder Nasdaq100 lediglich sporadisch hier im kostenfreien Bereich. Die vollständigen fortlaufenden BIG PICTURES erhalten Sie im Einsteigerpaket des PREMIUM Bereichs.

[Link "Wir handeln, Sie handeln nach. Überzeugen Sie sich selbst und testen Sie einfach 2 Wochen lang kostenlos." auf www.godmode-trader.de/... nicht mehr verfügbar]

Wenn Ihnen der Tradingservice wider Erwarten nicht zusagt, einfach kurz ohne Angabe von Gründen per Email abmelden. Es kostet Sie nichts! Die bestperformenden Tradingpakete sind der Godmode CFD Trader, Godmode Devisen Trader und Godmode Aktien Trader.

Herzliche Grüße,

Ihr Harald Weygand - Headtrader bei GodmodeTrader.de

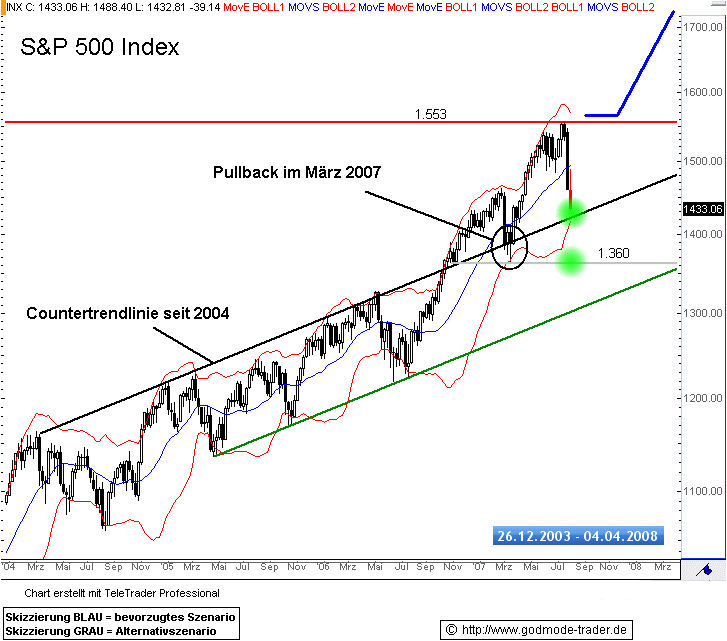

S&P 500 Index - ATH + Immobilienkrise = Korrektur - Datum 06.08.2007 - Uhrzeit 02:00

S&P 500 Index - Kürzel: $SPX - ISIN: US78378X1072

Kursstand: 1.433 Punkte

Kursverlauf vom 26.12.2003 bis 05.08.2007 (log. Kerzenchartdarstellung / 1 Kerze = 1 Woche)

Rückblick: Das Allzeithoch (ATH) im S&P 500 Index bei 1.553 Punkten hat zusammen mit dem neuen diesmal ernsthaften Verdauungsvorgang der US-Immobilienkrise eine brachiale Wirkung hinterlassen. Kurzfristig hat es gut gekracht. Der regelkonforme Ausbruch aus der beschriebenen mehrwöchigen bullischen Flaggenkonsolidierung direkt unterhalb des Allzeithochs bei 1.553 Punkten wurde abrupt abgebrochen. Insofern war die forcierte Prognose eines direkten Ausbruchs falsch. Die beiden genannten Unterstützungen bei 1.485 Punkten und bei 1.461,50 Punkten wurden wie Butter nach unten durchschlagen, was sofort das Scenario zunächst dreht. Bisher liegt wie so oft in der großen übergeordneten Aufwärtsbewegung seit März 2003 eine schnelle heftige Korrekturbewegung mit temporärem Charaker vor. Es gilt allerdings die Relationen nochmals zurecht zu rücken. Der Bullenmarkt im S&P ist intakt und steht nicht zur Disposition. Alleine wegen 2 Wochen Abverkauf direkt ausgehend vom Allzeithoch ein Ende des großen Trends zu prognostizieren, ist meiner Ansicht nach nicht seriös. Die schnell sich wieder bärisch einfärbende Marktstimmung spricht auch dafür, dass wir es derzeit "nur" mit einem vorgeschalteten Rücksetzer zu tuen haben, bevor der S&P dann doch nach oben durchzieht. Die Problematik am US-Immobilienmarkt darf selbstverständlich nicht verniedlicht werden. Zwar kann eine solche fundamentale Problematik nicht in den charttechnischen Analyseprozess einfließen, dennoch darf nebenbei auf die Dimension des Problems hingewiesen werden. Was da in den USA abläuft, ist richtig krass. Aber. Laut DOW-Theorie gäbe es im S&P 500 Index erst ab Unterschreiten von 1.360 Punkten Ansätze von Problemen. Aber auch nur Ansätze. Auf der anderen Seite muß genau geschaut werden, in welchen Zeitfenster man als Anleger vornehmlich aktiv ist. Die Kommentare im BIG PICTURE Stil haben den Fokus auf dem mittelfristigen und zusätzlich auch auf dem langfristigen Zeitfenster. Die kurzfristigen Besprechungen finden in extra Meldungen statt. Das konkrete Trading, egal in welchem Zeitfenster, findet ausschließlich im kostenpflichtigen PREMIUM Bereich statt. Bei 1.415 Punkten trifft der S&P 500 Index in dieser Woche auf eine Kreuzunterstützung (Support Cluster). Sie definiert sich über das untere Bollingerband und die überwundene und Pullback-bestätigte Countertrendlinie seit Anfang 2004. Sie sehen, auch im März dieses Jahres gab es einen Wendepunkt auf dieser Trendlinie nach oben. Im März wurde diese Linie im Wochenverlauf um 1,8 % unterschritten, dann startete der nächste Schub nach oben mit Ausbildung eines neuen Hochs. Diesmal muß damit gerechnet werden, dass ausgehend von dem Bereich von 1.415 Punkten lediglich eine technische Gegenreaktion stattfinden kann. Es mehren sich die Argumente bzw. bestehende Argumente werden ernster genommen, die angesichts des bisher 3-wöchigen Abverkaufs für eine insbesondere zeitlich ausgedehnte Korrektur sprechen. Charttechnische Falle direkt unter dem Allzeithoch. Ausgesprochen schwacher Bankensektor in den USA, - auch die Aktienkurse der großen Aktienplayer stehen massiv unter Abgabedruck-. Ohne Banken geht nichts! Genauso wie im Techsektor ohne die "Semis" (Aktien des Chipsektors) nichts geht. 7er jahre sind statistisch gesehen anfällig für größere Korrekturbewegungen ab Mitte des Jahres. Saisonal ist der Zeitraum von Juni bis Oktober im Jahresverlauf eher schwach für Aktien. Auch in den USA sind die Bonds deutlich wieder angesprungen. Das Thema der US-Immobilienkrise schlägt fundamental direkt durch. Dieses Sammelsurium ergibt in seiner Kombination einen Cocktail, der für eine vor allem zeitlich ausgdehnte Korrektur bis Oktober/November 2007 spricht. Neben der Unterstützung bei 1.415 Punkten ist eine weitere bei 1.360 Punkten zu nennen.

Charttechnischer Ausblick: Der direkte Ausbruch über das Allzeithoch bei 1.553 Punkten hat nicht im ersten Anlauf geklappt. Der übergeordnete Aufwärtstrend seit März 2003 ist im S&P 500 Index intakt und ist nach diesen 2 Wochen Kursabschlägen auch trotz der fundamentalen Thematik der US-Immobilienkrise in diesem BIG PICTURE Update kein Thema. Ausgehend von dem Unterstützungsbereich von 1.390-1.415 Punkten gibt es eine gute Chance auf temporäre Gegenbewegung nach oben. Anschließend kann der S&P 500 Index durchaus noch in Richtung 1.360 Punkten korrigieren. Bis Oktober/November 2007 kann der Markt korrigieren. Es ist mit einer erhöhten Volatilität zu rechnen.

Unverändert gilt: Steigt der S&P 500 Index nachhaltig über das Allzeithoch von 1.553 Punkten an, generiert das ein neues großes Kaufsignal mit einem mittel- bis langfristigem Kursziel von ca. 3.200 Punkten.

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

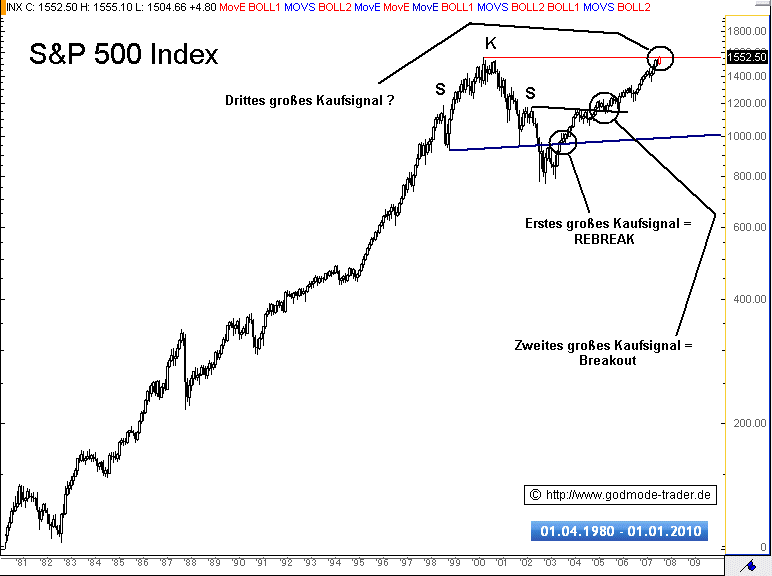

S&P 500 Index BIG PICTURE - Das ist eigentlich unvorstellbar! - 18.07.2007

Steigt der S&P 500 Index auf Monatsschlußkursbasis signifikant über 1.553 Punkte an, generiert dies das dritte große Kaufsignal charttechnischer Natur mit einem mittel- bis langfristigem Kursziel von ca. 3.200 Punkten. Das würde ausgehend vom aktuellen Kursniveau in dem Index nochmals Aufwärtspotenzial von 100% bedeuten. Diese Zielmarke ist aber zunächst einmal Zukunftsmusik ...

S&P 500 Index - Kürzel: $SPX - ISIN: US78378X1072

Kursstand: 1.552 Punkte

Kursverlauf vom 01.04.1980 bis 13.07.2007 (log. Kerzenchartdarstellung / 1 Kerze = 1 Monat)

Rückblick: Der Kursverlauf von 1998 bis 2002 zeigt in diesem marktbreiten Index, der die Gesamtwirtschaft der USA abbildet, eine riesige SKS Trendwendeformation. Juli/August 2002 wurde die SELL Triggerlinie (Nackenlinie) bei 950 Punkten signifikant unterschritten. Damit löste der S&P eigentlich ein umfassendes Verkaufssignal. Unterhalb besagter SELL Triggerlinie gelang jedoch die Ausbildung eines Doppelbodens, der den Index im Juni 2003 wieder zurück über die Linie katapultierte. Dieses so genannte "Rebreak" stellte das erste große Kaufsignal dar. Ein bestätigendes zweites große Kaufsignal enstand im November 2004 als Ausbruch über die BUY Triggerlinie einer inversen SKS Bodenformation, die sich seit 2002 ausgebildet hatte. Ausgehend von seinem Bärenmarkt-Tief bei 768 Punkten im Oktober 2002 bis zum aktuellen Kursniveau unmittelbar am Allzeithoch bei 1.553 Punkten konnte der S&P 500 Index um ca. 100% ansteigen. Das Kursniveau des Allzeithochs als solches, vielmehr aber die enorme formationstechnische Bedeutung der 1.553er Marke, machen die aktuelle Situation zu einer allesentscheidenden Entscheidungssituation für die weitere mittel- bis langfristige Kursverlaufsrichtung von dem Index.

Charttechnischer Ausblick: Steigt der S&P 500 Index auf Monatsschlußkursbasis signifikant über 1.553 Punkte an, generiert dies das dritte große Kaufsignal charttechnischer Natur mit einem mittel- bis langfristigem Kursziel von ca. 3.200 Punkten. Das würde ausgehend vom aktuellen Kursniveau in dem Index nochmals Aufwärtspotenzial von 100% bedeuten. Diese Zielmarke ist aber zunächst einmal Zukunftsmusik. Wichtiger sind die Zielmarken in dem Zeitfenster, das von der Mehrzahl unserer Leserschaft gehandelt wird. Lesen Sie unter dieser Chartgrafik weiter ...

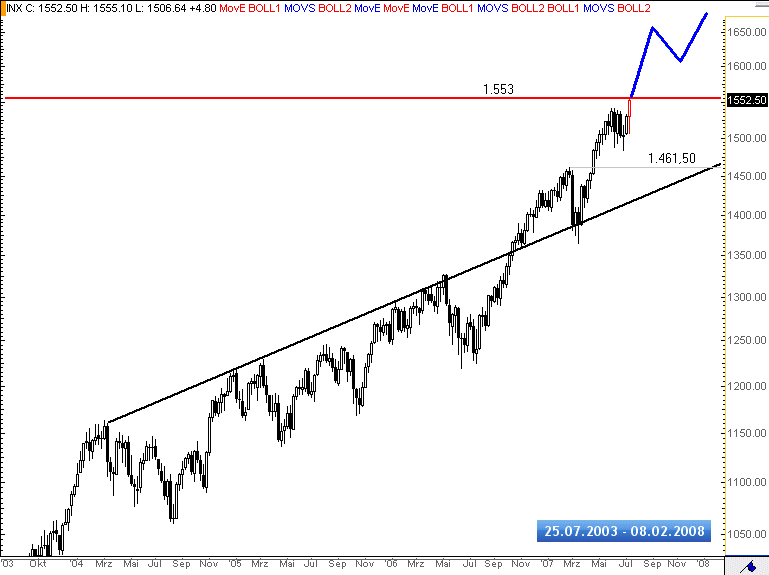

Kursverlauf vom 25.07.2003 bis 13.07.2007 (log. Kerzenchartdarstellung / 1 Kerze = 1 Woche)

In dieser feineren Auflösung ist sehr schön zu erkennen, dass der S&P in der vergangenen Woche mit einem neuen Hoch aus dem mehrwöchigen vorgeschalteten Konsolidierungsmuster ausbrechen konnte. Damit liegt ein formidables Kaufsignal vor. Der S&P 500 Index dürfte in der nun beginnenden Woche mit Caracho über das Allzeithoch bei 1.553 Punkten bugsiert werden. Die nächste Zielmarke muß als Zielzone angegeben werden. Es läßt sich eine Zielzone, ein Zielbereich von 1.650-1.700 Punkten ermitteln. Ausgehend von diesem Zielbereich ist eine Konsolidierung möglich. Dann könnte der Index weiter nach oben durchstarten.

Beachten Sie ab jetzt 2 wichtige Unterstützungen nach unten. Eine bei 1.485 Punkten und eine bei 1.461,50 Punkten. Ein Unterschreiten der 1.485er Marke wäre negativ zu werten und würde die Gefahr des Beginns einer relevanten Korrektur einleiten. Über 1.485 Punkten ist die Luft für die Bullen rein.

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.