So lässt sich aktuell profitabel traden! – Agieren wie ein Konterboxer.

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Anbei ein Lesson für Fortgeschrittene mit Bezugnahme auf die aktuelle Marktsituation. Wir werden in Kürze auch für Anfänger in Sachen Charttechnik und Trading Tutorials und Lessons veröffentlichen, um eben auch dem "normalen" klassischen Börsianer den Zugang zu dieser Thematik zu erleichtern.

Im Rahmen der charttechnischen Analyse wird der Kursverlauf eines Basiswerts gleichsam wie ein Buch gelesen, wobei dieses Buch fortlaufend weitergeschrieben wird und sich die Bedeutung der einzelnen Worte von Kapitel zu Kapitel verändern kann. Die Aufgabe des Charttechnikers ist die, dieses Buch zu lesen, die Sprache zu verstehen, das Gelesene zu übersetzen und dabei die Bedeutungswechsel der Worte, sprich Signale, möglichst schnell zu erkennen. Konkret: Der Markt befindet sich in einem ständigen Fluß. Demzufolge auch die charttechnischen Gesetzmäßigkeiten. Das grundsätzliche Rüstzeug der charttechnischen Analyse ist die Analyse von Trends und die Analyse von Formationen und Kursmustern. Je nach Marktphase kann die Auflösung der Formationen und Kursmuster unterschiedlich sein.

Klassische Trendwendeformationen als Trendfortsetzungsformationen.

Eine Charakteristik des Kursverlaufs der Aktienmärkte seit 2004 ist die, dass klassische Trendwendeformationen wie Schulter-Kopf-Formationen, Doppeltops oder Rounding Tops erstaunlich häufig als Trendfortsetzungsformationen in Aufwärtstrends eingebettet sind. Dies ist ungewöhnlich. Klassische Konsolidierungsmuster, die eine Trendfortsetzung ankündigen, sind Flaggen, Wimpel, Dreiecke, Keile, Rechtecke oder relativ angeordnete Bodenmuster, aber nur in Ausnahmefällen aufgebrochene Trendewendeformationen. Was das zu bedeuten hat, ist klar. Der Markt misstraut der übergeordneten Aufwärtsbewegung seit Oktober 2002 bzw. März 2003. Die eingestreuten Trendwendeformationen sind Ausdruck dieses immer wieder kehrenden Mißtrauens. Die Tatsache, dass diese Trendwendeformationen immer wieder irregulär nach oben aufgelöst werden, ist ein Zeichen dafür, dass im Rahmen der Konsolidierungen der mögliche potenzielle Verkaufsdruck, das Verhältnis der Käufer zu den Verkäufern, gemessen wird. Wird eine Trendwendeformation ausgebildet und durch Bruch der Nackenlinie komplettiert, erfolgt im Anschluß aber kein Abverkauf, dann gibt es schlichtweg keine Verkäufer, um es überspitzt zu formulieren. Immerhin wird ihnen durch die Trendwendeformation die Möglichkeit gegeben, ihr Material abzuladen. Sie tun es aber nicht.

Folglich kann der Markt dann weiter nach oben durchziehen. Solche aufgebrochenen Trendwendeformationen, die zu Trendfortsetzungsformationen werden, sind ein Indikator für die Entwicklungsphase der Aufwärtstrends an den Aktienmärkten. Demzufolge dürften die Märkte mittelfristig noch deutliches Potenzial nach oben haben. Käufer dominieren und Verkäufer sind rar.

Nicht das offensichtliche Signal handeln, sondern die Reaktion darauf

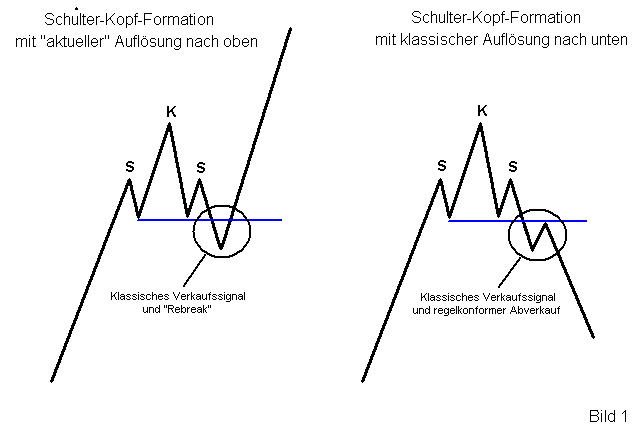

Müßte man basierend auf den Kursverläufen seit 2004 ein neues Buch über charttechnische Analyse schreiben, würden klassische Trendwendeformationen nicht mehr eindeutig als solche klassifiziert werden. Anbei einige Beispiele zunächst als Verlaufsschemata, anschließend konkrete Fallbeispiele. Der Ausgangspunkt der Erläuterungen ist bewusst so gewählt, dass uns auch Anfänger in Sachen Chartanalyse folgen können. Nehmen wir die bekannteste Trendwendeformation, die Schulter-Kopf-Formation, die klassisch wie folgt interpretiert wird. S. Bild 1 rechts. Vereinfacht ausgedrückt, sollte ein Aufwärtstrend aus immer weiter ansteigenden Zwischentiefs und –hochs bestehen. Kommt es nach Ausbildung eines Zwischenhochs (K) zu einem Rückfall auf das Niveau des Vorgängertiefs, in dem Schema die blaue Linie, gilt dies als erstes Warnzeichen dafür, dass der Aufwärtstrend beendet sein könnte. Der Fachbegriff für die blaue Linie lautet Nackenlinie. Gelingt auf der Nackenlinie nur eine kleine Gegenbewegung mit Ausbildung eines Zwischenhochs (S) unterhalb des Hochs (K), liegt eine Schulter-Kopf-Formation vor. Ein unter die Nackenlinie abfallender Kurs komplettiert die Formation und generiert das entscheidende Verkaufssignal. Nach dem klassischen Schema geht der betreffende Basiswert nach Verkaufssignal in eine Korrektur über, der vorgeschaltete Aufwärtstrend kann dabei komplett aufgegeben werden. Wie ist diese Schulter-Kopf-Formation nun aber seit 2004 sehr häufig zu interpretieren gewesen? Dazu Bild 1 links. Durch den Bruch der Nackenlinie wird das Verkaufssignal ausgelöst. Zum einen werden Käufer aus ihren Positionen ausgestoppt, zum anderen werden Shortseller aufgrund der offensichtlichen Chartlage short eingestoppt. Die Lage ist auf den ersten Blick aber zu offensichtlich. Nach diesem ersten Blick handeln vornehmlich Anfänger. Darüber hinaus auch Anleger, die vom Charakterprofil her als ungeduldig und impulsiv zu beschreiben sind. Das sind aber auch die beiden Gruppen von Marktteilnehmern, die besonders emotional handeln. Insofern kann man sich vorstellen, was passiert, wenn das erwartete Scenario einer Korrektur für diese Marktteilnehmer nicht eintritt. Bei einer Rückkehr („Rebreak“) des Kurses über die Nackenlinie, wird das Verkaufssignal sofort negiert. Shortseller müssen umgehend ihre Shortpositionen covern und diejenigen, die aus ihren Longpositionen ausgestoppt wurden, beginnen wieder zurückzukaufen. Die Folge eines solchen „Rebreaks“ ist die, dass es nicht selten zu schnellen impulsiven Kursanstiegen, zur Ausbildung neuer Hochs und zur Fortsetzung des vorgeschalteten Aufwärtstrends kommt. Die Schulter-Kopf-Formation seit 2004 also häufig nicht als Trendwendeformation, sondern als Trendfortsetzungsformation. Deshalb der Titel dieses Absatzes „Nicht das offensichtliche Signal handeln, sondern die Reaktion darauf“. Agieren Sie in der aktuellen Marktphase wie ein Konterboxer. Die erste Aktion dem Gegner überlassen und dann reagieren. Oft ist nämlich die Reaktion die wirksamere Aktion, weil zielgerichteter und „problemorientierter“.

Insofern bietet es sich an, die Ausbildung der Schulter-Kopf-Formation mit anschließendem Bruch der Nackenlinie geduldig abzuwarten und dann bei „Rebreak“ der Nackenlinie zu reagieren, also zu kaufen.

Auf diese Weise hat man in der aktuellen Phase am Aktienmarkt die Chance, am Beginn der nächsten größeren Aufwärtsbewegung positioniert zu sein. Auf diese Weise nehmen Sie allerdings auch in Kauf, im Falle einer klassisch regelkonformen Auflösung nach unten, nicht short positioniert zu sein.

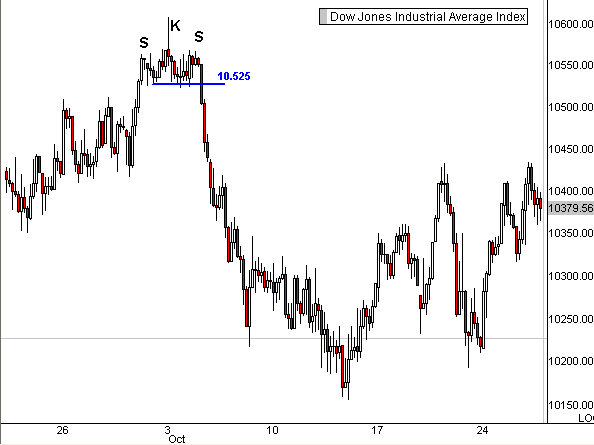

Anbei ein Beispiel für die Schulter-Kopf-Formation als klassische Trendwendeformation. Es handelt sich um den DOW Jones Industrial im 60 Minutenchart vom 21.09.-26.10.05. Die Nackenlinie verläuft bei 10.525 Punkten.

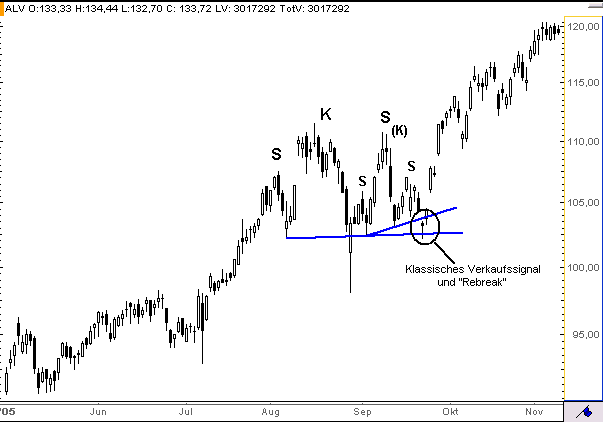

Anbei ein Beispiel für die Schulter-Kopf-Formation diesmal als Trendfortsetzungsformation. Dargestellt ist der Tageschart der Allianzaktie von Mai bis November 2005. Ende Juli bis September bildete sich eine große Schulter-Kopf-Formation (1) aus, wobei deren rechte Schulter aus einer kleineren Schulter-Kopf-Formation (2) besteht. Letztere ist die interessantere, weil die Konturen „spitzer“ sind und somit eine hohe bevorstehende Impulsivität des Ausbruchs ankündigen. Am 22.09.05 fiel die Allianzaktie unter die Nackenlinie von Formation (2) bei 104,00 Euro ab und löste damit eigentlich ein Verkaufssignal aus. Die Aktie bildete das Tief im Bereich der Nackenlinie von Formation (1) bei 102,00 Euro aus. Direkt am Folgetag am 23.09.05 konnte die Aktie über die Nackenlinie der Formation (2) ansteigen. Das „Rebreak“ über 104,00 Euro diente als entscheidendes Kaufsignal. Gleich 2 potenzielle Schulter-Kopf-Trendwendeformationen konnten abgewendet werden. Nicht erstaunlich insofern der anschließende starke impulsive Anstieg mit 2 eingestreuten Break Away Gaps.

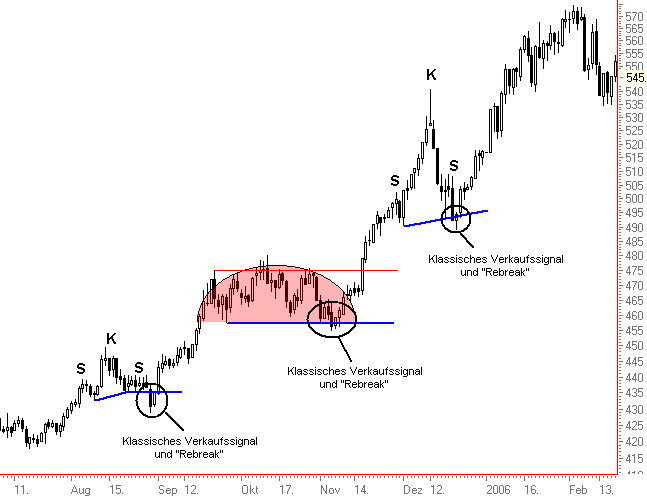

Abschließend der Gold-Tageschart von Juli 2005 bis Februar 2006. Bei allen Konsolidierungsmustern, die in den seit Mitte 2004 bestehenden Upswing eingestreut sind, handelt es sich vordergründig um Trendwendeformationen, die anschließend jedoch umgehend nach oben aufgebrochen wurden. Im August 2005 kam es durch „Rebreak“ der dynamischen Nackenlinie zur Ausbildung einer Schulter-Kopf-Formation als Fortsetzungsformation. September bis November des gleichen Jahres etablierte sich ein Rounding Top. Am 04.11.05 gab es einen Fehlausbruch unter den Scheitelpunkt bei 457,4 $. Direkt am Folgetag gelang das „Rebreak“ und damit die Ausbildung eines starken Kaufsignals. Der Kursverlauf im Dezember 2005 zeigt eine hohe spitze Schulter-Kopf-Formation, die sich ebenfalls durch das Halten der Nackenlinie als Fortsetzungsformation entpuppte.

Harald Weygand - Head of Trading von GodmodeTrader.de

Tradingpakete/Börsenbriefe für jeden Typus von Anleger ...-

Einfach 2 Wochen kostenlos testen. Wenn der Dienst Ihnen wider Erwarten nicht zusagt, einfach innerhalb der 2-Wochenfrist an die Emailadresse, über die Sie Usernamen und Passwort und anschließend die Trading- und Investmentsignale bekommen, ohne Angabe von Gründen kurz abmelden. Und das war es auch schon!

Klicken Sie auf die folgenden Banner für Detailinformationen und kostenlose Testanmeldung.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.