So bildest Du die inverse Zinsstrukturkurve auf dem stock3 Terminal ab

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

ℹ️ Börsianer lieben Zusammenhänge und hassen Unsicherheit. Ein Zusammenhang, der sehr populär in den Finanzmedien diskutiert wurde, ist das Phänomen der inversen Zinsstrukurkurve. Mehr dazu & wie Du diese auf dem stock3 Terminal abbildest, erfährst Du im Folgenden.

Was ist die inverse Zinsstrukturkurve?

▶️ Die inverse Zinsstrukturkurve ist ein Begriff aus der Finanzwelt und beschreibt, wie die Zinssätze für verschiedene Laufzeiten von Anleihen miteinander zusammenhängen. Normalerweise steigen die Zinssätze mit der Laufzeit der Anleihe, da längere Laufzeiten ein höheres Risiko für den Anleger bedeuten.

▶️ Eine inverse Zinsstrukturkurve tritt jedoch auf, wenn die Zinssätze für kürzere Laufzeiten höher sind als die Zinssätze für längere Laufzeiten. Das bedeutet, dass die Marktteilnehmer eine pessimistische Erwartung bezüglich der zukünftigen Wirtschaftsentwicklung haben. Ein möglicher Grund ist, dass Investoren befürchten, dass die Wirtschaft in Zukunft schlechter laufen wird.

Warum wurde der Zinsspread zum marktbeherrschenden Thema?

🔮 Die inverse Zinsstrukturkurve hat bisher mit einer 100 % Trefferquote eine drohende Rezession ankündigte.

▶️ Derzeit explodiert dieser Zinsspread – also die Differenz zwischen den Renditen der US2Y und US10Y. Aktuell erhalten die in 2-Jährigen US-Staatsanleihen investierte Anleger deutlich höhere Renditen als jene, die in 10-Jährige US-Staatsanleihen investiert sind.

▶️ Das klingt ja schon merkwürdig. Länger auf sein Geld verzichten und zusätzlich ein höheres Zinsänderungsrisiko in Kauf nehmen, da man den Zins quasi länger "eingelocked" hat. Eigentlich müsste man dafür durch einen höheren Zins entschädigt werden. Im Falle einer invertierten Zinskurven wird dieses Gesetz außer Kraft gesetzt.

▶️ Der Grund: Anleger verkaufen US2Y-Anleihen mehrheitlich aus Angst der kurzfristiger Unsicherheit und flüchten vermehrt in den "sicheren" Hafen der US10Y-Anleihen. Wichtig zu wissen – wenn die Nachfrage nach Anleihen steigt, dann sinkt deren Zinsrendite. Je stärker diese Tendenz ausfällt, desto extremer invertiert dieser Zinsspread.

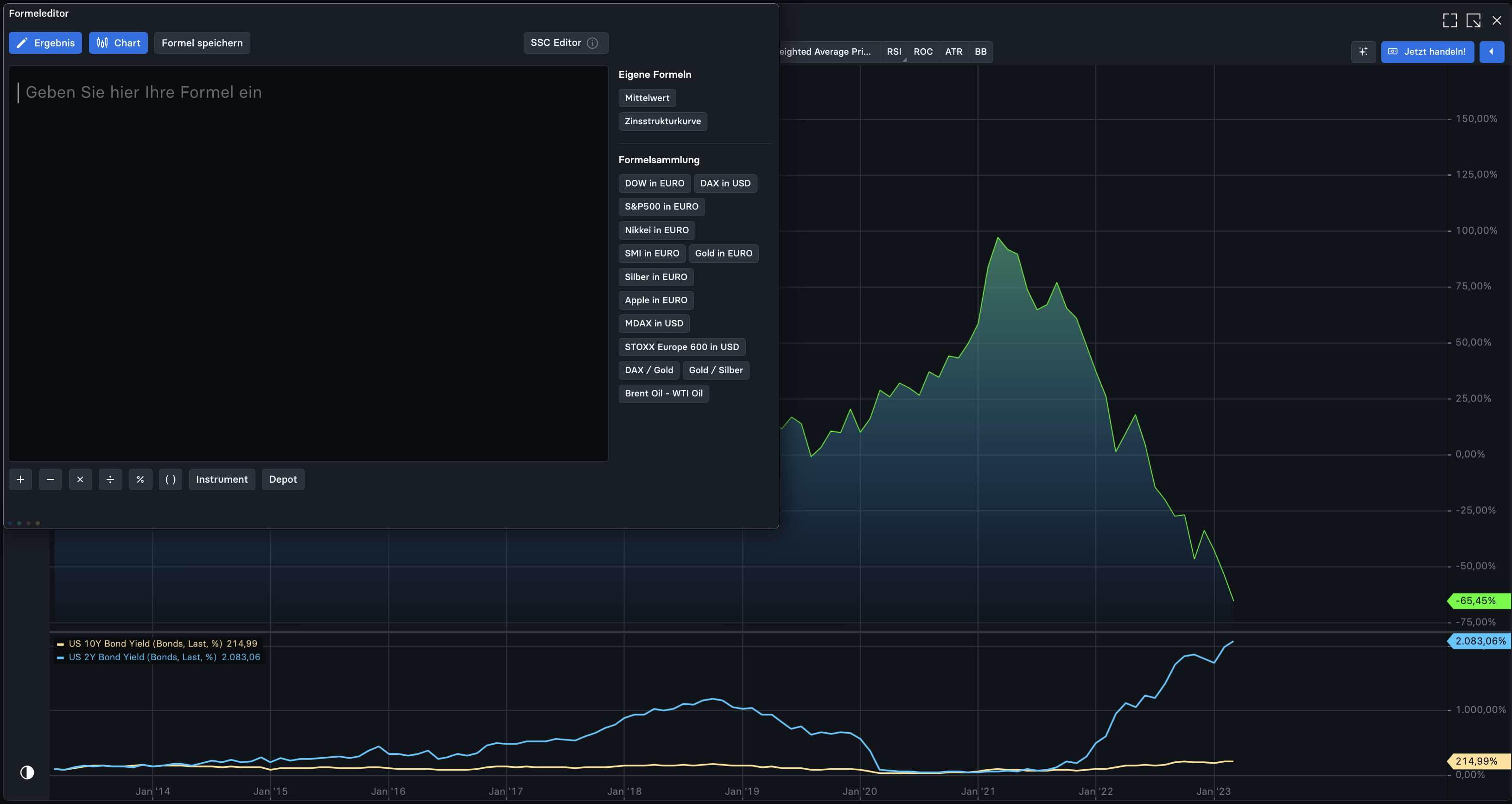

📈 Im nachfolgenden Chart seht ihr, wie die US2Y-Renditen seit Ende 2021 förmlich explodieren und den US10Y-Renditen davon laufen.

Wie ihr diesen Zusammenhang zwischen US2Y und US10Y herstellt

Das geht ganz einfach über den Formeleditor auf dem stock3 Terminal.

1️⃣ Klicke hierfür oben links auf das Feld "Wert" im Chart-Widget.

2️⃣ Anschließend auf "Formeleditor".

3️⃣ Danach könnt ihr beliebige Instrumente in einen mathematischen Zusammenhang setzen, sich die Formel speichern und im Chart plotten. Alternativ könnt ihr auch einfach in der globalen Suche des stock3 Terminals nach Formeleditor suchen.

Die fertige Formel für den Zinsspread findet ihr auf meinem Experten-Desktop auf dem stock3 Terminal.

👉 Folgt mir, um keine Tipps & Tricks mehr zu verpassen

Wie ihr Euch Instrumente separat im Chart plottet

▶️ In dem Beispiel könntet ihr einen negativen Zusammenhang zwischen Apple (stellvertretend für die US-Indizes) und den 10-Jährigen Staatsanleihen besser veranschaulichen.

▶️ Steigen die US10Y-Renditen stark an, fällt insbesondere der Tech-Sektor zeitlich leicht verzögert. Sinken die US10Y-Renditen stark, steigt insbesondere der Tech-Sektor zeitlich leicht verzögert. Ist Ihnen das schon aufgefallen?

@Valentin Schelbert Moin und schönen 1. Weihnachtsfeiertag wünsche ich Dir.

Bin gerade zufällig auf Deinen Artikel zum Chart mit der Zinsstrukturkurve gestoßen. Leider kann man sich keinen Alarm beim Kreuzen der Linien von 2Y Bonds mit den 10Y Bonds legen, so wie man das mit verschiedenen EMAs machen kann.

Aussage im Artikel:

,,Die inverse Zinsstrukturkurve hat bisher mit einer 100 % Trefferquote eine drohende Rezession ankündigte".

Ich widerspreche keinesfalls, aber um das zu verifizieren (100 %) , wäre das Zeitfenster maßgeblich.

Für mich ist die Zinstrukturkurve ebenfalls für eine Einschätzung absolut maßgeblich, da sie eine der wenigen Informationen bietet, die nicht ,, kreativ" beenflusst werden kannn , denen man als Anleger wie auch Bürger ansonsten mittlerweile bei Statistiken schon ausgesetzt ist.

Nach meiner Beobachtung liegt die Trefferquote bei Aktivierung der inversen Strukturkurve der letzten 11 Male bei 9 , an der Börse absolut gut, da die folgende Rezession richtig angekündigt wurde.

Ein Navigationsgerät für den Anleger, dessen Update er selbst pflegen sollte.