Sitzen auch Sie auf einem Pulverfass?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Dow JonesKursstand: 16.374,76 Punkte (NYSE) - Zum Zeitpunkt der Veröffentlichung

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 16.374,76 Punkte (NYSE)

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 10.134,78 Punkte (XETRA)

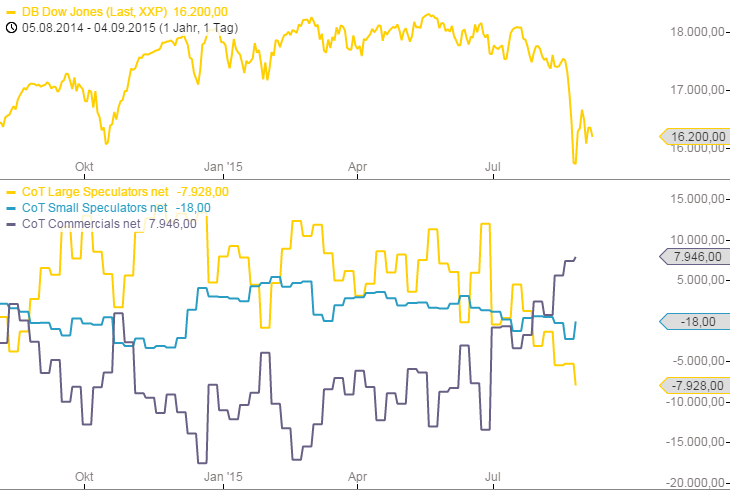

Die Märkte sind im August im Zuge eines Minicrashs zusammengebrochen, da stellt sich die Frage, was davon mittelfristig zu halten ist. Die Meinungen der Analysten gehen diesbezüglich auseinander – wie eigentlich immer. Aber Meinungen machen nur bedingt Kurse. Interessante Rückschlüsse erwarte ich hingegen von konkreten Taten, die sich bspw. im Sentiment niederschlagen. Also werfen wir einmal einen Blick auf den COT Report.

Als Nutzer von Guidants können Sie den COT Report per Widget in Ihren Desktop einbinden. Da für den Deutschen Aktienindex leider kein Report erhoben wird, müssen wir uns den Dow Jones vorknöpfen. Glücklicherweise herrscht zwischen beiden eine relativ gute Korrelation, so dass die grundlegenden Erkenntnisse – sofern sich welche zeigen – auch auf den deutschen Markt übertragen werden dürften.

Obiges Bild zeigt die Positionen unterschiedlicher Marktteilnehmer im Dow Jones über das letzte Jahr. Im Zuge des Crashs haben sich die Commercials Netto Long gestellt, während die großen Spekulanten ins Bärenlager wechselten. Eine Beschreibung der einzelnen Marktgruppen finden Sie hier: COT Report. Diese Entwicklung kann grundlegend als bärisch empfunden werden, denn die Trendfolger sind short, während die Hedger, die möglichst nach Preisstabilität streben, die Gegenposition halten. Interessant ist auch, dass sich der Dow Jones preislich zwar im Bereich von Oktober 2014 befindet, die jeweiligen Nettopositionen aber ein größeres Volumen erreichten, als damals. Der Verdacht liegt nahe, dass die Marktteilnehmer die heutige Situation bärischer als damals einschätzen und dieser Meinung mit größeren Positionen Nachdruck verleihen.

Die jüngsten Erholungsversuche haben zudem bisher noch keine Reaktion bei den großen Marktteilnehmern hervorgerufen Die Kurven weisen den gleichen Trend wie während des Crashs auf. Noch hat die Erholung also nicht ausgereicht, um die Commercials bzw. Large Specs umzustimmen. Etwas anders sieht dies aber bei den Kleinspekulanten aus. Diese halten zwar immer noch Nettoshort-Positionen, aber haben diese in der Erholungsphase abgebaut. Sie sind also vermehrt Long gegangen. Vornehmlich diese Gruppe scheint also auf ein Reversal zu spekulieren.

In der Zusammenfassung ergibt dies für mich insgesamt einen immer noch bärischen Ausblick, vor allem weil ein Umdenken bei den Großen bisher noch nicht stattgefunden hat.

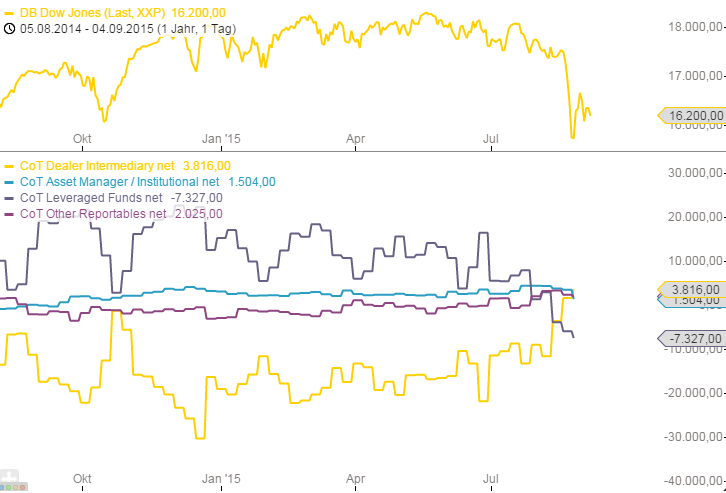

Die zweite Grafik zeigt die Transaktionen am Markt nach einer neueren Einteilung der Trader. Die Asset Manager (Fonds & Co.) sind typischerweise Long aufgestellt, haben ihre Positionen zuletzt jedoch zurückgefahren. Die Other Reportables hingegen können wohl als „private Trader i.w.S.“ bezeichnet werden und deren Positionen passen zum Umfeld. In dem seit Monaten fallenden Markt haben Sie eher Longpositionen aufgebaut. Erst im Crash haben erste kalte Füße bekommen und sind ausgestiegen. An der grundsätzlich immer noch long überwiegenden Positionierung ändert dies aber nicht. Das war im Oktober letzten Jahres, als wir ebenfalls einen spürbaren Rückfall im Dow Jones hatten und der Index anschließend in eine große Rally überging, anders. Damals waren die Non-Reportable Netto-Short. Folgen wir der Maxime, dass die Masse der privaten Trader verkehrt liegt, stimmt das nicht gerade optimistisch für den Markt.

Die großen Gegenspieler bei dieser Einteilung sind die Dealer und Leveraged Funds. Die Dealer, die ich im Sinne von Emittenten & Co verstehe, sind auf die Käuferseite gewechselt. Im Sinne von Hedgern passt dies ebenfalls in ein bärisches Umfeld. Analog dazu das Verhalten der Trendfolger, den Hedge Funds mit ihren Netto-Short Positionen. Auch in dieser etwas anderen Einteilung der Marktakteure gibt es trotz der Erholungsgewinne im Index noch keine Umschichtungen. Noch sehen also die großen die Gefahr als nicht gebannt an.

Und welches Gesamtbild ergibt sich nun daraus? Die Auswertung des COT Reports ist nicht ganz einfach, da die bestimmenden Marktteilnehmer eher prozyklisch, also in Richtung des großen Trends agieren. Bedingt durch die jeweiligen Positionen kann festgehalten werden, dass diese Akteure noch bärisch eingestellt sind. Die Schlussfolgerung weiter fallender Kurse kann aber nur bedingt gezogen werden. Ich würde es eher so formulieren: Nein, die bisherigen Versuche der wenigen Bullen reichen noch nicht aus, die Großen umzustimmen. Dafür muss nach oben hin noch etwas mehr passieren und bis dahin überwiegen sentimenttechnisch die Risiken.

Viel Erfolg

Rene Berteit

Folgen Sie mir @Guidants!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Wie geht eigentlich "netto-short" oder "netto-long", wenn jedem Verkäufer ein Käufer gegenüber steht? Kommt da am Ende nicht logischerweise immer Null raus?

guter Artikel, danke

ja, alles waere super wenn die COT- Diagramme nicht eine Woche verpatet waeren? So sind sie leider unnutzlich- schade