SILBER im BIG PICTURE : "Wann fliegt wieder die Kuh?"

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Silberpreis konnte seit 2003 um circa 300% ansteigen. Diese übergeordnete Aufwärtsbewegung ist aus charttechnischer Sicht nach wie vor sauber intakt. An dieser Stelle im Kolumnenbereich von GodmodeTrader.de werden die BIG PICTURE Analysen zu DAX, DOW Jones oder EUR/USD veröffentlicht. Ich werde hier ab jetzt auch sporadisch BIG PICTURE Analysen zu Gold, Silber und ÖL veröffentlichen.

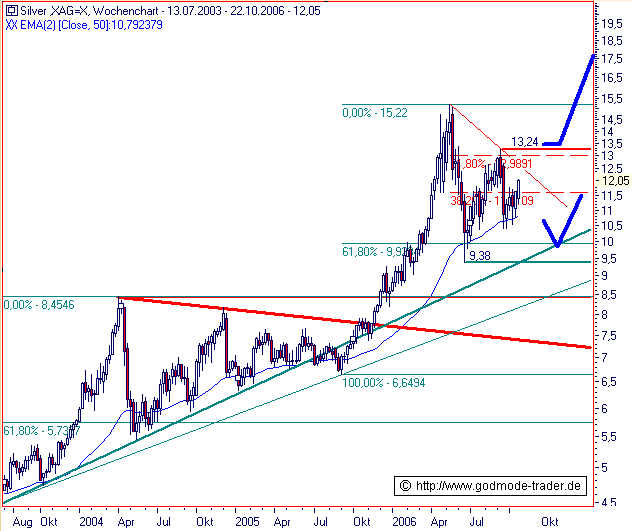

SILBER: 12,05 $ pro Feinunze - Anbei eine mittel- bis langfristige Wochenchartdarstellung (log) seit 13.07.2003 (1 Kerze = 1 Woche).

Rückblick: Ende 2001 markierte Silber im 4 $ Bereich ein großes Bewegungstief. Seitdem befindet sich das Edelmetall in einer intakten übergeordneten Aufwärtsbewegung. Es ist bemerkenswert, dass sich der Kursverlauf charttechnisch sehr gut einschätzen lässt. Die Marktteilnehmer, die Silber handeln, orientieren sich im Gros der abgelaufenen Swings an markanten charttechnischen Strukturen. Im März 2004 gab es eine erste Attacke auf eine Widerstandslinie bei 7,58 $, die jedoch scheiterte. Die 7,58 $ Marke leitet sich aus einer Shooting Star Umkehrkerze im Monatschart vom Februar 1998 her. Der Kursverlauf von März 2004 bis Oktober 2005 zeigt eine ausgedehnte symmetrische Dreiecksformation. Solche Formationen kündigen größere Ausbruchbewegungen an. Das charttechnisch ermittelte Kursziel aus dem 2004/2005er Dreieck lag bei 12-13 $, wobei eine zwischengeschaltete Widerstandsmarke bei 10,80 $, die ihren Ursprung 1980 hat und die anschließend gleich zweimal durch Pullbacks bestätigt wurde, als erstes Etappenkursziel genannt werden konnte. Im November 2005 gelang der Ausbruch aus dem Dreieck. Silber ging in eine steil verlaufende Kursrallye über. Im Mai 2006 konnte ein Bewegungshoch bei 15,22 $ ausgebildet werden. Damit wurden die charttechnisch ermittelten Kursziele aus dem Dreieck alle abgearbeitet. Das Überwinden des dominanten Widerstandsniveaus von 10,80 $ hat jedoch weitere übergeordnete Zielmarken bei 23 und 35 $ getriggert. Der Terminus „übergeordnet“ ist im Sinne von „langfristig“ einzuordnen.

Charttechnischer Ausblick: Seit Mai 2006 läuft eine volatile Korrektur. Das Tief der Korrektur wurde Mitte Juni im Bereich des 61,8% Fibonacci Retracements der Ausbruchbewegung aus dem 2004/2005er Dreiecks im Bereich unterhalb von 10 $ gesetzt. Bei 9,40 $ hat Silber ab jetzt ein sehr starkes Unterstützungsniveau, das Kursverluste stoppen sollte. Bei 9,50-10,00 $ verläuft zudem die dominante (innere) Aufwärtstrendlinie seit 2003, die ebenfalls einer Korrekturausdehnung Paroli bieten sollte. Das Unterschreiten des Kursniveaus von 9,40 $ wäre negativ zu werten und könnte sogar ein Ende der großen 2001er Aufwärtsbewegung bedeuten. Letzteres wäre aus charttechnischer Sicht ganz klar dann der Fall, wenn auch das Niveau von 8,45 $ aufgegeben würde. Das Korrekturmuster seit Mai 2006 zeigt bisher ein stumpfes symmetrisches Dreieck. Die Korrektursituation ist somit der aus den Jahren 2004/2005 vergleichbar. Als maßgeblich für die nächste große Ausbruchbewegung ist der Widerstandsbereich bei 12,98-13,24 $ anzusehen. Steigt SILBER auf Wochenschlußkursbasis (!) darüber an, löst dies ein mittelfristiges Kaufsignal in Richtung 15,22 $ und des ersten übergeordneten Kursziels von 23 $ aus.

NEU auf GodmodeTrader.de das täglich erscheinende TA Rating für Rohstoffe. Anbei der Link zur Erklärung.

http://www.godmode-trader.de/news/?ida=510356&idc=7

Harald Weygand - Head of Trading von Godmode-Trader.de

Chart erstellt mit Tradesignal

Abschließend darf der obligatorische Hinweis zum Rohstoff-Report nicht fehlen. Es handelt sich um den reichweitenstärksten Börsenbrief mit Themenschwerpunkt Rohstoffe. Der Börsenbrief ist kostenlos! Anbei der Link zur Anmeldemöglichkeit.

SILBER - BIG PICTURE bullisch - Keine Frage

20.04.2005 - 22:20

SILBER: 6,91 $ pro Feinunze - Anbei eine langfristige Monatschartdarstellung (log) seit 31.10.1978 (1 Kerze = 1 Monat).

Wie sehen die übergeordneten Kursmuster, die übergeordneten Trends, die übergeordneten Zyklen bei SILBER aus?

· Am 17.01.1980 wurde bei 48,70 $ das Alltimehigh ausgebildet. Der Kursverlauf von Januar 1980 bis April 1981 zeigt eine gigantische so genannte hohe „schnelle“ fallende Dreiecksformation (failure swing). Es handelt sich hierbei um eine hochgradig bärische Trendwendeformation. Die maßgebliche SELL Triggerlinie verläuft bei 10,80 $. Diese Chartmarke dominiert das übergeordnete Chartbild von SILBER. Ende Mai 1982 wurde diese SELL Triggerlinie signifikant gebrochen. Damit wurde ein starkes mittelfristiges Verkaufssignal ausgelöst, das sich komplett durchsetzte. Im Juni 1982 wurde bei 4,78 $ das große Korrekturtief gesetzt.

· Von Juni 1982 bis Februar 1983 konnte SILBER wieder eine Rallye starten, in deren Verlauf die SELL Triggerlinie des 80/81er Dreiecks bei 10,80 $ sogar signifikant zurückerobert werden konnte. Allerdings bildete sich im Verlauf der Folgemonate ein zweites hohes „schnelles“ fallendes Dreieck aus, das erneut eine umfassende Korrektur einleitete. Das Tief dieser Korrektur liegt mit 4,85 $ auf dem Niveau der 82er Korrektur. Im Mai 1986 wird dieses zweite Korrekturtief bei 4,85 $ ausgebildet. Wie Sie dem Chart entnehmen können, kam es bis Mai 1987 erneut zu einer Attacke auf die 10,80er $ Marke, die diesmal nahezu punktgenau scheiterte. Durch die beiden großen Attacken der Jahre 1983 und 1987 wurde die Bedeutung und Wirkung der 10,80 $ Marke als entscheidender deckelnder Widerstand im mittel- und langfristigen Zeitfenster zementiert.

· Bzgl. dieses übergeordneten Chartbilds sind noch 2 sehr wichtige Kursniveaus zu nennen. Einmal die Marke von 6,19 $ und einmal die von 3,73 $. Erstgenannte leitet sich von einem prominenten Zwischenhoch von Februar 1974 ab und die zweite Marke hat ihren Ursprung an einem Zwischentief von September 1974. Beide Marken fungieren heute als sehr starke mehrfach bestätigte Unterstützungsniveaus.

· Sehr schön im Chart zu sehen, ist der breitbasige Doppelboden auf der 3,73er $ Unterstützung, der sich von Februar 1991 bis März 1993 etablieren konnte. Dessen BUY Triggerlinie (grüne Linie) diente Silber in den Folgejahren an 3 prominenten Stellen als maßgebliche Unterstützung.

· Der übergeordnete Trend seit 2001 weist nach oben! Er ist nach wie vor intakt. Im März 2004 gab es eine Attacke auf eine Widerstandslinie bei 7,58 $, die jedoch scheiterte. Die 7,58 $ Marke leitet sich aus einer Shooting Star Umkehrkerze vom Februar 1998 her. Der Kursverlauf seit März 2004 zeigt eine hohe symmetrische Dreiecksformation im Bereich zwischen der Unterstützung bei 6,19 $ und dem Widerstand bei 7,58 $. Der Spielraum innerhalb dieses Dreiecks nimmt ab, eine größere impulsive Ausbruchbewegung steht bevor. Die eigentliche Kurszielzone, die sich aus einem regelkonformen Ausbruch über 8,15 $ errechnet, liegt bei 12,00-13,00 $. Zwischengeschaltet ist aber die 10,80 $ Widerstandsmarke, die ihren Ursprung 1980 hat und die anschließend gleich zweimal durch Pullbacks bestätigt wurde. Bei 10,80 $ ist demzufolge mit einer stark erhöhten Wahrscheinlichkeit mit dem Einsetzen einer Korrektur zu rechnen, die sich zäh hinziehen kann. Die enstehenden Kursmuster unterhalb der 10,80 $ Marke müssen sorgfältig charttechnisch begutachtet werden. Das 10,80er $ Niveau birgt von seiner Relevanz die Gefahr der Einleitung einer Trendwende. Unter 6,70 $ sollte SILBER ab jetzt nicht mehr fallen, da dies den Bruch der Aufwärtstrendlinie seit Oktober 2003 bedeuten und damit eine rasche Korrektur bis 5,60 einleiten würde.

· Kurz- bis mittelfristige Prognose: Steigt SILBER auf Wochenschlußkursbasis über 8,15 $ an, leitet dies Kursgewinne bis 10,80 $ ein. Bei 10,80 $ bietet sich SILBER temporär als Short an. Alternativ gilt: Fällt SILBER unter 6,70 $, generiert dies rasche Kursabschläge bis 5,60 $.

· Für die langfristigen Aussichten ist von entscheidender Bedeutung, dass SILBER nachhaltig übere 10,80 $ gehen kann. Gelingt dies, eröffnet dies umfassendes Potenzial bis 12,00-13,00 $, anschließend bis 23,00 $.

Harald Weygand - Head of Trading von Godmode-Trader.de

Chart erstellt mit TaiPan

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.