Sie traden, um zu gewinnen? Wirklich?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wenn ich die Frage stelle, warum sie traden, dann wird die Antwort „um Geld zu verdienen“ wahrscheinlich mit am häufigsten fallen. Schnell aber rückt dieses Ziel in die zweite Reihe, wenn man sich dem täglichen Auf und Ab an der Börse stellt. Auf einmal geht es nicht mehr nur darum, innerhalb eines Monats oder Jahres ordentlich Geld zu verdienen, sondern man möchte beispielsweise möglichst oft richtig liegen und wehe dem, man ist bei guten Bewegungen nicht dabei. So etwas muss man doch vorhersehen können!

Diese und viele andere Gründe rücken mehr und mehr in den Vordergrund, in der Regel zu Lasten der eigenen Performance. Wie sehr auch Sie von Dingen abseits der Performance gesteuert werden, können Sie mit dem folgenden Beispiel ergründen. Stellen Sie sich einfach die Frage: wie sehr kann ich mich mit dem folgenden Vorgehen an der Börse anfreunden? Könnte ich so etwas handeln? Zudem gehen wir der Frage auf den Grund, wie man den Börsenplatz mit guten Chancen als Sieger verlassen könnte, selbst dann, wenn die Börse in einem hohen Maße chaotisch ist.

Börse ist Chaos!

Ausgangspunkt unseres kleinen Gedankenexperimentes ist die Annahme, dass es sich bei der Börse um ein chaotisches und hochkomplexes System mit all seinen Folgen handelt. Dazu zählt bspw. auch, dass sich Börsenkurse nicht wirklich prognostizieren lassen und der Markt unvorhersehbaren Schwankungen unterliegt. In einem solchen Umfeld würden Trendfilter und Einstiegssignale hinsichtlich der Performance eine eher untergeordnete Rolle spielen. Stattdessen müsste man sich auf das große Ganze konzentrieren und Wert auf ein vernünftiges Trade- & Risikomanagement legen.

Wie könnten wir reagieren?

Im Aktienhandel könnten wir uns beispielsweise auf die Tatsache stützen, dass Aktien langfristig eine größere Chance haben zu steigen, als zu fallen, weshalb wir uns entschließen, diese nur auf der Longseite zu traden. Dies hat zudem den positiven Effekt, dass wir die Komplexität reduzieren, was uns beim Treffen von Entscheidungen entgegen kommt.

Für den Einstieg nutzen wir eine simple Erkenntnis: wenn der Markt aus einer Abwärtsbewegung heraus in einen Aufwärtstrend umschwenkt, dann steigen die Kurse. Aufgrund der chaotischen Eigenschaften des Marktes wissen wir zwar nicht, ob hinter jedem Kursanstieg ein neuer Bullenmarkt steckt, aber kein Bullenmarkt kommt letztlich ohne Kursanstiege aus. Also steigen wir ein, wenn der Kurs in einer Abwärtsbewegung beginnt zuzulegen und über das Hoch der vorangegangenen Kerze ansteigt.

Da wir nicht wissen, ob sich daraus ein Aufwärtstrend entwickeln wird, werden wir unser Risiko a) relativ klein halten und b) so schnell wie möglich reduzieren. Ersteres führt dazu, dass wir unser anfängliches Stoploss einfach auf das bisherige Bewegungstief setzen, was in der Regel dem Tief der vorangegangenen Kerze entspricht. Diesen Anfangsstopp ziehen wir schnell nach und nutzen die Tiefs der jeweils folgenden Kerzen. Unser Ziel hierbei ist es, den Stoploss leicht über das Einstiegsniveau nachziehen zu können. Von da an sind wir in dem Trade ohne Risiko unterwegs und können die Position laufen lassen, bis wir hohe oder sehr hohe Vielfache unseres Anfangsrisikos verdient haben. Wir traden hohe CRVs, in dem wir uns vom Markt treiben lassen, aber nicht, indem wir sie zu Beginn des Trades prognostizierten. Wer weiß schon, wie weit uns die nächste potentielle Kaufwelle trägt.

Veranschaulichen wir unser Vorgehen an einem Beispiel. Abbildung 1 zeigt den Kursverlauf von Adidas.

Am 08. Juli 2015 markiert der Kurs ein neues Tief. Wir wollen in die Aktie einsteigen, sollte der Kurs der nächsten Tageskerze über das Tageshoch vom 08. Juli ansteigen, was dann auch der Fall ist. An der blauen Linie werden wir in die Position gehoben. Unser anfängliches Risiko begrenzen wir auf das bisherige Tief (rote, durchgezogene Linie). Sofern die Kurse weiter steigen, ziehen wir den Stoploss auf das jeweilige Kerzentief nach, bis wir dieses leicht über den Einstiegspreis legen können. Von da an, lassen wir die Position laufen. Dabei ergeben sich viele Optionen. Wir können kurz-, mittel- als auch langfristige Trends handeln, je nach eigenem Geschmack. Wichtig ist nur, dass auch im kurzfristigen Rahmen möglichst hohe Vielfache unseres Anfangsrisikos ertradet werden müssen. Zu früh aussteigen dürfen wir also nicht.

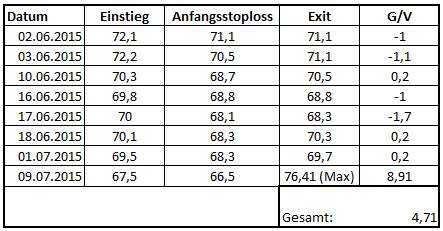

Wie sähe unser Trade in Zahlen aus? Wir steigen bei 67,50 EUR in die Aktie ein. Unser Anfangsstoploss liegt bei 66,50 EUR. Pro Aktie riskieren wir folglich ein Euro. Dieses Risiko kann Tag für Tag verkleinert werden. Zunächst auf 66,90 EUR und dann schon auf den Einstiegspreis bzw. leicht darüber. In der Spitze läuft der Kurs bis auf 76,41 EUR. Unserem ursprünglichen Risiko von einem Euro je Aktie steht ein Maximalgewinn von 8,91 EUR gegenüber. Dies entspricht einem CRV von 8,91, wobei wir an dieser Stelle offen lassen, ob wir aus der Position ausgestiegen sind oder nicht.

Die Realität

Ich hoffe, mit diesem Beispiel wurde das grundlegende Vorgehen deutlich. Wenn ja, dann dürften Ihre Einwände auf dem Fuße folgen: „alles schön und gut, aber so wie in diesem Beispiel läuft es doch nicht immer!“ und da haben Sie mehr als Recht. Werfen wir einen Blick auf Abbildung 2, die Ihnen alle im Chart erkennbaren Trades aufzeigt.

Gehen wir den Chartausschnitt von links nach rechts durch, beginnen wir mit einem Fehltrade Anfang Juni. Anschließend kommt es zu einem Trade, der mit einem Mikrogewinn ausgestoppt wird. Die mit (1) gekennzeichneten Kerzen haben es in sich. Dort werden wir mehrfach mit Verlust ausgestoppt. Der vorletzte markierte Trade wird wieder leicht im Gewinn beendet, bevor dann der bereits bekannte Trade eröffnet wird. Die folgende Tabelle zeigt Ihnen alle Trades mit den entsprechenden Rahmendaten:

Wie Sie sehen können, hat der Trader trotz des Debakels bis zum 09.07.2015 am Ende die Chance, einen Gewinn aus seinen Engagements in Adidas zu ziehen und das in einem ansprechenden Maße. Rein technisch gesehen hatten wir dabei eine Trefferquote von 50 %, wenn wir aber ehrlich sind, macht nur ein Trade den Gesamtgewinn aus. Die drei Breakeventrades als Gewinner zu zählen, ist mathematisch zwar korrekt, menschlich aber kaum befriedigend, oder? Greifen wir die subjektive Wahrscheinlichkeit auf, liegt unsere Trefferquote bei nur 12,5 %.

Einer von 8 Trades bringt uns einen Gewinn, wobei maximal 4,71 EUR je gekaufter Aktie verdient werden kann. Dazu müssten wir aber genau am Hochpunkt der Bewegung aussteigen, was sicherlich mehr als unwahrscheinlich ist. Eventuell versuchten wir sogar auf einen langfristigen Trend zu setzen, der sich leider auch bei unserem letzten Trade nicht einstellte, so dass auch dieser am Breakeven ausgestoppt wurde, wie die folgende Abbildung zeigt.

Ab Mitte August müssten wir also erneut nach Einstiegen suchen und das Spiel weiter betreiben. Es dauert nicht lange und wir bekommen unsere nächsten Chancen. Der Übersicht zuliebe, habe ich jetzt nur noch die Einstiege in den Chart eingezeichnet.

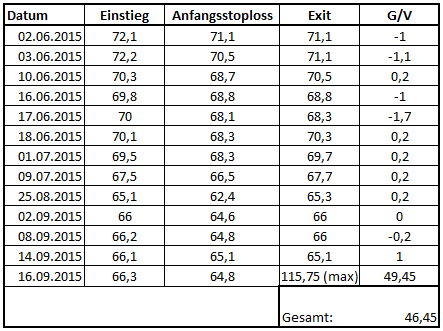

Wie Sie sehen können, haben wir weiterhin kein Glück. Es hagelt weitere vier Einstiege, von denen zwei mit Verlust, zwei am Breakeven ausgestoppt werden. Aber dann, dann knallt es ordentlich. Wir steigen beim letzten Trade zu 66,30 EUR ein, setzen unseren Stopp bei 64,80 EUR und könnten diesen bereits zwei Tage danach auf Breakeven nachziehen. Dieser Stopp wird niemals erreicht, während er Kurs durch die Decke geht. Wer mag, hält die Position heute noch, wo die Aktie bei 115,75 EUR steht. Ein sagenhafter Gewinn von 49,45 EUR je gekaufter Aktie. Aber gut, was bleibt am Ende übrig? Schließlich lief es davor ja alles andere als erbaulich. Hierzu habe ich die Tradetabelle fortgeführt:

Wie Sie sehen können, läge unser Konto aktuell mit 46,45 EUR je gekaufter Aktie im Gewinn. Die subjektive Trefferquote ist weiterhin grauenhaft, denn im Grunde macht wieder nur der letzte Trade den großen Gewinn. Groß im Minus stand unser Konto zwischenzeitlich aber nicht. Wir sind von Beginn an nur kleine Risiken eingegangen und haben diese zudem schnell weiter reduziert. In der Spitze lagen wir mit unserem Konto bei immer nur einer gekauften Aktie 4,60 EUR hinten, haben aktuell aber das 10-fache an Buchgewinnen auf dem Konto stehen. Selbst wenn wir schon nach 20 EUR Gewinn je Aktie ausgestiegen wären, entspräche unser Profit immer noch dem mehr als Vierfachen des vorherigen Drawdowns. Um diese Leistung einmal ins rechte Licht zu rücken, dürfen Sie sich gerne die Performance von Fonds in Relation zu ihren Drawdowns anschauen. Oder nehmen wir den DAX seit März 2003, dem absoluten Tiefpunkt der letzten Jahre. Wer dort mit einer Buy & Hold Taktik bei 2200 Punkten einstieg, hat aktuell einen Gewinn von knapp 7.900 Punkten. Zwischenzeitlich musste der Investor aber auch Drawdowns von 4.400 Punkten hinnehmen. Die Relation von Gewinn und Risiko betrug also nur 1,79 - und das auch nur beim perfekten Einstieg. In Adidas hingegen haben wir nichts getimed, sondern nur Risiken schnell begrenzt und Gewinne laufen gelassen.

Fassen wir die Erkenntnisse dieses kleinen Gedankenexperimentes zusammen!

An der Börse über einen gewissen Zeitraum hinweg Geld zu verdienen, scheint gar nicht so schwer, zumindest auf dem Papier nicht. Wer vor allem Risiken klein hält und Gewinne laufen lässt, hat eine gute Chance, den Platz am Ende als Sieger zu verlassen. Dieses Vorgehen führt aber dazu, dass es eine Weile dauert, bis Sie den richtigen Move erwischen und bis dahin müssen Sie eine Durststrecke durchstehen. Hierunter leiden vor allen Dingen beliebte Kennzahlen wie die Trefferquote & Co. Trotzdem weisen diese Ansätze ein immer noch starkes Chance-Risiko-Profil auf. Der Drawdown ist "minimal" und der Erfolg um einiges größer. Ich gehe sogar soweit zu behaupten, dass Ansätze wie hier beschrieben ein deutlich besseres Chance-Risiko-Profil vorweisen, als 99 % aller bekannten Tradingansätze, bei denen Einstiege, Trefferquote & Co. im Vordergrund stehen. Zudem ist das hier beschriebene Vorgehen nicht davon abhängig, dass die Börsenkurse konkreten Mustern folgen, sei es nun Trendlinien, Indikatoren, der Markttechnik oder was auch immer. Nur eines muss der Kurs: ausreichend schwanken. Die zentrale Frage ist nur: können Sie sich mit einem solchen Ansatz anfreunden? Unterstellen wir, dass unsere eingangs getroffene Annahme, die Börse sei chaotisch und komplex der Realität entspricht, bleibt uns eigentlich gar nichts anderes übrig. In diesem Sinne

Viel Erfolg

Rene Berteit

Immerhin funktioniert das Ganze nachvollziehbar auch in einem Handelssystem, habe ich selbst schon mit endlosen Backtests getestet, der , drawdown ist sehr niedrig, kostete aber nach vielen 1...3 Kerzen Fehlsignalen Nerven. Wenn man früh in einem run drinnen ist , die Nerven behält und wartet hat man ein Optimum heraus geholt ! Trailing Stops für solche Situationen gibts zu hunderten.

anschaulich, verständlich und vollständig. Congrats

Sorry, das ist Bauernfängerei ohne Mehrwert.

Hier geht es nur darum so lange einzusteigen, bis es dreht. Von einem Aussteigsszenarion ist hier nichts zu lesen. Zugegeben, im Artikel folgt die Einschränkung, dass man wohl nicht am Hoch aussteigen wird, in der Rechnung wird am Ende aber doch wird davon ausgegangen, was man maximal hätte mitnehmen können.

Wie soll denn jetzt der Ausstieg erfolgen? Denn darauf kommts doch an!

Letztlich ist doch der Kern des Problems, dass Systeme immer nur entweder in Trendphasen ODER in Seitwärtsphasen Gewinne abwerfen (Letzteres ist auch schon schwieriger - geht aber). Der Knackpunkt ist also zur rechten Zeit, dass rechte System anzuwenden.

Die Schwierigkeit besteht darin, dass wenn eine (z.B. Trend-)Phase sicher als solche identifiziert ist, ist sie häufig schon sehr weit gelaufen...

Daher geht es m.E. einfach nicht ohne eine Portion "Gefühl" bzw. Erfahrung und viel, viel Informationen über den Tellerrand.

Wenn eine hohe Risiko-Aversion besteht und der Wunsch besteht, große Drawdowns unbedingt zu vermeiden hilft m.E. nur ein vernünftiges Portfolio (bzw. eine entsprechende Strategie) zu entwickeln, welches an streng (bzw. möglichst) voneinander unabhängigen Märkten oder Werten ausgerichtet ist...

Meine Lösung für das Problem besteht darin, bei Langfristigen Investments einen Value-Ansatz in Verbindung mit einer Buy- and-Hold-Strategie zu verfolgen und parallel (mit einem "Spiel"-Depot) auf sehr kleinen Zeitskalen Swing-Trading zu betreiben (Vulgo: Stop-Fischen) bzw. verschiedene Strategien zu erforschen.

Ihr Beispiel ist aber auch unrealistisch,. Denn wer kauft denn wirklich einfach so, irgendwo in einer Zeitzone? Bei einer vernünftigen Analyse muß das gr0ße Bild im Vordergrund stehen und bietet erst die Basis für Einstiegsvorhaben. Unter dieser Veraussetzung wären bei der Adidas - zur besagten Zeit - nur 2 Einstiege in Frage gekommen, welche auch beide sehr gute Gewinne eingefahren hätten. Die Trefferquote läge sogar bei 100% was natürlich jetzt Zufall wäre.

Wenn sie allerdings nur darstellen wollten, dass man nur am Ball bleiben muß, dann ist ihr Beispiel treffend.

ein durchaus guter Ansatz, allerdings sind im Beispiel die Gebühren außen vor, diese erhöhen den psychologischen Druck!

Wie wird der Ausstiegszeitpunkt bestimmt?

Hätte man nicht schon am 20. bei knapp über 70,- aussteigen müssen? Da ging es ja weit unter die Vortageskerze.

es klingt wohl zu einfach, aber BIS Okt. 2014 war es "sehr einfach", wenn man wie Warren Buffet LANGFRISTIG denken kann. WARUM?

...weil die "odds" so eindeutig für Aktien sprechen: Wenn man also in die Geschichte zurückblickt und die Mathematik/Statistik bemüht (Ned Davis Research machte die Berechnung gar zurück bis 1900), wird man feststellen dass der US-Aktienmarkt seit dem Jahr 1900 in 73% aller Kalenderjahre positive Jahres-Renditen produziert hat; Nicht schlecht. (Stand: April 2016)

Je mehr ich solche Statistiken überprüfe, etc. desto eher komme ich immer wieder zum Schluss: Entweder die Welt geht in den nächsten Wochen und Monaten unter...ODER: nach 10 bis 20 Jahren war es mit Aktien einfach (also ca. 2026 ;-), Geld zu verdienen. Es benötigt allerdings: GEDULD, geduld, gesunden Menschenverstand und Demut, sich auch Fehler einzugestehen (nennen wir es: Risikomanagement, "rechtzeitig" doch auszusteigen, Positonen/Exposure zu reduzieren).

Macht für mich den Eindruck, probieren bis es mal klappt, nur dann ist der " normale " Investor nicht mehr bereit dazu es erneut zu versuchen

Super Artikel, Rene! Die psychologische Komponente darf man aber nicht unterschätzen. Auch ich hatte die Adidas im unteren 60-EUR-Bereich abgefischt und sie im oberen 60-EUR-Bereich wieder gegeben. Welche Rally danach kam, wissen wir. Wenn es davor aber zigmal nicht gut gelaufen ist, ist man quasi "froh", wieder einen Trade mit gutem Gewinn abschließen zu können. Diesen dann auszureizen, bis es nicht mehr geht, finde ich persönlich ziemlich schwer.

Das haben die 1R-Verkäufer einen gewissen Vorteil. Persönlich versuche ich aber auch einen Ansatz wie den oben beschriebenen umzusetzen.