„Sell in May and go away” – Für Investoren richtig, für Trader falsch.

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Sie ist wohl jedem Börsenanleger bekannt und basiert auf Beobachtungen, nach denen die Aktienkurse saisonalen Schwankungen unterliegen. Mehrere Analysten haben beobachtet, dass in der Vergangenheit die Kurse in den Wintermonaten stärker zulegten als in den Sommermonaten.

Im Folgenden möchten wir uns auf die Sommermonate konzentieren und aufzeigen, warum es durchaus sinnvoll sein kann als Trader in den sogenannten „Urlaubsmonaten“ an der Börse aktiv zu sein. Dabei soll der Fokus auf dem DAX-Index bzw. dem DAX-Future liegen.

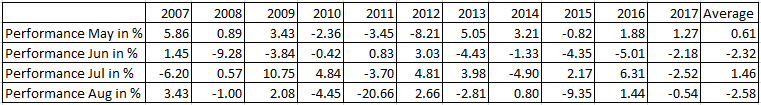

Schauen wir uns dazu zunächst die Performance des DAX-Futures der letzten elf Jahre an. Dabei zeigt sich ein gemischtes Bild. Im Durchschnitt erzielte der deutsche Leitindex im Mai mit +0,61 % sowie im Juli mit +1,46 % eine positive Rendite, während er im Schnitt in den Monaten Juni (-2,32 %) und August (-2,58 %) negativ performte. Diese Zahlen zeigen, dass es für Investoren nicht unbedingt attraktiv ist während des Sommers im Markt zu sein, eine nachhaltige Performance ist in diesem Zeitraum kaum zu erzielen.

Anders sieht dies aus, wenn wir uns den aktiven Trader anschauen, der einen Scalping-, Daytrading- oder Swingtrading-Ansatz verfolgt. Für diesen ist nicht so sehr die absolute Performance interessant. Vielmehr benötigt er eine gewisse Volatilität um am Markt agieren zu können und im Tick-, Minuten- oder Studenchart nach Einstiegen zu suchen.

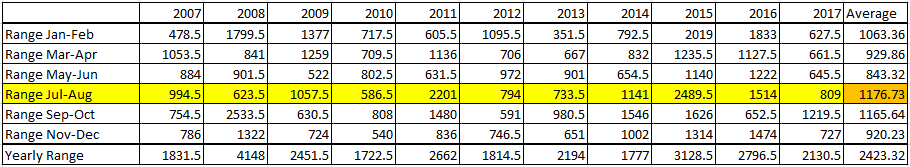

Hier ergibt sich ein interessantes Bild, das wohl nur die wenigsten erwartet hätten. Im Durchschnitt gab es im FDAX während der letzten zehn Jahre eine Handelsspanne von knapp 1200 Punkten während der Monate Juli-August. Das ist der Topwert, kein anderes Monatspaar weist eine ähnliche Volatilität auf. Auf Jahressicht betrug die durchschnittliche Handelsspanne der letzten zehn Jahre ca. 2425 Punkte, so dass im Schnitt knapp 50 % der Jahres-Range in den beiden Sommermonaten Juli und August zurückgelegt wurden.

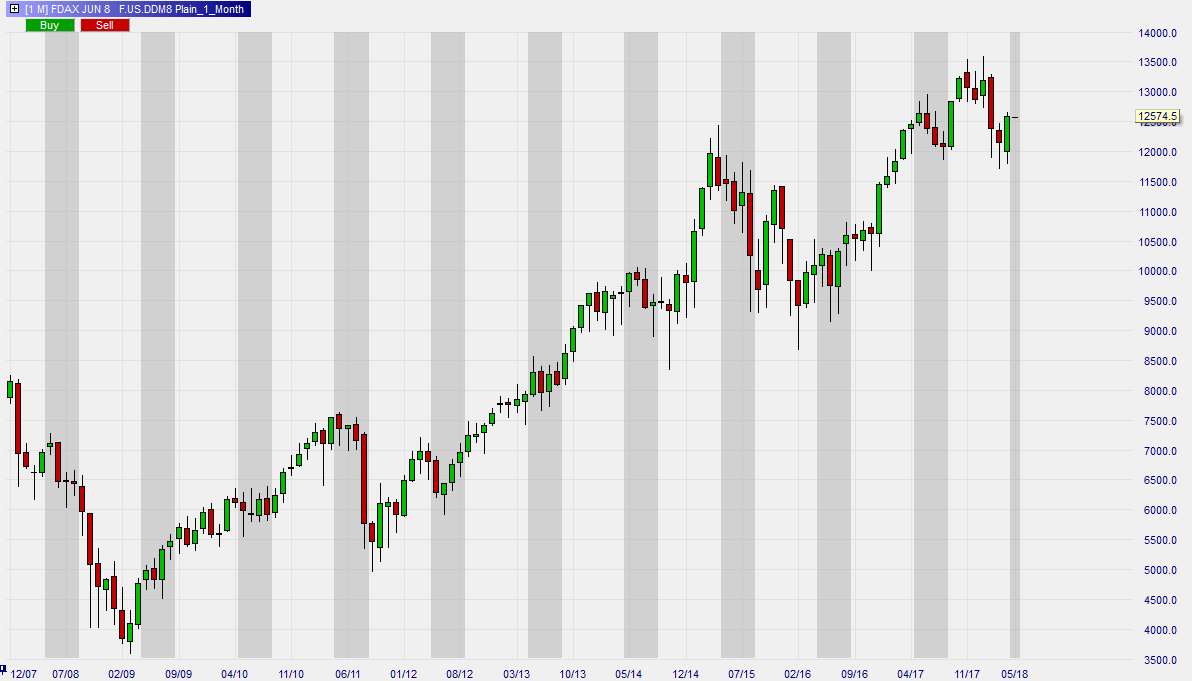

Auch ein Blick auf einen Chart verdeutlicht dies. Im folgenden Monatschart des DAX-Futures wurden die beiden Monate Juli und August farblich grau hinterlegt.

Quelle: WH SelfInvest NanoTrader

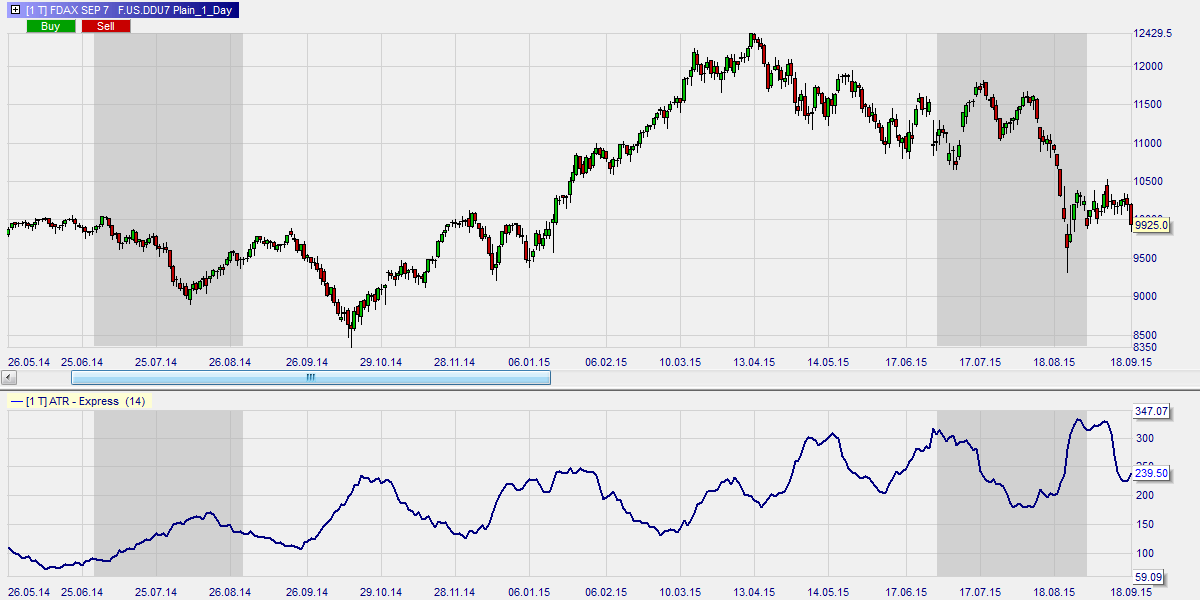

Als Volatilitätsfilter kann sehr gut der Average True Range (ATR) Indikator eingesetzt werden. Das folgende Besispiel zeigt die Volatilität des DAX-Futures im Tageschart. Das Ansteigen der Volatilität während der Sommermonate Juli und August der Jahre 2014 und 2015 ist in den grau hinterlegten Chartbereichen zu erkennen.

Quelle: WH SelfInvest NanoTrader

Fazit

Für Investoren kann es durchaus sinnvoll sein der Börsenweisheit „Sell in May and go away“ zu folgen, da die Rendite während der Sommermonate meist sehr gering ausfällt. Für Trader ist diese Aussage jedoch falsch und es macht wenig Sinn dieser Börsenweisheit blind zu folgen, da Sie damit einen Großteil der Chancen verpassen können. Das Auslassen dieser Chancen kann Sie in Ihrer Jahresperformance teuer zu stehen bekommen. Auch wenn die Börsenweisheit sicherlich Ihre Berechtigung hat, sollte man diese als Trader kritisch hinterfragen und prüfen, ob diese auch zum eigenen Handelsansatz und der eigenen Trading-Strategie passt.

Handeln Sie das DAX CFD mit 0,8 Punkten Spread: kostenlose real-time Demo.

Erweitern Sie Ihre Trading-Fähigkeiten. Nehmen Sie an diesen gratis Trading-Webinaren teil.

Risikohinweis:

Dieser Artikel ist die persönliche Meinung des Autors. Er dient lediglich als Information. Diese Analysen dürfen nicht als Anlage- oder Vermögensberatung interpretiert werden. Eine Investitionsentscheidung bezüglich irgendwelcher Wertpapiere oder sonstiger Finanzinstrumente benötigt das Hintergrundwissen Ihrer persönlichen Situation, welche der Autor nicht kennt. Dieser Inhalt veraltet und wird nach Veröffentlichung nicht aktualisiert.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.