Schwellenländeranleihen in Hartwährung – wer unterallokiert, verzichtet auf Chancen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die meisten Credit Spreads haben sich im vergangenen Monat langsam weiter eingeengt. Gleichzeitig sind die Renditen von US-Anleihen mit langen Laufzeiten leicht angestiegen, da die konjunkturelle Erholung durch eine Reihe besserer makroökonomischer Daten erhärtet wurde. Zugleich fielen die makroökonomischen Daten im Euroraum etwas moderater aus, so dass sich der Renditeabstand zwischen 10-jährigen Treasuries und Bunds weiter ausweitete. Dazu trugen auch die entschiedenen Maßnahmen der EZB Anfang Juni bei.

Nachdem die EZB als bisher letzte Zentralbank neue Maßnahmen ergriffen hat, wird die Entwicklung an den Fixed-Income-Märkten weiterhin von der reichlich vorhandenen Liquidität bestimmt. Da die EZB zudem die Tür für weitere unkonventionelle QE-Maßnahmen (Stichwort ABS) geöffnet ließ, bleibt die Suche nach Renditen weiterhin ein wichtiges Thema.

In diesem Umfeld floss das Kapital an den Rentenmärkten weiterhin vor allem in das EMD-Segment. Seit April sind ununterbrochen Zuflüsse in EMD-Hartwährungsanleihen geflossen. Gleichzeitig haben sich die Zuflüsse in den Rentenmarkt in den vergangenen Wochen etwas verringert und diejenigen in den Aktienmarkt sind angestiegen. Die Anleger investieren zunehmend in längeren Laufzeitenbereichen. Die Suche nach Renditen (die zunehmend nur noch mit riskanteren Papieren zu erzielen sind) dürfte in den Sommermonaten der wichtigste Einflussfaktor für die Credit Spreads bleiben. Daher nehmen wir bei EMD-Hartwährungsanleihen jetzt eine leicht übergewichtete (+1) statt einer neutralen Position ein.

Die absoluten Renditen von EMD-Hartwährungsanleihen stechen im Spread-Bereich positiv heraus.

Außerdem halten wir im Spread-Segment (kurzfristig) eine Einengung der Spreads von EMD-Anleihen für möglich. Derzeit liegen die EMD-Spreads in etwa auf dem vor dem Tapering im vergangenen Jahr verzeichneten Niveau; die Spreads von Investment-Grade- und HY-Anleihen sind bereits enger.

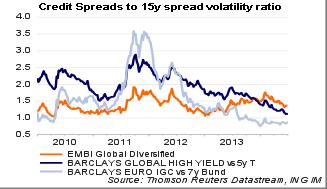

Abgesehen von den absoluten Renditen schneiden EMD-Hartwährungsanleihen auch bei Bewertungskennzahlen wie dem Spread über der Spread-Volatilität (sowohl bei der lang- als auch bei der kurzfristigen Volatilität) am besten ab. EMD-Hartwährungsanleihen weisen von allen wichtigen Spread-Produkten die höchsten Spreads gegenüber der langfristigen Spreadvolatilität (wofür wir die 15-Jahres-Standardabweichung verwendet haben) auf (vgl. Grafik). Diese Bewertungskennzahl fällt seit Anfang 2014 attraktiver aus als bei Investment-Grade-Unternehmensanleihen (IGC-Anleihen) oder High-Yield-Anleihen (HY-Anleihen).

Zugleich liegen die Spreads von EMD-Hartwährungsanleihen gegenüber der kurzfristigen Spreadvolatilität (1 Jahr) derzeit deutlich über dem langfristigen (10-jährigen) Durchschnitt für diese Kennzahl. Bei globalen HY-Anleihen ist das Gegenteil der Fall: die Kennzahl liegt unter dem langfristigen Durchschnitt. Die entsprechende Kennzahl für IGC-Anleihen liegt derweil ebenfalls über dem langfristigen Durchschnitt.

Quelle: Thomson Reuters Datastream, ING IM

Nachdem schwellenländerspezifische Faktoren (z.B. die Gerichtsentscheidung über argentinische Anleihen und die nachfolgenden Verhandlungen mit den verbleibenden Inhabern solcher Papiere) die Entwicklung von Schwellenländerpapieren beeinflusst haben, scheint sich das Risiko von EMD-Hartwährungsanleihen tendenziell wieder zu verbessern.

Autorin: Susanne Hellmann, Geschäftsführerin der ING Investment Management Germany

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.