Saisonalität(4) - Faktorenkombination ,Filter & Hebel, Timing

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Saisonalität in der Tradingsystematik

Zur konkreten Umsetzung im Trading sollte sich man mit den Eigenschaften und Besonderheiten des Handelsansatzes vertraut machen. Saisonalität beruht zum einen auf fundamentalen Gründen, die den saisona¬len Ver¬lauf bedingen. Zugleich aber errechnet sich der saisonale Verlauf wie ein technischer Indi¬kator aus den Kursen der Vergangenheit. Deswegen wird die Saisonalität mitunter der fundamentalen, mitunter der technischen Analyse zugeordnet.

Der charakteristi¬sche Bestimmungsfaktor bei der Saisonalität ist der Kalender. Dieser ist unabhängig von ande¬ren Faktoren der technischen oder fundamentalen Analyse. Häu¬fig ist das Phänomen zu be¬obachten, daß technische Indikatoren, aber auch funda¬men¬ta¬le Ansätze, einander ähneln und deshalb von geringem Zusatz¬nutzen sind. Dies ist bei Nutzung der Saisonalität unproblematisch, sie verhält sich zu anderen Indikatoren wie ein nichtkorrelierender Signalgeber. Nachfolgend werden mehrere Möglichkeiten erörtert, Saisonalität konkret im Handel umzusetzen.

Faktorenkombination

Ein saisonales Muster ist ein Einflußfaktor neben anderen auf den Kursverlauf, ähnlich wie der Trend, das Sentiment, der Dollar, das Öl, die Gewinne und dergleichen. Es bietet sich daher auch an, Saisonalität in ein bereits vorhandenes Prognosemodell als einen Entscheidungsfaktor neben anderen zu implementieren. Dies ist sowohl bei diskretionären Handelsentscheidungen, als auch bei systematischen Handelsansätzen möglich. Hierbei werden alle Faktoren als gewichteter Input verwendet und zu einem Gesamtergebnis zusammengefaßt. Wer etwa anhand der Zinsent¬wick¬lung, des Rohöl¬preistrends, der Währungssituation und des Trends des Ak¬ti¬en¬marktes seine Handelsentscheidung trifft, kann die Saiso¬nalität als weiteren Entscheidungsfaktor hinzunehmen. Das Ge¬wicht hängt vom Markt, dem saisonalen Muster, und dem Gewicht der übrigen Faktoren ab. Der Anteil der Saisonalität an der Entscheidungs¬findung mag dann 10% oder 20%, bei guten Mustern auch mehr, betragen.

Filter und Hebel

Einfach umzusetzen ist die Verwendung der Saisonalität als Filter. „Filter“ bedeutet, auf Positionen zu verzichten, die gegen die saisonale Tendenz gerichtet sind. Ein Bei¬spiel wäre etwa, während der Jahresendrally als Daytrader nicht short zu gehen. Auf diese Weise sollte sich die Gewinnwahrschein¬lichkeit der einzelnen Longtrades erhöhen. Ein weiteres Beispiel ist die bereits erwähnte „Sell-in-May“-Strategie. Neben dem völligen Verzicht von Engagements ist es auch mög¬lich, die Positionsgröße an den saisonalen Verlauf anzupassen. Man kann etwa den Aktienanteil in sai¬sonal schlechten Zeiten herunterfahren, oder die Kontraktzahl im Terminmarkt reduzieren. Solche Variationen des Hebels lassen über die Ver¬lustvermeidung nicht nur eine Glät¬tung der Ertragslinie, sondern oft auch einen höheren Gesamtge¬winn erwarten.

Timing

Sogar zum bloßen Timing eignet sich die Saisonalität. Hierbei wird sie nicht an der grundsätzlichen Entscheidung über das Handelssignal selbst beteiligt, sondern nur an der Wahl des Zeitpunkts. Ein Beispiel wäre etwa, bei einem Aktienportfolio Umschichtungen zweigeteilt vorzuneh¬men, also Verkäufe im Juni vorzunehmen, Anschaffungen aber erst Ende Okto¬ber. Eine andere Möglichkeit wäre, einen geplanten Aktienkauf auf den Beginn Jahresendrally vorzuziehen. Das sind vielleicht nur Sahneh¬äubchen Ä die enthalten aber bekanntlich auch Kalorien.

Direktes Mustertrading

Am naheliegensten scheint das direkte Trading einzelner saisonaler Muster wie der Jahresendrally zu sein. Dies ist in der Praxis aber meist schon eine recht anspruchs¬volle Vor¬gehenswei¬se. Sie setzt die Kenntnis vieler Muster vor¬aus, um über eine hohe Anzahl zu di¬versifi¬zieren. Zudem muß man konsequent Verluste bei Fehlsi¬gnalen vermeiden. Die Positionsgröße sollte klein gehalten werden, denn Einzeljahre unterliegen weit höheren Schwankungen als der saisonale Durchschnitt. Außerdem bestehen viele statistische Fallstricke, so daß vermeintliche saisonale Muster, die tatsächlich nur zufälliger Natur sind und deshalb ohne Prognosenutzen, integriert werden. Bei der Handelssystementwicklung ist es folglich sehr schwer, Überoptimierungen zu vermeiden. Da der professionelle Umgang mit diesen Punkten aufwendig ist und sich dabei leicht Fehler einschleichen, entwickelt sich oft gerade diese naheliegende Vorgehensweise des direkten Tradings einzelner saisonaler Muster in der Praxis ungünstig.

Ausreißerjahre

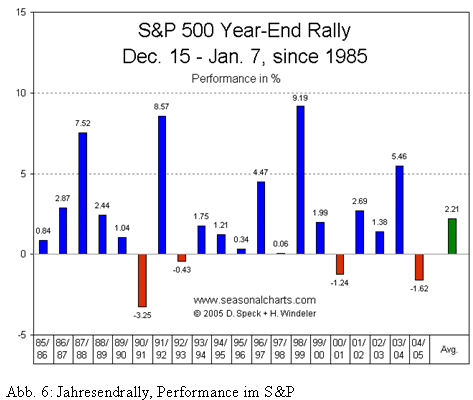

Ein Instrument kann man dann besten nutzen, wenn man seine Grenzen kennt. Bei der Saisonalität ist der wohl wichtigste Aspekt, daß einzelne Jahre völlig konträr zum saisonalen Index verlaufen können. Im Unterschied etwa zu einem Trend¬folger, korrigiert sich ein fal¬sches saisonales Signal nicht von selbst. Deshalb sind Verlustbegrenzungsmaßnahmen (wie ein Stop-Loss) zu ergreifen. Selbst bei der recht stabilen Jahresendrally gab es Ausnahmejahre, wie das Balkendiagramm (Abb. 6) zeigt.

Ausreißerjahre haben aber auch für die Vergangenheitsbetrachtung eine Bedeutung, wenn eine markante Einzelbewegung (wie ein Crash) vorlag. Falls diese nur zufällig an einem bestimmten Zeitpunkt im Jahr stattfand, überzeichnet sie den saisonalen Trend. Ein aus einer hohen Zahl an Jahren errechneter saisonaler Verlauf (z.B. 30 Jahre) reduziert diesen Einfluß.

Aktualität und Stabilität

Ein weites Feld eröffnet die Frage, ob ein saisonales Muster noch gültig ist. Saisonale Muster können sich nämlich ändern. Leicht einsichtig ist dies beispiels¬weise im Agrarbereich bei Einführung neuer Lagertechniken. Deshalb sollte ein Muster auch in der jüngeren Vergangenheit eingetreten sein. Zudem ist es wünschenswert, daß ein Muster in ei¬ner möglichst großen Zahl an Jah¬ren auftritt, denn eine hohe Häufigkeit erhöht die Wahrscheinlichkeit, daß es sich um eine echte saisonale Bewegung handelt.

Ist es Saisonalität?

Eine wichtige Frage ist nämlich, ob überhaupt ein saisonales Muster vor¬liegt. Ist dies nicht der Fall, kann eine durchschnittliche „saisonale“ Bewegung der Vergangenheit das Ergebnis bloßen Zufalls sein Ä und damit wertlos für die Prognose. Die konkrete Kenntnis des Grundes für ein saisonales Mu¬ster ist hierbei am wünschenswertesten. Oft kennen wir den Grund aber nicht (ohne daß dies bedeutet, daß es ihn nicht gibt). Manche Trader handeln freilich jedes Muster, ob echt oder unecht, in der Erwartung, daß die echten saisonalen Muster Gewinne abwerfen, während die Gewinne und Verluste der Scheinmuster sich letztlich gegenseitig aufheben sollen.

Fortsetzung folgt ...

Autor: Dimitri Speck - Seasonalcharts.com

Weitere Artikel zum Thema Saisonalität und Zyklik finden Sie hier : GodmodeTrader.de Wissen - Kapitel Zyklik

Saisonalität und saisonales Trading (3) - Von US-Dollarzyklik, US Wahlzyklus und weiteren 4 Jahreszyklen

Datum 02.05.2008 - Uhrzeit 11:00

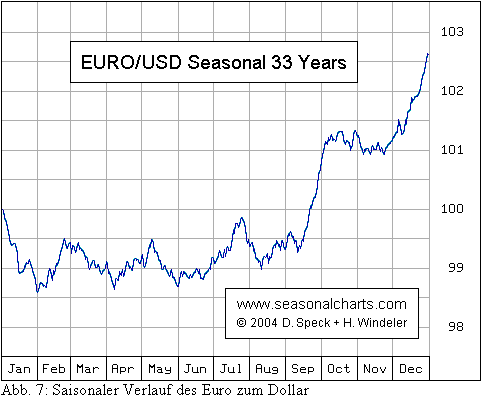

Der US-Dollar im Jahresverlauf. Ein weiteres, weitgehend unbekanntes saisonales Muster um den Jahreswechsel herum, weist der Dollar auf. Der Chart zeigt den saisonalen Verlauf des Euro zum Dollar (errechnet aus den Daten bis einschließlich Januar 2004). Man sieht deutlich, daß der Euro bis Ende Dezember saisonal steigt, um dann zum Jahreswechsel zu drehen und bis Ende Januar zu fallen. Zum Jahreswechsel fließt Geld aus dem Dollarraum, um dann sogleich wieder zurückzukehren. Die Gründe liegen anscheinend im Stichtag des Jahresendes (für die Steuer bzw. die Bilanz).

So war auch jüngst bis in den Dezember 2004 hinein der Euro fest. Die Stimmung für den Dollar war auf dem Tiefpunkt. Angesichts des hohen Leistungsbilanzdefizits und eines eta¬blierten Abwärtstrends konnten sich nur wenige Marktbeobachter einen festen Dollar vorstellen. Dennoch kam es genau zum Jahreswechsel zu einer Trendumkehr, die viele überraschte Ä nicht so die Nutzer saisonaler Analysemethoden, denn genau zum Jahreswechsel war eine Trendumkehr am ehesten zu erwarten.

Andere Phasenlängen

Saisonale Verläufe gibt es nicht nur im Einjahresbereich, sondern auch für andere Periodenlängen (man spricht dann auch von Zyklen). Im kurzfristigen Bereich ist vor allem die Intradaysaisonalität erwähnenswert. So weist etwa der S&P 500 Intradaymuster auf, die in der Größenordung von 1% liegen können. Das ist nicht nur für Daytrader von Bedeutung, sondern kann auch für bessere Ein- bzw. Ausstiegszeitpunkte genutzt werden. Hingewiesen sei auch auf die Wochen- und die Monatssaisonalität.

Im langfristigen Bereich ist bereits vor Jahrzehnten aufgefallen, daß die auf „5“ endenden Jahre (wie 1905) des Zehnjahreszyklus meist fest sind (s. Traders Februar 2005, S. 10). Wir wissen allerdings nicht, wieso dies der Fall ist. Bezüglich des Grundes fundierter ist der Vierjahres- bzw. Wahlzyklus. US-Präsidenten wollen wiedergewählt werden, bzw. sie favorisieren einen Nachfolger aus der eigenen Partei. Deshalb tragen sie, aber auch die Notenbank, dafür Sorge, daß die Wirtschaft vor der Wahl gut läuft. Unpopuläre Maßnahmen, wie solche zur Konsolidierung, werden hingegen meist nach der Wahl durchgeführt.

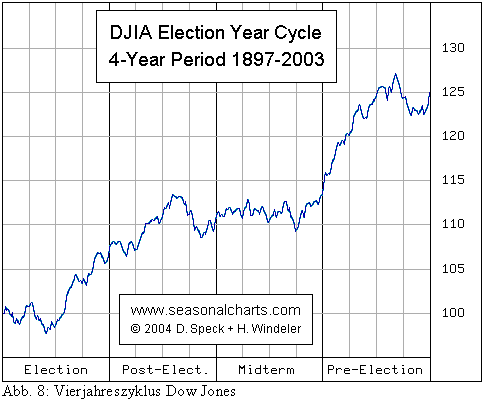

Der Wahlzyklus im US-Aktienmarkt

Der Verlauf der Aktienmärkte ist kaum davon abhängig, ob ein Republikaner oder Demokrat Präsident wird. So gab es feste Börsen sowohl unter Clinton (Demokrat), als auch unter Reagan (Republikaner). Der nachfolgende Chart differenziert deshalb nicht nach der Partei. Vielmehr zeigt er den Verlauf des Dow Jones in Abhängigkeit vom Jahr innerhalb der Wahlperiode über einen Zeitraum von gut hundert Jahren. Oberhalb von „Election“ ist somit der durchschnittliche Verlauf aller Wahljahre dargestellt, oberhalb „Post-Elect.“ der aller Nachwahljahre, oberhalb von „Midterm“ der aller Zwischenwahljahre, und oberhalb von „Pre-Election“ der aller Vorwahljahre. Die durchschnittliche Gesamtperformance über vier Jahre liegt bei 25% (s. Skala rechts).

Um 7,5% stieg der Dow Jones durchschnittlich in den letzten hundert Jahren, wenn es sich um ein Wahljahr handelte. In den Vorwahljahren schnitt er mit 9,3 % sogar noch besser ab. In Nachwahljahren war auch die Häufigkeit sehr hoch, daß mit Gewinnen abgeschlossen wurde. Das Nachwahljahr (mit 3,5%) und das Zwischenwahljahr (mit 2,8%) erzielten hingegen nur einen geringen Ertrag. Diese Ergebnisse decken sich weitgehend mit den wahltaktischen Gründen des Vierjahreszyklus.

Weitere Märkte im Vierjahreszyklus

Neben dem US-Aktienmarkt besitzen auch der Devisenmarkt und der Anleihenmarkt

Vierjahreszyklen. Beim Anleihenmarkt fällt vor allem auf, daß das Vorwahljahr typischerweise recht schwach ist. Dies ist genau reziprok zum Aktienmarkt und stärkt die Vermutung, daß die beiden Märkte in ihrer Zyklik durch Investmentpräferenzen und Umschichtungen miteinander verbunden sind. Auch die Aktienmärkte anderer Länder weisen oft einen Vierjahreszyklus auf. Das ergibt sich aus der Dominanz der US-Börse, deren Entwicklung die anderer Länder beeinflußt. Das kann im übrigen sogar für Länder gelten, die ihren eigenen Wahlzyklus haben, der unterschiedlich zum Vierjahreswahlzyklus verläuft. So hat etwa Deutschland einen eigenen Wahlzyklus um die Bundestagswahl herum, die aufgrund von außergewöhnlichen Ereignissen wie der Wiedervereinigung unregelmäßig stattfand. Dennoch weist auch der deutsche Aktienmarkt zusätzlich einen Vierjahreszyklus auf.

Fortsetzung folgt ...

Autor: Dimitri Speck - Seasonalcharts.com

Weitere Artikel zum Thema Saisonalität und Zyklik finden Sie hier : GodmodeTrader.de Wissen - Kapitel Zyklik

Im Rahmen einer ganzen Artikelsammlung stellt Ihnen Dimitri Speck Möglichkeiten der Analyse der Zeitdimension vor. Zyklen und Saisonalitäten. Sie sehen, es geht um die Frage des "Wann". Wann tendiert der Aktienmarkt statistisch gesehen schwächer, wann stärker.

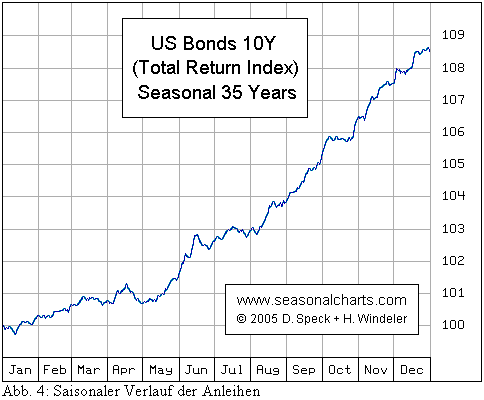

Die US-Anleihen im Jahresverlauf.

Eine Möglichkeit, die Gelder während der für Aktien saisonal schlechten Zeit zu parken, bietet der Anleihenmarkt. Denn auch die Bonds weisen einen saisonalen Verlauf auf. Dieser verläuft oft konträr zum Aktienmarkt. Der Grund hierfür dürfte in der wechselseitigen Beziehung zur Saisonalität des Aktienmarktes liegen (Umschichtungen; abwechselnde Attraktivität von Aktien und Bonds). Der nachfolgende Chart zeigt den saisonalen Verlauf eines Anleiheninvestments. In dieser Darstellung scheinen aufgrund des enthaltenen stetigen Zinsertrags die Schwankungen gering zu sein. Dennoch ist die Schwäche in den ersten Monaten gut zu erkennen, gefolgt von der darauffolgenden Stärke ─ man könnte für den Anleihenmarkt sagen: „Buy in May“.

„Sell in May and Go Away"

Dies führt uns zurück zum Aktienmarkt. Der saisonale Chart des Dow Jones gibt nämlich Anlaß, einen der bekanntesten und ältesten saisonalen Sprüche, ja so¬gar Timing-Sprüche insgesamt, zu überprüfen: „Sell in May and go away". Zwar ist der Spruch, er stammt wohl aus Großbritannien, für heutige Verhältnisse nicht präzise genug. Eine aktualisierte, auf den US-Markt angepaßte Regel würde heute erst etwas später zum Verkauf anraten. Dennoch ist erstaunlich, daß die saisonale Schwäche weiterhin nach dem Mai stattfindet. Jedoch gibt der Spruch auch Anlaß, daran zu erinnern, daß saisonale Verläufe sich ändern können und auf ihre Aktualität und Stabilität hin untersucht werden müssen.

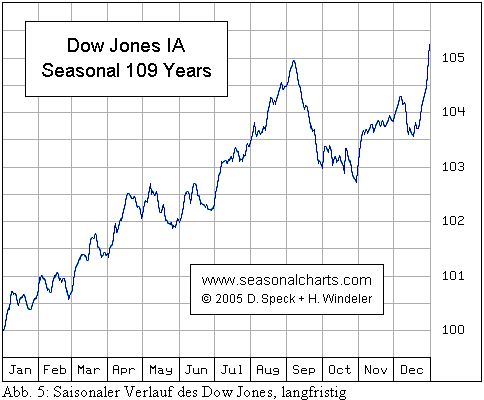

Langfristige Saisonalität

Ein starkes Indiz für einen stabilen saisonalen Verlauf ist das Auftreten auch in langfristiger Betrachtung. Die Wahrscheinlichkeit eines bloßen Zufalls ist dann sehr gering. Vielmehr sollten dann fundierte Gründe die Ursache des jahreszeitlichen Verlaufs sein. Der nachfolgende Chart zeigt erneut den saisonalen Verlauf des Dow Jones, diesmal aber über den gesamten verfügbaren Zeitraum, seit 1896 bis heute.

Deutlich erkennbar ist, daß die Septemberschwäche auch bei langfristiger Betrachtung vorliegt. Dasselbe gilt für die Stärke der ersten Monate im Jahresverlauf. Besonders erwähnenswert ist aber die Stärke von Mitte Dezember bis Anfang Januar, die Jahresendrally. Der Chart zeigt klar ihren überproportionalen Steigungswinkel.

Was ist ein saisonales Muster?

Traden kann man keinen ganzen jahreszeitlichen Verlauf, sondern stets bloß ein einzelnes saisonales Muster. Ein saisonales Muster ist eine besonders markante saisonale Bewegung zwischen zwei Tagen. Dabei ist meist auch eine besonders hohe Eintrittshäufigkeit wünschenswert, eine noch vorhandene Aktualität des Musters, und das Vorliegen eines nachvollziehbaren Grundes der Bewegung. Saisonale Muster können kurz-, mittel- oder langfristiger Natur sein. Sie können sich auch überlappen. Nur bezüglich einzelner saisonaler Muster lassen sich dann weitere statistische Angaben machen.

Beispiel Jahresendrally

Ein prägnantes saisonales Muster für den US-Aktienmarkt ist die Jahresendrally. Sie beginnt am 15.12. und endet am 7.1. des Folgejahres. Im S&P 500, dem maßgeblichen Index für die Futures, kam es in 16 der letzten 20 Jahre zu einem Anstieg während dieser Zeit. Er betrug dann im Mittel 3,2 %. Nur viermal entstanden Verluste von durchschnittlich - 1,6 %. Insgesamt stieg der S&P im Mittel der 20 Jahre 2,2 % während dieser nur 15 Handelstage. Die nachfolgende Abbildung zeigt den Ertrag aller letzten 20 Jahresendrallies.

Fortsetzung folgt ...

Autor: Dimitri Speck - Seasonalcharts.com

Jahreszeiten sind ein Haupteinflußfaktor sowohl auf die Rohstoffmärkte, als auch auf die Finanzmärkte. Sie wirken, oft unbeachtet, im Hintergrund auf die Kursentwicklung und beeinflussen die Wahrscheinlichkeit einer Kursbewegung. Nachfolgend werden verschiedene Wege gezeigt, wie Trader saisonale Muster nutzen können, und was sie dabei beachten sollten.

Was ist Saisonalität?

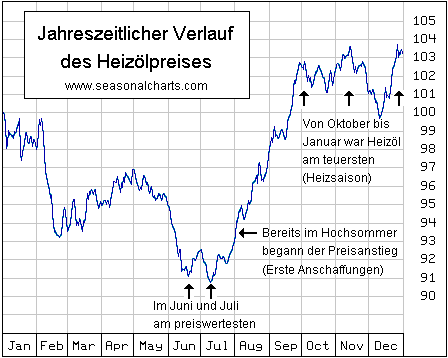

Saisonalität ist ein jahreszeitlich bedingter Verlauf. Am bekanntesten ist der der Temperatur. In der Folge der natürlichen Prozesse unterliegen viele Warenpreise saisonalen Schwankungen, denn Erntephasen oder Heizperioden treten jahreszeitlich bedingt auf. So ist etwa Heizöl im Sommer preiswerter als während der Heizsaison im Winter. Es gibt saisonale Muster aber auch in den Finanzmärkten, denn für kalendarische Phänomene kommen viele Ursachen in Frage. Dazu gehören offenkundigere wie Ausschüttungen zu bestimmten Terminen, aber auch weniger bekannte wie die Stimmungsbesserung vor Feiertagen. Saisonalität umfaßt im weiteren Sinne auch andere Zeitspannen als ein Jahr, beispielsweise bei der Intradaysaisonalität. Zudem weisen an den Märkten nicht nur Preise nutzbare saisonale Verläufe auf, sondern etwa auch die Volatilität.

Populär ist die Saisonalität im Heizölmarkt. Viele Eigenheimbesitzer und Hausverwalter decken sich bereits vor Beginn der Heizsaison mit ihrem Brennstoff ein. Das aber hat zur Folge, daß die Preise bereits dann steigen. Dies verdeutlicht, wie wichtig es ist, saisonale Verläufe empirisch zu überprüfen und exakt auszuwerten, und sich nicht von vorgefaßten Vorstellungen leiten zu lassen.

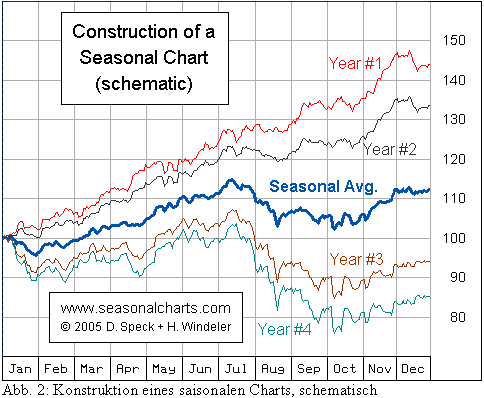

Was ist ein saisonaler Chart?

Saisonale Verläufe werden durch saisonale Charts am besten greifbar. Im Unterschied zu üblichen Charts zeigen saisonale Charts nicht die Kurse über einen bestimmten Zeitraum. Vielmehr stellen sie den typischen Verlauf zu einer bestimmten Jahreszeit nach Art eines Durchschnitts dar. Stieg der Kurs im Mittel zu einer bestimmten Jahreszeit, so äußert sich dies im Chart durch einen steigenden Verlauf. Auf der horizontalen Achse ist die Zeit im Jahr eingetragen, auf der vertikalen Achse die Preisinformation.

Gut gemachte saisonale Charts weisen einen taggenauen Verlauf auf, sind um kalendarische Anomalien wie verschobene Feiertage bereinigt, und zeigen die Preisinformation präzise. Es ist dann ohne aufwendige Berechnungen möglich, direkt aus dem Chart den annualisierten Prozent-Ertrag einer saisonalen Handelsstrategie abzulesen. Ein darin Geübter kann einen groben saisonalen Chart auch selbst mit Hilfe einer Tabellenkalkulation erstellen, was für eine erste Einschätzung der saisonalen Tendenz reicht.

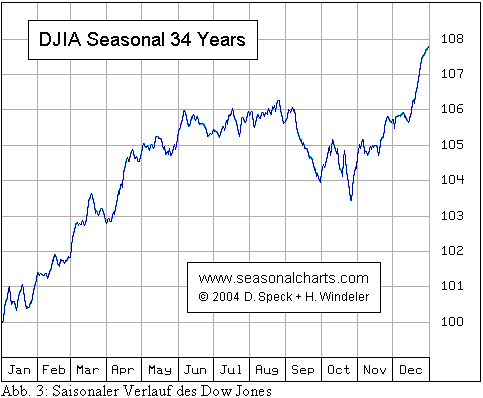

Der Dow Jones im Jahresverlauf

Der nachfolgende Chart zeigt den saisonalen Verlauf des Dow Jones über einen Zeitraum von 34 Jahren. Man erkennt eine große sai¬so¬nale Aufwärtsbewegung bis Anfang Juni. Sie beginnt im Vorjahr Ende Oktober. In der übrigen Zeit, von Anfang Juni bis Ende Oktober, erzielten die amerikanischen Aktienmärkte im Mit¬tel einen Verlust.

Wer während des Berechnungszeitraums (27. Oktober 1970 bis 27. Oktober 2004) nur in den saisonal günstigen Phasen zwischen dem 27. Oktober und dem 6. Juni investiert war, hätte einen Gewinn von 14107 Punkten gemacht. In 29 der 34 Jahre hätte er dabei einen Gewinn erzielt. Durch ein Investment in der saisonal schlechten Zeit vom 6. Juni bis zum 27. Oktober hätte er hingegen einen Verlust von 4860 Punkten erlitten. Einem durchschnittlichen Gewinn von 11,1% p.a. in der saisonal günstigen Phase steht ein Verlust von 2,8% p.a. in der saisonal schlechten gegenüber ─ zu diesem saisonalen Verlust kam es sogar trotz der langjährigen Hausse. Zudem wären während der übrigen Zeit, immerhin knapp fünf Monate, die Mittel frei, andere Investments zu tätigen. Zum Vergleich: Eine Buy&Hold-Strategie hätte 7,9% p.a. erzielt.

Autor: Dimitri Speck - Seasonalcharts.com

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.